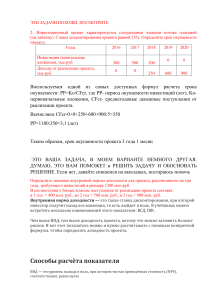

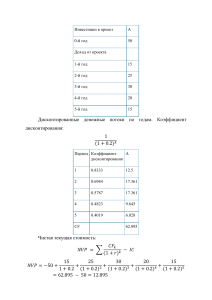

Эффективность инвестиций: понятие, методы расчета, анализ эффективности инвестиций в белорусской экономике. Под эффективностью инвестиций понимают соотношение между полученным финансовым результатом и затратами в ходе инвестиционного проекта. Чтобы объективно оценить инвестиции, инвестор опирается на показатели эффективности инвестиций. Классификация и виды показателей для оценки инвестиций При принятии решения по инвестированию денежных средств проект оценивается по ряду показателей: чистая приведенная стоимость (NPV) индекс доходности (PI) индекс дисконтирования (DPI) период окупаемости вложений (PP) норма доходности (IRR) коэффициент эффективности (ARR) внутренняя норма рентабельности (MIRR) Ниже подробно описывается каждый показатель. Чистая приведенная стоимость Инвестор ставит задачу получить максимальную прибыль от финансовых вложений. Поэтому показатель чистой стоимости проекта инвестирования является ключевым. Он показывает количество средств, заработанных за время существования инвестиционного проекта. Чистая стоимость отражает динамику и характер денежных потоков, которые принесут вложения. Основной принцип NPV: деньги, получаемые в будущем, имеют меньшую стоимость, чем получаемые сегодня. Пример Вы вложили в проект 100 тысяч рублей, а через 5 лет получили оттуда ровно 100 тысяч рублей. На примере такого теста может показаться, что инвестиция окупилась: хоть вы и не вышли в плюс, но хотя бы накопили столько, чтобы вернуть свои вложения. Однако это не так: через 5 лет те же 100 тысяч рублей могут стоить гораздо меньше, чем сейчас, так что вы оказались в некотором минусе. Именно такие изменения стоимости денег учитывает метод NPV. NPV показывает, превышает ли текущая стоимость денежных потоков проекта первоначальные инвестиции. Это значит, что NPV позволяет определить, будет ли проект финансово выгодным для инвестора или компании через конкретный промежуток времени. Формула чистой приведенной стоимости выглядит как сумма всех дисконтированных (приведенных по ставке к сегодняшним) денежных потоков и записывается так: Индекс доходности Это отношение дисконтированного дохода к размеру инвестируемого капитала. В других источниках его можно встретить под названиями “индекс рентабельности инвестиций” или “прибыльности инвестиционного проекта”. Сложность вычисления данного индекса в том, что правильно оценить денежные поступления и ставки дисконтирования – не простая задача. На уровень будущих денежных потоков влияют несколько факторов: соотношение предложения и спроса. ключевая ставка ЦБ. динамика цен на сырье. маркетинговая стратегия. Формула PI имеет следующий вид: где: CFt — денежные потоки за период t d — ставка дисконтирования I — начальные инвестиции у показателей NPV и PI есть важное отличие: NPV дисконтирует все денежные потоки проекта без попытки разделить их на инвестиции и текущие потоки, в то время как PI предполагает, что начальные инвестиции существуют у нас отдельно, одной суммой, в начале проекта. Но это не всегда так. Инвестиции могут быть растянуты на несколько лет, они могут пересекаться с текущей деятельностью, а иногда просто сложно сказать, относить ли какую-то выплату к инвестициям или к текущим затратам. Такие факторы создают неопределенность в формуле PI, и с этой точки зрения NPV намного удобнее. Индекс дисконтирования В других источниках его можно встретить под названием “индекс доходности”. Это валовые доходы от производственных вложений. Впоследствии они делятся на дисконтированный инвестиционный расход. Данный индекс редко применяется на практике, так как многие инвесторы не знают, как его применять. Не нашла норм формулу(((((( Срок окупаемости вложений Данный индекс показывает время, за которое вложения принесут достаточно финансов, чтобы окупить инвестиционные расходы. Это достаточно популярный показатель для оценки инвестиций. Его популярность обоснована тем, что это наиболее доступный способ для понимания, за сколько времени организация возместит затраты. Показатель с высокой точностью помогает планировать вложения даже там, где недостаточно устойчивая финансовая система. Как определить срок окупаемости проекта простым способом: Срок окупаемости = Размер вложений / Чистая годовая прибыль, или РР = К0 / ПЧсг. Расшифруем используемые в формуле значения: РР — срок окупаемости в годах. К0 — сумма финансовых затрат. ПЧсг — чистая прибыль от реализации проекта в среднем за год. Норма доходности Представляет собой сумму, обеспечивающая отсутствие убытков. Иными словами – это процентная ставка, разница которой между притоком и оттоком финансов равняется нулю. Показатель имеет четкий экономический смысл. В рамках оценка инвестиций он показывает возможную прибыльность, также с его помощью можно рассчитать оптимальную ставку по кредиту. IRR – один из самых сложных в расчете финансовых показателей. Формула внутренней нормы доходности – это уравнение, при котором показатель NPV, рассчитанный с учетом нужной ставки дисконтирования, приравнивается к нулю. формула расчета IRR будет выглядеть так: Коэффициент эффективности Рассматриваемый показатель не дисконтирует показатель дохода. Доход будет рассматриваться коэффициентом чистой прибыли. Данный коэффициент рассчитывается просто. Достаточно поделить среднегодовой доход на средний размер вложений. Найденный размер вложений получается, если исходную сумму вложений поделить на два с условием, что когда инвестиционный проект завершится, все произведенные затраты будут списаны. Данный показатель часто применяется инвесторами, желающими оценить инвестиции. ARR = Средняя годовая чистая прибыль / Первоначальные инвестиции (первоначальная стоимость) Как рассчитать коэффициент эффективности инвестиций (ARR): 1. Рассчитайте годовую чистую прибыль от инвестиций, которая может включать выручку за вычетом любых годовых затрат или расходов на реализацию проекта или инвестиций. 2. Если инвестиции фиксированного актива, такие как собственность, завод и оборудование (PP&E), вычесть любые амортизационные расходы от годового дохода для достижения годовой чистой прибыли. 3. Разделите годовую чистую прибыль на первоначальную стоимость актива или инвестиции. Результат вычисления будет десятичным. Умножьте результат на 100, чтобы отобразить процентный доход в виде целого числа. внутренняя норма рентабельности (MIRR) Модифицированная внутренняя норма рентабельности (MIRR) — это показатель характеризующий другой смежный параметр инвестиционного анализа, ставку дисконтирования. MIRR характеризует такую ставку дисконтирования, при которой суммарная приведенная стоимость доходов от осуществляемых инвестиций будет равняться стоимости этих инвестиций. Существующие методы оценки инвестиций Без методов оценки эффективности инвестиций нельзя успешно осуществить вложение. Разработанные методики помогают отследить реальную эффективность использования инвестируемого капитала. Часто выделяют четыре группы методов оценки инвестиций: 1. В первом случае оценка эффективности инвестиций производится с использованием соотношения значений расходов и доходов. 2. Статистические методы, которые применяются при краткосрочном характере инвест проектов. 3. Динамические методы, которые учитывают фактор влияния времени. В качестве примера можно привести вычисление эффективности вложений с учетом временной стоимости денег. 4. Способы, в которых эффективность инвестиционной деятельности определяется исходя из проведения анализа бухгалтерской отчетности за интересующий период. Также существуют 3 разновидности оценки эффективности инвестиций: Экономическая оценка эффективности вложений иллюстрирует собой существующую разницу между расходной и доходной частью проекта. Бюджетная оценка эффективности произведенных вложений показывает финансовые результаты для бюджетов разного уровня. Финансовая оценка рассматривает результативность осуществленного инвестиционного проекта с точки зрения инвестора. Оценка инвестиций: методы оценки и показатели эффективности | iteam Индекс доходности, PI - Альт-Инвест (alt-invest.ru) https://dasreda.ru/media/sales/srok-okupaemosti-proekta https://bankstoday.net/last-articles/vnutrennyaya-norma-dohodnosty Коэффициент эффективности инвестиций (ARR) - что это такое, формула и расчет — Тюлягин (tyulyagin.ru)