Типичные ошибки в расчете и анализе рисков

реклама

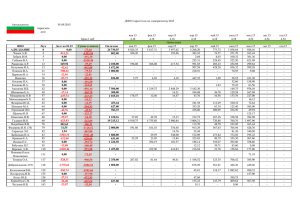

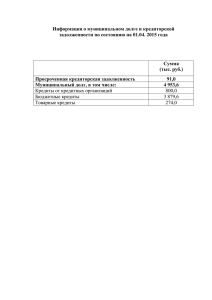

Типичные ошибки в расчете и анализе рисков Конференция Управление рисками финансовых институтов Джангир Джангиров, CFA, FRM Алексей Горяев, PhD Начальник отдела управления активами и пассивами Профессор финансов имени UBS AG Директор программы «Магистр финансов» «Ренессанс Кредит» Российская экономическая школа 8 октября 2007 г. 1 Мы точно рассчитали вероятность дефолта по 56%-му траншлету…. 2 Содержание (Д. Джангиров) Управление cash-flow Контроль кредитного риска в банке Хеджирование валютного риска … 3 Управление cash flow Предположения Консервативная политика управления ликвидностью Текущие счета: «быстро уходят» Негативный лимит: учитывает неликвидность торгового портфеля и т.д. Типичный отчет по cash flow 800 Кредиты от банков 600 400 Синдицированные кредиты 200 Кредиты 0 25 -200 -400 -600 26 27 сен.07 28 1 2 3 4 5 Счета клиентов окт.07 Счет в банке Negative limit -800 -1000 Cumulative CF Краткосрочный риск ликвидности? -1200 4 Управление cash flow II Заемщик задерживает выплату Типичный отчет по cash flow 600 Кредит не возвращен 400 Кредиты от банков 200 Синдицированные кредиты 0 25 -200 -400 -600 -800 -1000 26 27 сен.07 28 1 2 3 4 5 Кредиты окт.07 Счета клиентов Счет в банке Negative limit Cumulative CF -1200 5 Контроль кредитного риска в банке Предположения Консервативная кредитная политика Резервы: кратно покрывают ожидаемые убытки Взвешенные активы: рейтинговая система консервативна, регулярно верифицируется Подверженность кредитному риску? Ok… портфель диверсифицирован Влияние на капитал и норматив достаточности Н1= Капитал Взвешенные активы Последствия Нарушение норматива ЦБ Нарушение ковенантов… дефолт 6 Хеджирование валютного риска Предположения Привлечен кредит на сумму $100m – срок 3 года, fix Выдан кредит в рублях на эквивалент $100m – срок 3 года, fix Хедж валютного риска форвардом – срок 1 год, т.к. нет 3-хлетнего лимита нет рынка на этот срок высокая премия и т.д. Через год Переоценка баланса Выплата по форварду компенсирует переоценку Новый форвард – срок 1 год Через 2 года То же 7 Хеджирование валютного риска II Обменный курс 28,0 27,5 27,0 Курс текущий Курс 1 год Курс 2 года Реальный курс 26,5 26,0 25,5 25,0 24,5 0 1 2 3 Закрыт ли риск? 8 Хеджирование валютного риска III Процентный риск Открыт в обеих валютах Через 11 месяцев Хедж валютного риска форвардом – сроком 1 год уже невозможен, т.к. нет годового лимита нет рынка на этот срок высокая премия Процентный риск валютный риск Типичный пример: взять кредит в иене, т.к. ставка ниже Если хеджировать валютный риск, то эффективная ставка выше Если не хеджировать, то подвергаться риску + более высокая ставка по кредиту 9 Хеджирование валютного риска IV Ипотечный кредит во франках Ставка ниже, ежемесячная выплата меньше 33 32 31 30 29 28 27 26 25 24 23 22 21 20 19 18 17 16 15 янв 01 USD CHF укрепление рубля июл 01 янв 02 июл 02 янв 03 июл 03 янв 04 июл 04 янв 05 июл 05 янв 06 июл 06 янв 07 июл 07 10 Содержание (А. Горяев) … Каковы главные источники рыночного риска? Как агрегировать риск по времени? Как лучше управлять процентным риском? Можно ли доверять историческим данным? Насколько точны кредитные рейтинги? 11 Каковы главные источники рыночного риска? Основные риски: от (чистой) длинной или короткой позиции в данном классе активов Вторичные риски: все остальное Волатильность / спрэд / дивиденды Многие портфели управляются с целью уменьшения основных рисков… Процентный / валютный / фондовый / товарный Ценой увеличения вторичных рисков Индивидуальный риск может быть очень важным в случае отсутствия диверсификации или реализации особой инвестиционной стратегии 12 Пример: ПИФ акций второго эшелона Регрессия избыточной доходности фонда на рыночный индекс: Ri,t-RF = 0.02 + 0.42*(RM,t-RF) t-статистики (0.01) (0.19) Высокая альфа, низкая бета, R2 = 0.27 Стоит ли вкладывать в такой ПИФ? Низкий рыночный риск, однако: Высокий индивидуальный риск: 73% дисперсии объясняется нерыночными факторами Высокий риск ликвидности: при закрытии позиции цены резко упадут 13 Как агрегировать риск по времени? Как перейти от дневного VaR к недельному? Правило √T: VaRw = VaRd* √5 Обоснование: Дельта-нормальный подход: VaR=k1-α*V*σ Дисперсия растет с темпом, пропорциональным длине периода: σ2w = 5* σ2d Однако мы забываем об авто-ковариации: Предполагая стационарность, Var(r1+…+r5) = 5*var(rd) + 10*cov(rt,rt-1) +… Поэтому правило √T приведет к недооценке риска при положительной авто-корреляции 14 Как лучше управлять процентным риском? Компания выпускает долговые обязательства По какой ставке: фиксированной или плавающей? Что хеджируется: Рыночная стоимость обязательств – тогда по плавающей Cash flows - тогда по фиксированной 15 Можно ли доверять историческим данным? Финансовая отчетность Для внутренних рейтингов, скоринговых моделей Российские стандарты уступают МСФО Часто отчетность сознательно искажается Рыночные цены акций, облигаций Для расчета рыночного риска, кредитного риска Требует наличия ликвидного вторичного рынка Чтобы ввести в заблуждение налоговую, миноритариев, банки,... Иначе: заниженные цены и волатильность Экстраполяция прошлого на будущее дает неточный прогноз Особенно на быстро меняющемся рынке 16 Какой должна быть длина выборки? Источник: Deutsche EFG 17 Насколько точны кредитные рейтинги? Независимые агентства (S&P, Moody’s, Fitch) дают интегральную оценку финансовой устойчивости и платежеспособности компании S&P: “general creditworthiness… based on relevant risk factors” Moody’s: “future ability… of an issuer to make timely payments of principal and interest on a specific fixed-income security” Каждое агентство использует свой собственный подход Однако критерии оценки размыты 18 Насколько точны кредитные рейтинги? Кумулятивная вероятность дефолта монотонно падает с рейтингом Однако вероятность дефолта сильно варьирует внутри групп компаний с одинаковым рейтингом Компании с похожим риском получают разный рейтинг в одном агентстве и зачастую вынуждены обращаться в другое агентство Вероятность дефолта для заданного рейтинга, измеренная по историческим данным, имеет большую погрешность 19 Выводы Нет идеальной модели Метод, набор факторов риска, длина выборки и частота данных подбираются исходя из поставленных задач… на основе бэк-тестинга… и обновляются с учетом мониторинга Результат оценки – это случайная величина Необходимо учитывать ошибку оценивания, модельный риск, операционный риск,… и использовать сценарный анализ, чтобы быть готовым к неожиданностям 20 До встречи! Курс Измерение рыночного и кредитного риска 15-17 и 22-24 ноября 2007 г., РЭШ Джангир Джангиров, CFA, FRM Алексей Горяев, PhD Начальник отдела управления активами и пассивами Профессор финансов имени UBS AG Директор программы «Магистр финансов» «Ренессанс Кредит» Российская экономическая школа 8 октября 2007 г. 21