М.Видео

реклама

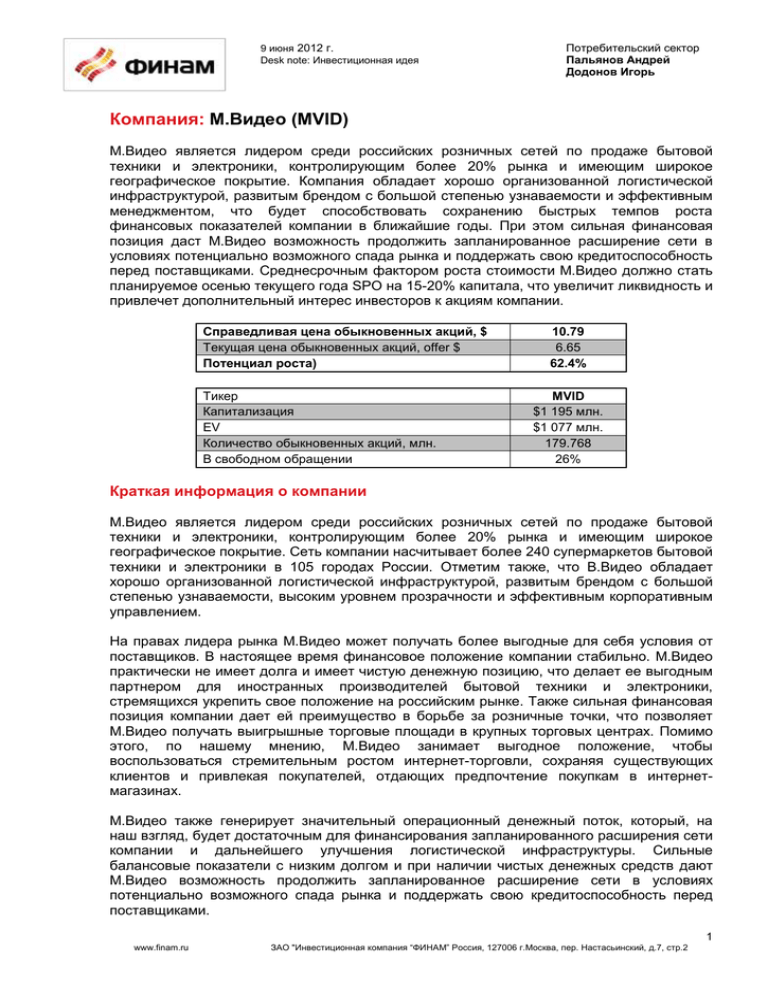

9 июня 2012 г. Desk note: Инвестиционная идея Потребительский сектор Пальянов Андрей Додонов Игорь Компания: М.Видео (MVID) М.Видео является лидером среди российских розничных сетей по продаже бытовой техники и электроники, контролирующим более 20% рынка и имеющим широкое географическое покрытие. Компания обладает хорошо организованной логистической инфраструктурой, развитым брендом с большой степенью узнаваемости и эффективным менеджментом, что будет способствовать сохранению быстрых темпов роста финансовых показателей компании в ближайшие годы. При этом сильная финансовая позиция даст М.Видео возможность продолжить запланированное расширение сети в условиях потенциально возможного спада рынка и поддержать свою кредитоспособность перед поставщиками. Среднесрочным фактором роста стоимости М.Видео должно стать планируемое осенью текущего года SPO на 15-20% капитала, что увеличит ликвидность и привлечет дополнительный интерес инвесторов к акциям компании. Справедливая цена обыкновенных акций, $ Текущая цена обыкновенных акций, offer $ Потенциал роста) Тикер Капитализация EV Количество обыкновенных акций, млн. В свободном обращении 10.79 6.65 62.4% MVID $1 195 млн. $1 077 млн. 179.768 26% Краткая информация о компании М.Видео является лидером среди российских розничных сетей по продаже бытовой техники и электроники, контролирующим более 20% рынка и имеющим широкое географическое покрытие. Сеть компании насчитывает более 240 супермаркетов бытовой техники и электроники в 105 городах России. Отметим также, что В.Видео обладает хорошо организованной логистической инфраструктурой, развитым брендом с большой степенью узнаваемости, высоким уровнем прозрачности и эффективным корпоративным управлением. На правах лидера рынка М.Видео может получать более выгодные для себя условия от поставщиков. В настоящее время финансовое положение компании стабильно. М.Видео практически не имеет долга и имеет чистую денежную позицию, что делает ее выгодным партнером для иностранных производителей бытовой техники и электроники, стремящихся укрепить свое положение на российским рынке. Также сильная финансовая позиция компании дает ей преимущество в борьбе за розничные точки, что позволяет М.Видео получать выигрышные торговые площади в крупных торговых центрах. Помимо этого, по нашему мнению, М.Видео занимает выгодное положение, чтобы воспользоваться стремительным ростом интернет-торговли, сохраняя существующих клиентов и привлекая покупателей, отдающих предпочтение покупкам в интернетмагазинах. М.Видео также генерирует значительный операционный денежный поток, который, на наш взгляд, будет достаточным для финансирования запланированного расширения сети компании и дальнейшего улучшения логистической инфраструктуры. Сильные балансовые показатели с низким долгом и при наличии чистых денежных средств дают М.Видео возможность продолжить запланированное расширение сети в условиях потенциально возможного спада рынка и поддержать свою кредитоспособность перед поставщиками. 1 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 9 июня 2012 г. Desk note: Инвестиционная идея Потребительский сектор Пальянов Андрей Додонов Игорь Дополнительный интерес к бумагам М.Видео может привлечь вторичное размещение, которое составит 15-20% существующих акций. Менеджмент компании подтвердил, что продолжает изучать возможность проведения вторичного размещения для повышения ликвидности. По оценкам менеджмента, SPO может состояться уже осенью 2012 г. Финансовые показатели В апреле М.Видео опубликовала сильные финансовые результаты за 2011 г. по стандартам МСФО, превысившие ожидания рынка. Выручка компании выросла на 35.2% г/г до рекордных 132 млрд. руб. благодаря открытию 44 магазинов, роста сопоставимых LFL-продаж на 10% и увеличения продаж через интернет на 90%. Операционные расходы росли медленнее выручки, что способствовало повышению показателей прибыльности. Показатель EBITDA увеличился на 37.8% г/г до 6.2 млрд. руб., при этом рентабельность по EBITDA прибавила 0.4 п.п. и достигла 5.6%. Чистая прибыль в 2011 г. выросла на 52% г/г до 3.4 млрд. руб. Отметим, что компания продемонстрировала результаты по итогам года лучше, чем сектор в целом: в 2011 г. сегмент электроники и бытовой техники в РФ вырос лишь на 22%. Стоит также подчеркнуть, что динамика сектора демонстрирует ускорение, в 2010 г. рост составил 15%. В минувшем году для электронного ритейла благоприятным фактором роста стала позитивная динамика трафика, в отличие от продуктового ритейла, зафиксировавшего его умеренное снижение. Вышедшие недавно хорошие операционные результаты за 1-й квартал 2012 г. позволяют предположить, что быстрый рост финансовых показателей М.Видео продолжится и в текущем году. Выручка компании увеличилась на 30.6% г/г до 32.9 млрд. руб. на фоне высоких LFL-продаж и прироста числа магазинов. LFL-продажи выросли на 18.8% в годовом сопоставлении за счет 7.6%-ного роста среднего чека и 10.4%-ного роста трафика. Самый высокий рост LFL-продаж (31.3% г/г) был зафиксирован в Москве, но и регионы также продемонстрировали хорошую динамику. Сегмент интернет-торговли продолжил показывать впечатляющие результаты: рост LFL-продаж составил почти 131% г/г. В 1-м квартале М.Видео удалось открыть 7 новых магазинов (один магазин в СанктПетербурге был закрыт), в результате торговая площадь компании приблизилась к 500 тыс. кв. м. В целом руководство сохраняет оптимизм в отношении показателей этого года, планирует продолжить реализацию стратегии по объединению каналов закупок и региональную экспансию путем открытия новых магазинов. Как ожидается, в текущем году всего будет открыто 25-35 новых магазинов. Повышение финансовых показателей М.Видео в последующие годы будет обусловлено дальнейшим ростом расходов потребителей на покупку бытовой техники и электроники, который, как ожидается, в период 2011-2015 гг. составит в среднем 9% в год. Этому будут способствовать увеличение располагаемых доходов населения, рост объемов потребительского кредитования, а также спрос на последние технические новинки. Мы считаем, что М.Видео больше других сетей электроники выиграет от роста потребительских расходов и повышения требований к уровню обслуживания в магазинах. При этом в ходе недавней встречи с аналитиками компания подтвердила предыдущий прогноз по сохранению валовой рентабельности на уровне не менее 26% на протяжении последующих трех лет, что должно обеспечить рентабельность по EBITDA на уровне около 6% в будущем. 2 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 9 июня 2012 г. Desk note: Инвестиционная идея Потребительский сектор Пальянов Андрей Додонов Игорь Основные финансовые показатели Выручка, $ млн. EBITDA, $ млн. Чистая прибыль, $ млн. Рентабельность Рентабельность по EBITDA Рентабельность по чистой прибыли Рыночные коэффициенты EV/S EV/EBITDA P/E 2011 3807 212 115 2012П 4439 250 129 2013П 5078 293 153 5.6% 3.0% 5.6% 2.9% 5.8% 3.0% 0.21 3.77 10.41 0.18 3.20 9.30 0.16 2.73 7.81 Источник: данные компании, оценки ЗАО «ФИНАМ» Основные драйверы роста М.Видео – лидер среди российских розничных сетей по продаже бытовой техники и электроники, контролирующий более 20% рынка и имеющий широкое географическое покрытие. В.Видео обладает хорошо организованной логистической инфраструктурой, развитым брендом с большой степенью узнаваемости и эффективным менеджментом, что будет способствовать сохранению быстрых темпов роста финансовых показателей компании в ближайшие годы. Сильная финансовая позиция даст М.Видео возможность продолжить запланированное расширение сети в условиях потенциально возможного спада рынка и поддержать свою кредитоспособность перед поставщиками. Планируемое осенью текущего года SPO М.Видео на 15-20% капитала увеличит ликвидность и привлечет дополнительный интерес инвесторов к акциям компании. Акционеры Основными владельцами М.Видео является менеджмент − президент А. Тынкован, член совета директоров М. Тынкован и гендиректор П. Бреев, вместе контролирующие 68.75% капитала компании. Прочие акционеры, включая крупные институциональные фонды, владеют чуть более 5% акций М.Видео. Число акций в свободном обращении составляет 26%. Структура акционерного капитала М.Видео Free float 26% Прочие акционеры 5% Менеджмент 69% Источник: данные компании, оценки ЗАО «ФИНАМ» 3 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 9 июня 2012 г. Desk note: Инвестиционная идея Потребительский сектор Пальянов Андрей Додонов Игорь Оценка компании Мы оценили М.Видео сравнительным методом, используя в качестве аналогов розничные сети с развивающихся рынков. Стоимость компании рассчитывалась как среднее по прогнозным мультипликаторам P/E и EV/EBITDA на 2012 г. Чтобы учесть меньший размер и ликвидность М.Видео по сравнению с компаниями-аналогами, мы применили к полученной оценке 10%-й дисконт. Наша окончательная оценка справедливой стоимости М.Видео составила $1 940 млн., или $10.79 на обыкновенную акцию, что подразумевает потенциал роста 62.4%. Чистый долг, $ млн. EBITDA 2012, $ млн. Целевой коэффициент EV/EBITDA Оценка по EV/EBITDA, $ млн. Чистая прибыль 2012, $ млн. Целевой коэффициент P/E Оценка по P/E, $ млн. Средняя оценка, $ млн. Дисконт Итоговая оценка, $ млн. На обыкновенную акцию, $ -118 250 8.25 2 177 129 16.61 2 135 2 156 10% 1 940 10.79 Источник: оценки ЗАО «ФИНАМ» Сравнительные коэффициенты MCap, $ bln Компания P/E EV / EBITDA 2011 2012E 2013E 2011 Ч. долг/ EBITDA EV / Sales 2012E 2013E 2011 2012E 2013E 2012E Магнит 9712 23.20 19.28 15.24 12.04 9.17 7.27 0.94 0.72 0.57 0.92 X5 Retail Group 6165 20.45 18.56 13.40 8.76 7.85 6.43 0.64 0.56 0.47 2.55 O'Key Group 1926 17.48 14.23 11.17 9.17 7.14 5.46 0.73 0.56 0.44 0.96 М.Видео 1195 10.41 9.30 7.81 5.07 4.31 3.68 0.28 0.24 0.21 -0.47 Дикси 1151 24.12 15.39 9.01 6.65 5.55 4.27 0.42 0.34 0.28 2.06 227 8.03 4.56 4.44 5.37 4.94 4.87 0.48 0.42 0.37 3.91 Среднее по российским компаниям 19.95 16.64 12.72 9.19 7.65 6.18 0.67 0.55 0.45 1.65 Среднее по компаниям развитых рынков 15.13 14.31 13.50 8.08 7.65 7.28 0.62 0.58 0.56 1.16 Среднее по компаниям развивающихся рынков 21.26 16.61 13.52 10.04 8.25 7.07 0.75 0.66 0.59 1.15 Седьмой континент Источник: данные компаний, Bloomberg, оценки ЗАО «ФИНАМ» 4 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 9 июня 2012 г. Desk note: Инвестиционная идея Потребительский сектор Пальянов Андрей Додонов Игорь Контакты Группа клиентской аналитики (Департамент клиентского обслуживания) Отдел Классического Рынка (доверительное и консультационное управление, операции в РТС и на внебиржевом рынке) Зайцева Анна Руководитель +7 (495) 796-90-26, доб.2025 zaytseva@finam.ru Коновалов Василий Руководитель отдела +7(495) 796-93-88, доб.2744 konovalov@finam.ru Осин Александр Аналитик +7 (495) 796-90-26, доб.2358 osin@finam.ru Голубев Артем Портфельный менеджер +7(495) 796-93-88, доб.2745 golubev@finam.ru Пальянов Андрей Консультант-аналитик +7 (495) 796-90-26, доб.2040 palyanov@finam.ru Дубинин Иван Портфельный менеджер +7(495) 796-93-88, доб.2747 dubinin_i@finam.ru Загорулько Антон Консультант-аналитик +7( 495) 796-90-26, доб.2040 zagorulko@finam.ru Зюриков Александр Портфельный менеджер +7(495) 796-93-88, доб.2740 zyurikov@finam.ru Силакова Екатерина Аналитик +7 (495) 796-90-26, доб.1608 silakova@finam.ru Спиридонов Денис Портфельный менеджер +7(495) 796-93-88, доб.2742 spiridonov_d@finam.ru Додонов Игорь Консультант-аналитик +7( 495) 796-90-26, доб.1627 idodonov@finam.ru Кондратьев Максим Консультант-аналитик +7( 495) 796-90-26, доб.1627 mkondratev@finam.ru Настоящий материал и содержащиеся в нем сведения предназначены для клиентов ЗАО «ФИНАМ», носят исключительно информативный характер и не могут рассматриваться ни как приглашение или побуждение сделать оферту, ни как просьба купить или продать ценные бумаги/другие финансовые инструменты, либо осуществить какую-либо иную инвестиционную деятельность. Представленная информация подготовлена на основе источников, которые, по мнению авторов данного аналитического обзора, являются надежными, но при этом отражает исключительно мнение авторов относительно анализируемых объектов. Несмотря на то, что настоящий обзор был составлен с максимально возможной тщательностью, ни его авторы, ни ЗАО «ФИНАМ» не заявляют и не гарантируют ни прямо, ни косвенно его точность и полноту. Любая информация и любые суждения, приведенные в данном материале, являются суждением на момент публикации настоящего аналитического обзора и могут быть изменены без предупреждения. Ни ЗАО «ФИНАМ», ни его сотрудники не несут ответственности за какие-либо потери, возникшие в результате использования настоящего материала либо в какойлибо другой связи с ним. Копирование, воспроизводство и/или распространение настоящего материала, частично или полностью, без письменного разрешения ЗАО «ФИНАМ» категорически запрещено. 5 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2