Ожидаем сохранения позитивной тенденции на

реклама

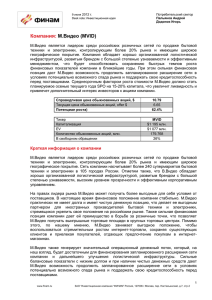

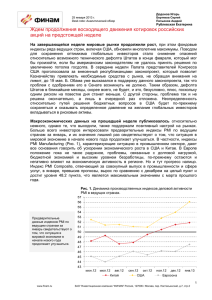

11 июля 2011 г. Desk note: Аналитический обзор для инвестиционных консультантов Загорулько Антон Осин Александр Додонов Игорь Ожидаем сохранения позитивной тенденции на российском рынке акций Характерной особенностью прошедшей недели было достаточно активное поступление на рынок позитивной информации при одновременном увеличении активности рейтинговых агентств, выступивших с рядом негативных для рынка заявлений. Увеличение потока негативных для рынка новостей со стороны рейтинговых агентств, возможно, обусловлено тем, что они действуют в интересах крупных рыночных регуляторов. На рынке наблюдается рост спроса на «риск» в связи с улучшением макроэкономической и финансовой конъюнктуры в мире при одновременном ослаблении спроса на американские гособлигации из-за отсутствия решения по лимиту заимствований в США и завершения QE2. Регулирующие структуры стремятся не допустить резкого роста ставок «трежериз», что было бы неблагоприятным фактором для восстановления мировой экономики. Начавшиеся в июле консультации германских и французских банков об изменении структуры греческого долга свидетельствует о том, что частные банки готовы идти на консервацию долговых проблем на «периферии» Еврозоны и рефинансировать этот долг вместе с госструктурами, по крайней мере, в среднесрочном периоде. При этом речь идет о довольно существенных суммах, порядка 30 млрд. евро из 100 млрд. евро, которые должны быть погашены до 2014 г. Спектр вариантов среднесрочного решения долговой проблемы на европейском рынке, таким образом, расширился, что создает предпосылки для роста спроса на финансовые инструменты региона. Весьма характерно, в данной связи, что Китай в конце июня – начале июля активизировал покупки европейских активов. Отметим, что регуляторы редко ошибаются на рынке, который сформирован их собственной политикой стимулирования. Здесь следует отметить такие примеры, как успешная интервенция против иены, проведенная в марте ведущими ЦБ, политика количественного ослабления ФРС, которая не позволяет «трежериз» уйти в область положительной реальной годовой доходности, а также ряд других примеров, в том числе и на российском рынке: ВЭБ неплохо заработал, скупая акции на пике кризисной паники. Китай решает сейчас проблему сдерживания активности на собственных «перегретых» рынках. Однако, ужесточая финансовую политику, китайские регуляторы крайне заинтересованы в сохранении общемирового спроса на риск. В противном случае их политика изменения структуры спроса во внутренней экономике серьезно осложнится, а текущее плавное замедление экономики может превратиться в резкий спад экономической активности. Это одна из причин повышенного интереса КНР к европейским инвестициям и стабильности в Еврозоне в целом. Указанные сигналы позитивны для рынков акций и сырья в среднесрочном периоде, как и макроэкономическая статистика, выходившая в последние дни. Особо надо отметить хорошие данные по рынку труда США, зафиксированные ADP в июне, а также майскую статистику промышленного производства в Германии. Статистика германского промпроизводства и данные о росте средств производства свидетельствует о возможном повышении индекса DAX во втором полугодии на 7-15% относительно его текущих уровней (Рис. 1). Этот прогноз, правда, актуален лишь при отсутствии внешних для мирового фондового рынка финансовых шоков в ближайшие месяцы. 1 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 11 июля 2011 г. Desk note: Аналитический обзор для инвестиционных консультантов Загорулько Антон Осин Александр Додонов Игорь Рис. 1. Сравнение динамики промпроизводства Германии и динамики индекса DAX Статданные по производству Германии предполагают возможность роста индекса DAX до конца года на 7-15% 30% 60% 20% 40% 10% 20% 0% 0% -10% -20% -20% -40% -30% -60% 02.01.2002 03.05.2004 01.09.2006 02.01.2009 02.05.2011 Промпроизводство Германии, г/г Промпроизводство Германии, г/г, 5-месячная скользящая средняя Индекс DAX, г/г, прав.шкала Риски американского дефолта и неопределенность в отношении бюджетных компромиссов, которые должны сопровождать переговоры законодателей по лимиту заимствований Казначейства США, остаются ключевыми негативными факторами и для ближайших недель, и для второго полугодия 2011 г. в целом. Ведущие представители республиканской фракции Конгресса на прошедшей неделе заявили, что готовы обсуждать сокращение налоговых льгот, предложенных Администрацией в рамках переговоров по лимиту заимствований и бюджету США. В свою очередь, американский Президент Б. Обама заявил в прошедший четверг, что будет готов к уступкам в вопросах сокращения социальных программ в рамках переговоров с республиканцами. Сенат США также проголосовал за начало дебатов по вопросу повышения налогов для наиболее обеспеченных граждан. Дебаты должны состояться уже в ближайшие дни. При этом стороны переговоров неоднократно заявляли о своей незаинтересованности в дефолте, последствия которого будут, вероятно, выражаться в активной стагфляции в экономике США. Исходя из опыта прошлых аналогичных ситуаций (а дебаты по вопросу лимита заимствований США повторяются с 2002 г. чаще, чем раз в год), с высокой вероятностью можно рассчитывать на очередное повышение «потолка» американских заимствований в перспективе ближайших трех недель. В ближайшие три недели, исходя из рыночного опыта последнего десятилетия, следует ожидать усиления изменчивости настроений игроков (Рис. 2, 3, 4). В период кризиса стоимость рисковых активов снижалась за неделю-две до принятия законодателями США решения по лимиту заимствований. Затем рынок полностью или частично восстанавливал позиции. В период бума, низкого уровня общих опасений инвесторов, такой спад был выражен менее явно. Мы ожидаем, что в связи с заметным улучшением финансового и макроэкономического фона, в ближайшие три недели динамика рынков сырья и российского фондового рынка будет ближе к динамике, выраженной на графиках значениями за 2006 и 2007 гг., то есть будет сравнительно стабильной. 2 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 11 июля 2011 г. Desk note: Аналитический обзор для инвестиционных консультантов Загорулько Антон Осин Александр Додонов Игорь Рис. 2. Цены на нефть, в процентах к началу периода, за 5 недель до одобрения и 5 недель после одобрения законодателями США нового лимита заимствований. 30% 25% 20% 15% Согласно историческим данным, цены на нефть снижались за неделюдве до принятия решения по увеличению лимита заимствований США, а затем полностью или частично восстанавливались 10% 5% 0% -5% -10% -15% -20% 1 2 3 4 Март 2006 Сентябрь 2008 Среднее 5 6 7 8 Сентябрь 2007 Декабрь 2009 9 10 11 Июль 2008 Январь 2010 Рис. 3. Цены на золото, в процентах к началу периода, за 5 недель до одобрения и 5 недель после одобрения законодателями США нового лимита заимствований. 20% 15% 10% Согласно историческим данным, цены на золото снижались за неделю-две до принятия решения по увеличению лимита заимствований США, а затем полностью или частично восстанавливались 5% 0% -5% -10% -15% 1 2 3 Март 2006 Сентябрь 2008 Среднее 4 5 6 7 Сентябрь 2007 Декабрь 2009 8 9 10 11 Июль 2008 Январь 2010 3 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 11 июля 2011 г. Desk note: Аналитический обзор для инвестиционных консультантов Загорулько Антон Осин Александр Додонов Игорь Рис. 4. Индекс ММВБ, в процентах к началу периода, за 5 недель до одобрения и 5 недель после одобрения законодателями США нового лимита заимствований. 25% 20% 15% Согласно историческим данным, индекс ММВБ снижался за неделю-две до принятия решения по увеличению лимита заимствований США, а затем полностью или частично восстанавливался 10% 5% 0% -5% -10% -15% -20% 1 2 3 Март 2006 Сентябрь 2008 Среднее 4 5 6 7 Сентябрь 2007 Декабрь 2009 8 9 10 11 Июль 2008 Январь 2010 Здесь также необходимо рассмотреть и вариант дефолта США в августе. Надо отметить, что реальный спрос на нефть в мире весьма эластичен. Максимальный спад спроса на нефть в период нынешнего кризиса произошел в 2008 г. и составил, по данным OPEC, 2% г/г. В результате дефолта США возможности крупнейших государств в рефинансировании бюджетов снизятся, но социально-политические обязательства останутся, пусть и в урезанном виде. Для сравнения, займы дают сейчас половину финансирования бюджета США, схожая ситуация и в других ведущих развитых странах. В результате, увеличение денежной эмиссии взамен долговой эмиссии поддержит спрос на сырьевые товары, а вместе с ними и спрос на акции ключевых российских компаний. Дефолт по государственному долгу США означает также мировой валютный кризис, что вызовет рост спроса на «защитные» товарные активы. В условиях валютно-денежного кризиса они будут играть роль мирового средства платежа, накопления и обмена. Ускорение денежного обращения − в результате дефолта и роста кредитных ставок − вызовет резкий всплеск мировой инфляции, что станет ещё одним фактором спроса на товарные активы и, опосредованно, на акции ведущих компаний-эмитентов российского фондового рынка. Отметим, что динамика притока капитала в фонды, анализируемая EPFR, отражает повышенный спрос на российские активы. Причина такого поведения инвесторов представляется основанной на прогнозах и ожиданиях, схожих с указанными выше. На следующей неделе начнется очередной сезон отчетности корпораций США. S&P прогнозирует во втором квартале рост операционной прибыли компаний, входящих в расчёт индекса S&P500, на 6.91% к/к против 2.87% в первом квартале. В лидерах прироста операционной прибыли, как ожидает S&P, будут сектора производства энергоресурсов (Energy) и промышленности (Industrials). Поквартальное снижение операционной прибыли, по мнению S&P, покажет лишь один сектор – коммунальных услуг (Utilities). 4 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 11 июля 2011 г. Desk note: Аналитический обзор для инвестиционных консультантов Загорулько Антон Осин Александр Додонов Игорь Краткосрочные тренды макроэкономической статистики, финансовых рынков, индикаторов рыночных рисков остаются позитивными. В этой связи на предстоящей неделе мы ожидаем повышения цен российских акций первого и второго эшелонов. Несмотря на имеющиеся риски, мы по-прежнему позитивно оцениваем среднесрочные перспективы изменения их котировок. На этой неделе мы бы хотели обратить внимание инвесторов на бумаги компаний нефтегазового сектора, в частности, на обыкновенные акции Сургутнефтегаза. Сургутнефтегаз: текущая цена $1.01, целевая цена $1.19, потенциал роста 19% Капитализация − $39.8 млрд.; Чистый долг − $-14.7 млрд.; P/E 2011 – 7.5; EV/EBITDA 2011 – 2.8; Free float – 25%. После прошедшего недавно годового собрания акционеров Сургутнефтегаза глава компании В.Богданов прокомментировал инвестиционный план на ближайшие годы. Как ожидается, инвестиции Сургутнефтегаза в 2011 г. вырастут до 140 млрд. руб., на 15% по сравнению с 2010 г. и будут оставаться на примерно таком же уровне и далее. Благодаря повышению инвестиционной активности планируется не только стабилизировать производство нефти, но и начать его наращивать. Отметим, что в течение последних нескольких лет добыча Сургутнефтегаза постепенно снижалась: с 65.5 млн. тонн в 2006 г. до 59.5 млн. тонн в 2010 г. Целевой показатель на 2011 г. составляет 60.7 млн. тонн, при этом в ближайшие пять лет производство должно стабилизироваться на уровне 61-62 млн. тонн в год за счет роста добычи на Талаканском месторождении и прекращения ее снижения на ключевых западносибирских месторождениях благодаря применению новых технологий извлечения нефти и росту масштабов бурения. Позитивным фактором для Сургутнефтегаза являются планы руководства участвовать во всех основных аукционах на право добычи, которые будет проводить правительство. В частности, Сургутнефтегаз собирается подать заявку на Северо-Рогожинское, Имилорское, Гавриковское, Эргинское и Назимское месторождения в ХМАО с совокупными запасами углеводородов более 600 млн. тонн. При этом потенциальная покупка может быть профинансирована средствами от недавней продажи доли в MOL в размере 1.8 млрд. евро. Мы считаем, что столь масштабное увеличение ресурсной базы позволит Сургутнефтегазу существенно увеличить и свои финансовые результаты, что даст возможность направлять свободные денежные средства на развитие новых проектов и приобретение новых лицензий. По коэффициенту EV/EBITDA на 2011 г. Сургутнефтегаз торгуется с существенным дисконтом как к российским, так и к международным нефтяным компаниям. Мы считаем текущие котировки привлекательными для открытия среднесрочных длинных позиций по акциям компании. 5 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 11 июля 2011 г. Desk note: Аналитический обзор для инвестиционных консультантов Загорулько Антон Осин Александр Додонов Игорь Техническая картина по основным индексам и сырьевым товарам Индекс ММВБ Индекс ММВБ торгуется выше своих скользящих средних. Кроме того, произошел выход вверх из краткосрочного бокового канала (красные линии). Целью роста выступает район 1800-1810 пунктов. Ближайшее сопротивление находится в районе1750 пунктов, откуда возможна локальная коррекция к отметке 1700 пунктов. Поддержка лежит в районе 1720 пунктов, далее − 1700 пунктов. Индекс S&P500 Преобладающей для индекса S&P500 остается восходящая тенденция. Индекс торгуется выше своих скользящих средних, что говорит о положительном настрое рынка. В случае продолжения восходящей тенденции, целью роста будет район 1360 пунктов, далее 1375 пунктов. Ближайшее сопротивление лежит в районе 1350 пунктов, поддержка находится на уровне 1320 пунктов. Нефть Brent Котировки нефти Brent движутся в рамках краткосрочного растущего канала (красные линии). Цена находится выше своих скользящих средних, что говорит о наличии позитивного настроения на рынке. Целью роста и одновременно сопротивлением выступает уровень $119-120 за баррель. В случае его пробития возможно повышение в район $125 за баррель. Поддержка лежит на уровне $114.5 за баррель, при ее пробитии целью снижения может стать район $111-110 за баррель. 6 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 11 июля 2011 г. Desk note: Аналитический обзор для инвестиционных консультантов Загорулько Антон Осин Александр Додонов Игорь Золото Золото вновь торгуется выше $1500 за унцию, в данный момент котировки движутся в рамках бокового канала. Технические индикаторы графика подтверждают усиление восходящей тенденции, цена находится выше своих скользящих средних. Сопротивление находится на уровне $1535 за унцию, далее − верхняя граница диапазона на уровне $1530 за унцию. Поддержка лежит в районе $1510-1500 за унцию, далее $1475 за унцию. Медь Котировки меди движутся в рамках краткосрочного растущего канала (красные линии), что говорит о возможном продолжении роста в краткосрочной перспективе. Целью подъема выступает уровень $9900 за тонну. Котировки находятся выше своих скользящих средних, что говорит о положительном состоянии рынка. Ближайшее сопротивление − $9750 за тонну, поддержка находится вблизи отметки $9500 за тонну. 7 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 11 июля 2011 г. Desk note: Аналитический обзор для инвестиционных консультантов Загорулько Антон Осин Александр Додонов Игорь Газпром Акции Газпрома торгуются в сужающемся треугольнике (красные линии), цена подошла вплотную к его верхней границе (линии сопротивления). В случае пробития вверх этого сопротивления первой целью роста станет локальный максимум от 09.06.2011г. в районе 211-212 руб. Гистограмма технического индикатора MACD подтверждает наличие покупателей в бумаге и продолжает повышаться. Рекомендуем внимательно следить за акциями Газпрома, так как выход из сформировавшегося треугольника может вызвать сильное движение цены. Пробитие уровня 212.5 руб. на высоком объеме торгов даст сигнал к покупке бумаги с целью последующего движения в районе 220-225 руб. 8 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 11 июля 2011 г. Desk note: Аналитический обзор для инвестиционных консультантов Загорулько Антон Осин Александр Додонов Игорь Основные корпоративные события за прошедшую неделю Компания Событие Комментарий Газпром По сообщениям СМИ, Газпром хочет получить от китайской CNPC аванс в размере $40 млрд. в счет будущих поставок газа. Погашение аванса предполагается равными долями в течение 30 лет с начала поставок в 2015-2016 гг., при этом вместо процентов Китай может получить скидку к цене газа, исходя из целевого уровня доходности в 6%. Полученные средства планируется направить на строительство инфраструктуры, в частности, газопровода «Алтай». На данный момент мы оцениваем новость как нейтральную, поскольку переговоры между сторонами еще далеки от завершения. Однако следует отметить, что если Газпрому все-таки удастся договориться с Китаем о фиксированных объемах поставок газа по разумной контрактной цене, это, по нашему мнению, может стать мощным драйвером роста котировок акций компании. В условиях увеличения рисков возможного снижения спроса на российский газ в Европе диверсификация поставок за счет Китая выглядит вполне оправданной. Если при этом Газпрому удастся добиться от китайской стороны выделения аванса в $40 млрд., то это станет дополнительным успехом компании, поскольку привлечение такой большой суммы на длительный срок под 6% годовых представляется весьма выгодной сделкой. Электроэнергетика Глава Газпрома А. Миллер и председатель совета директоров группы Ренова В. Вексельберг подписали соглашение о намерениях объединить свои электроэнергетические активы на базе ООО «Газпром энергохолдинг», с последующим преобразованием компании в ОАО и возможным выводом акций на биржу. Газпром энергохолдинг является контролирующим акционером Мосэнерго, ТГК-1, ОГК-2 и ОГК-6. Ренова через холдинг КЭС владеет стратегическими/контрольными пакетами акций и осуществляет управление в четырех генерирующих компаниях − ТГК-5, ТГК-6, ТГК-9, ВоТГК. Согласно целевой структуре акционерного капитала, в объединенной компании Газпрому будет принадлежать не более 75% минус 1 акция, а Ренове − не менее 25% плюс 1 акция. Объединение активов с последующим выводом бумаг Газпром энергохолдинга на биржу могло бы стать позитивным фактором для российского сектора электроэнергетики. Образуется крупнейшая российская публичная генерирующая компания с установленной мощностью более 50 ГВт, что должно повысить интерес инвесторов к отрасли. В то же время, учитывая существенный размер компании, объединение может встретить сопротивление ФАС. Не исключено, что консолидация будет сопряжена с продажей части активов и изменением конфигурации. Поэтому мы нейтрально расцениваем новость до публикации подробностей об условиях сделки и получения разрешения ФАС. 9 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 11 июля 2011 г. Desk note: Аналитический обзор для инвестиционных консультантов Загорулько Антон Осин Александр Додонов Игорь Контакты Группа клиентской аналитики (Департамент клиентского обслуживания) Отдел Классического Рынка (доверительное и консультационное управление, операции в РТС и на внебиржевом рынке) Зайцева Анна Руководитель +7 (495) 796-90-26, доб.2025 zaytseva@finam.ru Коновалов Василий Руководитель отдела +7(495) 796-93-88, доб.2744 konovalov@finam.ru Осин Александр Аналитик +7 (495) 796-90-26, доб.2358 osin@finam.ru Голубев Артем Портфельный менеджер +7(495) 796-93-88, доб.2745 golubev@finam.ru Пальянов Андрей Консультант-аналитик +7 (495) 796-90-26, доб.2040 palyanov@finam.ru Дубинин Иван Портфельный менеджер +7(495) 796-93-88, доб.2747 dubinin_i@finam.ru Загорулько Антон Консультант-аналитик +7( 495) 796-90-26, доб.2040 zagorulko@finam.ru Зюриков Александр Портфельный менеджер +7(495) 796-93-88, доб.2740 zyurikov@finam.ru Силакова Екатерина Аналитик +7 (495) 796-90-26, доб.1608 silakova@finam.ru Спиридонов Денис Портфельный менеджер +7(495) 796-93-88, доб.2742 spiridonov_d@finam.ru Додонов Игорь Консультант-аналитик +7( 495) 796-90-26, доб.1627 idodonov@finam.ru Кондратьев Максим Консультант-аналитик +7( 495) 796-90-26, доб.1627 mkondratev@finam.ru Настоящий материал и содержащиеся в нем сведения предназначены для клиентов ЗАО «ФИНАМ», носят исключительно информативный характер и не могут рассматриваться ни как приглашение или побуждение сделать оферту, ни как просьба купить или продать ценные бумаги/другие финансовые инструменты, либо осуществить какую-либо иную инвестиционную деятельность. Представленная информация подготовлена на основе источников, которые, по мнению авторов данного аналитического обзора, являются надежными, но при этом отражает исключительно мнение авторов относительно анализируемых объектов. Несмотря на то, что настоящий обзор был составлен с максимально возможной тщательностью, ни его авторы, ни ЗАО «ФИНАМ» не заявляют и не гарантируют ни прямо, ни косвенно его точность и полноту. Любая информация и любые суждения, приведенные в данном материале, являются суждением на момент публикации настоящего аналитического обзора и могут быть изменены без предупреждения. Ни ЗАО «ФИНАМ», ни его сотрудники не несут ответственности за какие-либо потери, возникшие в результате использования настоящего материала либо в какойлибо другой связи с ним. Копирование, воспроизводство и/или распространение настоящего материала, частично или полностью, без письменного разрешения ЗАО «ФИНАМ» категорически запрещено. 10 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2