Ожидаем сохранения позитивной динамики на российском рынке акций на предстоящей неделе

реклама

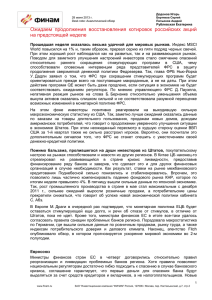

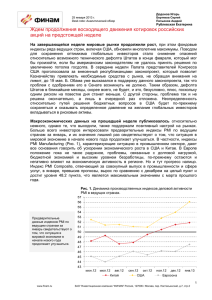

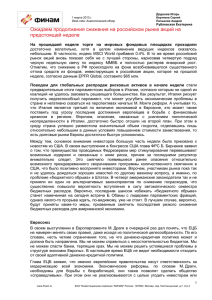

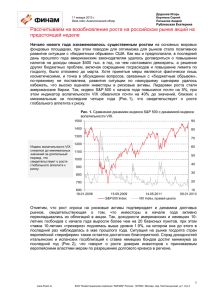

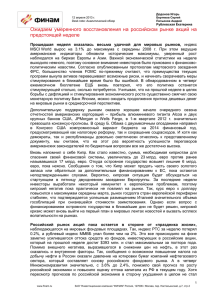

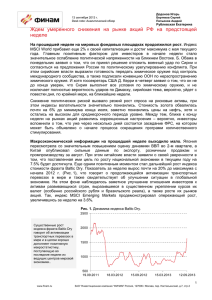

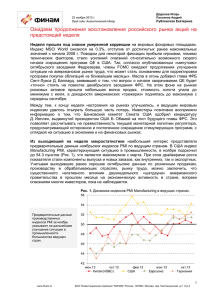

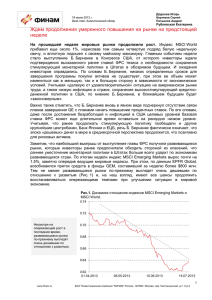

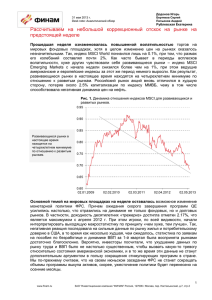

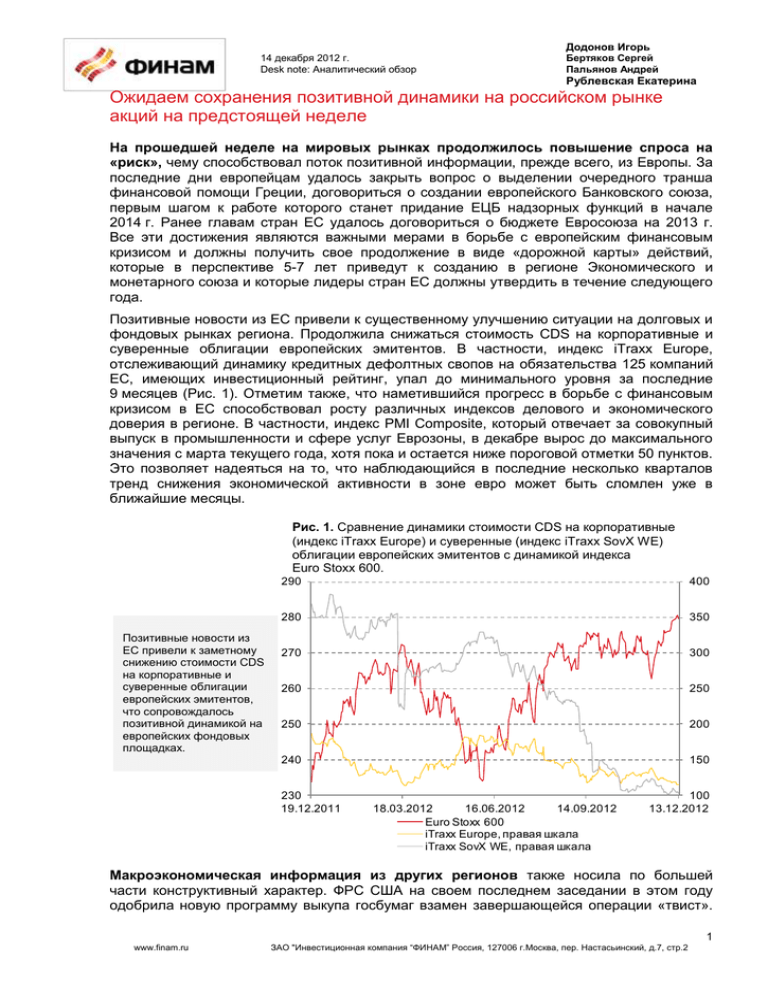

Додонов Игорь 14 декабря 2012 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Ожидаем сохранения позитивной динамики на российском рынке акций на предстоящей неделе На прошедшей неделе на мировых рынках продолжилось повышение спроса на «риск», чему способствовал поток позитивной информации, прежде всего, из Европы. За последние дни европейцам удалось закрыть вопрос о выделении очередного транша финансовой помощи Греции, договориться о создании европейского Банковского союза, первым шагом к работе которого станет придание ЕЦБ надзорных функций в начале 2014 г. Ранее главам стран ЕС удалось договориться о бюджете Евросоюза на 2013 г. Все эти достижения являются важными мерами в борьбе с европейским финансовым кризисом и должны получить свое продолжение в виде «дорожной карты» действий, которые в перспективе 5-7 лет приведут к созданию в регионе Экономического и монетарного союза и которые лидеры стран ЕС должны утвердить в течение следующего года. Позитивные новости из ЕС привели к существенному улучшению ситуации на долговых и фондовых рынках региона. Продолжила снижаться стоимость CDS на корпоративные и суверенные облигации европейских эмитентов. В частности, индекс iTraxx Europe, отслеживающий динамику кредитных дефолтных свопов на обязательства 125 компаний ЕС, имеющих инвестиционный рейтинг, упал до минимального уровня за последние 9 месяцев (Рис. 1). Отметим также, что наметившийся прогресс в борьбе с финансовым кризисом в ЕС способствовал росту различных индексов делового и экономического доверия в регионе. В частности, индекс PMI Composite, который отвечает за совокупный выпуск в промышленности и сфере услуг Еврозоны, в декабре вырос до максимального значения с марта текущего года, хотя пока и остается ниже пороговой отметки 50 пунктов. Это позволяет надеяться на то, что наблюдающийся в последние несколько кварталов тренд снижения экономической активности в зоне евро может быть сломлен уже в ближайшие месяцы. Рис. 1. Сравнение динамики стоимости CDS на корпоративные (индекс iTraxx Europe) и суверенные (индекс iTraxx SovX WE) облигации европейских эмитентов с динамикой индекса Euro Stoxx 600. Позитивные новости из ЕС привели к заметному снижению стоимости CDS на корпоративные и суверенные облигации европейских эмитентов, что сопровождалось позитивной динамикой на европейских фондовых площадках. 290 400 280 350 270 300 260 250 250 200 240 150 230 19.12.2011 18.03.2012 16.06.2012 14.09.2012 Euro Stoxx 600 iTraxx Europe, правая шкала iTraxx SovX WE, правая шкала 100 13.12.2012 Макроэкономическая информация из других регионов также носила по большей части конструктивный характер. ФРС США на своем последнем заседании в этом году одобрила новую программу выкупа госбумаг взамен завершающейся операции «твист». 1 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 14 декабря 2012 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Кроме того, Федрезерв и еще четыре мировых ЦБ из «большой пятерки» договорились о продлении программы взаимного кредитования посредством своп-линий еще на один год – до 1 февраля 2014 г. Продолжила радовать статистика из Китая, где вышли сильные данные по промпроизводству и розничным продажам. При этом индекс PMI в производственном секторе КНР в декабре вырос до 14-месячного максимума, что говорит о возможном ускорении экономики Поднебесной в ближайшие кварталы. Данные из Японии были традиционно слабые, однако инвесторы в последние недели не обращают на них внимание в ожидании усиления мер стимулирования от японского правительства и ЦБ после парламентских выборов, которые пройдут в это воскресенье. Между тем, давление на рынки по-прежнему оказывали опасения инвесторов, связанные с «фискальным обрывом» в США. В частности, об отсутствии прогресса в переговорах относительно способов решения данной проблемы в четверг после встречи с Б. Обамой сообщил глава Палаты представителей американского Конгресса республиканец Д. Бонер. При этом ранее ряд американских законодателей ранее заявили о том, что вопрос, скорее всего, не будет решен до рождественских праздников. В то же время, наблюдаемая в последние дни достаточно вялая реакция рынков на неудачи в переговорном процессе, на наш взгляд, говорит о том, что у американцев крепнет уверенность, что политики в итоге придут к компромиссу. Мы считаем, что республиканцам, чтобы не растерять своих избирателей, все же придется пойти на уступки демократам, возможно, в обмен на некоторое смягчение позиции Б. Обамы в вопросе сокращения социальных расходов. Ну а достигнуто соглашение будет, вероятно, в самый последний момент, как и в прошлом году на переговорах по повышению лимита госдолга. Евросоюз В среду стало известно о том, что правительство Греции успешно провело процедуру обратного выкупа части госдолга страны на 10 млрд. евро, что являлось необходимым условием для получения финансовой помощи. Афины получили заявки на выкуп долговых обязательств объемом 31.9 млрд. евро. Облигации будут выкупаться по 34% от номинала, что позволит сократить греческий долг примерно на 31 млрд. евро. Как результат, в четверг на внеочередном заседании Еврогруппы министры финансов стран Еврозоны приняли решение очередной спасительный транш объемом 49.1 млрд. евро, причем большая часть средств, 34 млрд. евро, будет доступна Афинам уже в ближайшие дни. Управляющий директор Европейского фонда финансовой стабильности (EFSF) и Европейского механизма стабильности (ESM) К. Реглинг заявил, что фонды готовы немедленно выделить Греции необходимые средства. Кроме того, также в четверг Еврогруппа после 14-часовых переговоров достигла соглашения относительно полномочий, которыми будет наделен ЕЦБ для осуществления надзора за банками ЕС. Так, регулятор будет напрямую регулировать деятельность крупных финансовых институтов (чьи активы превышают 30 млрд. евро или 20% ВВП страны базирования) стран Еврозоны и других членов ЕС, которые выразят на это свое согласие, а также сможет вмешиваться в деятельность банков меньшего размера при первых сигналах возникновения проблем. Великобритания и другие страны, которые не пожелают подчинить свои банки ЕЦБ, останутся под надзором Европейского банковского управления (EBA), которое будет выступать арбитром между регуляторами. В то же время окончательные сроки принятия ЕЦБ новых полномочий так и не были определены из-за отсутствия заявлений относительно степени готовности со стороны самого банка. Еврогруппа предполагает, что ЕЦБ начнет осуществлять надзор над банками к концу следующего года, но министры финансов готовы пойти на уступки в этом отношении, если ЦБ Еврозоны сочтет, что ему потребуется больше времени для подготовки к выполнению новых функций. Как ожидается, Европарламент обсудит согласованные Еврогруппой полномочия ЕЦБ на следующей неделе. 2 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 14 декабря 2012 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Достижение компромисса уже получило позитивную оценку министров финансов Франции и Германии. При этом глава казначейства Великобритании Д. Осборн, чья страна не попадает под нововведения, даже заявил, что надзор положителен не только для Еврозоны, но и для Евросоюза в целом. При этом до заседания именно от Великобритании ожидали наибольшего сопротивления идее. Международное рейтинговое агентство S&P понизило прогноз по кредитному рейтингу Великобритании со «стабильного» до «негативного». Это означает, что сам рейтинг может быть снижен в течение ближайших двух лет с вероятностью примерно 30%, если пополнения бюджета Соединенного Королевства будут проходить более слабыми темпами, чем ожидают в S&P. По оценкам аналитиков агентства, экономика страны будет расти умеренными темпами, но и госдолг также будет увеличиваться. Как ожидается, долговая нагрузка Великобритании стабилизируется в 2014 г. Новость не оказала существенного влияния на рынке, поскольку два других агентства − Fitch и Moody’s – понизили свои прогнозы по рейтингу Великобритании еще в начале года. В то же время агентство Fitch подтвердило долгосрочный рейтинг Франции на максимально возможном уровне «ААА» с «негативным» прогнозом. Как отмечается в пресс-релизе, рейтинг «ААА» отражает богатую и диверсифицированную экономику Франции, устойчивость ее политических, гражданских и общественных институтов, а также ее исключительную финансовую гибкость. Умеренная долговая нагрузка домохозяйств и сравнительно высокая норма сбережений, по мнению экспертов агентства, уменьшает зависимость Франции от снижения доли заемных средств в частном секторе в отличие от ряда других стран с высшим рейтингом, включая США и Великобританию. Между тем, слабостью Франции, оправдывающей сохранение «негативного» прогноза по рейтингу, по мнению Fitch, является высокий и растущий уровень государственного долга. По оценкам агентства, валовой госдолг Франции вырастет до 90% ВВП к концу 2012 г. по сравнению со средним для стран с рейтингом «ААА» значением в 53%. Хотя стоимость обслуживания французского госдолга пока невелика и отвечает требованиям рейтинга «ААА» − 5% доходов бюджета и 2.6% ВВП. По данным Евростата, промышленное производство в Еврозоне в октябре неожиданно снизилось на 1.4% м/м, при том что изменений показателя не ожидалось. В годовом выражении промпроизводство сократилось на 3.6%, что стало самым сильным падением с декабря 2009 г. Таким образом, усилении экономический спад в регионе в начале 4-го квартала усилился. США В среду на своем последнем в этом году заседании ФРС США объявила о новом раунде выкупа казначейских облигаций в целях борьбы против безработицы. Как сообщается в заявлении Комитета по открытым рынкам, ФРС будет выкупать «трежериз» на сумму в $45 млрд. ежемесячно, что соответствует объему выкупа госбумаг в рамках завершившейся операции «твист». При этом продолжится реализация программы третьего раунда количественного смягчения, подразумевающая выкупа ипотечных облигаций на сумму в $40 млрд. в месяц. Таким образом, ФРС теперь будет увеличивать свой балансовый счет на $85 млрд. в месяц, и уже к марту стоимость активов на балансе перевалит за $3 трлн. Базовая процентная ставка была оставлена на прежнем уровне − в диапазоне 0-0.25% годовых. Между тем, Федрезерв обозначил уровни предполагаемых макроэкономических показателей, которые будут сигнализировать о том, повышать ли монетарному регулятору процентную ставку в будущем. Согласно индикаторам, уровень безработицы для этого должен быть не выше 6.5%, а инфляция не превышать 2.5% в ближайшие 1-2 года. 3 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 14 декабря 2012 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Оценка ФРС экономической ситуации в США практически не изменились после октябрьского заседания. Отмечается продолжение роста экономической активности умеренными темпами на фоне стабильных инфляционных ожиданий. В частности, FOMC предполагает, что инфляция в среднесрочном периоде будет находиться на уровне, соответствующем целевым 2%, или ниже. Уровень безработицы несколько снизился с лета, он остается повышенным. Потребительские расходы продолжают повышаться, дальнейшие признаки улучшения показывает рынок жилья. В то же время отмечается замедление роста инвестиций компаний в основной капитал. Дефицит торгового баланса США в октябре составил $42.2 млрд., оказавшись несколько ниже ожиданий. При этом отрицательное сальдо внешнеторгового баланса в сентября после пересмотра данных составило $40.3 млрд. вместо $41.5 млрд. Объем экспорта в октябре составил $180.5 млрд., импорта − $222.8 млрд., что является минимальным значением с апреля 2011 г. В отчете Министерства торговли США отмечается, что экспорт из страны сокращается из-за засухи на Среднем Западе, которая привела к падению урожая многих сельхозкультур, поставляемых за рубеж. Запасы товаров на американских складах выросли в октябре на 0.4% м/м, как и ожидалось. При этом продажи со складов впервые с июня сократились на 0.4% м/м. − компании не наращивают запасы с учетом угрозы «фискального обрыва» и замедления темпов роста американской экономики. Запасы производителей (38% общего объема коммерческих запасов) увеличились в октябре на 0.1% м/м, запасы предприятий розничной торговли − на 0.6% м/м, как и оптовые запасы (около 30% общего объема). Продажи со складов предприятий розничной торговли упали на 0.4% м/м. Розничные продажи в США в ноябре выросли на 0.3% м/м против снижения на 0.3% м/м в октябре, немного не дотянув до консенсус-прогноза. Рост продаж был зафиксирован в 10 из 13 основных категорий товаров. Так, продажи электроники подскочили на 2.5% м/м, одежды − на 0.9% м/м, стройматериалов − на 1.6% м/м. При этом продажи автодилеров в США по итогам прошлого месяца выросли на 1.5% м/м и достигли максимальных с февраля 2008 г. 15.5 млн. автомобилей. Страны Азии, Россия В выходные вышел блок данных по КНР, который в целом свидетельствует об усилении экономической активности в китайской экономике. Так, рост промышленного производства в Поднебесной в ноябре текущего года составил 10.1% г/г против 9.6% г/г в октябре, а розничные продажи увеличились на 14.9% г/г по сравнению с 14.5% месяцем ранее. При этом оба показателя достигли максимумов за 8 месяцев. Потребительская инфляция в стране в ноябре ускорилась до 2.0% г/г по сравнению с октябрьским показателем в 1.7% г/г. Все перечисленные цифры оказались лучше ожиданий рынка. Индекс деловой активности PMI в производственном секторе КНР, рассчитываемый банком HSBC, вырос в декабре сильнее ожиданий и достиг отметки в 50.9 пункта, что является максимумом за 14 месяцев. Это означает, что рост китайского промышленного сектора, самого крупного в мире, ускоряется. Устойчивый рост производства позитивно сказывается и на рынке труда − компонент занятости в индексе показал увеличение. Повысился и компонент новых экспортных заказов. В то же время некоторым разочарование стали данные по внешней торговле КНР. Так, торговый баланс Китая в ноябре составил $19.63 млрд. против $32.05 млрд. в октябре и прогнозе в $26.85 млрд. Экспорт из страны вырос в ноябре на 2.9% г/г, что оказалось хуже прогноза в 9% г/г и октябрьского показателя в 11.6% г/г. Импорт не изменился по сравнению с ноябрем прошлого года, в то время как эксперты ожидали роста на 2% г/г. В понедельник Банк России на своем очередном заседании оставил без изменения ставку рефинансирования на уровне 8.25%, а также процентные ставки по другим операциям ЦБ. В то же время с 11 декабря на 0.25% до 4.5% была повышена ставка по 4 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 14 декабря 2012 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина депозитным операциям на фиксированных условиях, а ставка по рублевой части сделок «валютный своп» была снижена на 0.25% до 6.5%. Повышение ставки по депозитам было ожидаемо и призвано сузить диапазон основных процентных ставок с целью снижения волатильности ставок денежного рынка. В то же время снижение ставки по свопам можно трактовать как некоторое смягчение денежной политики в том смысле, что участникам денежного рынка будет теперь дешевле привлекать рублевую ликвидность под залог валюты. Оценка ЦБ РФ состояния российской экономики не претерпела существенных изменений. Отмечается продолжение охлаждения экономической активности, что выражается в дальнейшем замедлении темпов роста промпроизводства и розничной торговли. В то же время регулятор подчеркивает, что индикаторы настроений субъектов экономики остаются позитивными, а состояние рынка труда наряду с динамикой кредитования создает условия для поддержания внутреннего спроса. По оценкам Банка России, совокупный выпуск остается вблизи своего потенциального уровня. Темпы роста банковского кредитования, по мнению ЦБ РФ, стабилизируются, однако с учетом сохранения их достаточно высоких уровней риски существенного замедления экономического роста, связанные с ужесточением денежно-кредитных условий, оцениваются как незначительные. Кроме того, отмечается стабилизация темпов роста цен в последние месяцы по широкому кругу товаров и услуг при замедлении роста цен на непродовольственные товары. Значимое давление на инфляцию со стороны совокупного спроса, по оценке Банка России, в настоящее время отсутствует. С учетом текущих внутренних и внешних макроэкономических тенденций складывающийся уровень ставок денежного рынка рассматривается Банком России как приемлемый на ближайшее время. Это, на наш взгляд, указывает на то, что в ближайшие месяцы основные ставки меняться скорее всего не будут. Следующее заседание Совета директоров Банка России, на котором будут рассмотрены вопросы денежно-кредитной политики, предполагается провести в первой половине января 2013 г. К концу текущей недели индексы волатильности стабилизировались на уровнях, благоприятных для инвестиций в «риск», цены «рисковых» активов в основном выросли. Данные макроэкономической информации в целом отразили определенное улучшение экономической ситуации в ведущих странах. Финансово-политическая информация, поступающая на рынок, в основном свидетельствовала о продолжении снижения внешнеполитических рисков для инвесторов. Мы ожидаем продолжения роста на российском рынке акций в ближайшие дни, а также ожидаем улучшения динамики котировок российских акций и в перспективе нескольких недель. На наш взгляд, поток позитивных новостей последних дней способствует формированию «отложенного спроса» на фондовых рынках, который может быть реализован, когда разрешится неопределенность в отношении «фискального обрыва» в США. Поэтому мы продолжаем позитивно оценивать перспективы динамики котировок акций первого и второго эшелонов рынка в среднесрочном периоде. 5 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 14 декабря 2012 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Техническая картина по основным индексам и сырьевым товарам Индекс ММВБ Индекс ММВБ торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1490 пунктов, далее 1540 пунктов. В случае снижения поддержкой выступит область 1440 пунктов, далее 1415 пунктов. Индекс S&P 500 Индекс S&P 500 консолидируется на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление расположено в районе 1430 пунктов, далее 1460 пунктов. В случае снижения целью движения выступит район 1390 пунктов, далее 1350 пунктов. Нефть Brent Котировки нефти Brent торгуются ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление находится на уровне $111.6 за баррель, далее $114.5 за баррель. Ближайшая поддержка расположена на уровне $106.5 за баррель, при ее пробитии целью снижения может стать отметка $103.5 за баррель. 6 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 14 декабря 2012 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Золото Котировки золота движутся ниже своих скользящих средних, что говорит о негативном настроении на рынке. Сопротивление расположено в районе $1715 за унцию, далее $1730 за унцию. Поддержка лежит в районе $1690 за унцию, далее $1670 за унцию. Пара EUR/USD Котировки EUR/USD движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится в районе 1.31, далее 1.324. В случае возобновления нисходящей динамики уровнями поддержки станут отметки 1.304 и далее 1.299. 7 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 14 декабря 2012 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Основные корпоративные события за неделю Мосэнерго Событие. ОАО «Мосэнерго» опубликовало финансовую отчетность по МСФО за 9 месяцев 2012 г. Выручка за 9 месяцев снизилась на 3.2% г/г до 110,8 млрд. руб. При этом наибольший вес в снижении составила выручка от продажи электроэнергии и мощности. Причины данного снижения, как и у большинства компаний данного сектора, заключаются в снижении цен на электроэнергию на рынке на сутки вперед и балансирующем рынке в 1-м полугодии 2012 г. (выручка за 3-й квартал по данному направлению не изменилась к/к вследствие корректировки цен РСВ и индексации цен на мощность). Вместе с тем, за 9 месяцев, несмотря на снижение затрат на оплату труда, выросли постоянные расходы, что связано с затратами на ремонт ООО «ТСК Мосэнерго». В результате, показатель EBITDA снизился на 24.1% г/г до 12.4 млрд. руб., чистая прибыль упала на 62.8% г/г до 2.8 млрд. руб. Показатель Чистый долг/EBITDA составил 0.15 на 30.09.12 по сравнению минус 0.42 на 31.12.11. Изменение связано, главным образом, со снижением объема денежных средств и денежных эквивалентов. 9м2011 9м2012 114 383 110 766 Выручка от э/э 65 379 61 249 тепловая 47 016 46 960 прочая 1 988 2 557 Операционные -107 545 -108 555 затраты Операционная 6 838 2 211 прибыль 16 337 12 395 EBITDA Рентабельность по 14% 11% EBITDA Чистая прибыль 7 619 2 837 Данные компании, расчеты ИК «Финам» -3 617 -4 130 -56 569 -1 010 млн.руб. Изм-е, % -3,2% -6,3% -0,1% 28,6% 0,9% -4 627 -67,7% -3 942 -24,1% -4 782 -62,8% Изм-е Комментарий. В целом для компании результаты можно рассматривать как нейтральные и ожидаемые. Снижение показателей обусловлено в основном падением выручки, характерным для большинства компаний сектора. В связи с увеличением постоянных расходов, несмотря на оптимизацию переменных затрат, наблюдается низкая рентабельность по EBITDA. Тем не менее данный фактор, на наш взгляд, является временным, так как рост расходов связан с текущей ремонтной деятельностью ТСК Мосэнерго. Мы считаем, что на текущий момент компания обладает хорошими перспективами в фундаментальном плане. Позитивным фактором, который должен в перспективе повлиять на фундаментальные показатели Мосэнерго, является предстоящее заключение договора с Новатэком на поставку почти трети потребляемого компанией газа в 2013-2015 гг. Новатэк, будучи независимым поставщиком, имеет возможность поставлять газ по более низким ценам, чем Газпром. В ближайшее время мы также ожидаем подробности по сделке по приобретению МОЭК. С фундаментальной точки зрения, объединение должно привести к высокому синергетическому эффекту. С другой стороны, существует вероятность, что в случае финансирования сделки с помощью новых заимствований, рейтинг компании по оценке S&P может быть понижен. Оглашение данного заключения должно негативно отразиться на акциях компании. 8 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 14 декабря 2012 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина ГМК Норникель Событие: Интеррос, ОК Русал и Millhouse Р. Абрамовича подписали новое акционерное соглашение по ГМК НорНикель. Условия, указанные в этом соглашении, отличаются от тех, которые обсуждались ранее. Р. Абрамович не будет выкупать акции из квазиказначейского пакета. Вместо этого он приобретёт 3.9 млн. акций ГМК у ОК Русал и 5.4 млн. акций у Интерроса. Цена покупки установлена на уровне $160 за акцию, или $1.487 млрд. за пакет в 5.87% (после погашения), что на 13% ниже текущей рыночной стоимости пакета. Квазиказначейский пакет (16.9% уставного капитала) будет погашен. Что касается корпоративного управления, то в Совет директоров войдут по четыре представителя ОК Русал и Интерроса и один от Millhouse (ранее обсуждалась схема 4-4-3). Кроме того, в СД также войдут три независимых директора (вместо обсуждавшихся двух), которые будут номинированы каждым из акционеров. 17 декабря на заседании Совета директоров будет рассмотрена кандидатура В. Потанина на должность гендиректора ГМК НорНикель, а также будет обсуждаться сбалансированная схема Совета директоров. Комментарий: Подписанное соглашение предполагает меньшую, чем ожидалось, роль Р. Абрамовича и Millhouse в корпоративном управлении – меньшая доля в компании и меньшее число мест в Совете директоров. Тем не менее, подписанное соглашение означает прекращение конфликта акционеров в его привычном понимании, что положительно скажется на устойчивости компании и её дальнейшем развитии. В то же время новость о покупке Р. Абрамовичем пакета в 5.87% с дисконтом к текущей цене может быть негативно воспринята рынком, в связи с чем мы ожидаем снижения котировок компании в краткосрочном периоде. РусГидро Событие. Пять членов совета директоров ОАО "РусГидро" направило менеджменту компании и Росимуществу заявления о выходе из состава совета или о "невозможности участия в принятии решений". В частности, такие заявления подали глава совета директоров "РусГидро", первый вице-президент Газпромбанка В. Таций; глава "Интер РАО" Б. Ковальчук; председатель совета директоров "Интер РАО" Г. Курцер; заместитель гендиректора ООО "Объединенные инвестиции" М. Шелков и старший вице-президент банка ВТБ С. Шишин. При этом трое из них, В. Таций, М. Шелков и Б. Ковальчук, − профессиональные поверенные (директора, представляющие государство), а "Интер РАО", руководители которого попали в число несогласных с решениями по допэмиссии, непосредственно курируется вице-премьером РФ А. Дворковичем. Таким образом, снова обострился конфликт между Правительством в лице А. Дворковича и Роснефтегазом. Протестующие директора ссылаются на нарушение законодательства при принятии решения о допэмиссии. Комментарий. Особенность данной ситуации состоит в том, что наличие всего 8 членов из 13 в совете директоров создает риск отсутствия кворума, хотя к потере кворума не ведет, как подчеркивает А. Дворкович. Корпоративные разногласия и конфликты, как правило, вызывают негативную реакцию инвесторов. Таким образом, мы считаем, что ситуация может оказать давление на акции РусГидро в ближайшей перспективе. 9 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 14 декабря 2012 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Контакты Группа клиентской аналитики (Департамент клиентского обслуживания) Отдел Классического Рынка (доверительное и консультационное управление, операции в РТС и на внебиржевом рынке) Зайцева Анна Руководитель +7 (495) 796-90-26, доб.2025 zaytseva@corp.finam.ru Коновалов Василий Руководитель отдела +7(495) 796-93-88, доб.2744 konovalov@corp.finam.ru Пальянов Андрей Консультант-аналитик +7 (495) 796-90-26, доб.2040 palyanov@corp.finam.ru Голубев Артем Портфельный менеджер +7(495) 796-93-88, доб.2745 golubev@corp.finam.ru Силакова Екатерина Портфельный управляющий УК «Финам Менеджмент» +7 (495) 796-90-26, доб.1608 silakova@corp.finam.ru Дубинин Иван Портфельный менеджер +7(495) 796-93-88, доб.2747 dubinin_i@corp.finam.ru Додонов Игорь Консультант-аналитик +7 (495) 796-90-26, доб.1627 idodonov@corp.finam.ru Рублевская Екатерина Консультант-аналитик +7 (495) 796-90-26, доб.1636 erublevskaya@corp.finam.ru Зюриков Александр Портфельный менеджер +7(495) 796-93-88, доб.2740 zyurikov@corp.finam.ru Спиридонов Денис Портфельный менеджер +7(495) 796-93-88, доб.2742 spiridonov_d@corp.finam.ru Бертяков Сергей Консультант-аналитик +7 (495) 796-90-26, доб.2045 sbertyakov@corp.finam.ru Настоящий материал и содержащиеся в нем сведения предназначены для клиентов ЗАО «ФИНАМ», носят исключительно информативный характер и не могут рассматриваться ни как приглашение или побуждение сделать оферту, ни как просьба купить или продать ценные бумаги/другие финансовые инструменты, либо осуществить какую-либо иную инвестиционную деятельность. Представленная информация подготовлена на основе источников, которые, по мнению авторов данного аналитического обзора, являются надежными, но при этом отражает исключительно мнение авторов относительно анализируемых объектов. Несмотря на то, что настоящий обзор был составлен с максимально возможной тщательностью, ни его авторы, ни ЗАО «ФИНАМ» не заявляют и не гарантируют ни прямо, ни косвенно его точность и полноту. Любая информация и любые суждения, приведенные в данном материале, являются суждением на момент публикации настоящего аналитического обзора и могут быть изменены без предупреждения. Ни ЗАО «ФИНАМ», ни его сотрудники не несут ответственности за какие-либо потери, возникшие в результате использования настоящего материала либо в какойлибо другой связи с ним. Копирование, воспроизводство и/или распространение настоящего материала, частично или полностью, без письменного разрешения ЗАО «ФИНАМ» категорически запрещено. 10 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2