Выбор биржи для IPO

реклама

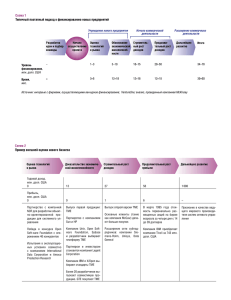

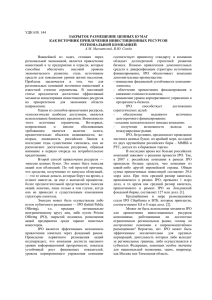

Напольнов Андрей. ФА Выбор биржи для IPO. Российский фондовый рынок, как известно, постепенно «вытекает» за пределы страны. Сегодня порядка 30% оборота акций российских компаний приходится на зарубежные площадки, а за 2005 год 94% стоимостного объема IPO было размещено на Лондонской фондовой бирже. ФСФР пытается всячески препятствовать этому процессу. Протекционизм в отношении национального фондового рынка закономерен: о планах провести IPO в 2006-2008 годах заявили около 80 компаний. Такой объем размещений способен повысить ликвидность российского рынка и его привлекательность для инвесторов. С другой стороны, в последнее время получила распространение формальная процедура листинга в России и фактического размещения за рубежом, которая, вероятно, будет переломлена новыми ограничительными требования ФСФР к эмиссии: - повышено ограничение на размещение акций за рубежом с 40% до 35% от общего объема уставного капитала; - в случае размещения ценных бумаг за пределами РФ 30% выпуска подлежит размещению через фондовую биржу с привлечением брокера на территории России. Тем не менее, даже новое положение ФСФР может оказаться не способным «удерживать» компании на внутреннем рынке. Выработан альтернативный механизм, позволяющий выходить на иностранную биржу через SPV (Special Purpose Vehicle) специально зарегистрированную новую компанию за рубежом, которая на активы материнской компании выпускает собственные ценные бумаги, а полученные средства расходует на финансирования стратегических проектов своего учредителя. Пользуясь механизмом SPV (Special Purpose Vehicle) были выпущены GDR «Пятерочки» и «Evraz Group». Размещение спровоцировало конфликт компаний с ФСФР, однако же, с юридической стороны служба не в праве контролировать выпуск иностранными компаниями ценных бумаг, даже на основе российских активов. В ближайшей перспективе предполагается также определить правовой статус депозитарных расписок и разрешить их обращение на внутреннем рынке. С этой целью необходимо внести соответствующие изменения в ГК РФ. Усилия ФСФР направлены на создание центрального депозитария и института квалифицированных инвесторов в стране. В будущем данные нововведения, в случае сохранения благоприятной динамики макроэкономических показателей позволят повысить привлекательность внутреннего рынка страны. IPO российских компаний, млн. долл. 294,2 IPO на российских биржах 4256,4 IPO на иностранных биржах 328,2 291,4 2004 2005 Рисунок 1Объем IPO российских компаний в 2004 и 2005 гг. Однако, попытаемся разобраться, какие особенности связаны с выходом на ту или иную биржу, чем обусловлены предпочтения эмитентов. Ключевыми факторами, которые могут стать решающими при выборе биржи, являются: - специфика деятельности, стратегия компании и цели IPO; - законодательное регулирование размещения и требования биржи к листингу; - затраты на размещение; - специфика ценообразования на различных биржах: недооценка (underpricing) и первоначальная доходность (initial returns). Основными целями IPO можно считать: привлечение дополнительного капитала, получение рыночной стоимости компании, рост репутации и транснационализация бизнеса, продажа акций владельцами, обеспечение ликвидности для акционеров. В то же время, привлечение дополнительного капитала может проводиться с разными целями: будь то инвестиционное расширение бизнеса, или же реструктуризация долга. Большинство компаний, вышедших за последние годы на биржи, использовали средства на развитие и модернизацию своего бизнеса. Однако такие компании, как Аптека 36,6 Новатек, Амтел-Фредештайн, провели размещение для уменьшения долговой нагрузки. Кроме того, планирующиеся масштабное IPO «Роснефти» на сумму 15-20 млрд. долл., имеет своей целью оплату накопившейся задолженности, и поэтому компания готова выходить по сути дела на несколько площадок, в том числе Токийскую фондовую биржу, для того чтобы столь значительное предложение имело спрос. Условно, компании, выходящие на фондовый рынок, можно разделить на три группы: крупные компании, активно вовлеченные в международную торговлю, быстрорастущие компании среднего размера и малый инновационный бизнес. С точки зрения непосредственно компании, выбор биржи определяется как соотношения выгод и издержек размещения на каждой бирже, так и отраслевой спецификой компании. Эмитентам, активно сотрудничающим с иностранными контрагентами и ориентированным на глобальное расширение бизнеса, целесообразно выходить на зарубежные площадки. У отдельных бирж существует и отраслевая специализация: как известно NASDAQ традиционно считается местом размещения высокотехнологичных компаний, что не совсем соответствует реальной картине. Кроме законодательно обязательного листинга в стенах одной из российских бирж, отечественные эмитенты выбирают между Нью-йоркской (NYSE) и Лондонской фондовыми биржами (LSE), а также биржами континентальной Европы (Deutsche Borse и SWX) и площадкой Euronext. Пока ни одна российская компания не размещалась на какой-либо азиатской бирже, что может измениться уже в ближайшее время. Листинг на европейских биржах, в том числе на Лондонской, формально проще. А согласно принятой в 2005 году Директиве ЕС по стандартам эмиссии, установившей единые требования к листингу по всей Европе, компания-эмитент имеет право, зарегистрировав проспект эмиссии в одной из стран Евросоюза (home member state), разместить их на любой бирже, что означает конкуренцию европейских бирж на основе ликвидности. Несмотря на то, что первоначально многие крупные российские эмитенты выходили на Нью-йоркскую биржу (Вымпелком, МТС, Ростелеком, Мечел), в 2005 году российские предприятия предпочитали Лондон. И даже себестоимость, которая ниже в разы на российских биржах, не является определяющим фактором размещения. По оценкам руководства ММВБ, российский внутренний рынок готов «поглотить» IPO в размере 500 млн. долларов, что превышает средний размер IPO в нашей стране на настоящий момент, поэтому зачастую выход на зарубежную площадку необходим для реализации всего выпуска. На Лондонской фондовой бирже есть две площадки для выхода компаний: основной рынок (Main Market) и альтернативная площадка AIM (Alternative Investment Market). Иностранные компании традиционно размещают в Лондоне свои Глобальные депозитарные расписки (GDR), также здесь торгуются Американские депозитарные расписки (ADR), а с 1998 года на основной площадке появились Европейские депозитарные расписки (EDR). Числиться в основном листе Лондонской биржи очень престижно, но эта возможность представляется только крупным эмитентам. Площадка AIM была создана предъявляемые для здесь, молодых значительно и развивающихся компаний, и упрощены. Сама AIM требования, непосредственно не регулируется Листинговым агентством Великобритании (UKLA), а сама биржа не требует установления минимального количества акций в публичном обращении, не обязывает предъявлять реестр за прошлые годы и не определяет минимальный уровень рыночной капитализации. Согласно правилам площадки экспертиза ценных бумаг не проводится, а размещение организуется номадом (nominated advisor), совместно с другими партнерами компании по размещению – аудиторами, pr-консультантами. Номад проводит due diligence, после чего выносит заключение - способна ли компания пройти листинг на AIM. Совет директоров готовит заявление о достаточности оборотного капитала фирмы для работы в течение года, и документ о допуске на биржу (admission document). Требования к раскрытию информации несколько мягче, особенно в сравнении с американскими биржами и законодательством, что и определило предпочтения российских эмитентов. Тем не менее, информация о структуре капитала компании, аналитические прогнозы, стратегия будущей деятельности, собранная в инвестиционном меморандуме, должна быть достоверной: процедура раскрытия и ответственность установлены Financial Services and Markets Act 2000. Потенциально возможен переход компании на основной рынок, уже с меньшими издержками - AIM недостаточно ликвиден, а круг потенциальных инвесторов ограничен. В будущем возможно ужесточение требований к листингу компаний на бирже, как того требуют крупные английские инвесторы в отношении размещения сырьевых компаний из развивающихся стран. Это шаг способен снизить привлекательность данной площадки для эмитентов. Таблица 1 Различия требований к эмитенту на LSE и AIM LSE – AIM LSE - Main market Соответствие требованиям Правила Листингового размещения агентства регулируется только самой Великобритании (UKLA) биржей Не требуется ведение и Требуется наличие реестра за предоставление реестра за 3 года Минимум предыдущие периоды 25% акций публичном обращении в Не установлено минимальное количество акций в публичном обращении Требуется согласие главного В большинстве случаев не акционера на определенные требуется согласия главного сделки акционера на сделки Предоставленные документы Предварительная проверка не проверяет ни биржа, ни предоставленных документов UKLA, а номад (Nominated Листинговым агентством Для определенных требуется гарант advisor) сделок Для всех операций требуется номад Вступительные взносы на допуск ценных бумаг к торгам на Главной площадке LSE оплачиваются на основании рыночной капитализации на момент допуска к торгам на бирже. Компании платят ежегодные взносы, которые также определяются на основе рыночной капитализации. Вступительный взнос для допуска на AIM - 4 340 фунтов, эта же сумма уплачивается в качестве ежегодного взноса1. Нью-йоркская фондовая биржа в отличие от Лондонской предоставляет только один «продукт»: все компании, как большие, так и маленькие – торгуются на одной площадке. Перед прохождением процедуры листинга, эмитент подает заявления на регистрацию эмиссии в Комиссии по ценным бумагам США (SEC) по специальным формам: форма 20F (только для включения в котировальный список), форма F-1 (для предложения новых акций или выпуска ADR), а также отчетность за 2 предыдущих периода по стандартам US GAAP, с соблюдением положений закона Сарбэйнса-Оксли. Как известно, важность надлежащего раскрытия информации во многом обусловлена возможностью управления капитализацией компании после IPO, но, как мы видим, есть и законодательный аспект данной проблемы. Так, в случае размещения на американской бирже следует учитывать принятый в 2002 году в США закон Сарбэйнса-Оксли, ставший самым значимым нормативно-правовым актом в истории американского законодательства после законов 1933 и 1934-х годов. Данный закон устанавливает личную ответственность менеджмента, а именно руководителя и финансового директора, непосредственно заверяющих отчетность перед предоставлением ее в SEC, за искажение финансовой 1 Калькулятор взносов: www.londonstockexchange.com/feescalculator информации компанией-эмитентом вплоть до уголовной, одновременно увеличивая объем финансовой информации, подлежащей раскрытию. Теперь это не просто подробные отчеты, но и данные обо всех крупных сделках, не отраженных в балансе предприятия, результаты и отчеты обо всех внутренних проверках и даже нормы корпоративной этики. Ревизионные комиссии компаний-эмитентов должны состоять только из независимых директоров. Аудиторские компании, проверяющие отчетность, должны быть зарегистрированы в общественном совете по контролю за аудиторской деятельностью. По данным Financial Times, расходы компаний по размещению, связанные с соответствием требованиям этому закону измеряются миллионами долларов и составляют в среднем 5 млн. $. NYSE предлагает два стандарта – международный и национальный. Неамериканская компания может выбрать подходящий ей стандарт, включающий показатели акционерного капитала и финансовые показатели. Затраты на листинг на Нью-Йоркской фондовой бирже одни из самых высоких, в сравнении с другими биржами: • Минимальная стоимость получения допуска для первичного размещения обыкновенных акций составляет 150 000 долл., максимальная – 250 000 долл. • Минимальная и максимальная стоимость поддержания листинга акций ежегодно составляет 38000 долл. и 500 000 долл. соответственно. Эмитенты обязаны выплатить по 930 долл. за каждый миллион акций, находящийся в обращении на территории США. Вторая крупнейшая площадка Америки, NASDAQ, - электронная биржа, традиционное место размещения в основном для информационно—технологических компаний. Сделки осуществляются с терминалов многочисленных отдаленных компьютеров. В целом, несмотря на развитость американского финансового рынка, наличие значительного числа не только институциональных, но и розничных инвесторов, значительные финансовые издержки и высокие нормативные требования снижают привлекательность листинга в США. Токийская фондовая биржа (TSE) отличается прежде всего тем, что на ней котируются преимущественно национальные компании (свыше 90%). Внебиржевая торговля ведется брокерскими фирмами в единой компьютерной системе JASDAQ, созданной в 1991 г. по образцу американской системы NASDAQ. Требования к листингу на японских биржах сопоставимы с американскими. Например, на Токийскую биржу принимаются только компании, просуществовавшие в акционерной форме не менее 3 лет, с оплаченным капиталом не менее 1 млрд. иен (около 8,4 млн. долл.). Если стоимость акций компании упадет ниже 2 млрд. иен (16,8 млн. долл.), ее акции переводятся из первой секции во вторую. Если же капитализация упадет ниже 1 млрд. иен (8,4 млн. долл.) и в течение девяти месяцев не сможет превысить этот уровень, компания будет исключена из котировальных листов. TSE во избежание повторения бухгалтерских скандалов, связанных с прокатившейся в стране волной банкротств крупных компаний, ужесточила требования к корпоративному управлению торгующихся корпораций. При этом сами издержки на листинг акций иностранных компаний включают 1млн. иен (порядка 8 тыс. долл.) за экспертизу, 2,5 млн. иен (около 20 тыс. долл.) – фиксированный платеж, и переменный платеж (размещаемое количества акций умножается на коэффициент 0,0225). В целом, преимущество IPO на иностранных биржах определяется следующими факторами: - допуск к крупнейшим мировым центрам финансовых ресурсов; - значительный интерес иностранных инвесторов к ценным бумагам развивающихся рынков, в том числе российских; - подтверждение высоких стандартов корпоративного управления; - создание имиджа «глобального игрока»; - престижность размещения. Не вдаваясь детально в требования фондовых бирж к листингу, необходимо отметить, что высокие планки рыночной капитализации компании (в частности LSE - от 170 млн. ф.), а также количеству акций в свободном обращении (на LSE не менее 25%, на NYSE не менее 1,1 млн. акций), ряду финансовых показателей, наличие составленной бухгалтерской отчетности по международным стандартам за 3 последних года, подтверждающей получения прибыли, делают бессмысленным выход на зарубежные площадки при небольшой сумме размещения. Но для крупной компании с намерениями разместить бумаги на сумму от 1 млрд. долл. выход на LSE или NYSE, как уже отмечалось, необходим. Основные статьи расходов на международных рынках в сравнении с российским представлены на схеме. Ужесточение американского законодательства увеличило издержки на размещение в среднем до 5 млн. $., а расходы компаний на адаптацию корпоративного управления доходили до 30 млн. $. Требования и тарифы российских фондовых бирж значительно ниже. Международный рынок Внутренний рынок Налог на эмиссию: 0,2 % объема, но не более 3 500 $ Юридический советник и due diligence 100-150 тыс. $ Вознаграждение биржи: 50-100 тыс. $ Вознаграждение фондовой бирже: 5 тыс. $ Услуги банка-депозитария: 30-60 тыс. $ Вознаграждение консультантов и расходы по раскрытию информации: 25 тыс. $ PR- компания и road-show: до 1 млн. $ Услуги андеррайтеров: 5-7% от объема выпуска PR- компания и road-show: 10-50 тыс. $ Прочие расходы (перевод документов, печать инвестиционного меморандума и др.) 60-100 тыс. $ Услуги андеррайтеров: 3 4% от объема выпуска Схема 1. Издержки на организацию размещения. В процессе первичного размещения имеются страновые различия в средней прибыльности в первый день торгов и, соответственно недооценке стоимости акций. Наибольшую доходность после начала торгов показывают рынки развивающихся стран, тогда как норма прибыли на фондовых рынках развитых значительно ниже. Для российского фондового рынка не характерна высокая доходность по итогам первого дня торгов. Средняя прибыльность первого дня за 2005 год на ММВБ составила 9%, на РТС – 8%. А средняя начальная доходность по цене открытия не сильно отличается от доходности по цене закрытия: в первый день торгов акции торговались в достаточно узком ценовом коридоре. При этом, безусловно, надо отметить положительные стороны достаточно точной оценки размещений. Несмотря на тот факт, что инвесторы не получили сверхприбыли, эмитент, получивший более адекватную на фоне IPO в других странах оценку бизнеса, получает сравнительно более «полную» сумму от размещения. А принимая во внимание инвестиционные цели размещений большинства эмитентов, можно говорить о положительном внешнем эффекте данных показателей первоначальной доходности. При этом надо принимать во внимание, что до марта 2006 года эмитенты должны были подавать для регистрации отчет об эмиссии в ФСФР, и начало вторичных торгов и само размещение были несколько разнесены во времени, что не могло не сказываться негативно на ценообразовании при начале торгов. Упрощение процедуры, приведение ее, так скажем, к международным стандартам позволит компаниям сократить издержки размещения, а, возможно, и повлияет на значение первоначальной доходности будущих размещений. Ликвидация временного лага между распределением акций между инвесторами и началом вторичных торгов положительно скажется на динамике курсовой стоимости – сохраняется эффект маркетинговой компании и «роуд-шоу», проведенных на этапе подготовки к размещению. Таблица 2 Первичная доходность первого дня торгов на различных биржах. РТС/ММВБ AIM LSE NYSE Биржа Эмитент Вымпелком МТС Вимм-Билль-Данн Мечел АФК «Система» Пятерочка ЕвразХолдинг Новатек Новолипецкий металлургический комбинат Амтел-Фредешнтайн Highland Gold Mining Peter Hambro Mining Urals Energy Rambler Media International Marketing&Sales Group Zirax Plc (ГлобалКаустик) РБК Калина Аптека 36,6 Иркут 7 континент Открытие инвестиции Лебедянский Северсталь-Авто Закрытие 1-го дня торгов +41,4% +4% +15,8% -2% +5,5% -3,8% -3,4% +13% н/д Год IPO -1,3% +5% 2005 2002 +6% +4,2% +12,9% +0,8% 2002 2005 2005 2005 н/д 2005 +17,94% 0% +7,23% +4,9% 0% +10,5% 2002 2004 2003 2004 2004 2004 +4,7% +4,6% 2005 2005 1996 2000 2002 2004 2005 2005 2005 2005 2005 NASDAQ АПК «Хлеб Алтая» Golden Telecom +1,1% -11,5% 2005 1999 Иностранные биржи, как вы видим исходя из показателей первоначальной доходности, позволяют получить более точную оценку стоимости компаний, хотя данные сравнения можно делать с определенными оговорками на рыночную конъюнктуру, ключевые факторы, которые оказывают влияние на оценку и динамику капитализации компании. Развитие национального фондового рынка способно повысить привлекательность российских фондовых бирж. Ведь от размещения компаний за рубежом теряют свои доходы российские инвестиционные банки, финансовые компании, консультанты. Усилия государственной политики в отношении фондового рынка должны фокусироваться на: - создание капитальной базы для привлечения инвестиций, например путем вовлечение накопленных ресурсов; - совершенствование правовой среды и развитие биржевой инфраструктуры. Отсутствие в российском законодательстве целого ряда правовых норм не позволяет компаниям должным образом защищаться от враждебных поглощений, повышает риски инвесторов при манипулировании ценами, не допускает депозитарные расписки к обращению на внутреннем рынке. Существует и целый ряд других проблем, связанных с корпоративным управлением. Бум IPO в ближайшие годы способен заложить основы современной экономики России. Модернизация производства и повышение его глобальной конкурентоспособности, внедрение современных технологий – IPO открывает бизнесу новые горизонты, дает новые возможности и надо уметь ими правильно воспользоваться. Задача государственного регулирования - стимулировать развитие внутреннего рынка IPO, ведь именно от государственной политики, а не только от самих бирж, зависит их привлекательность для размещения.