Нефтегазовый сектор позитивно

реклама

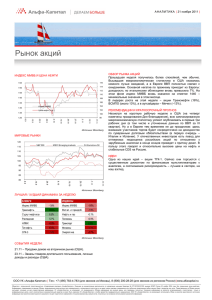

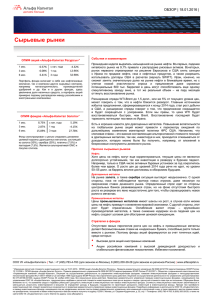

ДЕПАРТАМЕНТ УПРАВЛЕНИЯ АКТИВАМИ | МАРТ 2011 | ОТРАСЛЕВОЙ АНАЛИЗ Нефтегазовый сектор позитивно ОБЩЕЕ СОСТОЯНИЕ ОТРАСЛИ В течение последних 12 месяцев цены акций нефтегазовых компаний не отклонялись далеко от основного фондового индекса. Отставание начало накапливаться в четвертом квартале по мере того, как стало приходить осознание того, что в отсутствие устойчивого роста цен на энергоносители, компании сектора не смогут показывать рост финансовых показателей, особенно при увеличении налоговой нагрузки. Рост цен на нефть в конце прошлого и начале этого года в корне изменил ситуацию. Акции нефтегазового сектора снова стали лидерами рынка. А с учетом сохранения напряженности на Ближнем Востоке и возросшей потребности Японии в сырье и энергоносителях вероятность глубокой коррекции цен на нефть невелика. Основные движущие силы для сектора в обозримой перспективе: Напряженность на Ближнем Востоке и рост цен на нефть. Рост налоговой нагрузки на нефтегазовые компании. РЫНОК НЕФТИ И ГАЗА По историческим меркам цены на нефть в настоящее время находятся на очень высоком уровне, что, впрочем, многими небезосновательно расценивается как новая реальность рынка. Дальнейший устойчивый рост цен на нефть маловероятен. Позиция OPEC – не допускать сильного роста цен на нефть, так как это поставит под угрозу экономики потребителей, что может обернуться торможением роста мировой экономики и падению спроса. Тем не менее, сложная ситуация на Ближнем Востоке может внести свои коррективы, особенно если беспорядки затронут крупнейших участников картеля. Собственно, эти опасения и есть источник роста цен на нефть. Что касается рынка газа, то ключевым для российских компаний по-прежнему является европейский рынок. Перспективы поставок LNG и роста добычи сланцевого газа ставят под вопрос сохранение рыночных позиций российских поставщиков. Здесь российским компаниям вновь на помощь пришли беспорядки в Алжире, являющимся одним из крупнейших поставщиков газа в Европу. НАЛОГООБЛОЖЕНИЕ Рост налоговой нагрузки на российскую экономику, скорее всего, неизбежен. Очевидными кандидатами на взятие основного увеличения бремени являются нефтегазовые компании. Правительство уже приняло решение об индексации НДПИ, и не исключено, что последуют и другие меры. Особенно сильно эти меры могут сказаться на газовых компаниях, где рост НДПИ сильно отстал от уровня инфляции. Впрочем, эти меры могут быть приторможены, так как даже существующая система налогообложения при нынешнем уровне цен на нефть обеспечивает высокие поступления в бюджет и решает проблему дефицита. Рис. 1: Динамика индекса ММВБ нефтегазового сектора в сравнении с рынком 140 MICEX MICEX Oil&Gas 130 120 110 100 90 80 Источник: Bloomberg ООО УК «Альфа-Капитал» | Тел.: +7 (495) 783-4-783 (для звонков из Москвы), 8 (800) 200-28-28 (для звонков из регионов России) | www.alfacapital.ru ООО УК «Альфа-Капитал». Лицензия на осуществление деятельности по управлению ценными бумагами №077-08158-001000, выдана ФСФР России 30 ноября 2004 года без ограничения срока действия. Представленные в документе мнения учитывают ситуацию на дату публикации материала. Документ носит исключительно ознакомительный характер и не является предложением по покупке либо продаже ценных бумаг, в том числе инвестиционных паев. ООО УК «Альфа-Капитал» не утверждает, что приведенная информация или мнения верны или приведены полностью, хотя и базируются на данных, полученных из достоверных источников. Принимая в учет вышесказанное, не следует использовать данный документ в качестве единственного руководства для принятия самостоятельных инвестиционных решений. ООО УК «Альфа-Капитал» не несет ответственности за использование данной информации. Несанкционированное копирование, распространение, а также публикация этого документа в любых целях запрещены. ДЕПАРТАМЕНТ УПРАВЛЕНИЯ АКТИВАМИ | МАРТ 2011 | КОМПАНИИ Несмотря на наше в целом негативное отношение к сектору, отдельные компании заслуживают внимания. Газпром. Возможно, самая недооцененная компания на отечественном рынке акций. Акции Газпрома были аутсайдерами в прошлом году и в первой половине 2010 года, однако в последнее время ситуация меняется, и инвесторы больше склонны к инвестициям в ликвидные акции компаний со стабильным денежным потоком. Основным драйвером роста будет существенная недооцененность по финансовым мультипликаторам относительно российского нефтегазовго сектора и мировых аналогов. Лукойл. Является существенно недооцененной по финансовым мультипликаторам по сравнению с крупнейшими мировыми нефтяными компаниями. Драйвером роста может стать хорошая отчетность на третий квартал и позитивные комментарии менеджмента относительно значительного увеличения денежных потоков компании. Мы негативно смотрим на Новатэк, акции которого до недавнего времени демонстрировали быстрый рост. Новатэк сейчас самая переоцененная компания на отечественном рынке акций. Мощными драйверами роста акций в прошлом являлись 2 фактора: Существенный рост добычи газа Либерализация отечественного газового рынка Однако, на наш взгляд, эти факторы уже учтены в цене акций и существующая премия (по финансовым мультипликаторам) к аналогам является неадекватной. Рис. 2: Цена нефти сортов Brent и WTI, долларов за баррель 160 WTI Brent 140 120 100 80 60 40 05.01.2007 05.01.2008 05.01.2009 05.01.2010 05.01.2011 Источник: Bloomberg Рис. 3: Производственная активность в США, Китае и Еврозоне 70 ISM Manufacturing USA 65 PMI Manufacturing Eurozone PMI Manufacturing China 60 55 50 45 40 35 30 Источник: Bloomberg ООО УК «Альфа-Капитал» | Тел.: +7 (495) 783-4-783 (для звонков из Москвы), 8 (800) 200-28-28 (для звонков из регионов России) | www.alfacapital.ru ООО УК «Альфа-Капитал». Лицензия на осуществление деятельности по управлению ценными бумагами №077-08158-001000, выдана ФСФР России 30 ноября 2004 года без ограничения срока действия. Представленные в документе мнения учитывают ситуацию на дату публикации материала. Документ носит исключительно ознакомительный характер и не является предложением по покупке либо продаже ценных бумаг, в том числе инвестиционных паев. ООО УК «Альфа-Капитал» не утверждает, что приведенная информация или мнения верны или приведены полностью, хотя и базируются на данных, полученных из достоверных источников. Принимая в учет вышесказанное, не следует использовать данный документ в качестве единственного руководства для принятия самостоятельных инвестиционных решений. ООО УК «Альфа-Капитал» не несет ответственности за использование данной информации. Несанкционированное копирование, распространение, а также публикация этого документа в любых целях запрещены.