экоСаитоваx - Сибирский федеральный университет

реклама

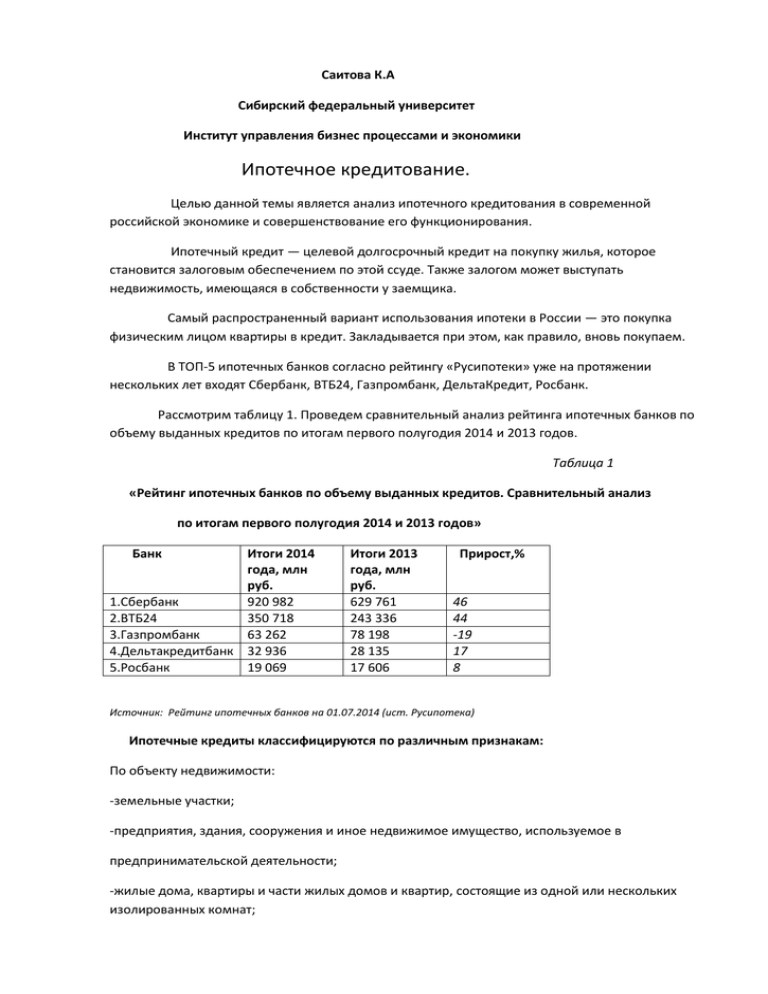

Саитова К.А Сибирский федеральный университет Институт управления бизнес процессами и экономики Ипотечное кредитование. Целью данной темы является анализ ипотечного кредитования в современной российской экономике и совершенствование его функционирования. Ипотечный кредит — целевой долгосрочный кредит на покупку жилья, которое становится залоговым обеспечением по этой ссуде. Также залогом может выступать недвижимость, имеющаяся в собственности у заемщика. Самый распространенный вариант использования ипотеки в России — это покупка физическим лицом квартиры в кредит. Закладывается при этом, как правило, вновь покупаем. В ТОП-5 ипотечных банков согласно рейтингу «Русипотеки» уже на протяжении нескольких лет входят Сбербанк, ВТБ24, Газпромбанк, ДельтаКредит, Росбанк. Рассмотрим таблицу 1. Проведем сравнительный анализ рейтинга ипотечных банков по объему выданных кредитов по итогам первого полугодия 2014 и 2013 годов. Таблица 1 «Рейтинг ипотечных банков по объему выданных кредитов. Сравнительный анализ по итогам первого полугодия 2014 и 2013 годов» Банк Итоги 2014 года, млн руб. 1.Сбербанк 920 982 2.ВТБ24 350 718 3.Газпромбанк 63 262 4.Дельтакредитбанк 32 936 5.Росбанк 19 069 Итоги 2013 года, млн руб. 629 761 243 336 78 198 28 135 17 606 Прирост,% 46 44 -19 17 8 Источник: Рейтинг ипотечных банков на 01.07.2014 (ист. Русипотека) Ипотечные кредиты классифицируются по различным признакам: По объекту недвижимости: -земельные участки; -предприятия, здания, сооружения и иное недвижимое имущество, используемое в предпринимательской деятельности; -жилые дома, квартиры и части жилых домов и квартир, состоящие из одной или нескольких изолированных комнат; -дачи, садовые дома, гаражи и другие строения потребительского назначения; -воздушные, морские суда, суда каботажного плавания и космические объекты; объекты незавершенного строительства* По целям кредитования: -приобретение готового жилья в многоквартирном доме либо отдельного дома на одну или несколько семей в качестве основного или дополнительного места жительства; -приобретение дома для сезонного проживания, дачи, садовых домиков с участками земли; приобретение земельного участка под застройку. По виду кредитора: -банковские и не банковские По виду заемщиков: -как субъектов кредитования: кредиты, предоставляемые застройщикам и строителям; кредиты, предоставляемые непосредственно будущему владельцу жилья; -кредиты могут предоставляться сотрудникам банков, сотрудникам фирм — клиентов банка, клиентам риэлторских фирм и лицам, проживающим в данном регионе, а также всем желающим. Права и обязанности заемщика: Приобретая квартиру при помощи ипотеки, гражданин становится собственником этого жилья. Однако его права как владельца ограничены, потому что данное помещение является залогом. Должник имеет право регистрировать членов своей семьи, а также завещать. Но при этом нужно помнить, что наследник получит не только квадратные метры, но и ваши обязательства. Разрешение кредитора/владельца закладной необходимо в том случае, если: планируется оформить постоянную регистрацию на членов семьи, есть желание сделать перепланировку, заёмщики предполагают сдать жилье в аренду, продать или обменять его. Сумма ипотечного кредита, которую вы можете получить, зависит от: -размера вашего дохода; -срока кредитования; -стоимости приобретаемой недвижимости; -первоначального взноса. Функции, выполняемые ипотечным кредитованием, можно сформулировать следующим образом: -функция финансового механизма привлечения инвестиций в сферу материального производства; -функция обеспечения возврата заемных средств; -функция стимулирования оборота и перераспределения недвижимого имущества, когда иные способы (купля-продажа и др.) экономически нецелесообразны или юридически невозможны; -функция формирования многоуровневого фиктивного капитала в виде закладных, производных ипотечных ценных бумаг и др. Сформулируем основные факторы совершенствования рынка ипотечных кредитов: -устойчивые показатели развития экономики страны. Решаясь на проект длиною в 15-20 лет, заемщик должен быть уверен в том, что и в будущем его платежеспособность позволит исполнять взятые на себя обязательства; -увеличение числа игроков и программ на ипотечном рынке. Увеличение игроков это всегда плюс для будущих заемщиков, так как позволяет выбрать наиболее выгодные условия. При высокой конкуренции на ипотечном рынке банкам, чтобы собирать достаточное количество ипотечных кредитов, необходимо делать более привлекательными условия их выдачи; -рост реальных доходов населени -увеличение объемов строительства жилья; -рост цен на жилье. Список литературы: 1. 2. 3. 4. 5. Закон о «Залоге». Указ о разработке и внедрении внебюджетных форм инвестирования жилищной сферы. «Деньги, кредит,банки» О.И. Лаврушин. Рейтинг ипотечных банков на 01.07.2014 (ист. Русипотека) Электронный ресурс https://ru.wikipedia.org/wiki