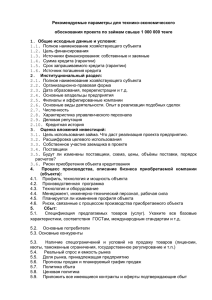

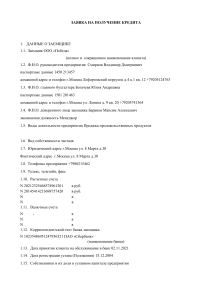

Вопросы к семинару №7 по дисциплине «Банковские операции» Основные вопросы: 1. Понятие кредитоспособности заемщика, её отличие от платежеспособности Кредитоспособность - состояние финансово-хозяйственной деятельности заемщикафизического лица, дающее гарантию банку в своевременном возврате кредита, а также способности целесообразно распоряжаться полученными в его распоряжение средствами. Платежеспособность - возможность государства, юридических и физических лиц своевременно и в полном размере выполнять свои денежные обязательства, вытекающие из торговых, кредитных и других операций. От П. зависит доступ к кредитным ресурсам, выбор формы расчетов между сторонами, сроки кредитования и т.п. П. измеряется с помощью коэффициента платежеспособности, показывающего долю собственного капитала в общей стоимости активов (собственный капитал, отнесенный к общей сумме капитала). 2. Цель и виды анализа кредитоспособности заемщика Кредитоспособность заемщика означает способность юридического или физического лица полностью и в срок рассчитаться по своим долговым обязательствам. Объективная оценка финансовой устойчивости заемщика и учет возможных рисков по кредитным операциям позволяет банку эффективно управлять кредитными ресурсами и получать прибыль. Цель анализа кредитоспособности - изучить способность клиента вовремя вернуть кредит, т.е. изучение факторов, которые могут повлечь за собой его непогашение. Задачи анализа кредитоспособности: 1) Определить способности кредитозаемщика своевременно и в полном объеме погасить задолженность по ссуде. 2) Определить степень риска, который банк готов взять на себя. 3) Определить размер кредита, который может быть предоставлен в данных обстоятельствах. 4) Определить условия предоставления данного кредита, учитывая фактор риска. 5) Определить, может ли банк реализовать свое требование на активы или доходы клиента, для того чтобы в случае нарушения условий договора быстро, без особых затрат и с низким уровнем риска возместить свои убытки. 3. Информационная база и методы оценки кредитоспособности заемщика Начальным этапом финансовой оценки кредитоспособности является запрос у заемщика финансовых отчетов и отчетности. Список запрашиваемых документов у каждого банка разный, но у большинства он соответствует рекомендуемому перечню, представленному в приложении № 2 положения ЦБ РФ № 590-П. В частности, у организации по состоянию на последнюю отчетную дату запрашиваются следующие документы: бухгалтерский баланс; отчет о финансовых результатах; декларации и оплаченные платежные поручения по налогу на прибыль (УСН). Полученную отчетность банки проверяют по следующим параметрам: заполнение (пустая, полупустая или неправильно заполненная отчетность обычно приводит к отказу в выдаче кредита); финансовый результат деятельности заемщика (при наличии убытка снижается вероятность получения кредита). Если предоставленная отчетность удовлетворяет требованиям банка, то запрашивается дополнительный пакет документов за отчетный период: ОСВ по всем счетам; аналитические расшифровки по числящимся на балансе: основным средствам (остаточная стоимость по каждому классу основных средств; по арендованным основным средствам — предоставляются договора аренды; по собственным средствам — документы на собственность); товарам (сальдо в разрезе номенклатуры по счетам 41, 43, 45); денежным средствам (движение и остатки по счетам 50, 51, 52, 55, 57 подтверждаются справками из банков и выписками из кассовой книги); дебиторским и кредиторским задолженностям (сальдо по счетам 60, 62, 66, 67, 76 в разрезе контрагентов). отчет о постоянных (существенных) затратах: арендных, транспортных, зарплатных и др.); сведения о численности работников (расшифровки по численности управляющего состава (директора, главбух) и рабочего); справки о состоянии расчетов (отсутствии задолженности) из ИФНС, СФР, ФНС.