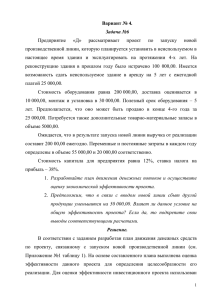

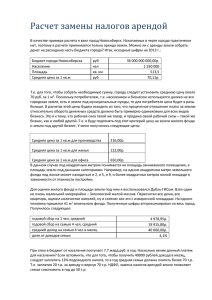

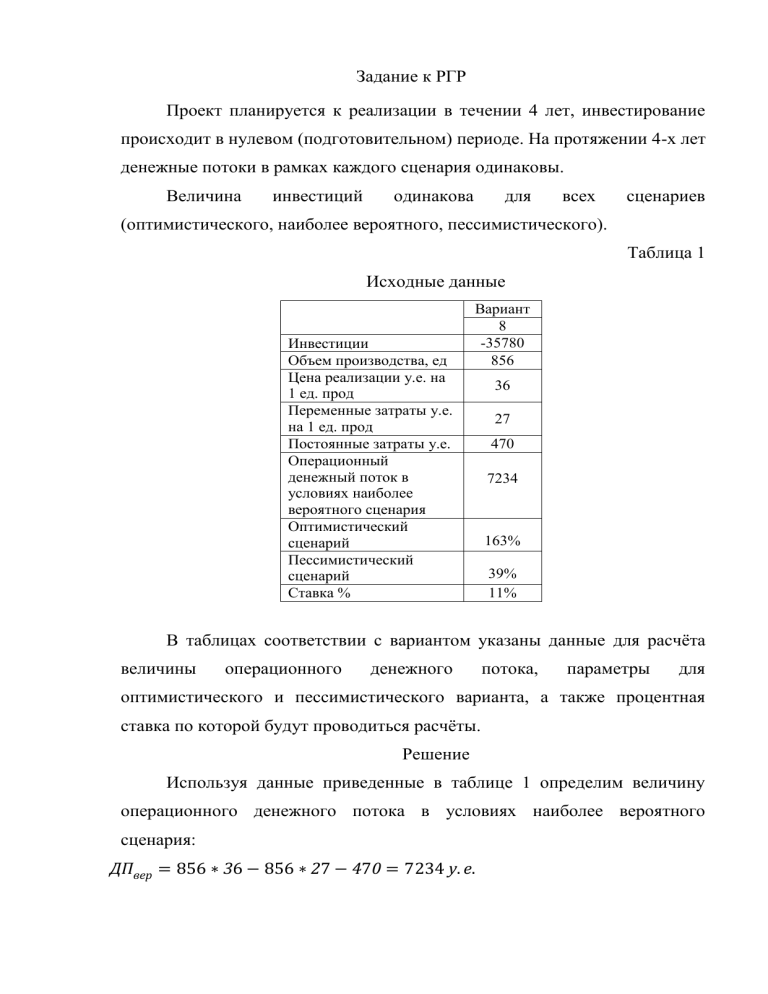

Задание к РГР Проект планируется к реализации в течении 4 лет, инвестирование происходит в нулевом (подготовительном) периоде. На протяжении 4-х лет денежные потоки в рамках каждого сценария одинаковы. Величина инвестиций одинакова для всех сценариев (оптимистического, наиболее вероятного, пессимистического). Таблица 1 Исходные данные Инвестиции Объем производства, ед Цена реализации у.е. на 1 ед. прод Переменные затраты у.е. на 1 ед. прод Постоянные затраты у.е. Операционный денежный поток в условиях наиболее вероятного сценария Оптимистический сценарий Пессимистический сценарий Ставка % Вариант 8 -35780 856 36 27 470 7234 163% 39% 11% В таблицах соответствии с вариантом указаны данные для расчёта величины операционного денежного потока, параметры для оптимистического и пессимистического варианта, а также процентная ставка по которой будут проводиться расчёты. Решение Используя данные приведенные в таблице 1 определим величину операционного денежного потока в условиях наиболее вероятного сценария: ДПвер = 856 ∗ 36 − 856 ∗ 27 − 470 = 7234 у. е. На основании данных из таблицы 1 определим величины операционного денежного потока в благоприятном и неблагоприятном периодах. ДПблаг = 7234 у. е.∗ 163% = 11791,42 у. е. ДПнеблаг = 7234 у. е.∗ 39% = 2821,26 у. е. 1) Заполним таблицу 2 и определим ожидаемую доходность проекта, а так же риск, который будет ему соответствовать. Таблица 2 Результаты расчетов ожидаемой чистой настоящей стоимости и риска по методу сценариев, тыс. руб. Сценарий Благоприятный Наиболее вероятный 0-й 1-й 2-й 3-й 4-й Ставка % NPV 2 3 4 5 6 7 8 9 -35780 11791,42 11791,42 11791,42 11791,42 11% 802,24 0,3 -35780 11% 11% 7234 7234 7234 7234 Неблагоприятный -35780 2821,26 2821,26 2821,26 2821,26 Итого – – – – – Дисперсия Срднкв. отклон. 10=8*9 11=9*(10-8)2 12=11 1/2 240,67 94607,62 – -13336,91 0,5 -6668,45 22234138,98 – -27027,19 0,2 -5405,44 93500060,10 – – p Ожид. NPV – 1 -11833,22 115828806,70 10762,38 Рассчитаем NPV каждого варианта: 𝑁𝑃𝑉благ = −35780 + 11791,42 11791,42 11791,42 11791,42 (1 + 0,11) (1 + 0,11) (1 + 0,11) (1 + 0,11) + 1 + 2 + 3 4 = 802,24 у. е. 𝑁𝑃𝑉вер = −35780 + 7234 7234 + 1 (1 + 0,11) 7234 + 2 (1 + 0,11) 7234 + 3 4 (1 + 0,11) (1 + 0,11) = −13336,91 у. е. 𝑁𝑃𝑉неблаг = −35780 + 2821,26 + 1 (1 + 0,11) 2821,26 + 2 (1 + 0,11) 2821,26 + 3 (1 + 0,11) 2821,26 4 (1 + 0,11) = −27027,19 у. е. Для определения ожидаемого NPV мы использовали вероятности для каждого исхода. Дисперсия определяется как сумма квадратов разностей ожидаемого NPV и NPV по сценарию, умноженных на вероятности исхода. Среднеквадратичное отклонение характеризует риск, и определяется как корень из дисперсии. 2) Коэффициент вариации – мера относительного разброса случайной величины; показывает, какую долю среднего значения этой величины составляет её средний разброс. 3) Рассчитав коэффициент вариации, как отношение среднеквадратичного отклонения к ожидаемому NPV на основании данных, полученных в таблице 2, получаем значение (-11833,22 / 10762,38) равное –1,1. Вывод: на основе рассчитанных показателей можно сделать вывод о том, что рассматриваемый проект является неудачным вложением средств, это подтверждается показателем ожидаемой доходности равным –11833,22 у.е., также следует обратить внимание на среднеквадратичное отклонение и коэффициент вариации, которые указывают на высокий разброс значений, а, следовательно, высокий риск. 4) Определим чувствительность инвестиционного проекта к изменению процентной ставки, изменяя в таблице 4 значение процентной ставки от 0% до 15%. Таблица 3 Изменение приведенной чистой стоимости проекта (NPV)при изменении процентной ставки Процентная 0 1 2 3 4 5 6 7 ставка, % Ожидаемый -4 905,29р. -5 661,98р. -6 389,37р. -7 088,91р. -7 762,01р. -8 409,95р. -9 033,97р. -9 635,21р. NPV, тыс. руб. Процентная 8 9 10 11 12 13 14 15 ставка, % Ожидаемый -10214,76р. -10773,65р. -11312,83р. -11833,22р. -12335,68р. -12821,01р. -13289,99р. -13743,34р. NPV, тыс. руб. 5) Построим график на основании данных из таблицы 3. 0,00р. 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 -2 000,00р. -4 000,00р. -6 000,00р. -8 000,00р. -10 000,00р. -12 000,00р. -14 000,00р. -16 000,00р. Рисунок 1 – Ожидаемый NPV при изменении процентной ставки 6) Вывод: Определив чувствительность инвестиционного проекта к изменению процентной ставки, изменяя в таблице 2 значение процентной ставки от 0% до 15%, можно прийти к выводу о том, что процентная ставка негативно влияет на ожидаемую доходность, то есть чем выше ставка, тем ниже доходность. Также следует отметить, что предлагаемый проект является неприбыльным даже при нулевой процентной ставке, и любое увеличение ставки по проекту только повышает отрицательное значение ожидаемой доходности. 7) Рассчитаем изменение ожидаемого NPV проекта при увеличении расходов на рекламу в первом и втором году, учитывая взаимосвязь расходов на рекламу и получения дополнительного денежного компонента в следующем году, следующим за годом, в котором осуществлялись дополнительные расходы на рекламу. Таблица 4 Взаимосвязь расходов на рекламу и дополнительного денежного компонента, тыс. руб. Дополнительные расходы на рекламу Доп. денежный компонент 400 800 1200 1600 2000 2400 3200 3600 4000 500 1600 2000 2800 3000 3100 3000 3000 3000 Таблица 5 Ожидаемая чистая настоящая стоимость проекта (NPV) при различных расходах на рекламу, тыс. руб. Вложения в первом году Вложения во втором году 0 400 800 1200 1600 2000 0 -11833,2 -11787,8 -11255,3 -11291,1 -11002,1 -11200,2 400 -11792,3 -11746,8 -11214,4 -11250,1 -10961,2 800 -11312,6 -11267,2 -10734,7 -10770,4 1200 -11344,8 -11299,3 -10766,9 1600 -11084,5 -11039,0 2000 -11262,9 2400 2400 3200 3600 4000 -11479,4 -11920,9 -12281,2 -12641,6 -11159,2 -11438,4 -11879,9 -12240,3 -12600,6 -10481,5 -10679,5 -10958,7 -11400,3 -11760,6 -12121,0 -10802,6 -10513,7 -10711,7 -10990,9 -11432,4 -11792,8 -12153,2 -10506,6 -10542,3 -10253,4 -10451,4 -10730,6 -11172,1 -11532,5 -11892,9 -11217,4 -10685,0 -10720,7 -10431,8 -10629,8 -10909,0 -11350,5 -11710,9 -12071,3 -11514,4 -11469,0 -10936,5 -10972,3 -10683,3 -10881,4 -11160,6 -11602,1 -11962,4 -12322,8 3200 -12236,8 -12191,4 -11659,0 -11694,7 -11405,7 -11603,8 -11883,0 -12324,5 -12684,9 -13045,2 3600 -12561,5 -12516,0 -11983,6 -12019,3 -11730,4 -11928,4 -12207,6 -12649,1 -13009,5 -13369,9 4000 -12886,1 -12840,7 -12308,3 -12344,0 -12055,0 -12253,1 -12532,3 -12973,8 -13334,2 -13694,5 Вывод: На основании таблицы 5 можно сделать вывод о высоком уровне убыточности проекта, так любые вложения в рекламу не переводят проект в разряд прибыльных. Чисто математически наиболее эффективные вложения в рекламу будут достигаться при вложении 1600 у.е. в каждом году, так как разница между вложениями и дополнительной прибылью максимальна (2800 – 1600 = 1200 у.е.). По данным из таблицы 4 можно говорить о том, что у рекламы есть предельная эффективность, в нашем примере это сумма вложений до 3200 у.е., после которой дополнительная прибыль становится меньше вложений в рекламу для её получения.