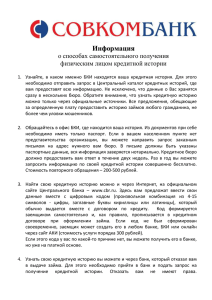

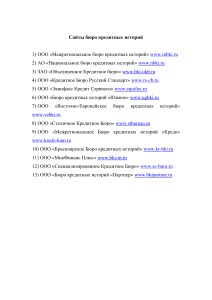

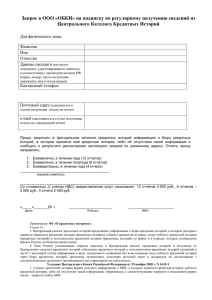

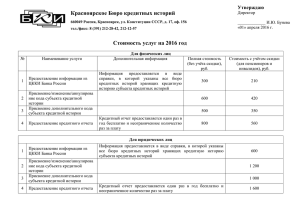

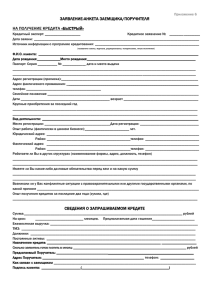

Деятельность бюро кредитных историй на кредитном рынке Бюро кредитных историй (БКИ) — компания, оказывающая в соответствии с законодательством услуги по формированию, обработке и хранению кредитных историй, а также по предоставлению кредитных отчетов. На рынке сейчас зарегистрировано 32 БКИ, их реестр ведет Центральный каталог кредитных историй (ЦККИ) Главной целью бюро кредитных историй является обеспечение информационной поддержкой кредитодателей и кредиторов, выявить потенциальных неплательщиков и препятствовать мошенничеству в области кредитов. Кредитная история может быть как положительной, так и отрицательной. В случае, отрицательной кредитной истории получить необходимую сумму в банке будет значительно сложнее. Перед тем, как предоставить будущему заемщику кредит, банк должен удостовериться в его надежности. Именно для этого клиенту необходимо представить документы, подтверждающие наличие доходов и возможность выплатить требующуюся ему сумму вместе с процентами. Однако нередко одних документов недостаточно, и банку требуется удостовериться в надежности своего потенциального кредитора прежде, чем доверить ему деньги. В случае, если заемщик уже брал кредит Процесс проверки кредитной истории 1) Клиент приходит в банк с целью оформить потребительский кредит 2) Подает заявку на одну из программ розничного кредитования 3) В ходе проверки анкеты клиента банк делает запрос в БКИ о кредитной истории клиента 4) БКИ направляет банку отчет о кредитной истории клиента 5) Специалист анализирует полученную информацию, при наличии у клиента кредитной истории и принимает решение о выдаче или отказе клиенту в предоставлении кредита. Содержание Титульная часть содержит :1) фамилия, имя, отчество (если отчество имеется) заемщика, написанные русскими буквами, а для иностранцев и лиц без гражданства латинскими. Эти данные берутся из паспорта;2) данные паспорта или иного документа, удостоверяющего личность заемщика; идентификационный номер налогоплательщика (ИНН) (если заемщик предоставил его и разрешил занести в кредитную историю);3) страховой номер свидетельства обязательного пенсионного страхования (если заемщик предоставил его и разрешил занести в кредитную историю). Основная часть содержит: 8) изменялся ли кредитный договор и какие-либо сроки;9) дата и сумма фактически исполненных обязательств заемщика в полном и (или) неполном размере (проще говоря, когда и сколько выплатил);10) о погашении кредита за счет обеспечения по кредиту (залогового имущества при ипотеке) в случае, если заемщик не мог или отказывался платить (проще говоря, если заемщик не платил, то за счет какого обеспечения погасили кредит).11) о фактах судебных разбирательств и о их результатах.12) другая официальная информация. Основные формы БКИ Различают две основные формы организации БКИ: англо-американскую и континентальную (среднеевропейскую). Англо-американская является более открытой: любой гражданин или организация могут получить в бюро информацию о кредитной истории физического лица. В континентальной системе бюро предоставляют информацию лишь своим участникам-кредиторам или самим заемщикам. Этапы БКИ В 1995 году ряд российских банков и процессинговых компаний, имеющих отношения к карточным программам, работали над созданием Межбанковского бюро кредитной информации, которое планировалось открыть в начале 1996 года.В 1995 году ряд российских банков и процессинговых компаний, имеющих отношения к карточным программам, работали над созданием Межбанковского бюро кредитной информации, которое планировалось открыть в начале 1996 года.В 1998 году совместной Программой Российской Федерации и Банка России «О мерах по реструктуризации банковской системы Российской Федерации» была предусмотрена «разработка мер по созданию Банком России системы «Кредитных бюро», накапливающего и распространяющего информацию о кредитной истории банковских заемщиков». С 1 июня 2005 года вступили в силу Федеральный закон от 30.12.2004 № 218-ФЗ "О кредитных историях" и Федеральный закон от 30.12.2004 N 219-ФЗ "О внесении изменений в некоторые законодательные акты Российской Федерации в связи с принятием Федерального закона "О кредитных историях", которые создали законодательную базу для функционирования нового для российского законодательства института - бюро кредитных историй Крупнейшие БКИ России В 1995 году ряд российских банков и процессинговых компаний, имеющих отношения к карточным программам, работали над созданием Межбанковского бюро кредитной информации, которое планировалось открыть в начале 1996 года.В 1995 году ряд российских банков и процессинговых компаний, имеющих отношения к карточным программам, работали над созданием Межбанковского бюро кредитной информации, которое планировалось открыть в начале 1996 года.В 1998 году совместной Программой Российской Федерации и Банка России «О мерах по реструктуризации банковской системы Российской Федерации» была предусмотрена «разработка мер по созданию Банком России системы «Кредитных бюро», накапливающего и распространяющего информацию о кредитной истории банковских заемщиков». С 1 июня 2005 года вступили в силу Федеральный закон от 30.12.2004 № 218-ФЗ "О кредитных историях" и Федеральный закон от 30.12.2004 N 219-ФЗ "О внесении изменений в некоторые законодательные акты Российской Федерации в связи с принятием Федерального закона "О кредитных историях", которые создали законодательную базу для функционирования нового для российского законодательства института - бюро кредитных историй Схема работы бюро кредитных историй клиент обращается в банк за кредитом;банк запрашивает разрешение клиента на запрос в отношении его кредитной истории;3) клиент дает свое письменное согласие;4) банк обращается с запросом в Центральный каталог кредитных историй с запросом о бюро кредитных историй, в котором (которых) хранится кредитная история клиента, и получает ответ с указанием полного наименования бюро, его адреса, а также его номера в государственном реестре бюро кредитных историй;5) в случае, если с бюро, где хранится кредитная история клиента, заключено соглашение о предоставлении кредитных отчетов, банк запрашивает в нем кредитный отчет по клиенту. Бюро кредитных историй формирует кредитный отчет на основании информации, предоставленной теми банками, которые являются его клиентами, и предоставляет его банку; 6) в случае, если с бюро, где хранится кредитная история клиента, не заключено соглашение о предоставлении кредитных отчетов, то банк либо подписывает с ним соглашение и получает в кредитный отчет, либо отказывается от возможности получения кредитного отчета;7) банк предоставляет кредит клиенту либо отказывает ему. с помощью бюро кредитных историй банки могут повысить уровень управления рисками и, следовательно, улучшить качество кредитного портфеля, сократить расходы на создание резервов и, в итоге, повысить финансовый результат деятельности. Заемщикам система бюро кредитных историй открывает возможности формирования положительного имиджа, укрепления деловой репутации и повышения инвестиционной привлекательности. Наличие кредитной истории заемщика сокращает время принятия банком решения о выдаче кредита и может понизить стоимость заимствований.