Результаты работы и перспективы рынка электроэнергии в РФ. НПП Взгляд промышленных потребителей электроэнергии

реклама

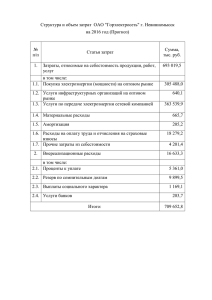

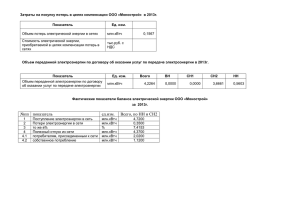

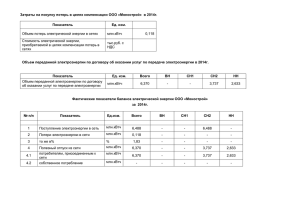

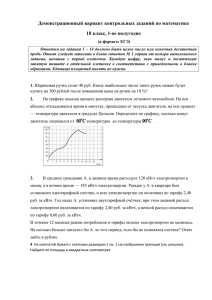

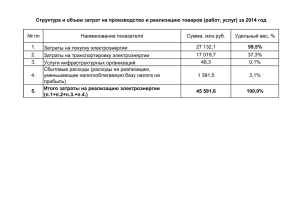

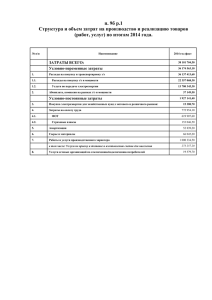

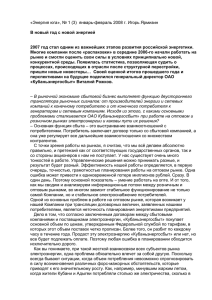

НПП Результаты работы и перспективы рынка электроэнергии в РФ. Взгляд промышленных потребителей электроэнергии П.В. Струнилин Вице-президент по энергетике ТНК-BP Директор Некоммерческого партнерства «Сообщество покупателей оптового и розничного рынков электроэнергии (мощности)» www.np-ace.ru Москва, октябрь 2010 г. Результаты работы рынка после реформы РАО ЕЭС За последние три года после завершения реформирования РАО «ЕЭС России» (20082010 гг.) цены на электроэнергию для конечных потребителей выросли более, чем на 100% без улучшений качества и надежности энергоснабжения. На рис. приведены фактические цены на примере Тюменского региона (ТНК-Нягань). Динамика конечных цен на электроэнергию 2,0 Тариф на передачу 1,8 Цена генерации (энергия+мощность) 1,6 +28% 0,65 руб/кВтч 1,4 1,2 +36% 1,0 0,37 0,46 1,09 составил +130%. 0,82 0,4 0,2 года составил +75%. • Рост оптовой цены генерации (энергия+ мощность) за три года 0,54 +18% 0,8 0,6 • Рост тарифов на передачу по сетям за три 0,48 0,54 2007 2008 0,0 2009 2010 2 Вектор дальнейшего развития рынка В 2011-2013 гг. ожидается дальнейшая структурная перестройка основных сегментов рынка: Сегменты рынка Изменения Последствия Рынок электроэнергии Рост цен на газ и полная либерализация рынка Рост цены РСВ не менее 15% ежегодно в 20112013 гг. (аналогично ценам на газ) Рынок мощности Запуск долгосрочного рынка Возможен рост цен на мощность с 115 руб/кВт/мес до 500 руб/кВт/меc за 2-3 года. Передача Переход сетей на RAB Рост тарифов на передачу не менее 20% ежегодно. Розничный рынок Запуск целевой модели розничных рынков Необоснованный рост прибыли гарантирующих поставщиков из-за отмены регулирования сбытовых надбавок и отсутствия конкуренции в рознице. Таким образом, цены на электроэнергию для конечных потребителей в ближайшие три года могут вырасти еще более, чем на 100% к уровню 2010 г. 3 Цена собственной автономной генерации Рис. Модельный расчет цены собственной автономной генерации Capex = 45 тыс.руб/кВтч Норма доходности i = 12% Аннуитет = 551 руб/кВт/мес Срок окупаемости n = 15 лет Opex = 80 руб/кВт/мес Содержание резерва +20% Постоянные затраты = 741 руб/кВт/мес КИУМ = 80% Пост. затраты на кВтч: 1,29 руб/кВтч Расход топлива = 300 гут/кВтч (КПД = 41%) Цена на газ = 2000 руб/тут Топливные затраты = 0,60 руб/кВтч Цена собственной автономной генерации – 1,89 руб/кВтч • Генерация электроэнергии является непрофильным бизнесом для большинства крупных промышленных холдингов • Однако, они могут нанять подрядные организации для строительства и эксплуатации электростанций с целью автономного энергоснабжения своих предприятий по приемлемым ценам. 4 Покупка на рынке или автономия? Уже в ближайшие годы строительство собственной генерации и отключение от общей сети становится экономически более эффективным, чем покупка на рынке. 3,50 Так, фактическая цена оптового рынка в Тюменском регионе в 2010 г. уже приблизилась к уровню цены окупаемости собственной автономной генерации Прогнозируется* дальнейший рост цены на оптовом рынке в связи с запуском ДРМ и переходом сетей на RAB. руб/кВтч 3,00 2,50 Цена электроэнергии на оптовом рынке в 2010 г. уже приблизилась к уровню цены окупаемости собственной генерации !!! 2,00 1,50 Цена оптового рынка 1,00 Цена собственной генерации 0,50 0,00 2007 2008 2009 2010 2011 2012 2013 * Прогноз цен основан на расчетах Минэкономразвития (в соответствии со сценарными условиями Минэнерго). Свободные цены на мощность в 2011 г. рассчитаны на основании утвержденного Постановления Правительства РФ № 89 «О Правилах долгосрочного рынка мощности» от 24.02.2010 г. и Постановления Правительства РФ № 238 «О ценовых параметрах долгосрочного рынка мощности» от 13.04.2010 г. 5 Методы регуляторов по удержанию потребителей на оптовом рынке Вследствие значительного роста цен на оптовом рынке в последние годы крупные промышленные потребители уже реализуют проекты самообеспечения электроэнергией: № Типы розничной генерации Примеры 1. Малая генерация на нефтяных месторождениях ТНК-BP: 8 существующих объектов суммарной мощностью 137 МВт и 8 планируемых объектов малой генерации мощностью 650 МВт 2. Блок-станции при крупных заводах Блок-станции НЛМК, ТЭЦ Балтика, … 3. Покупка электростанций на оптовом рынке и перевод на розничный рынок. Западно-Сибирская ТЭЦ (Евраз), Южно-Кузбасская ГРЭС (Мечел) Методы регуляторов по удержанию потребителей: • Обязательная вывод на оптовый рынок генерации свыше 25 МВт • Оплата резервов оптового рынка (40-50%) на полный объем потребления с учетом собственной генерации • Оплата услуг сетевых компаний даже в тех случаях, когда передача электроэнергии по сетям отсутствует (потребители подключены к шинам электростанций) Выводы: 1) Эффект масштаба на оптовом рынке (более низкие CAPEX, высокий КПД и распределенный резерв) перекрывается эффектами автономии (отсутствие оплаты передачи, избыточного резерва мощности). 2) Создаются экономические стимулы к отключению от ЕНЭС и соответственно нерациональному с макроэкономической точки зрения использованию инвестиционных ресурсов и расходу невозобноляемых видов топлива. 6 Востребованность новых мощностей • • • На высокорентабельные экспортирующие отрасли (нефтедобыча и металлургия) приходится всего 25% от всего потребления электроэнергии в РФ Еще 25% потребления электроэнергии приходится на менее рентабельные отрасли (машиностроение, химическая промышленность и пр.) Оставшиеся чуть менее 50% потребления приходятся инфраструктуру, бюджетников, сельское хозяйство и пр. Потери 12% Сельское хозяйство 6% Транспорт 8% Прочие 1% Промышленность 53% 54% население, Цветная металлургия 11% Черная металлургия 7% Нефтедобывающая 9% Электроэнергетика 8% Машиностроение 5% ЖКХ и население 19% на Химическая 4% Вопрос: кто оплатит избыточную мощность генерирующих компаний, если крупные потребители будут снижать потребление от ЕНЭС? Другие отрасли 10% 7 Предложения потребителей 1. Создание экономических стимулов для работы независимых генераторов на рынке электроэнергии, а не в автономии 2. Экономически обоснованный распределенный резерв мощности на оптовом рынке 3. Новый прогноз темпов роста спроса на электроэнергию, соответствующий прогнозу ВВП и учитывающий планы по повышению энергоэффективности экономики 4. Ежегодная актуализация решений по ДПМ, новым АЭС и ГЭС 8