здесь - Независимая Инвестиционная Компания

реклама

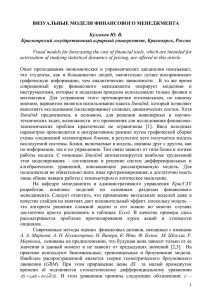

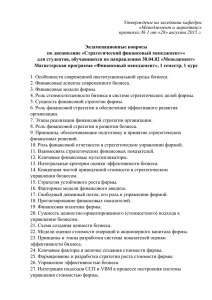

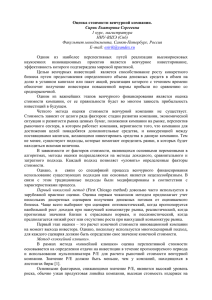

Нейтральные опционные стратегии Представляем новый продукт по управлению капиталом ЗАО «Независимая Инвестиционная Компания» Почему опционы? Существующие стратегии работы на фондовом и срочном рынках строятся в основном на прогнозировании направления движения определенных активов, т.е. с помощью набора инструментов мы прогнозируем будет какой-либо актив расти или снижаться. Соответственно занимаем длинную позицию (покупаем) или короткую позицию (продаем). Однако практика показывает, что практически все рынки большую часть времени находятся в состоянии консолидации, т.е. колеблются в некотором коридоре. В этом случае направленные стратегии не генерируют прибыль и даже могут приносить убытки. Применение нейтральных опционных стратегий позволяет получать прибыль на ненаправленном (плоском рынке). В данной презентации представлены дельта - нейтральные опционные стратегии «Продажа Стрэнгла», «Продажа Стрэдла», «Продажа волатильности с использованием базового актива». Базовые понятия, используемые в данной презентации. Базовый актив - актив, который поставляется, или стоимость которого является базой для расчета срочных контрактов. Базовым активом могут выступать акции, облигации, фондовые индексы, товары, валюты и т.д. Фьючерсный контракт - соглашение, в соответствии с которым одна сторона обязуется в день исполнения продать, а другая сторона — купить стандартное количество базового актива по заранее оговоренной цене (поставочный фьючерс). Либо исполнение контракта происходит по расчетной цене без физической поставки базового актива (расчетный фьючерс). Опцион - срочный контракт по которому потенциальный покупатель или потенциальный продавец получает право, но не обязательство, совершить покупку или продажу актива (товара, ценной бумаги) по заранее оговорённой цене в определённый договором момент в будущем или на протяжении определённого отрезка времени. Опцион— это один из производных финансовых инструментов. Различают опционы на продажу (put option), на покупку (call option) . Базовые понятия, используемые в данной презентации. Опцион характеризуется страйком (ценой исполнения), т.е. той ценой по которой поставляется базовый актив владельцу опциона колл (call option) либо ценой по которой владелец опциона пут (put option) имеет возможность продать базовый актив в течении определенного срока. У продавца опционов колл возникает обязательство по продаже базового актива по цене страйк, а у продавца опционов пут возникает обязательство по покупке базового актива по цене страйк. Гарантийное обеспечение — сумма денег необходимая для удержания открытых позиций по фьючерсам и опционам. Премия опциона — стоимость которую уплачивает покупатель опциона для его приобретения. Премия опциона складывается из временной стоимости и внутренней стоимости. Внутренняя стоимость это разность между ценой базового актива и ценой исполнения (страйком) опциона. Временная стоимость это добавочная стоимость к внутренней стоимости опциона. Временная стоимость имеет свойство уменьшаться по мере приближения к сроку исполнения (экспирации). Именно это свойство опционов используется для создания нейтральных стратегий (стратегий, основанных на распаде временной стоимости). Рассмотрим пример опционной стратегии «Продажа Стрэнгла» сформированной 11.04.2011г. Используем опционы пут и колл на фьючерс на индекс РТС. Анализируя график цены фьчерсного контракта, приходим у выводу, что ближайшее время фьючерс на индекс РТС будет колебаться в диапазоне 210 000-195 000 пунктов. Соответственно продаем 5 майских (исполнение 15.05.2011г.) опционов пут со страйком 195 000 п. по цене 4 625 п.(премия по опциону, которую мы получаем как продавец опциона) и 5 майских (исполнение 15.05.2011г.) опционов колл со страйком 210 000 п. по цене 2 495 п.(премия по опциону) В итоге получаем профиль доходности этой опционной позиции на рисунке ниже. По вертикальной оси отображается финансовый результат стратегии, по горизонтальной стоимость базового актива - фьючерса на индекс РТС. Синяя линия — профиль доходности стратегии на момент исполнения опциона (экспирация), красная линия профиль доходности в текущий момент. Для удержания этой опционной позиции нужно зарезервировать гарантийное обеспечение на сумму около 40 000 рублей. Если на дату исполнения цена фьючерса останется в заданном диапазоне, то вся вырученная от продажи опционов премия останется у нас на счету. По мере приближения к дате исполнения текущий профиль доходности будет приближаться к синей линии. На рисунке зеленым цветов показан профиль доходности на 30.04.2011г. Если цена фьючерса будет иметь значение около 202 000 п. Можно закрыть позицию и получить прибыль в размере около 21 000п. или 12 100 руб., что составит 30% на зарезервированный депозит. Точка безубыточности в нижней части рынка 187880п., в верхней части рынка 217 120 п. Максимальная прибыль по этой стратегии на момент исполнения опционов составит 35 600 п. или 20 648 руб. (стоимость 1 пункта 0,58 руб.) если цена на фьючерс не выйдет из диапазона 195 000 -210 000 п. Однако следует иметь ввиду, что выход фьючерсного контракта за пределы нашего диапазона может привести к существенным убыткам. Для того что бы этого избежать применяем технику перехода в следующий страйк, например цена фьчерсного контракта превысила 210 000п. Мы откупаем с убытком ранее проданные опционы колл страйка 210 000 п. и продаем на эту же сумму опционы колл следующего страйка 215 000п., при этом сумма гарантийного обеспечения для удержания позиции может увеличится на 4060% т.к. опционов страйка 215 000 п. нужно продать примерно в 2 раза больше — 10 шт. Таким образом сдвигать точки безубыточности можно не бесконечно, практика показывает, что можно сделать 1-2 перехода в одном направлении, при хорошем запасе свободных денег на депозите, при этом размер гарантийного обеспечения может увеличится в 2 - 3 раза. На рисунке показан профиль доходности при переходе опционов колл в страйк 215 000п. Рабочий диапазон расширился и составил 195 000 -215 000 п. Гарантийное обеспечение при этом возросло до 54 000 рублей. Соответственно уровень планируемой доходности уменьшиться. При благоприятном стечении обстоятельств такая стратегия может принести от 4 до 7% в месяц. Однако при сильном движении рынка в любую сторону и выходе за пределы торгового диапазона более чем на 10 000-15 000 п. потери будут неизбежны и для их минимизации необходимо будет покрыть проданные опционы, опционы колл покрываются покупкой фьючерсного контракта, опционы пут покрываются продажей фьючерсного контракта. Пример создания стратегии «Продажа Стрэдла». Если в предыдущем примере мы продавали опционы разных страйков, то в этом случае продаются опционы одного страйка. Например продаем 5 майских опционов пут на фьючерс на индекс РТС со страйком 205 000 п. по цене 7 080п. и 5 майских колл со страйком 205 000 п. по цене 4 710п. Профиль доходности изображен на рисунке ниже. Эта стратегия отличается от предыдущей меньшим гарантийным обеспечением для удержания - 31 500 рублей, более высоким максимальным доходом 58 950п. или 34 191 рублей, но и более узким рабочим диапазоном. Границы безубыточности: 193 210п. внизу и 216 790п. вверху. При сильном движении, стратегия управляется путем перехода в следующий страйк как и в предыдущем примере. Пример создания стратегии «Продажа волатильности с использованием базового актива» В этом случае продаем 10 майских опционов колл на фьючерс на идекс РТС по цене 5 070 п. и покупаем 3 фьчерса на индекс РТС по цене 203 000п. Профиль доходности изображен на рисунке ниже. Гарантийное обеспечение требуемое для удержания данной стратегии составляет 29 000рублей. Стратегия очень похожа но «Продажу стрэддла», но требует меньшего размера гарантийного обеспечения. Недостаток данной стратегии в затруднительном управлении в случае сильного движения в какую либо сторону. С конца 2009 г. в ЗАО «Независимая Инвестиционная Компания» отрабатывались и тестировались вышеуказанные стратегии на одном из реальных счетов. Результаты работы сведены в таблицу. Дата Стоимость Вариационная маржа за Вариационная маржа портфеля на месяц (финансовый (финансовый конец месяца результат) рубли результат) за месяц в рубли процентах 16.10.09г. 152 614,00 00 0 31.10.09г. 154 962,15 + 2 193,88 + 1,42% 30.11.09г. 158 032,61 + 3 088,06 + 1,95% 31.12.09г. 160 367,55 + 2 625,29 + 1,64% 31.01.10г. 164 152,81 + 4 829,34 + 2,94% 27.02.10г. 169 975,81 + 5 849,75 + 3,44% 31.03.10г. 170 995,00 + 1 218,50 + 0,71% 30.04.10 189 861,22 + 19 047,11 + 10,03% 31.05.10 165 864,72 - 23 806,20 - 14,35% 30.06.10г. 151 697,87 - 12 931,65 - 8,52% 31.07.10г. 142 266,56 - 12 930,65 - 9,09% 31.08.10г. 156 493,85 + 14 912,16 + 9,53% 30.09.10г. 163 169,84 + 6 757,34 + 4,14% Продолжение таблицы результатов тестирования стратегии. Дата Стоимость портфеля на конец месяца рубли Вариационная маржа(финансовый результат) за месяц рубли Вариационная маржа (финансовый результат) за месяц в процентах 30.11.10 185 176,90 + 11 241,56 +6,07% 31.12.11 186 096,70 + 1 100,00 + 0,59% 31.01.11 191 283,91 + 8 744,81 + 4,57% 28.02.11 207 770,03 + 16 520,92 + 7,95% 31.03.11 223 759,94 + 16 063,71 + 7,18%