4. Банковская система - Центр макроэкономического анализа и

advertisement

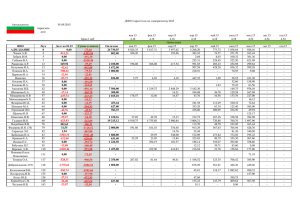

ЦЕНТР МАКРОЭКОНОМИЧЕСКОГО АНАЛИЗА И КРАТКОСРОЧНОГО ПРОГНОЗИРОВАНИЯ Тел.: 8-499-129-17-22, факс: 8-499-129-09-22, e-mail: mail@forecast.ru, http://www.forecast.ru Финансовые индикаторы кризиса Март-май 2010 1. Ликвидность банков и межбанковский рынок Основные тенденции: Сохранение масштабного навеса «избыточной» ликвидности в банковском секторе. Отражением этого служит тот факт, что в совокупном объеме рублёвых ликвидных активов банков необычно высока доля средств, исключенных из обслуживания платежного оборота и размещённых в низкодоходных срочных обязательствах Банка России (на депозитах и в ОБР) – 70-80% Аномально низкий уровень спрэда между средней ставкой рынка МБК и ставкой по безрисковому активу - депозиту в Банке России. Также является отражением избытка свободной ликвидности у кредитных организаций Прекращение снижения долга кредитных организаций перед Банком России и стабилизация этого долга на минимальном за последние двадцать месяцев уровне. Таким образом, можно говорить об исчерпании возможности откачки «избыточной» ликвидности из банковского сектора посредством ужесточения доступа к кредитованию в Банке России Центр макроэкономического анализа и краткосрочного прогнозирования 1 1. Ликвидность банков и межбанковский рынок 1.1. Ликвидные рублевые активы банков (средства в ОБР1, на корр. счетах и на депозитах в Банке России, млрд. руб.) 2500 90% 80% 2000 73% 72% 78% 71% 72% 68% 70% 68% 69% 60% 56% 56% 1500 55% 50% 45% 56% 50% 43% 40% 41% 1000 80% 75% 36% 33% 25% 23% 21% 500 30% 20% 10% 0% 01.июл 08.июл 15.июл 22.июл 29.июл 05.авг 12.авг 19.авг 26.авг 02.сен 09.сен 16.сен 23.сен 30.сен 07.окт 14.окт 21.окт 28.окт 04.ноя 11.ноя 18.ноя 25.ноя 02.дек 09.дек 16.дек 23.дек 30.дек 13.янв 20.янв 27.янв 03.фев 10.фев 17.фев 26.фев 04.мар 12.мар 19.мар 26.мар 02.апр 09.апр 16.апр 23.апр 30.апр 0 "Избыточная ликвидность" (депозиты в ЦБ и вложения в ОБР), млрд. руб. Корреспондентские счета, млрд. руб. Доля "избыточной ликвидности" в ликвидности всего (правая шкала), % 1 Облигации Банка России Центр макроэкономического анализа и краткосрочного прогнозирования 2 1. Ликвидность банков и межбанковский рынок 1.2. Ставки по однодневным межбанковским кредитам (МБК) и депозитам банков в Банке России (% годовых) 3.5 8.60 9 3.0 7.93 7.44 7.13 2.5 2.0 8 6.63 6 5.40 5.75 5.50 5.25 4.23 4.23 4.75 1.5 4.25 3.75 1.0 4.21 3.81 3.50 3.25 3.08 3.00 5 3.85 3 2.88 2.75 2 0.5 0.69 0 0.0 -0.5 -2 -2.81 Cпрэд МБК-депозиты в ЦБ МБК (MIACR) - правая шкала 14 апр 21 апр 28 апр 5 май 3 мар 10 мар 17 мар 24 мар 31 мар 7 апр 20 янв 27 янв 3 фев 10 фев 17 фев 24 фев 2 дек 9 дек 16 дек 23 дек 30 дек 6 янв 13 янв 21 окт 28 окт 4 ноя 11 ноя 18 ноя 25 ноя 9 сен 16 сен 23 сен 30 сен 7 окт 14 окт 29 июл 5 авг 12 авг 19 авг 26 авг 2 сен -3 1 июл 8 июл 15 июл 22 июл -1.0 Депозиты в ЦБ - правая шкала Центр макроэкономического анализа и краткосрочного прогнозирования 3 1. Ликвидность банков и межбанковский рынок 1.3. Задолженность банков перед Банком России (млрд. руб.) и ставка привлечения средств от Банка России (% годовых) 13.0 1350 12.5 1200 12.0 1050 11.5 900 11.0 750 10.5 600 10.0 450 9.5 300 9.0 150 8.5 0 8.0 1 июл 8 июл 15 июл 22 июл 29 июл 5 авг 12 авг 19 авг 26 авг 2 сен 9 сен 16 сен 23 сен 30 сен 7 окт 14 окт 21 окт 28 окт 4 ноя 11 ноя 18 ноя 25 ноя 2 дек 9 дек 16 дек 23 дек 30 дек 6 янв 13 янв 20 янв 27 янв 3 фев 10 фев 17 фев 24 фев 3 мар 10 мар 17 мар 24 мар 31 мар 7 апр 14 апр 21 апр 28 апр 5 май 1500 Беззалоговые кредиты Кредиты под залог нерыночных активов Ломбардные кредиты и овернайт РЕПО (аукцион) РЕПО (фиксированная ставка) Средневзвешенная ставка (правая шкала) Центр макроэкономического анализа и краткосрочного прогнозирования 4 2. Валютный рынок Основные тенденции: Чистый приток средств по капитальным операциям как частного, так и государственного сектора. Последнее обусловлено привлечением Правительством 5.5 млрд. долл. на еврооблигационном рынке в апреле. Что касается частного сектора, то всё более значимым фактором чистого притока капитала становится сокращение иностранных активов российских резидентов Снижение отечественными банками вложений в иностранные активы (март: на 5 млрд. долл.) и открытой валютной позиции по балансовым операциям (март: с 20% до 16% собственного капитала банков) Продолжающийся рост стоимости рубля по отношению к бивалютной корзине. Стимулируется сохраняющимися высокими мировыми ценами на нефть, а также притоком капитала Расширение официальных валютных резервов, связанное с покупкой Банком России «избыточного» предложения иностранной валюты Центр макроэкономического анализа и краткосрочного прогнозирования 5 2. Валютный рынок 2.1. Валютная позиция1 (по балансовым операциям) банковской системы (млрд. долл.) 40.0 50% 37 35.0 30 30 30 29 30.0 40% 28 35% 25 26 26 31% 25.0 22 27% 25 26 26 24 23 22 22 30% 20 29% 20.0 27 25% 20% 20% 15.0 20% 21% 18% 19% 19% 9 10.0 15% 6 5.0 3 10% 8% 1 1 2 5% 0.0 0% 1% 1% -5.0 -6% -7 мар.10 фев.10 янв.10 дек.09 ноя.09 окт.09 сен.09 авг.09 июл.09 июн.09 апр.09 май.09 мар.09 фев.09 янв.09 дек.08 ноя.08 окт.08 сен.08 -10% авг.08 июн.08 май.08 апр.08 мар.08 фев.08 янв.08 -10.0 июл.08 -6 Валютная позиция (по балансовым операциям) Отношение валютной позиции к собственному капиталу, правая шкала 1 Превышение активов в иностранной валюте над обязательствами Центр макроэкономического анализа и краткосрочного прогнозирования 6 01 июл 06 июл 11 июл 16 июл 21 июл 26 июл 31 июл 05 авг 10 авг 15 авг 20 авг 25 авг 30 авг 04 сен 09 сен 14 сен 19 сен 24 сен 29 сен 04 окт 09 окт 14 окт 19 окт 24 окт 29 окт 03 ноя 08 ноя 13 ноя 18 ноя 23 ноя 28 ноя 03 дек 08 дек 13 дек 18 дек 23 дек 28 дек 02 янв 07 янв 12 янв 17 янв 22 янв 27 янв 01 фев 06 фев 11 фев 16 фев 21 фев 26 фев 03 мар 08 мар 13 мар 18 мар 23 мар 28 мар 02 апр 07 апр 12 апр 17 апр 22 апр 27 апр 02 май 2. Валютный рынок 2.2. Стоимость бивалютной корзины (55% стоимости доллара, 45% - евро) в рублях 42 39 36 35 верхняя граница технического коридора 41 40 38.89 38.76 38 38.02 37.28 37 36.55 35.86 35.55 35.07 35.25 34.75 34.24 34 34.02 Центр макроэкономического анализа и краткосрочного прогнозирования 33.48 33 7 2. Валютный рынок 2.3. Фьючерсные контракты на курсы валют к рублю (курсы по ценам последних сделок основной сессии FORTS, руб.) Контракты на июнь 2010 г. Контракты на сентябрь 2010 г. 50 50 46 44 верхняя граница технического коридора бивалютной корзины 47.30 48 46.00 46 44.70 45.30 43.62 44.30 44 43.60 41.10 42 37.95 38.97 38 36.12 36 35.10 34.10 36.51 37.30 36.30 31.30 30 30.30 29.66 30.30 30.48 30.16 33.75 29.68 1 июл 8 июл 15 июл 22 июл 29 июл 5 авг 12 авг 19 авг 26 авг 2 сен 9 сен 16 сен 23 сен 30 сен 7 окт 14 окт 21 окт 28 окт 4 ноя 11 ноя 18 ноя 25 ноя 2 дек 9 дек 16 дек 23 дек 30 дек 6 янв 13 янв 20 янв 27 янв 3 фев 10 фев 17 фев 24 фев 3 мар 10 мар 17 мар 24 мар 31 мар 7 апр 14 апр 21 апр 28 апр евро доллар расчетная стоимость бивалютной корзины 39.05 37.06 36.71 35.00 35.53 34.67 34.20 35.62 34 29.26 28 40.45 38 36 30.92 30.22 40.00 41.49 33.94 34.36 31.55 30.62 41.50 38.41 38.73 35.23 32.80 43.95 44.05 40 35.09 36.29 34 32 39.66 40.11 36.66 37.03 34.10 46.10 42 41.05 40 верхняя граница технического коридора бивалютной корзины 34.04 31.99 32 30.36 31.91 30 30.77 29.94 30.70 30.82 29.83 29.94 29.46 28 1 июл 8 июл 15 июл 22 июл 29 июл 5 авг 12 авг 19 авг 26 авг 2 сен 9 сен 16 сен 23 сен 30 сен 7 окт 14 окт 21 окт 28 окт 4 ноя 11 ноя 18 ноя 25 ноя 2 дек 9 дек 16 дек 23 дек 30 дек 6 янв 13 янв 20 янв 27 янв 3 фев 10 фев 17 фев 24 фев 3 мар 10 мар 17 мар 24 мар 31 мар 7 апр 14 апр 21 апр 28 апр 48 евро доллар расчетная стоимость бивалютной корзины Центр макроэкономического анализа и краткосрочного прогнозирования 8 26.06-03.07 03.07-10.07 10.07-17.07 17.07-24.07 24.07-31.07 31.07-07.08 07.08-14.08 14.08-21.08 21.08-28.08 28.08-04.09 04.09-11.09 11.09-18.09 18.09-25.09 25.09-02.10 02.10-09.10 09.10-16.10 16.10-23.10 23.10-30.10 30.10-06.11 06.11-13.11 13.11-20.11 20.11-27.11 27.11-04.12 04.12-11.12 11.12-18.12 18.12-25.12 25.12-01.01 01.01-08.01 08.01-15.01 15.01-22.01 22.01-29.01 29.01-05.02 05.02-12.02 12.02-19.02 19.02-26.02 26.02-05.03 05.03-12.03 12.03-19.03 19.03-26.03 26.03-02.04 02.04-09.04 09.04-16.04 16.04-23.04 23.04-30.04 млрд. долл. 2. Валютный рынок 2.4. Изменение официальных валютных резервов (млрд. долл.) 10 10 78 5 4 -3 5 1 -1 -2 5 4 4 1 0 -3 прирост международных резервов всего 2 2 -1 -3 4 3 0 1 0 2 0 -1 -1 -5 -4 Центр макроэкономического анализа и краткосрочного прогнозирования 8 6 4 3 2 3 2 3 -1 -2 8 5 5 6 4 5 1 -1 -2 -3 -6 -7 -10 4 1 2 0 -2 -4 -4 -6 -8 -10 за вычетом переоценки валют 9 3. Кредитный рынок Основные тенденции: Интенсивное снижение процентных ставок – как по кредитным, так и по депозитным операциям банков. По краткосрочным рублевым кредитам предприятиям средние процентные ставки вплотную подошли к докризисному уровню. Основная причина – избыток свободной ликвидности в банковском секторе Синхронное расширение как корпоративного, так и розничного кредитного портфеля банков – правда, пока достаточно слабое. О формировании устойчивой тенденции роста кредитных портфелей говорить преждевременно, но первые признаки разблокировки возникшего в конце 2008 г. кредитного «тромба» налицо. До сих пор рост кредитного портфеля сдерживался, в основном, отсутствием спроса на кредит со стороны платежеспособных заемщиков. Однако, вероятно, нормализация уровня ставок по кредиту привела к оживлению этого спроса Стабилизация доли и абсолютной величины просроченной задолженности в кредитном портфеле банков. Пока не вполне ясно, что стоит за этим – улучшение финансового положения заемщиков или активизация «маскировки» банками реального качества долга в преддверии отмены (с 1.07.2010) действия послаблений, введенных Указанием Банка России №2156-У Центр макроэкономического анализа и краткосрочного прогнозирования 10 3. Кредитный рынок 3.1. Процентные ставки и уровень инфляции (%) 18 17.1 16.6 17 16.1 16 15.5 16.0 15.6 15.9 15.2 15.0 14.7 15.5 15 14.5 14.1 14.1 14.9 13.9 13.8 13.7 14 13.5 13 12.0 11.8 12.6 12.6 12.6 12.5 12.6 12.1 12.6 12 12.7 12.4 12.0 12.3 11.2 11.5 11 10.4 10.5 14.2 10 13.3 14.7 11.2 15.0 15.0 14.2 9.6 15.1 15.1 12.6 12.7 9 8 10.7 13.3 13.4 14.0 14.1 9.9 12.0 12.1 8.6 9.7 11.7 8.6 10.8 8.1 8.6 9.8 9.2 8.1 7.6 9.1 9.0 10.1 7.9 11.7 9.5 10.3 13.3 12.4 8.1 10.8 11.5 11.6 8.9 8.1 7 7.2 фев 10 янв 10 дек 09 ноя 09 окт 09 сен 09 авг 09 июл 09 июн 09 май 09 апр 09 мар 09 фев 09 янв 09 дек 08 ноя 08 окт 08 сен 08 авг 08 июл 08 июн 08 май 08 апр 08 мар 08 фев 08 янв 08 мар 10 6.5 6 Инфляция (ИПЦ, к соотв.месяцу предшествующего года) Средневзвеш. ставка по краткосрочным (до 1 года) рублевым кредитам предприятиям Средневзвеш. ставка по депозитам физических лиц, без депозитов "до востребования" Средневзвеш. ставка предоставления средств кредитным организациям со стороны ЦБ РФ Центр макроэкономического анализа и краткосрочного прогнозирования 11 3. Кредитный рынок 3.2. Кредиты нефинансовым предприятиям (темпы прироста, %) 8% 6.8% 6.6% 6.5% 6% 4.3% 4% 3.4% 2% 1.5% 2.2% 2.0% 0.8% 0.8% 0.6% 0.3% 0.3% 0.7% 0.3% -0.4% 0% -0.2% -0.4% -0.6% -0.6% -2% -1.3% -1.6% -0.8% -0.9% -2.1% мар.10 фев.10 янв.10 ноя.09 окт.09 сен.09 авг.09 июл.09 июн.09 май.09 апр.09 мар.09 фев.09 янв.09 дек.08 ноя.08 окт.08 сен.08 авг.08 июл.08 июн.08 май.08 апр.08 мар.08 фев.08 янв.08 дек.09 -3.1% -4% Темп прироста кредитов без элиминирования переоценки валютной компоненты Темп прироста кредитов с элиминированием переоценки валютной компоненты Центр макроэкономического анализа и краткосрочного прогнозирования 12 3. Кредитный рынок 3.3. Кредиты населению1 (темпы прироста, %) 6% 5.3% 5% 4% 3.6% 3% 2% 1% 1.2% 0.1% -0.2% -0.2% 0% -0.5% -1.0% -0.8% -0.2% -0.4% -0.5% -0.9% -1.0% -1% 0.36% 0.15% -0.5% -0.3% -0.8% -0.9% -1.4% -2% -1.9% -2.3% мар.10 фев.10 янв.10 дек.09 ноя.09 окт.09 сен.09 авг.09 июл.09 июн.09 май.09 апр.09 фев.09 янв.09 дек.08 ноя.08 окт.08 сен.08 авг.08 июл.08 июн.08 май.08 апр.08 мар.08 фев.08 янв.08 мар.09 -2.4% -3% без элиминирования переоценки валютных кредитов с элиминированием переоценки валютных кредитов 1 Март 2010 г. – без учета банка «УралСиб» Центр макроэкономического анализа и краткосрочного прогнозирования 13 3. Кредитный рынок 3.4. Просроченная задолженность по кредитам (без учета Сбербанка и ВТБ, на конец месяца, дек. 2007=100%) 1 400 1 300 1211 1248 1158 1 200 1160 1141 1158 1156 1116 1058 1 100 1 000 913 918 865 900 747 800 690 700 600 534 479 500 430 400 206 189 159 169 140 149 130 123 100 107 112 331 556 528 529 540 543 423 430 355 276 274 300 200 401 344 540 504 520 235 200 211 219 165 176 185 249 257 254 228 239 243 264 273 277 населению предприятиям мар.10 фев.10 янв.10 дек.09 ноя.09 окт.09 сен.09 авг.09 июл.09 июн.09 май.09 апр.09 мар.09 фев.09 янв.09 дек.08 ноя.08 окт.08 сен.08 авг.08 июл.08 июн.08 май.08 апр.08 мар.08 фев.08 янв.08 дек.07 100 всего Центр макроэкономического анализа и краткосрочного прогнозирования 14 3. Кредитный рынок 3.5. Доля просроченной задолженности в совокупном объеме кредитов (без учета Сбербанка и ВТБ, на конец месяца, %) 10.5 9.4 9.5 9.5 8.4 8.7 8.6 9.0 8.1 8.5 7.5 7.9 7.3 7.5 6.8 7.0 6.6 6.5 5.7 7.7 7.8 7.4 7.5 7.7 7.6 7.3 7.5 7.0 5.7 6.9 6.8 6.7 7.0 6.8 6.3 5.5 4.9 4.3 4.2 4.5 4.7 4.3 4.0 5.3 3.6 4.3 3.5 2.5 1.5 2.8 2.0 2.0 1.8 1.1 0.9 0.8 3.0 2.0 кредиты предприятиям кредиты населению мар.10 фев.10 янв.10 дек.09 ноя.09 окт.09 сен.09 авг.09 июл.09 июн.09 май.09 апр.09 мар.09 фев.09 янв.09 дек.08 ноя.08 окт.08 сен.08 авг.08 июл.08 июн.08 май.08 апр.08 мар.08 фев.08 янв.08 0.5 кредиты всего Центр макроэкономического анализа и краткосрочного прогнозирования 15 4. Банковская система Основные тенденции: Устойчивый рост депозитов населения на фоне стагнации остатков на счетах и депозитах нефинансовых предприятий. Пока приток вкладов населения заметно превышает возможности банков по размещению этих средств на кредитном рынке и рынке ценных бумаг Дедолларизация денежных средств как населения, так и предприятий: сокращение остатков на валютных счетах и депозитах при одновременном росте рублевых средств. Сокращение валютных пассивов банков становится важным фактором, стимулирующим снижение их валютных (в том числе – иностранных) активов Рост прибыли банковского сектора. В марте объем балансовой прибыли достиг 51 млрд. руб. что близко к среднемесячным значениям докризисного периода (первое полугодие 2008 г. – 47 млрд. руб.). Основная причина увеличения прибыли – прекращение наращивания банками резервов, создаваемых под потери по кредитам Стабилизация соотношения капитала банков и их активов. Отражает достаточную устойчивость сектора к кредитным рискам Центр макроэкономического анализа и краткосрочного прогнозирования 16 4. Банковская система 4.1. Рублевые депозиты населения (на конец месяца, декабрь=100%) 130 127 125 2008 2009 120 2010 117 119 115 115 115 115 114 113 112 110 108 110 105 105 104 107 107 103 103 100 100 Центр макроэкономического анализа и краткосрочного прогнозирования декабрь ноябрь октябрь сентябрь август июль июнь май апрель март февраль январь декабрь 95 17 4. Банковская система 4.2. Валютные депозиты населения, в долларовом эквиваленте (на конец месяца, декабрь=100%) 200 197 180 2008 2009 160 2010 147 140 126 126 122 123 120 109 110 123 112 112 113 114 118 118 97 96 март 99 февраль 100 Центр макроэкономического анализа и краткосрочного прогнозирования декабрь ноябрь октябрь сентябрь август июль июнь май апрель январь декабрь 80 18 4. Банковская система 4.3. Депозиты населения всего (на конец месяца, декабрь=100%) 130 127 125 2008 2009 120 2010 117 119 115 115 115 115 114 113 112 110 108 110 105 105 104 107 107 103 103 100 100 Центр макроэкономического анализа и краткосрочного прогнозирования декабрь ноябрь октябрь сентябрь август июль июнь май апрель март февраль январь декабрь 95 19 4. Банковская система 4.4. Рублевые счета и депозиты нефинансовых предприятий (на конец месяца, декабрь=100%) 125 123 120 2008 2009 115 2010 109 110 106 105 105 104 104 103 100 98 98 95 97 97 96 95 94 93 90 85 85 82 Центр макроэкономического анализа и краткосрочного прогнозирования декабрь ноябрь октябрь сентябрь август июль июнь май апрель март февраль январь декабрь 80 20 4. Банковская система 4.5. Валютные счета и депозиты нефинансовых предприятий, в долларовом эквиваленте (на конец месяца, декабрь=100%) 210 204 200 190 2008 180 2009 170 2010 160 150 140 139 130 132 120 109 102 104 104 101 103 101 октябрь 104 107 105 сентябрь 110 101 103 100 102 101 99 90 Центр макроэкономического анализа и краткосрочного прогнозирования декабрь ноябрь август июль июнь май апрель март февраль январь декабрь 80 21 4. Банковская система 4.6. Счета и депозиты нефинансовых предприятий всего (на конец месяца, декабрь=100%) 135 130 130 2008 2009 125 2010 120 115 116 114 115 109 110 109 108 104 105 98 102 97 97 март 98 февраль 99 95 101 июль 100 101 июнь 103 97 96 Центр макроэкономического анализа и краткосрочного прогнозирования декабрь ноябрь октябрь сентябрь август май апрель январь декабрь 90 22 4. Банковская система 4.7. Балансовая прибыль банковской системы1 (за месяц, млрд. руб.) 80 69 60 56 52 51 49 48 41 40 37 44 37 32 31 42 42 36 33 35 30 23 24 29 25 24 19 29 20 28 20 17 20 24 19 8 15 9 10 9 7 5 1 1 2 9 6 0 -2 -5 -8 -12 -10 -12 -13 -20 -19 -30 -28 -30 Банковская система всего 1 мар.10 фев.10 янв.10 дек.09 ноя.09 окт.09 сен.09 авг.09 июл.09 июн.09 май.09 апр.09 мар.09 фев.09 янв.09 дек.08 ноя.08 окт.08 сен.08 авг.08 июл.08 июн.08 май.08 апр.08 мар.08 фев.08 янв.08 -40 Без учета Сбербанка, ВТБ и Газпромбанка Декабрь 2009 г. – без учета Связь-банка Центр макроэкономического анализа и краткосрочного прогнозирования 23 4. Банковская система 4.8. Отношение прибыли1 к активам (%) 4.4% 4.5% 4.0% 3.5% Отношение прибыли до и после формирования резервов под возможные потери (за скользящий год) к активам банковской системы (return-on-3.5% 3.3%assets ratio, %) 3.3% 4.3% 3.9% 3.7% 3.3% 3.4% 3.4% 3.2% 3.2% 3.0% 2.6% 3.2% 2.6% 2.5% 2.5% 2.4% 2.3% 2.0% 1.4% 1.5% 1.0% 1.1% 0.6% 0.5% 0.7% 0.7% 0.4% 0.2% 0.4% 0.3% 0.0% 0.0% мар.10 фев.10 янв.10 дек.09 ноя.09 окт.09 сен.09 авг.09 июл.09 июн.09 май.09 апр.09 мар.09 янв.09 фев.09 дек.08 ноя.08 окт.08 сен.08 авг.08 июл.08 июн.08 май.08 апр.08 мар.08 фев.08 янв.08 дек.07 ноя.07 -0.5% Прибыль до формирования резервов, всего Прибыль после формирования резервов, всего До формирования резервов, без Сбербанка, ВТБ и Газпромбанка После формирования резервов, без Сбербанка, ВТБ и Газпромбанка 1 Прибыль за скользящий год. Декабрь 2009 г. – без учета Связь-банка Центр макроэкономического анализа и краткосрочного прогнозирования 24 4. Банковская система 4.9. Отношение собственного капитала к активам (на конец месяца, %) 13.5 13.2 13.1 13.1 13.0 13.0 12.8 13.1 12.6 12.5 12.5 12.5 12.3 12.3 12.3 12.2 12.1 12.0 11.9 11.9 11.9 11.7 11.6 11.9 11.5 11.5 11.6 11.5 11.5 11.3 11.3 11.2 11.0 10.8 11.0 11.0 10.5 10.3 по банковской системе в целом мар.10 фев.10 янв.10 дек.09 ноя.09 окт.09 сен.09 авг.09 июл.09 июн.09 май.09 апр.09 мар.09 фев.09 янв.09 дек.08 ноя.08 окт.08 сен.08 авг.08 июл.08 июн.08 май.08 апр.08 мар.08 фев.08 янв.08 10.0 по банковской системе (без учета Сбербанка и ВТБ) Центр макроэкономического анализа и краткосрочного прогнозирования 25 5. Денежная база и денежная масса Основные тенденции: Расширение денежного предложения (денежной базы в широком определении) с темпами, существенно превосходящими даже темпы докризисного периода (март-апрель 2010 г., оценка: +12% против +0.3% в марте-апреле 2008 г.). Основной фактор быстрого роста – эмиссия, связанная с сокращением остатков средств на счетах госбюджета в Банке России. Последняя, в свою очередь, обуславливается дефицитом бюджета Устойчивое увеличение спроса экономики на деньги (рублёвую денежную массу М2) с темпами, несколько превышающими темпы докризисного периода (март-апрель 2010 г., оценка: +5% против +2.0% в марте-апреле 2008 г.). Рост обуславливается дедолларизацией денежных активов населения и предприятий, интенсивным ростом депозитов населения. Однако несмотря на расширение, спрос экономики на деньги несколько отстает от денежного предложения. Это становится причиной накопления «избыточной» ликвидности в банковской системе Центр макроэкономического анализа и краткосрочного прогнозирования 26 5. Денежная база и денежная масса 5.1. Денежная база и золотовалютные резервы (на конец месяца, млрд. руб. и млрд. долл. соответственно) 800 6710 оценка 6467 6500 750 6364 6000 700 5969 650 5786 5579 5423 5513 5360 5500 5282 4968 557 4871 582 5130 600 596 5218 5000 534 4851 4500 461 447 436 436 439 4000 413 410 402 413 404 384 384 400 384 387 427 434 456 450 448 485 4299 476 500 5024 4712 507 550 4922 3500 Золотовалютные резервы (млрд. долл.) апр 10 мар 10 фев 10 янв 10 дек 09 ноя 09 окт 09 сен 09 авг 09 июл 09 июн 09 май 09 апр 09 мар 09 фев 09 янв 09 дек 08 ноя 08 окт 08 сен 08 авг 08 июл 08 июн 08 май 08 апр 08 мар 08 фев 08 янв 08 3000 дек 07 350 Широкая денеж ная база (млрд. руб., правая шкала) Центр макроэкономического анализа и краткосрочного прогнозирования 27 5. Денежная база и денежная масса 5.2. Денежная база в широком определении (на конец месяца, декабрь=100%) 120 115.9 115 110 оценка 105 103.8 101.2 100 98.4 100.0 95.8 98.4 95 94.4 92.3 93.5 90 90.2 89.5 90.0 89.0 88.4 85 88.2 86.9 86.1 84.5 80.4 2008 2009 Центр макроэкономического анализа и краткосрочного прогнозирования декабрь ноябрь октябрь сентябрь август июль июнь оценка май 77.6 март 77.6 февраль декабрь 75 январь 77.1 апрель 80 2010 28 5. Денежная база и денежная масса 5.3. Денежная масса М2 (на конец месяца, декабрь=100%) 120 116.3 115 110 107.3 оценка 105 105.4 102.8 104.0 100.0 100 97.7 101.7 101.2 101.9 99.2 100.6 100.8 101.9 97.5 97.2 95 89.8 99.7 98.6 95.3 91.4 90 89.1 88.9 85 80 2008 2009 декабрь ноябрь октябрь сентябрь август июль июнь май апрель март февраль январь декабрь 75 2010 Центр макроэкономического анализа и краткосрочного прогнозирования 29 6. Мировые рынки и рефинансирование внешнего долга Основные тенденции: Значительное обесценение евро к доллару, обусловленное неуверенностью инвесторов в финансовой стабильности ряда суверенных заемщиков зоны евро Стабилизация мировых цен на нефть на уровне 80-85 долл./бар. («Brent»). При этом дифференциал между ценами на сорта нефти «Brent» и «Urals» достиг рекордной за кризисный период величины почти в 2 долл. из-за роста экспорта российской нефти в первом квартале Коррекция на российском и на мировых фондовых рынках, отражающая уменьшение у инвесторов «аппетита к риску». Последнее произошло под влиянием проблем платежеспособности южноевропейских стран. Этот фактор оказался сильнее позитивных апрельских данных о макроэкономической динамике по большинству регионов мира. Апрельская коррекция на российском рынке оказалась сильнее, чем на мировом, несмотря на продолжавшийся приток средств инвесторов в фонды России. Вероятно, это связано с большей «перегретостью» отечественного рынка в предшествующий период роста Переход в апреле от чистого привлечения к чистому погашению долга российскими корпоративными заемщиками. Это связано с конъюнктурными факторами. Первый -пик платежей по ранее привлеченным синдицированным кредитам (только «Роснефть» - 4.5 млрд. долл.). Второй - апрельское размещение еврооблигаций России, сократившее возможности привлечения для корпоративных эмитентов Центр макроэкономического анализа и краткосрочного прогнозирования 30 6. Мировые Мировыерынки рынкииирефинансирование рефинансированиевнешнего внешнегодолга долга 6.1. Мировые цены на нефть (долл./бар.) 90 86.94 84.5 81.46 79.55 83.1 80 79.2 76.3 72.48 70 70.6 70.3 69.7 65.2 65.11 60 60.42 50 40 01 июл 08 июл 15 июл 22 июл 29 июл 05 авг 12 авг 19 авг 26 авг 02 сен 09 сен 16 сен 23 сен 30 сен 07 окт 14 окт 21 окт 28 окт 04 ноя 11 ноя 18 ноя 25 ноя 02 дек 09 дек 16 дек 23 дек 30 дек 06 янв 13 янв 20 янв 27 янв 03 фев 10 фев 17 фев 24 фев 03 мар 10 мар 17 мар 24 мар 31 мар 07 апр 14 апр 21 апр 28 апр 05 май 30 Brent, долл./бар. Urals, долл./бар. Центр макроэкономического анализа и краткосрочного прогнозирования 31 6. Мировые рынки и рефинансирование внешнего долга 6.2. Мировые и российские фондовые индексы 1 980 11204 10463 1 780 10402 10332 9776 10324 1673 1626 9713 9488 1581 1461 1507 1487 1508 1520 1352 1364 1373 1305 8 800 1518 7 600 7 000 1225 1 180 9 400 8 200 1445 1446 8176 10 000 1559 1 580 1 380 10 600 9906 9370 11 200 10927 10786 10603 6 400 5 800 1064 980 5 200 4 600 836 4 000 01 июл 08 июл 15 июл 22 июл 29 июл 05 авг 12 авг 19 авг 26 авг 02 сен 09 сен 16 сен 23 сен 30 сен 07 окт 14 окт 21 окт 28 окт 04 ноя 11 ноя 18 ноя 25 ноя 02 дек 09 дек 16 дек 23 дек 30 дек 06 янв 13 янв 20 янв 27 янв 03 фев 10 фев 17 фев 24 фев 03 мар 10 мар 17 мар 24 мар 31 мар 07 апр 14 апр 21 апр 28 апр 780 Индекс РТС (RTSI) Индекс Доу Дж онс (DJIA) (справа) Центр макроэкономического анализа и краткосрочного прогнозирования 32 01.07.09 08.07.09 15.07.09 22.07.09 29.07.09 05.08.09 12.08.09 19.08.09 26.08.09 02.09.09 09.09.09 16.09.09 23.09.09 30.09.09 07.10.09 14.10.09 21.10.09 28.10.09 04.11.09 11.11.09 18.11.09 25.11.09 02.12.09 09.12.09 16.12.09 23.12.09 30.12.09 06.01.10 13.01.10 20.01.10 27.01.10 03.02.10 10.02.10 17.02.10 24.02.10 03.03.10 10.03.10 17.03.10 24.03.10 31.03.10 07.04.10 14.04.10 21.04.10 28.04.10 05.05.10 6. Мировые рынки и рефинансирование внешнего долга 6.3. Курс евро и японской иены к доллару США 1.55 83 1.50 1.50 Долларов за евро 1.51 86 1.45 88.1 89 1.40 90.32 92.2 1.36 1.30 Центр макроэкономического анализа и краткосрочного прогнозирования 92 1.35 1.35 94.6 94.7 95 1.29 1.25 98 1.20 101 Иен за доллар (правая ось, обратная шкала) 33 6. Мировые рынки и рефинансирование внешнего долга 6.4. Привлечение и погашение российскими заемщиками средств на рынках еврооблигаций и международных синдицированных кредитов (млн. долл.) Инструмент еврооблигации Привлечено синдицированные кредиты ИТОГО еврооблигации Погашено Чистое привлечение "+" / погашение "-" синдицированные кредиты ИТОГО янв.09 фев.09 мар.09 апр.09 май.09 июн.09 июл.09 авг.09 сен.09 окт.09 ноя.09 дек.09 янв.10 фев.10 мар.10 апр.10 0 600 0 2687 100 1355 3492 0 825 3419 1155 591 1225 2418 4440 350 1350 250 0 0 588 0 698 1200 300 750 1650 350 875 0 5552 0 1350 850 0 2687 688 1355 4190 1200 1125 4169 2805 941 2100 2418 9992 350 579 366 3396 1348 1571 240 453 400 2032 2970 1741 3561 428 1272 1372 1625 1061 380 4415 1417 4752 1367 3685 2899 593 2936 650 605 1129 503 5626 7423 1640 746 7811 2765 6323 1607 4138 3299 2626 5906 2391 4166 1557 1775 6998 9048 -290 105 -7811 -78 -5636 -252 414 -3225 543 642 52 -2099 -1501 -1737 Центр макроэкономического анализа и краткосрочного прогнозирования 2994 -8698 34