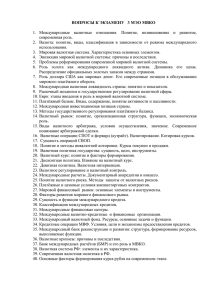

Режим «ползучей привязки» как основной элемент монетарной

реклама

Режим «ползучей привязки» как система управления валютным курсом в России д.э.н., профессор Белокрылова Ольга Спиридоновна Режим «ползучей привязки» (crawling peg) - система, в которой возможны частые небольшие коррекции валютного курса Термин «crawling peg» впервые ввел в обращение Джон Уильямсон Бреттон – Вудская система - минимальные колебания валютных курсов - на 1% от фиксированного. В 60-70 гг. периодически корректируются фиксированные курсы в силу разных темпов инфляции в разных странах, но сопровождаются болезненными последствиями. Необходимы небольшие, но частые корректировки - применение режима «crawling peg» Впервые режим «crawling peg» для управления валютным курсом применен в развивающихся странах: Чили, Колумбии, Бразилии, Корее, Уругвае, Аргентине, Израиле, Перу, Португалии вследствие: невозможности иметь плавающий курс из – за незрелости институтов осуществлении денежной эмиссии для покрытия дефицита бюджета. Не всегда применение режима «crawling peg» было успешным, но в целом он признан приемлемым вариантом менеджмента валютного курса. Азиатский кризис 1997 г. - отказ от ранее применявшихся вариантов менеджмента валютного курса и переход к режиму «crawling peg» ранняя система управления валютным курсом управления «BBC» - Basket, Band, Crawl: Basket (корзина) – привязка национальной валюты к корзине валют основных товарных партнеров страны (стабильность) Band (диапазон) – ЦБ задает диапазон изменения валютного курса, в рамках которого не проводит интервенций (гибкость денежно-кредитной сферы) Crawl (медленное изменение) – постепенное изменение границ диапазона в соответствии с динамикой отечественной и мировой инфляции. Россия - «$BC» Особенности режима «crawling peg» в России После кризиса 1998 г. - отказ от режима $BC и переход к плавающему валютному курсу 1999 г. – ЦБ приступает к активным интервенциям с целью защиты курса рубля к доллару от спекулятивных колебаний Динамика курса американского доллара RuR / USD 35 30 25 20 15 10 5 0 96 97 98 99 0 1 2 3 4 5 6 2001 г. – ЦБ реализует принцип «торговли на шуме», поскольку валютный рынок становится прибыльным только для одного участника – ЦБ Начиная с 2001 г. - современная версия «crawling peg» в России - «В_С» Классификация российского варианта «crawling peg» По объекту привязки (Basket): Привязка к какой – либо одной валюте; Привязка к корзине валют (40% евро+60% $) Классификация российского варианта «crawling peg» По наличию официальных границ (Band): Четкие официальные границы (до 1998г.); Размытые официальные границы; Границы отсутствуют (с августа 1998г.) Классификация российского варианта «crawling peg» По величине и способу изменения валютного курса (Crawl): 1.По дискреционности изменений (Дж. Уильямсон): Formula variant (на основе формулы) - величина приращения определяется по заданной формуле Decision variant (на основе решений) - величина приращения задается политиками, исходя из собственных представлений Классификация российского варианта «crawling peg» 2.По величине и способу изменения валютного курса (Crawl): По частоте изменений валютного курса: Каждый день; Каждую неделю (7-10 дней); Каждый месяц; Произвольно Классификация российского варианта «crawling peg» 4.По величине и способу изменения валютного курса (Crawl): По факторам crawl: Цены отечественных товаров по отношению к ценам иностранных товаров; Динамика резервов; Прошлая динамика валютного курса; Цена корзины иностранной валюты; Комбинированная привязка – использует ЦБ Классификация российского варианта «crawling peg» По возможности скачкообразных изменений валютного курса: Допускаются – т.к. у ЦБ нет обязательств Не допускаются Классификация российского варианта «crawling peg» По целям введения (классификация МакКинона): Пассивный crawl – коррекция валютного курса на инфляцию происходит post factum Активный crawl - используется как инструмент политики стабилизации инфляции - российский вариант Crawling peg и impossible trinity Теория о «невозможной троице» (impossible trinity) гласит, что страна может выбрать только два элемента политики из трех возможных: Полная международная мобильность капитала; Независимая денежно – кредитная политика; Независимая валютная политика Суть теории состоит в том, что, определившись с траекторией валютного курса, Центральный банк уже не может произвольным образом выбрать денежно – кредитную политику. В России проблема impossible trinity проявляется достаточно слабо по причинам: Отсутствия жесткой формулы изменения валютного курса и возможности корректировать валютный курс для достижения необходимого монетарного воздействия. Недостаточной мобильности капитала. Экономика после финансового кризиса Ослабленная отечественная валюта Высокая инфляция Искаженная структура цен и доходов Валютная и денежно-кредитная политика в посткризисной экономике Ослабленная отечественная валюта Намеренное ослабление отечественной валюты не рекомендуется Инфляция Проблемы с иностранными долгами Государственными Частными Валютная и денежно-кредитная политика в посткризисной экономике Ослабленная отечественная валюта Дефолт 2008 года ослабил рубль на правах стихийного бедствия Потери от инфляции и ухудшения ситуации с иностранными долгами УЖЕ понесены и при принятии текущих решений учитываться не должны Валютная и денежно-кредитная политика в посткризисной экономике Ослабленная отечественная валюта Слабый рубль Высокая конкурентоспособность российских товаров на международных рынках Стимулирование спроса на продукцию Тсектора экономики Валютная и денежно-кредитная политика в посткризисной экономике Искаженная структура цен и доходов Потери от искажения относительных цен в Т и N секторах экономики Потери от искажения структуры доходов Валютная и денежно-кредитная политика в посткризисной экономике Потери от искажения структуры доходов Слабая отечественная валюта ( e 0) Рост цен товаров в Т-секторе Рост доходов в Т-секторе Снижение покупательной способности всех агентов Рост неравенства доходов Поток потерь Валютная и денежно-кредитная политика в посткризисной экономике Модель оптимального выбора экспансивности валютной и денежно-кредитной политики отражает оптимальность трилеммы интересов ЦБ: Стимулирование роста с помощью слабой валюты Контроль над инфляцией Сокращение потерь экономики от искажений Выигрыши от стимулирования Т-сектора Слабая отечественная валюта ( e 0) Неокейнсианская идея, тиражируемая бизнесом Больший экономический рост Отношение общества к большему экономическому росту Стабильный поток выигрышей - «деньги, принесенные ветром» Эффект синхронности предпочтений Другие факторы ВВП - удвоение ВВП Снижение инфляции «Экономический ростинфляция» Другие факторы «Стимулированиеискажения» Причины денежно-кредитной контракции Выигрыши от стимулирования Тсектора велики Потери от искажений малы Общество толерантно к потерям от искажений и идея стимулирования экономики с помощью слабой валюты очень популярна Снижение инфляции Оптимизация валютной и денежнокредитной политик в посткризисной экономике 4000 4000 3500 3500 NFA 3000 100 3000 2500 2500 2000 2000 1500 1500 1000 1000 500 500 NDA 0 2000 2001 0 2002 2003 NFA 2004 2005 2006 NDA NFA – чистые международные активы ЦБ РФ, NDA – чистые внутренние активы ЦБ РФ. В млрд. руб. Выбор ЦБ РФ: e>0 c<0 NFAt IRt GAt NDAt где - IR- объем золотовалютных резервов ЦБ 556млрд. Долл. (14,5 трлн.руб), а GA счета правительства в ЦБ, большую часть которых составляют Резервный фонд 3573млрд. руб., 136 млрд. долл.) и Фонд Национального благосостояния - 1667млрд. руб. (63 млрд. долл.) NDAt - обеспеченность экономики чистым кредитом ЦБ РФ (денежная масса) (Н - 5317 млрд. руб., М2 - 14375 млрд. руб.) Оптимальное использование валютной политики для монетарных манипуляций Если объем дополнительной стерилизованной ликвидности пропорционален объему дополнительных валютных интервенций с - степень экспансивности денежнокредитной политики ЦБ е - степень экспансивности валютной политики ЦБ Ограничения Перейти из положения е=0 в положение е>0 можно при значительных издержках. Большинство стран отказывается от политики намеренного ослабления своей валюты из-за издержек перехода. Россия попала в положение е>0 благодаря кризису 1998 г. Impossible trinity ограничивает активное одновременное использование ДКП и валютной политики, сужая пространство выбора для ЦБ. Выводы Высокая степень интеграции России в мировой товарный рынок Снижение потерь от искажений Валютная экспансия Дефолт 1998 e0 + c0 денежно-кредитная контракция стимулирование роста политикой слабого рубля Impossible trinity ЦБ РФ контролирует инфляцию Основные выводы Высокая степень интеграции России в мировой товарный рынок Возможность оптимизировать выгоды и потери при переходе в низкоинфляцион ное состояние Растущая степень интеграции России в мировой финансовый рынок Crawling Peg – оптимальный режим менеджмента ВК Устойчивость монетарной системы, основанной на crawling peg Impossible trinity Возможность использовать валютную политику для стимулирования экономического роста Валютная и денежно-кредитная политика в посткризисной экономике Спасибо за внимание!