Загрузи обновление: международные налоговые аспекты, BEPS, FATCA и не только…

реклама

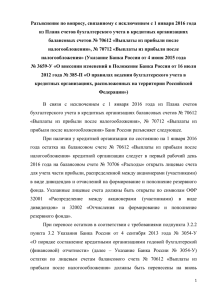

Загрузи обновление: международные налоговые аспекты, BEPS, FATCA и не только… Обзор последних изменений • 01.01.2016 - вступили в силу план действий ОЭСР по противодействию размыванию налоговой базы и выводу прибыли из-под налогообложения - BEPS (Base Erosion and Profit Shifting); Обзор последних изменений 28.01.2016 – Еврокомиссия представила Пакет мер относительно избежания налогообложения. Целью Пакета является предотвращение агрессивного налогового планирования, а также повышение налоговой прозрачности и создание равных условий для бизнеса в ЕС; 28.01.2016 – Еврокомиссией была предложена Директива, которая вносит изменения в Директиву 2011/16/EU (об административном сотрудничестве в сфере прямого налогообложения) – вводит новые требования к прозрачности налогообложения мультинациональных компаний. Директива устанавливает правила по борьбе с уклонением от уплаты налогов в шести конкретных областях, некоторые из них: вычет выплаты процентов из налогооблагаемой базы (BEPS Action 4), выход из налогообложения; Общие правила борьбы с уклонением от налогов (GAAR); контролируемая иностранная компания (CFC rules, BEPS Action 3) и др. Обзор последних изменений Последние изменения в законодательстве ЕС о деоффшоризации: – Корректировка правил признания иностранного получателя дохода бенефициарным собственником; – Уточнение применения правил к контролируемым иностранным компаниям и к инвестиционным фондам; – Изменения в подаче уведомлений об участии в иностранных организациях и о контролируемых иностранных компаниях; Обзор последних изменений Ужесточение контроля в отношении применения льгот по соглашениям об избежании двойного налогообложения: – Меры по предотвращению возникновения ситуации двойного неналогообложения; – Предложения по расширению сферы применения правил, ограничивающих доступ к соглашениям об избежании двойного налогообложения ; – Введение дополнительных ограничений на применение льгот в рамках соглашений об избежании двойного налогообложения: principal purposes test; – Установление «минимального стандарта» ограничений по применению льгот в рамках соглашений об избежании двойного налогообложения. BEPS: что нужно знать Состоит из 15 мероприятий: 1 – Подготовка мер по вопросам налогообложения компаний цифрового сектора 2 – Устранение различий в налогообложении гибридных инструментов 3 – Усиление правил о «контролируемых иностранных компаниях» 4 – Ограничение размывания налогооблагаемой базы путем использования вычета процентных расходов, а также расходов по другим инструментам финансирования BEPS: что нужно знать 5 – Усовершенствование мер по борьбе с налоговыми злоупотреблениями, в частности, порядка обмена информацией и требований к фактическому присутствию 6 – Меры, направленные против злоупотреблений, путем применения соглашений об избежании двойного налогообложения 7 – Меры против искусственного избежания статуса постоянного представительства 8 – Нематериальные активы 9 – Риски и капитал BEPS: что нужно знать 10 – Другие сделки с высоким уровнем риска 11 – Разработка порядка сбора и анализа информации о размывании налогооблагаемой базы и выводе прибыли из-под налогообложения 12 – Разработка требований об обязательном раскрытии налогоплательщиками информации о сделках с использованием схем агрессивного налогового планирования 13 – Пересмотр требований к подготовке документации по трансфертному ценообразованию 14 – Усовершенствование механизмов разрешения споров 15 – Разработка многостороннего инструмента для внесения изменений в двусторонние соглашения BEPS: что нужно знать Наибольшее внимание ОЭСР уделяет противодействию нарушениям правил трансфертного ценообразования в отношении сделок с товарами мировой биржевой торговли, нематериальных активов, а также финансовых сделок. на ограничение размера вычета процентных расходов. соотнесение объема процентных расходов с EBITDA предложениями по установлению предельных размеров вычета. и BEPS: влияние Влияние на due diligence Влияние на M&A и финансовые расчеты Холдинговые структуры под дивиденды, роялти, займы (проценты) Влияние на налоговые возмещения/гарантии и валовые затраты компаний Группы Трансфертное ценообразование Рекомендуется: • Проводить жесткую процедуру комплаенс - Adjusted risk profile; • При определении целей налогового планирования, обращать внимание на гибриды и нематериальные активы; • Лимитировать затраты по процентным выплатам - basic recommendation - fixed ratio – 10%-30% of EBITDA или общепринятые альтернативные ставки. Substance: что делать Мы выделили основные требования, которые включают в себя следующее: 1. Половина директоров компании должны являться резидентами данной юрисдикции; 2. Местные директора должны иметь определенную квалификацию и получать заработную плату; 3. Существенные для компании решения совета директоров должны приниматься на территории данной юрисдикции; 4. Архив и бухгалтерия должны храниться на территории данной юрисдикции; 5. Банковские счета компании должны быть открыты в локальном банке и это должен быть основной счете компании, через который должны проходить все существенные для компании трансакции; Substance: что делать 6. Бухгалтерский учет компании должен осуществляться в данной юрисдикции; 7. Компания должна соблюдать налоговое законодательство, местом деятельности компании должна являться данная юрисдикция, и компания не должна являться резидентом другого государства; 8. Компании должна иметь затраты на офис, телефонию, интернет и тому подобные офисно-административные расходы. 9. Директор не может переуступать свои функции по доверенности другому лицу (генеральная доверенность исключается). 10. Каждая компания Группы должны проводить торговые операции (менее 1 операции в месяц). 11. НДС номер FATCA, ОЭСР - Автоматический обмен информацией о финансовых счетах: глобальный конец банковской тайны? Как это было: впервые механизмы получения информации налоговыми органами от иностранных коллег были закреплены в двусторонних соглашениях об избежании двойного налогообложения доходов и имущества; соглашения о сотрудничестве и обмене информацией в области борьбы с нарушениями налогового законодательства, а также соглашений о взаимной помощи в области борьбы с нарушениями налогового законодательства, соглашения об обмене информацией, FATCA (Foreign Account Tax Compliance Act) — американский закон о налогообложении иностранных счетов, главная цель которого препятствовать уклонению от уплаты налогов американских граждан, работающих и проживающих на территории других государств. Закон обязывает банки и другие финансовые институты предоставлять информацию о своих клиентах — физических и юридических лицах (данные о номерах счетов и остатках на них, а также оборотах по счетам) налоговой службе США (IRS). FATCA: как это работает Foreign Government IRS Tax Payer Info Regulations Global Intermediary Id Number (GIIN) US Source Interest & Dividends (2014) Sales Proceeds (2017) Diligence Foreign Bank, Fund, Ins. Co. (FFI) 15 FATCA, ОЭСР - Автоматический обмен информацией о финансовых счетах: глобальный конец банковской тайны? Стандарт автоматического обмена информации по финансовым счетам. Информация, подлежащая сбору и раскрытию, включает в себя информацию о владельце счета (и о его бенефициарах): баланс счета на конец отчетного периода, процентный и дивидендный доход, доход от некоторых страховых продуктов, доходы от продажи финансовых активов и иной доход, полученный от активов, расположенных на счетах, или платежей, связанных со счетом, в случае депозитных счетов - размер процента, начисленного на сумму вклада. Стандарт также требует от финансовых институтов выявлять среди владельцев счетов пассивные компании и устанавливать и раскрывать бенефициаров таких компаний, которые являются иностранными резидентами. Таким образом, пассивные организации, трасты, фонды, договоры страхования жизни и иные инвестиционные структуры будут рассматриваться как прозрачные и соответствующая финансовая информация в отношении таких счетов будет направляться в компетентные органы юрисдикции, резидентами которой являются бенефициары такой структуры. FATCA, ОЭСР - Автоматический обмен информацией о финансовых счетах: глобальный конец банковской тайны? Пороговая величина баланса счета, равную 250 тыс евро, до достижения которой информация по счету не собирается и не раскрывается. В отношении существующих счетов физических лиц и любых новых счетов (как индивидуальных, так и корпоративных) такое освобождение не действует. Углубленная проверка в отношении крупных счетов физических лиц (т.е. счетов, чья балансовая стоимость превышает 1 миллион евро), которая включает в себя поверку документации на бумажных носителях и наведение справок менеджером счета. Для сбора информации о резидентстве физических лиц - владельцев некрупных счетов финансовые учреждения могут полагаться на критерий постоянного места жительства или (если учреждение считает, что адрес постоянного места жительства не совпадает с адресом налогового резидентства) должна проверить сведения, хранящиеся в клиентском файле по счету, по критериям, схожим с критериями, перечисленными в FATCA для этих целей (например, иностранный телефонный номер или почтовый адрес и т.д.). FATCA, ОЭСР - Автоматический обмен информацией о финансовых счетах: глобальный конец банковской тайны? Планируемые сроки внедрения Стандарта: • автоматический обмен информацией в отношении новых счетов и существующих крупных счетов физических лиц должен начаться до конца сентября 2017 года; • автоматический обмен информацией в отношении существующих некрупных счетов физических лиц и счетов юридических лиц должен начаться до конца сентября 2017 или сентября 2018 года в зависимости от того, когда финансовые учреждения выявят необходимость раскрывать информацию о таких счетах как о счетах, подпадающих под требования Стандарта; • существующими счетами будут признаваться счета, открытые до 31 декабря 2015 года; • проверка для выявления крупных существующих счетов физических лиц должна быть проведена до 31 декабря 2016 года, в то время как некрупные существующие счета физических лиц должны быть выявлены до 31 декабря 2017 года; • процедуры для установления налогового резидентства применительно к новым счетам должны применяться финансовыми учреждениями с 1 января 2016 года. Инвестиционные схемы, займы, роялти и затраты Играя с такими инструментами как инвестиционные транзакции, займы (не только внутригрупповые) , выплата роялти и вычет тех иных выплат из налогооблагаемой базы, Вы должны всегда думать о следующих моментах: • Существуют ли особые правила , касающиеся характеристик долга против капитала ? Что эти правила включают? Факты , обстоятельства и последствия. Bright-line test. • Связанные стороны • Последствия наличия задолженности vs собственный капитал • Налог уплачиваемый у источника ( проценты и принципал) • Процентные выплаты/вычеты, ставки, налоги на иностранные кредиты. Инвестиционные схемы, займы, роялти и затраты Существует ли минимальная /максимальная процентная ставка , которая должна / может быть между компаниями Группы и внегруппового займа ? Существуют ли какие-либо " безопасные гавани " для процентных ставок. Размер роялти. Выплата владельцу IP. Начисление / оплата в натуральной форме (PIK ) расчет. Высокодоходные долговые обязательства ( " AHYDO ") правила? Anti-base erosion rules? Кто реальный кредитор/заемщик и налоговые цели? Гарантия, поручительство: субъект, объект, размер вознаграждения, налоговая цель. Должна ли процентная ставка повышаться от компании к компании через Группу? Будущее сегодня: холдинговые структуры под ударом Новая среда для холдинговых компаний ЕС: - национальное законодательство; - ЕС законодательство; - Соглашения об избежании двойного налогообложения. Изменение правил на дивиденды и на удержание интереса (гибриды): - Дивиденды больше не могут быть освобождены, если генерирующая компания не облагается налогом; - Дивиденды больше не освобождаются , если привело к вычету; - Ограничение вычета процентов (thin-cap; hybridity; M&A context; general). Будущее сегодня: холдинговые структуры под ударом GAAR EU inspired : “concept of establishment within the meaning of the Treaty provisions on freedom of establishment involve(d) the actual pursuit of an economic activity through a fixed establishment in that State for an indefinite period” Cadbury Schweppes and Cadbury Schweppes Overseas (ECJ C196/04). Холдинг, чтобы иметь возможность претендовать на выгоду от структуры, должен быть в состоянии продемонстрировать , что он на самом деле осуществляет одну из основных свобод ЕС: свобода учреждения, осуществление подлинной экономической деятельности через постоянное учреждение осуществление хозяйственной деятельности в государстве-члене хозяина , который является смыслом существования свободы учреждения Что является порогом для холдинговых компаний ? Оборот, расходы, местное управление, помещение, компетентные сотрудники, фактический контроль над дочерними компаниями… Будущее сегодня: холдинговые структуры под ударом …preferential tax treatment will not be applied when the arrangement has no other purpose than tax avoidance and is then deemed to be artificial (ECJ, December 14, 2006, Denkavit Int. BV and SARL Denkavit France (C170/05). Льготный режим налогообложения не будет применяться, когда компания (холдинг) не имеет никакой другой цели, кроме уклонения от уплаты налогов, а потому считается искусственным Будущее сегодня: холдинговые структуры под ударом Только прохождение теста на экономическую причину (или искусственности) приводит к осуществлению хозяйственной деятельности, которая не совместима с пассивным или чистыми холдингами. Только «активные» холдинговые компании могут выжить – - Эффективный контроль и реальное влияние (Substance); - Доход от реальных операций; - Персонал, помещения, расходы. Спасибо за внимание! Соловьева Ольга управляющий партнер Адвокатского объединения "СК ГРУП“ www.skg.org.ua Olga.s@skg.org.ua +38066 414 69 96 25