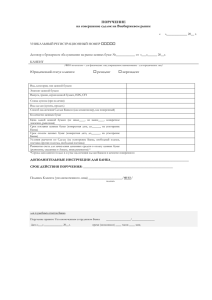

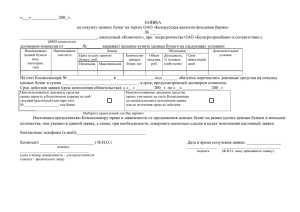

Договор доверительного управления

реклама