Тезисы: Оценка влияния внешних факторов на эффективность

реклама

Тезисы: Оценка влияния внешних факторов на эффективность УК по пенсионным

накоплениям

Елена Анатольевна Фёдорова доктор экономических наук, профессор, кафедра

финансового менеджмента, Финансовый университет при Правительстве РФ, Москва,

Российская Федерация

Анастасия Андреевна Ткаченко магистрант, кафедра финансового менеджмента,

Финансовый университет при Правительстве РФ, Москва, Российская Федерация

Фёдор Юрьевич Фёдоров аспирант, кафедра прикладной математики, Финансовый

университет при Правительстве РФ, Москва, Российская Федерация

За последнее время в СМИ все чаще появляется информации о повышении

пенсионного возраста в России. Инициатором и ярым сторонником данной реформы стал

Минфин, по мнению которого это единственный способ преодоления хронического

дефицита пенсионного фонда в условиях негативных демографических тенденций. Таким

образом, как никогда актуальными становятся вопросы о том: куда направить свои

пенсионные накопления, как оценить надежность и эффективность УК по пенсионным

накоплениям и какие внешние факторы могут повлиять на их работу.

Сложность оценки эффективности УК по пенсионным накоплениям заключается в

специфике их портфелей, в которых отсутствуют такие показатели как труд и капитал.

Стоит отметить, что последние

исследования в области сравнительного анализа

позволяют провести оценку деятельности компании не только по доходности, но и по ее

технической эффективности.

Метод «оболочечного анализа» позволяет определить наиболее эффективные

предприятия путем оценивания группы действующих единиц и сравнения их технической

эффективности. Если при заданном количестве ресурсов невозможно произвести больше

выходов, производство - технически эффективно. Эффективность рассчитывается как

соотношение

суммы

взвешенных

результатов

деятельности

компании

к

сумме

взвешенных средств.

Метод DEA

был предложен в конце семидесятых годов и получил широкое

распространение по всему миру. Во многих экономических статьях зарубежных и

российских авторов рассматриваются различные способы применения DEA для оценки

эффективности однородных объектов в различных отраслях экономики. Как показала

практика, применение метода DEA

возможно для

оценки эффективности как

региональных банков (Satoshi Ohsato и Masako Takahashi 1),так и транспортных систем в

условиях неопределенности (Sara Bray, Leonardo Caggiani и Michele Ottomanelli2). Также

DEA можно применять для оценки рисков банкротства (Ампилогов А. И.3) и исследования

вкладов ПИИ в техническую эффективность фирм (Sofiane Ghali и Sami Rezgui 4; Федорова

Е. А., Коркмазова Б. К. и Муратова М. А.5) , для оценки эффективности обороной

промышленности(Федорова Е. А., Мазалов Е. С., Ткаченко А. А., Фёдоров Ф. Ю. 6)

Общая идея сравнительного анализа состоит в том, что фирмы, которые мы

сравниваем, имеют общую базовую технологию (множество производственных

возможностей) T. Технология показывает: как входы могут быть превращены в выходы;

могут ли входы быть замещены друг другом; как выходы зависят от входов; и могут ли

выходы быть

результатом совместного или единого процесса. Она определяется

социальной, технической, механической, химической и биологической средой, в которой

происходит процесс производства.

В связи с тем, что во многих случаях основное (базовое) множество производственных

возможностей неизвестно DEA оценивает эмпирическую ссылку технологии - T*,

построенной в соответствии с принципом минимальной экстраполяции: T* наименьшее подмножество,

содержащее

данные и

удовлетворяющее некоторым

техническим предположениям характерным для данного подхода. Выбирая наименьшее

подмножество, мы делаем взвешенную оценку эффективности или потерь из-за

неэффективности.

1

Ohsato S., Takahashi M. Management Efficiency in Japanese Regional Banks: A Network DEA // Procedia Social and Behavioral Sciences. 2015. № 172. P. 511 – 518

2

Bray S., Caggiani L., Ottomanelli M. Measuring transport systems efficiency under uncertainty by fuzzy sets

theory based Data Envelopment Analysis: theoretical and practical comparison with traditional DEA model //

Transportation Research Procedia. 2015. № 5. P. 186 – 200

3

Ампилогов А. И. Оценка рисков банкротства предприятий-производителей нефтехимического

оборудования // Нац. исслед. ун-т «Высшая школа экономики». Сборник лучших выпускных работ —

2011. C. 5-29.

4

Ghali S., Rezgui S. FDI Contribution to Technical Efficiency in The Tunisian Manufacturing Sector //

International Economic Journal. 2011. № 25. Issue 2. P. 319-339

5

Федорова Е. А., Коркмазова Б. К., Муратов М. А. Оценка эффективности компаний с прямыми

иностранными инвестициями: отраслевые особенности в РФ // Пространственная экономика. 2015. № 2. С.

47-63

6

Федорова Е. А., Мазалов Е. С., Ткаченко А. А., Фёдоров Ф. Ю. Оценка технической эффективности

компаний оборонно-промышленного комплекса // Корпоративные финансы. 2015. № 4 (36). С. 138-148

При комбинации принципа минимальной экстраполяции с идеей

эффективности

Фаррелла

как

пропорционального

улучшения,

измерения

мы

получаем

математическую программу, которая и называется методом DEA.

На стороне входа мы измеряем эффективность Фаррелла фирмы 0 как входную

эффективность:

E 0 = E((x 0 , y 0 ); T ∗ ) = min{E ∈ ℝ+ |(Ex 0 , y 0 ) ∈ T ∗ } (3)

На стороне выхода мы так же измеряем эффективность

фирмы 0 как выходную

эффективность:

F 0 = F((x 0 , y 0 ); T ∗ ) = max{F ∈ ℝ+ |(Fx 0 , y 0 ) ∈ T ∗ } (4)

Таким образом, чем ближе значения 𝐸 и 𝐹 к единице, тем более эффективно работает

фирма.

Основные

модификации

модели

DEA

отличаются,

главным

образом

в

предположениях по которым строится технология T:

1. Предположение о непроизводительном расходовании ресурсов заключается в

возможности свободно распоряжаться излишками входов и выходов.

2. Предположение о выпуклости: любая средневзвешенная (выпуклая) комбинация

допустимых производственных планов также является возможной. Все классические

модели DEA предполагают выпуклость.

3. Предположение об эффекте от масштаба: производство можно масштабировать

с любым множеством факторов.

4. Аддитивность. Сумма любых двух возможных производственных планов также

возможна. Однако стоит отметить, что предположение об аддитивности трудно

применимо на практике.

В таблице 1, представлена информация о шести классических моделях DEA: а именно

о первоначальной модели с постоянной отдачей от масштаба (CRS); убывающим,

возрастающим и переменным эффект от масштаба (DRS, IRS и VRS); и модели

непроизводительного расходования и

воспроизводимости

ресурсов

(FDH,

FRH).

Последние не всегда называют моделями DEA, но чаще всего также рассматривают из-за

общей концептуальной идеи минимальной экстраполяции. Последний столбец таблицы 1

определяет некоторое множества параметров Λ, которое мы будем использовать при

построении технологий фактических множеств. При этом λ (метрика Фарелла) – это

относительная рекомендация по сохранению значений выходов на прежнем уровне при

пропорциональном сокращении используемых ресурсов.

Таблица 1

Предположения и модели DEA

Модель

A1

Непроизв.расх.

ресурсов

FDH

VRS

DRS

(NIRS)

IRS

(NDRS)

CRS

FRH

A2 Выпуклость

A3

Эффект от

масштаба

A4

Аддитивность

Множество параметров

𝝀 ∈ ℝ𝒁+

Z=1

∑ 𝜆𝑘 = 1 , 𝜆𝑘 ∈ {0,1}

Z=1

∑ 𝜆𝑘 = 1

Z≤1

∑ 𝜆𝑘 ≤ 1

Z≥1

∑ 𝜆𝑘 ≥ 1

Z≥0

𝜆𝑘 ≥ 0

Z=1

𝜆𝑘 ∈ ℕ0

Подход DEA предполагает поиск наименьшего множества, включающего или

огибающего

входы-выходы наблюдений для всех фирм. На рисунке 1 приведена

иллюстрация технологии при использовании шести модификаций модели DEA с одним

входом и одним выходом (A,B,C,D и E – различные фирмы).

Рисунок 1-Технология DEA при разных предположениях

В случаях CRS, VRS, DRS и IRS программы решают простые проблемы линейного

программирования (LP), а в FDH и FRH случаях, мы имеем дело с

частично-

целочисленным программированием (MIP) с целым числом переменных.

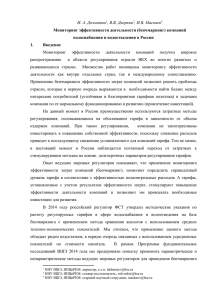

В первой части работы была проведена оценка эффективности 39 управляющих

компаний по пенсионным накоплениям, с помощью непараметрического метода DEA. В

расчете были использованы официально публикуемые ежеквартальные данные по УК 7 за

период с 1 квартала 2004 по 2 квартал 2015 года. Оценка проводилась по 16 различным

моделям, ориентированным на вход или выход. Для входа был использован

относительный показатель расходов по инвестированию, а в качестве выходов выбраны

такие показатели как СЧА, доходы от инвестирования и денежные средства на счетах

кредитных организаций.

INPUT

Относит. показатель

расходов по

инвестированию за

квартал

OUTPUT

1)

2)

DEA

3)

СЧА

Доходы от инвестирования за

квартал

Ден. средства на счетах в кр.

организациях

Рисунок 2 -Входы и выходы модели.

Оценка технической эффективности проводилась с помощью пакета «Benchmarking» в

R Studio. Пакет «Benchmarking» содержит методы для оценки эффективности технологий

с помощью DEA и SFA. Реализация метода оболочечного анализа (DEA) здесь возможна

при различных допущениях, что позволяет проводить оценку эффективности с помощью

различных модификаций (fdh, vrs, drs, crs, irs, add, irs2, fdh+).

Рассмотренные модели интересны тем, что предлагают систематические различия

между результатами сравнительного тестирования в зависимости от предположений. Чем

больше рассматриваемые наборы, тем больше оцениваемая технология, т.е. более

оптимистична оценка потенциала улучшения компании. Однако у этого есть и обратная

сторона в больших моделях показатели эффективности фирмы меньше.

7

http://www.pfrf.ru/grazdanam/pensions/pens_nak/osnov_sved_invest/

1

0.9

0.8

0.7

0.6

0.5

0.4

0.3

0.2

0.1

0

VRSIN

DRSIN

IRSIN

CRSIN

FDHIN

IRS2IN

FDH2IN

1 кв.2015

3 кв.2014

1 кв.2014

3 кв.2013

1 кв.2013

3 кв.2012

1 кв.2012

3 кв.2011

1 кв.2011

3 кв.2010

1 кв.2010

3 кв.2009

1 кв.2009

3 кв.2008

1 кв.2008

3 кв.2007

1 кв.2007

3 кв.2006

1 кв.2006

3 кв.2005

1 кв.2005

3 кв.2004

1 кв.2004

ADDIN

Рисунок 3.1-Совокупный график технической эффективности УК пенсионными

накоплениями с 2004 по 2015 г. (модели ориент. на вход)

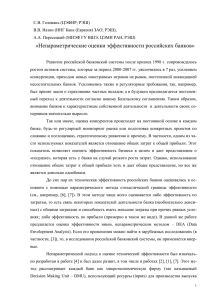

1.2

1

VRSOUT

0.8

DRSOUT

IRSOUT

0.6

CRSOUT

0.4

FDHOUT

0.2

IRS2OUT

ADDOUT

1 кв.2015

3 кв.2014

1 кв.2014

3 кв.2013

1 кв.2013

3 кв.2012

1 кв.2012

3 кв.2011

1 кв.2011

3 кв.2010

1 кв.2010

3 кв.2009

1 кв.2009

3 кв.2008

1 кв.2008

3 кв.2007

1 кв.2007

3 кв.2006

1 кв.2006

3 кв.2005

1 кв.2005

3 кв.2004

1 кв.2004

0

FDH2OUT

Рисунок 3.2-Совокупные графики технической эффективности УК пенсионными

накоплениями с 2004 по 2015 г. (модели ориент. на выход)

Таким образом, в модификации модели FDH оценивается наименьшее множество

технологии, таким образом, итоговый показатель эффективности будет выше, чем в

остальных моделях. В модификации VRS оцениваемая технология больше, а значит

показатели эффективности несколько ниже. Позволяя полное масштабирование и

выпуклость, мы определяем нашу самую большую технологию - технологию CRS, она

выдает самые низкие показатели эффективности.

Одним из самых важных вопросов для обсуждения является вопрос о том, какую

модель выбрать. Это и не удивительно, т.к. от выбора модели зависит уровень дохода

компании. Фирмы обычно единодушно предпочитают модель FDH. Однако на практике

данные достаточно редко позволяют избегать предположения об их выпуклости. Среди

VRS, DRS, IRS и модели CRS моделей, фирмы также предпочитают модель VRS, т. к. при

ее использовании они получают более высокие показатели эффективности, например,

более высокую норму стоимости. Выбор между DRS и IRS делают с переменным успехом,

в то время как CRS - худшая альтернатива для большинства фирм. Однако, как показывает

практика, эта наименее оптимистичная модель наиболее реально отражает ситуацию. В

связи с этим для последующего анализа влияния внешних факторов на эффективность

работы УК мы будем использовать результаты оценки по модели CRS ориентированной

на вход, позволяющей минимизировать входящие показатели при заданном уровне

параметров выход с постоянной отдачей от масштаба.

Анализ

влияния

внешних

факторов

на

техническую

эффективность

DEA

управляющих компаний был проведен в два этапа с помощью оценки байесовскими

методами моделей многомерных векторных авторегрессий с наложенной на них

теоретической структурой, позволяющей выявлять причинно-следственные связи. Для

определения каналов влияния различных шоков на техническую эффективность

использовались функции импульсных откликов (impulse response functions) и метод

декомпозиции вариации переменных.

На первом этапе было проведено исследование влияния шоков Индексов пенсионных

накоплений (RUPCI, RUPAI) на техническую эффективность.

Response of CRSIN to Cholesky

One S.D. Innovations

.008

.006

.004

.002

.000

-.002

-.004

1

2

3

4

5

RUPAI

6

7

8

9

10

RUPCI

Рисунок 1. Функции импульсных откликов для технической эффективности

Таблица.1 Декомпозиция вариации переменных CRSIN

Period S.E.

CRSIN

RUPAI

RUPCI

1

2

3

4

5

6

7

8

9

10

100.0000

99.95261

99.69455

99.63718

99.60427

99.57823

99.55572

99.53577

99.51794

99.50196

0.000000

0.012454

0.255512

0.296220

0.308667

0.315042

0.319370

0.322858

0.325865

0.328525

0.000000

0.034938

0.049934

0.066600

0.087061

0.106732

0.124908

0.141370

0.156196

0.169517

0.125722

0.125936

0.126131

0.126171

0.126195

0.126213

0.126228

0.126242

0.126254

0.126265

Таким образом, можно сделать вывод о том, что для технической эффективности

наблюдается положительная реакция на возмущение Индекса RUPAI. В то же время на

Индекс RUPCI отклик сначала отрицательный, а за тем приобретает положительную

тенденцию. Вариация технической эффективности в значительной мере объясняется

Индексом RUPAI (до 30%) и Индексом RUPCI (до 15%) .

На втором этапе анализа было рассмотрено влияние таких внешних факторов как

индекс РТС, курсы валют доллара и евро, денежная база и ВВП на сами Индексы

пенсионных накоплений. По результатам анализа вариация Индекса пенсионных

накоплений RUPAI в основном объясняется Индексом РТС (до 70%), ВВП (около 2%) и

денежной базой (до 11%). Разница декомпозиций Индекса RUPCI также в значительной

мере объясняется Индексом РТС, уровнем ВВП, денежной базой и курсом доллара.

Следовательно, техническая эффективность УК пенсионных накоплений также будет

реагировать на возмущения в данных показателях.

В заключении стоит отметить, что

при выборе УК по пенсионным накоплениям

необходимо оценивать их эффективность не только с точки зрения доходности, но и с

помощью современных средств сравнительного анализа, таких как метод DEA. Также

следует обращать внимание на изменения в таких макроэкономических показателях как

ВВП и денежная база и следить за колебания Индекса РТС и курсов валют доллара и евро.

Литература:

1. Подкорытова О. А. Начальный практикум по эконометрике // Санкт-Петербург. 2004.

С. 34

2. Ампилогов

А.

И.

Оценка

рисков

банкротства

предприятий-производителей

нефтехимического оборудования // Нац. исслед. ун-т «Высшая школа экономики».

Сборник лучших выпускных работ — 2011. C. 5-29.

3. Федорова Е. А., Коркмазова Б. К., Муратов М. А. Оценка эффективности компаний с

прямыми

иностранными

инвестициями:

отраслевые

особенности

в

РФ

//

Пространственная экономика. 2015. № 2. С.47-63

4. Федорова Е. А., Мазалов Е. С., Ткаченко А. А., Фёдоров Ф. Ю. Оценка технической

эффективности компаний оборонно-промышленного комплекса // Корпоративные

финансы. 2015. № 4 (36). С. 138-148

5. Bray S., Caggiani L., Ottomanelli M. Measuring transport systems efficiency under

uncertainty by fuzzy sets theory based Data Envelopment Analysis: theoretical and practical

comparison with traditional DEA model // Transportation Research Procedia. 2015. № 5. pp.

186 – 200

6. Bogetoft P., Otto L. Benchmarking with DEA, SFA, and R // Springer New York Dordrecht

Heidelberg London. 2011. P. 368

7. Banker R. D., Charnes A., Cooper W. W. Some models for estimating technical and scale

inefficiencies in Data Envelopment Analysis // Management Science. 1984. № 30 (9). P.

1078-1092

8. Ghali S., Rezgui S. FDI Contribution to Technical Efficiency in The Tunisian Manufacturing

Sector // International Economic Journal. 2011. № 25. Issue 2. pp. 319-339

9. Ohsato S., Takahashi M. Management Efficiency in Japanese Regional Banks: A Network

DEA // Procedia - Social and Behavioral Sciences. 2015. № 172. pp. 511 – 518