Об исчислении земельного налога в

реклама

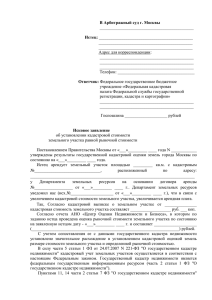

<Об исчислении земельного налога в случае изменения кадастровой стоимости земельного участка по решению суда, вступившему в силу в 2013 г.> Федеральная налоговая служба письмо от 06.11.2015 № БС-4-11/19464 опубликовано: «ЭЖ Досье» №46 (9612) 2015 Федеральная налоговая служба рассмотрела письмо по вопросу исчисления земельного налога и сообщает следующее. Согласно пункту 1 статьи 390 Налогового кодекса Российской Федерации (далее — Кодекс) налоговая база определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения в соответствии со статьей 389 Кодекса. Налоговая база определяется в отношении каждого земельного участка как его кадастровая стоимость по состоянию на 1 января года, являющегося налоговым периодом (пункт 1 статьи 391 Кодекса). Согласно статье 85 Кодекса органы, осуществляющие кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним, обязаны сообщать сведения о расположенном на подведомственной им территории недвижимом имуществе, зарегистрированном в этих органах (правах и сделках, зарегистрированных в этих органах), и о его владельцах в налоговые органы по месту своего нахождения в течение 10 дней со дня соответствующей регистрации, а также ежегодно до 1 марта представлять указанные сведения по состоянию на 1 января текущего года. Вместе с тем на основании пункта 3 статьи 66 Земельного кодекса Российской Федерации в случаях определения рыночной стоимости земельного участка кадастровая стоимость этого земельного участка устанавливается равной его рыночной стоимости. При этом определение кадастровой стоимости равной рыночной и внесение ее в государственный кадастр недвижимости не означает аннулирование ранее внесенной записи о кадастровой стоимости объекта недвижимости. В соответствии с позицией Президиума Высшего Арбитражного Суда Российской Федерации, изложенной в постановлении от 28.06.2011 № 913/11, установление судом рыночной стоимости земельного участка должно являться основанием для внесения органом кадастрового учета такой стоимости в качестве новой кадастровой стоимости в государственный кадастр недвижимости с момента вступления в силу судебного акта. Сведения о кадастровой стоимости используются для целей, предусмотренных законодательством Российской Федерации, с момента их внесения в государственный кадастр недвижимости (статья 24.20 Федерального закона № 167-ФЗ «О внесении изменений в Федеральный закон «Об оценочной деятельности в Российской Федерации» и отдельные законодательные акты Российской Федерации»). Таким образом, по перечисленным выше обстоятельствам внесенная в государственный кадастр недвижимости новая кадастровая стоимость земельного участка, равная рыночной, не может распространяться на отношения, имевшие место до вступления в силу судебного акта, установившего такую стоимость. В связи с этим если изменения в части установления кадастровой стоимости земельного участка равной рыночной стоимости внесены в государственный кадастр недвижимости в течение налогового периода на основании решения суда или комиссии по рассмотрению споров о результатах определения кадастровой стоимости земельного участка, то указанная кадастровая стоимость применяется в целях определения налоговой базы по земельному налогу по состоянию на 1 января года, следующего за налоговым периодом, в котором были внесены такие изменения в кадастр. Данная позиция изложена в Определении Конституционного Суда Российской Федерации от 03.07.2014 № 1555-О. Исходя из вышеизложенного при условии вступления в силу судебного акта 13.12.2013 исчисление земельного налога исходя из новой кадастровой стоимости начинается с 01.01.2014. Дополнительно сообщаем, что Федеральным законом от 04.10.2014 № 284-ФЗ «О внесении изменений в статьи 12 и 85 части первой и часть вторую Налогового кодекса Российской Федерации и признании утратившим силу Закона Российской Федерации «О налогах на имущество физических лиц», вступившим в силу с 1 января 2015 года, внесены изменения в статью 391 Кодекса. Согласно новым положениям указанной статьи в случае изменения кадастровой стоимости земельного участка по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда в порядке, установленном статьей 24.18 Федерального закона от 29 июля 1998 года № 135-ФЗ «Об оценочной деятельности в Российской Федерации», сведения о кадастровой стоимости, установленной решением указанной комиссии или решением суда, учитываются при определении налоговой базы начиная с налогового периода, в котором подано соответствующее заявление о пересмотре кадастровой стоимости, но не ранее даты внесения в государственный кадастр недвижимости кадастровой стоимости, которая являлась предметом оспаривания. Действительный государственный советник Российской Федерации 2 класса С. Бондарчук