В 2015 году экспорт мяса увеличился на 10% Агроинвестор

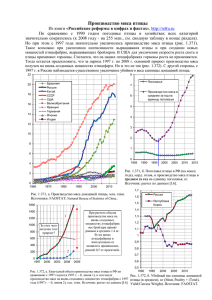

реклама

В 2015 году экспорт мяса увеличился на 10% Агроинвестор, 15.02.16 Однако пока вывоз небольшой — около 85 тысяч тонн По данным Национальной мясной ассоциации (НМА), экспорт мяса и субпродуктов всех видов из России в 2015 году составил около 85 тыс. т, в 2014-м было 77 тыс. т. В общей структуре поставок продовольствия за рубеж доля мяса пока незначительна как в физическом, так и в денежном выражении. Так, по оценке Национального союза экспортеров продовольствия, из вырученных от вывоза в 2014 году $19 млрд за мясо получено лишь $100 млн, примерно столько же за колбасы и $25 млн за мясные консервы. «Это совсем небольшие объемы в сравнении с тем потенциалом, который имеет наша страна, — считает руководитель исполнительного комитета НМА Сергей Юшин. — Если решить основные вопросы с болезнями животных и системой обеспечения гарантий соответствия нашей продукции требованиям стран-импортеров, то в перспективе экспорт может достигать нескольких сотен тысяч тонн в год». Переломный год по птице В завершившемся году Россия экспортировала свинину и мясо бройлера, а также их субпродукты. В ближнее зарубежье уходила говядина; начались поставки индейки. За 2015 год было вывезено более 20 тыс. т свинины против 15 тыс. в 2014-м, приводит данные гендиректор Национального союза свиноводов Юрий Ковалев. Основной покупатель этого вида мяса — Гонконг (около 70% от общих поставок), 9−10% закупает Украина, оставшийся объем импортируют Тайвань, Вьетнам и т. д. При этом 80% экспорта — это субпродукты (ножки, желудки, другие внутренние части) и только около 20% — именно мясо. «Со своей свининой мы постепенно пытаемся пробиваться и на китайский рынок, но пока много ограничений, необходима поддержка со стороны государства», — отмечает эксперт Института конъюнктуры аграрного рынка (ИКАР) Даниил Хотько. Половина поставок мяса птицы приходится на Казахстан, также крупными покупателями являются Украина, Киргизия и Гонконг. «Рынок Казахстана оказался удачным для экспорта нашей птицы, — комментирует вице-президент Международной программы развития птицеводства (UIPDP) Альберт Давлеев. — В республике производится всего около 100 тыс. т мяса птицы, при общем объеме рынка 230−250 тыс. т, из них примерно 140 тыс. т импортированного по квоте». Из России поставляется в основном целая тушка и части курицы, а не субпродукты, акцентирует он. «До недавнего времени Казахстан активно ввозил российское мясо птицы под влиянием дешевого рубля, но после девальвации тенге экономическая целесообразность этого резко снизилась, — говорит Даниил Хотько. — Результатом стало снижение объемов закупок в ноябре-декабре». По мнению Давлеева, 2015 год в плане экспорта мяса птицы стал «в чем-то переломным». Во-первых, мы начали продавать больше мяса на кости. Если раньше 90% поставок составляли куриные лапки, то теперь производители все больше реализуют за рубеж голени, крылья, филе бедра. Некоторые компании смогли поставлять даже целую тушку, знает эксперт. Во-вторых, начался экспорт мяса индейки. Это новая веха в развитии отечественного индейководства, думает эксперт Национальной ассоциации в области индейководческого хозяйства Андрей Протасов. Необходимые разрешительные документы на вывоз продукции получил «Краснобор», в конце прошлого года реальные поставки за рубеж уже начала «Дамате». «Евродон» декларирует возможность экспорта в 2016 году. По мнению Протасова, сейчас наиболее перспективными могут быть поставки субпродуктов птицы (не только индейки) в страны Юго-Восточной Азии. Экспортные барьеры По словам Юшина, трудно предположить, сколько мяса будет реализовано за рубеж в 2016 году. «У нас есть все возможности увеличить производство мяса хоть в два раза, но вот реально наращивать объемы даже на 50% вряд ли стоит, — рассуждает эксперт. — Внешние рынки закрыты, потенциал внутреннего спроса почти исчерпан, и потребление даже снижается, возможности дальнейшего замещения импорта ограничены». Получается, нет смысла существенно расширять производство, так как это приведет к ассортиментному дисбалансу, превышению предложения над спросом, резкому падению цен и потере предприятиями финансовой устойчивости. Дальнейшее развитие мясного животноводства возможно только при наличии внешних рынков сбыта, резюмирует Юшин. Пока же поставки мяса из России ограничены, прежде всего, по внутренним причинам. В частности, из-за раздробленной ветеринарной службы, примитивной нормативной базы по обеспечению биологической и эпизоотической безопасности, отсутствия реестра предприятий по производству мяса и так далее. Нужно финансировать программы по борьбе с особо опасными болезнями животных, вести активный и пассивный мониторинг эпизоотий на территории страны, обеспечить ветеринарные службы квалифицированными кадрами, перечисляет эксперт. «Сейчас наша нормативная база в этом направлении находится почти на нуле, — считает он. — Но многие предприятия технологически и экономически уже готовы к экспорту, дело за государством». Большое значение имеет соответствие требованиям импортеров к безопасности мяса и мясопродуктов. У каждой страны свои параметры и нормативы по предприятиям, допустимым уровням вредных и опасных веществ в продукции и т. д. Все это Россия должна согласовывать с потенциальными покупателями, продолжает Юшин. Какие-то страны готовы открыть свои рынки для поставщиков под гарантии национальных ветеринарных служб (в нашем случае Россельхознадзора). Другие проводят многоступенчатые инспекции, проверяя разные аспекты эффективности и дееспособности системы обеспечения безопасности продукции. «Например, так делают китайцы, поэтому на открытие их рынка для какого-либо товара в среднем требуется четыре года, если к этому не подключаются высшие политические круги, — знает эксперт. — Но и тогда процесс идет небыстро, потому что оценивается даже не сама продукция, а способность национальной ветеринарной службы постоянно контролировать соблюдение экспортерами требований по ней». По словам Давлеева, многие трейдеры готовы принять российский ветеринарный сертификат и продукцию. Но для серьезной торговли нужны двусторонние сертификаты с каждой страной-импортером, и это решающий фактор, главное препятствие на пути экспорта, соглашается он с Юшиным. «После падения рубля цены на нашу продукцию стали более конкурентоспособными, появились перспективы. Мы могли бы соревноваться с Бразилией, США и Европой», — полагает эксперт. Но без сертификатов из 50 стран, желающих принять нашу продукцию, остается буквально единицы. Еще одно направление работы — эффективная борьба с эпидемиями: страна должна получить статус Международного эпизоотического бюро по особо опасным болезням, таким как африканская чума свиней, сибирская язва, туберкулез, классическая чума свиней, ящур и другие. «Для этого необходимо разработать программы по борьбе с данными заболеваниями. Но беда в том, что у нас даже не ведется их разработка», — сетует Юшин. «Также наше государство может многое сделать для снятия административных барьеров при экспорте бройлера в страны Ближнего Зарубежья. И, конечно, мы ждем интенсификации работы профильных ведомств по информационному обеспечению отрасли», — отмечает Давлеев. Наиболее востребованы списки рекомендуемых отраслевых выставок, обзоры конъюнктуры рынка и информация по крупнейшим импортерам и дистрибьюторам. Где нас ждут Несмотря на различные барьеры, в будущем все же можно ожидать рост экспорта мяса птицы, свинины и субпродуктов, уверен Даниил Хотько. Хотя нужно помнить о крайне высокой конкуренции с другими странами, традиционными экспортерами — США, Бразилией, ЕС и Канадой. Для свинины перспективным рынком является Китай. «Мы открыли его в 2014 году, пока китайцы закупают у нас небольшие объемы, но в их планах увеличить поставки до 50−100 тыс. т, — знает Ковалев. — Мы, конечно, заинтересованы нарастить вывоз, сейчас бизнес и правительство многое для этого делают». Ковалев считает, что вполне можно рассчитывать на полное открытие канала продаж в течение 2016 года. Также, по мнению эксперта, в ближайшее время может быть организован экспорт в Южную Корею, Филиппины, Японию. В отношении мяса птицы, по мнению Давлеева, у России есть три мощных стратегических рынка, если не брать Таможенный союз. Во-первых, тот же Китай, который в состоянии поглотить треть всего объема производства отечественных птицеводов. Второй важный рынок — страны Ближнего Востока: Марокко, Тунис, Алжир, Египет, Саудовская Аравия, Эмираты, Кувейт, Катар, Бахрейн, а также Иран, Ирак, Афганистан. Третий блок покупателей российского мяса птицы, по мнению Давлеева, — Юго-Восточная Азия от Индии до Филиппин. Также среди возможных импортеров Вьетнам, Таиланд, Камбоджа, Лаос, Индонезия. Кроме того, важными остаются страны западного побережья Африки. По индейке отечественные производители во многом пока не конкуренты, полагает Протасов. Цена российского мяса выше, чем в ЕС и других странах. Тем не менее, наши компании присматриваются в первую очередь к рынкам Ближнего Зарубежья. «По отдельным позициям мы могли бы осуществлять поставки в страны арабского мира, а также Индию и Китай», — думает эксперт. Агроинвестор