3.1 Прогнозирование основных финансовых показателей ... предприятия (Название этого раздела может быть ... «Прогнозирование размера дебиторской задолженности предприятия». ...

реклама

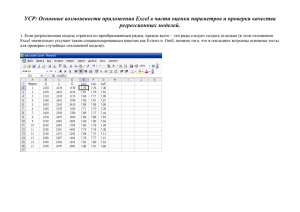

3.1 Прогнозирование основных финансовых показателей деятельности предприятия (Название этого раздела может быть другое, например: «Прогнозирование размера дебиторской задолженности предприятия». Все зависит от темы ВКР. Отдельного раздела, посвященного прогнозированию, может и не быть. В этом случае соответствующие графики, таблицы и пояснения к ним вставляются в текст раздела, в котором используются результаты прогнозирования.) Экономическое прогнозирование — это процесс разработки прогнозов экономических показателей, основанный на научных методах и моделях. Такое прогнозирование часто базируется на методе перспективной экстраполяции, согласно которому выдвигается предположение о том, что закономерность развития, действовавшая в прошлом (внутри временного ряда исследуемого показателя), сохранится, по крайней мере, и в ближайшем будущем [1, с. 323]. Теоретической основой распространения тенденции на будущее является такое свойство социально-экономических и финансовых процессов, как инерционность. Именно инерционность позволяет выявить сложившиеся взаимосвязи, как между уровнями временного ряда, так и между группой взаимосвязанных временных рядов [2, с. 306]. Прогнозирование методом экстраполяции базируется на следующих предпосылках [1, с. 338]: временной ряд экономического показателя имеет преобладающую тенденцию — тренд, который отражает основную закономерность развития явления во времени; большое количество менее значимых случайных факторов порождает отклонение показателя от тренда. Наиболее часто для описания монотонной тенденции изменения исследуемого показателя Y используются реализованные в табличном процессоре Microsoft Excel линейная, показательная (экспоненциальная), степенная и логарифмическая модели, имеющие соответственно вид: 1 yˆ t a0 a1 t ; (1) yˆ t a0 a1t ; (2) yˆ t a0 t a1 ; (3) yˆ t a0 a1 ln t . (4) Параметр a0 в этих моделях задает начальные условия развития процесса, а параметр a1 определяет скорость (или интенсивность) развития. Параметр a1 линейной (1) и показательной (2) моделей имеет содержательную экономическую интерпретацию [2, с. 308]. Параметры моделей можно определить с помощью табличного процессора Excel, причем одновременно рассчитывается и коэффициент детерминации R2, являющийся одним из основных показателей качества модели. Коэффициент детерминации может принимать значения в диапазоне от 0 до 1. Чем ближе он к единице, тем более устойчивым является процесс изменения исследуемого показателя — рост или снижение. Для оценки степени устойчивости тренда может использоваться следующая шкала коэффициента детерминации: если его значение менее 0,4, то это неустойчивый процесс (слабый тренд); если от 0,4 до 0,7 — достаточно устойчивый процесс (заметный тренд); свыше 0,7 — весьма устойчивый процесс (сильный тренд). При малой длине исходного временного ряда повысить точность прогноза можно путем расчета средневзвешенного значения прогнозов исследуемого показателя Y по нескольким моделям [3]: m y n k yˆ nk j R 2j j 1 , m R 2j j 1 где y nk f (n k ) — среднее прогнозируемое значение Y; 2 (5) n — длина исходного временного ряда (номер последнего уровня); k — период упреждения (горизонт прогнозирования); yˆ n k j — прогноз по модели j; R 2j — коэффициент детерминации модели j. Спрогнозируем некоторые финансовые показатели деятельности ООО «Фантом» на 2015 год, а именно: стоимость совокупных активов; выручку от продажи продукции, работ, услуг; чистую прибыль. Исходные данные для прогнозирования взяты из Бухгалтерского баланса и Отчета о финансовых результатах и представлены в таблице 1. Таблица 1 — Исходные временные ряды показателей ООО «Фантом» за 2011-2014 годы Год 2011 2012 2013 2014 Номер уровня исходного временного ряда t Стоимость активов (валюта баланса) на конец года, тыс. руб. Выручка от продажи продукции, работ, услуг, тыс. руб. Чистая прибыль (убыток), тыс. руб. 1 2 3 4 7740 10021 9784 11387 15232 14426 11678 12683 -78 245 176 302 Спрогнозируем стоимость активов предприятия к концу 2015 года. С помощью табличного процессора Microsoft Excel были определены параметры моделей (1)–(4), и рассчитаны прогнозные значения по ним (таблица 2). Таблица 2 — Параметры трендовых моделей и прогнозные значения стоимости активов ООО «Фантом» к концу 2015 года (k=1) Модель Линейная Показательная Степенная Логарифмическая Параметры модели а0 а1 7057 1070 7261 1,120 7890 0,252 7865 2351 Коэффициент детерминации R2 0,843 0,828 0,889 0,882 3 Прогноз по модели, тыс. руб. 12409 12803 11842 11649 На рисунке 1 показаны линии тренда и их уравнения. 14000 12163 11387 12000 10021 10000 9784 8000 7740 6000 y = 1070.4x + 7057 R² = 0.8433 y = 7890.2x0.2523 R² = 0.8888 4000 y = 7260.9e0.1134x R² = 0.8284 2000 y = 2350.6ln(x) + 7865.4 R² = 0.8819 0 2011 2012 2013 2014 2015 (прогноз) Рисунок 1 — Прогнозирование стоимости активов ООО «Фантом» к концу 2015 года, тыс. руб. Из рисунка 1 видно, что стоимость активов имеет сильный восходящий тренд, а коэффициенты детерминации моделей свидетельствуют об устойчивости процесса роста активов. Линейная модель показывает, что стоимость активов увеличивалась в среднем на 1 млн 70 тыс. руб. за один год. Согласно показательной модели активы ежегодно росли в среднем в 1,120 раза, или на 12,0%. Средняя прогнозируемая стоимость активов к концу 2015 года, определенная по формуле (5), составляет 12 млн 163 тыс. руб. (см. рисунок 1). Большее из прогнозных значений в таблице 2 (12 млн 803 тыс. руб.) можно рассматривать в качестве оптимистического прогноза, меньшее (11 млн 649 тыс. руб.) — в качестве пессимистического. Спрогнозируем выручку от продаж за 2015 год. С помощью табличного процессора Excel были определены параметры моделей, и рассчитаны прогнозные значения по ним (таблица 3, рисунок 2). 4 Таблица 3 — Параметры трендовых моделей и прогнозные значения выручки от продаж ООО «Фантом» за 2015 год (k=1) Модель Линейная Показательная Степенная Логарифмическая Параметры модели а0 а1 16104 -1040 16245 0,927 15366 -0,169 15342 -2313 Коэффициент детерминации R2 0,689 0,661 0,711 0,739 Прогноз по модели, тыс. руб. 10906 11105 11700 11620 18000 16000 14000 14426 12683 15232 11343 12000 11678 10000 8000 y = 15366x-0.169 R² = 0.7106 y = -1039.5x + 16104 R² = 0.6887 6000 4000 y = -2313ln(x) + 15342 R² = 0.7393 y = 16245e-0.076x R² = 0.6609 2000 0 2011 2012 2013 2014 2015 (прогноз) Рисунок 2 — Прогнозирование выручки от продаж ООО «Фантом» за 2015 год, тыс. руб. Анализ рисунка 2 показывает, что выручка от продаж имеет заметный нисходящий тренд, а коэффициенты детерминации моделей свидетельствуют о достаточной устойчивости процесса снижения продаж. Линейная модель показывает, что выручка от продаж уменьшалась в среднем на 1 млн 40 тыс. руб. за один год. Согласно показательной модели выручка ежегодно сокращалась в среднем на (1 0,927 ) 100 7,3% . Средний прогноз выручки от продаж составляет 11 млн 343 тыс. руб.; оптимистический прогноз — 11 млн 700 тыс. руб., пессимистический — 10 млн 906 тыс. руб. Спрогнозируем чистую прибыль ООО «Фантом» за 2015 год. Так как во временном ряду чистой прибыли имеется отрицательное значение, построение 5 показательной и степенной моделей невозможно, а усредненный прогноз приходится строить по двум моделям — линейной и логарифмической. С помощью табличного процессора Excel были определены параметры этих моделей, и рассчитаны прогнозные значения чистой прибыли по ним (таблица 4, рисунок 3). Таблица 4 — Параметры трендовых моделей и прогнозные значения чистой прибыли ООО «Фантом» за 2015 год (k=1) Модель Линейная Логарифмическая Параметры модели а0 а1 -107 107 -36 248 Коэффициент детерминации R2 0,680 0,794 Прогноз по модели, тыс. руб. 429 364 500 394 400 302 300 245 y = 107.1x - 106.5 R² = 0.6805 200 176 100 y = 248.45ln(x) - 36.151 R² = 0.7941 0 2011 2012 2013 2014 2015 (прогноз) -100 -78 -200 Рисунок 3 — Прогнозирование чистой прибыли ООО «Фантом» за 2015 год, тыс. руб. Из рисунка 3 видно, что чистая прибыль имеет достаточно устойчивый восходящий тренд, на что также указывают значения коэффициентов детерминации. Согласно линейной модели чистая прибыль ежегодно увеличивалась в среднем на 107 тыс. руб. Среднее прогнозируемое значение чистой прибыли за 2015 год составляет 394 тыс. руб., оптимистический прогноз 6 — 429 тыс. руб., пессимистический прогноз — 364 тыс. руб. СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ 1. Дайитбегов Д.М. Компьютерные технологии анализа данных в эконометрике. — М.: ИНФРА-М — Вузовский учебник, 2011. — 578 с. 2. Орлова И.В., Половников В.А. Экономико-математические методы и модели: компьютерное моделирование: Учеб. пособие. — 3-е изд., перераб. и доп. — М.: Вузовский учебник: ИНФРА-М, 2012. — 389 с. 3. Малашенко В.М. Перспективная оценка финансового состояния предприятия на основе трендовых моделей экономического прогнозирования // Экономика и предпринимательство. — 2015. — № 4. — Ч. 1. — С. 814–818. 7