Тема 7.4. Финансовый рынок: инвестиционные посредники

реклама

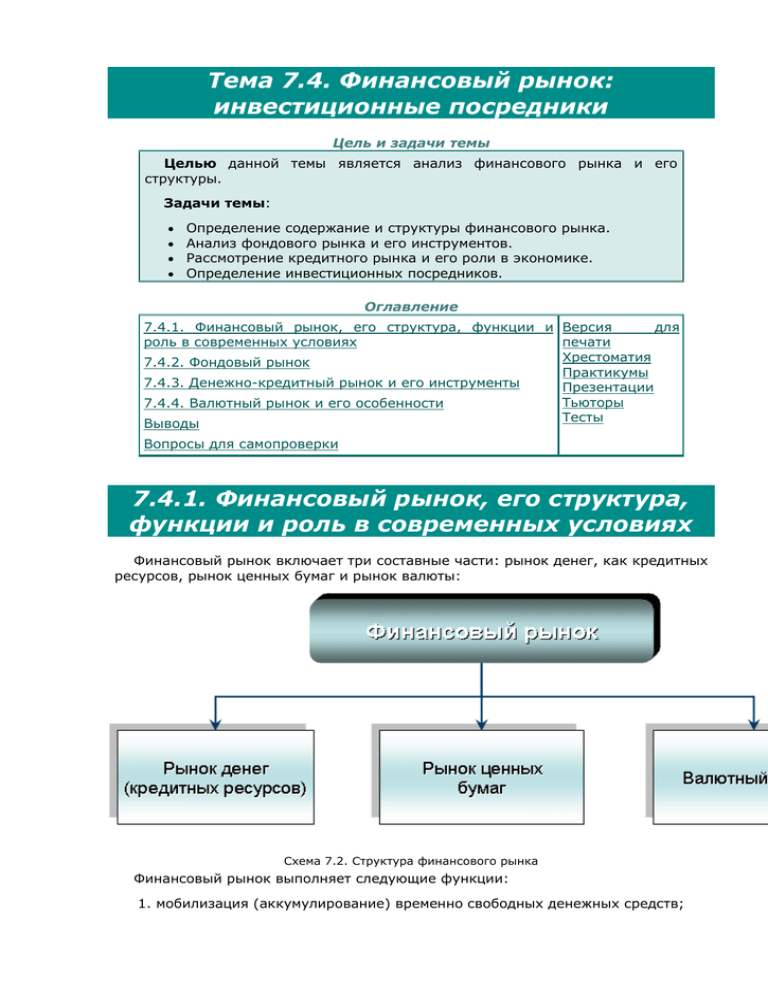

Тема 7.4. Финансовый рынок: инвестиционные посредники Цель и задачи темы Целью данной темы является анализ финансового рынка и его структуры. Задачи темы: Определение содержание и структуры финансового рынка. Анализ фондового рынка и его инструментов. Рассмотрение кредитного рынка и его роли в экономике. Определение инвестиционных посредников. Оглавление 7.4.1. Финансовый рынок, его структура, функции и Версия для роль в современных условиях печати Хрестоматия 7.4.2. Фондовый рынок Практикумы 7.4.3. Денежно-кредитный рынок и его инструменты Презентации Тьюторы 7.4.4. Валютный рынок и его особенности Тесты Выводы Вопросы для самопроверки 7.4.1. Финансовый рынок, его структура, функции и роль в современных условиях Финансовый рынок включает три составные части: рынок денег, как кредитных ресурсов, рынок ценных бумаг и рынок валюты: Схема 7.2. Структура финансового рынка Финансовый рынок выполняет следующие функции: 1. мобилизация (аккумулирование) временно свободных денежных средств; 2. кредитование и финансирование предпринимательского и государственного сектора; 3. перелив капитала из одной сферы в другую, тем самым регулирование экономики; 4. концентрация и централизация капитала. Роль финансового рынка в современных условиях Глобализация экономики породила один из интересных и существенных для экономического развития процессов – формирования финансового рынка как самостоятельного явления. Первоначально финансовые рынки создавали финансовое обеспечение производственного сектора, за счет реализации ценных бумаг, кредитования, страхования, движения валюты и т.п. В современных условиях они превратились в господствующую экономическую структуру. Финансовый сектор формирует самостоятельный, независимый от реального сектора, капитал и представляет его в пользование. В результате банки, страховые и брокерские компании стали занимать ведущее место в экономике, т.е. произошло то, что предвидел Р. Гильфердинг, который говорил о господстве финансовой сферы (банков) над промышленностью. Первоначально наибольшее влияние на экономический рост оказывали денежные агрегаты и кредитная политика государства, в современных же условиях рынок ценных бумаг стал более важным как в развитых, так и в развивающих экономиках. Рост цен на финансовые активы, который наблюдался всю вторую половину ХХ века и происходит сейчас, позволяет фирмам привлечь дополнительный капитал, причем этот капитал ничего не стоит предприятию-эмитенту, так как формируется за счет разницы между курсовой (рыночной) стоимостью и реальной стоимостью активов предприятия, находящих выражение в номинальной стоимости акций. На этот капитал не надо выплачивать дивиденды, а, следовательно, растет та часть прибыли, которая остается в распоряжении предприятия и может быть использована на расширение и модернизацию производства, освоение новых рынков и т.д. При этом наблюдается увеличение производства и отдельной продукции, и ВВП. В тоже время рост цен на финансовые активы искажает импульсы, идущие от экономики, приводя к нецелесообразному распределению ресурсов: увеличивается капитал в тех отраслях и сферах, где его достаточно, вызывая рост производства лишней или устаревшей продукции, провоцируя экономические кризисы. Вложения средств в основной капитал, вследствие роста цен на активы может вызвать резкий экономический подъем, вслед за которым идет спад экономики. Такое наблюдалось, например, в Японии, где в 80-х годах ХХ века существовал бум недвижимости, прежде всего, производственной, что привело к серьёзным экономическим проблемам на протяжении последующих пятнадцати лет. Падение цен на активы в прошлом оказывало слабое воздействие на экономику в целом. Но с конца семидесятых годов это влияние резко увеличилось, вызывая спад в экономике. Рост цен на финансовые активы в длительной перспективе может вызвать инфляцию. Это связано с тем, что, во-первых, рост цен на активы вызывает рост цен на товары и услуги, во-вторых, рост доходов от финансовых активов способствует росту потребления домашних хозяйств, что повышает совокупный спрос и создает условия для инфляционных изменений цен. И, наконец, отвлечение большой денежной массы в финансовый сектор при малом количестве активов ведет к инфляции, вызванной ростом цен на эти активы. Сдерживание денежной массы, занятой в финансовом секторе, позволяет предотвратить инфляционный рост цен. Центральные банки используют для этих целей и процентную ставку. Но если ЦБ пытается придержать цены на финансовые активы посредством повышения процентной ставки при невысоком уровне инфляции, то это приводит к дефляции на рынке товаров, что вызывает спад в экономике. Высокие процентные ставки могут вызвать и негативные явления на фондовых биржах. История дает яркие тому примеры: так, в 1929 году именно повышение процентной ставки вызвало крах на Wall Street. Негативное последствие может оказать и избыточная эмиссия государственных ценных бумаг. Во-первых, она отвлекает средства из экономики, если эмиссия не сопровождается ростом вложений государства в реальный сектор. Во-вторых, повышается процентная ставка, часто и краткосрочная, и долгосрочная, что ухудшает кредитный климат для предпринимательского частного сектора. Существует и определенная самодостаточность финансового рынка, когда капитал постоянно присутствует на нем, перетекая из банков на фондовый рынок, рынок валюты и обратно. Такое движение приводит к спаду в экономическом развитии не только в последующие годы, но и в долгосрочной перспективе. Формирование международного финансового рынка служит дополнительным фактором экономического роста, так как позволяет привлекать необходимые средства для инвестиций из-за границы. В тоже время эти средства могут поступать крайне нестабильно, что приводит к скачкообразному или циклическому развитию экономики. Поток приходящих из-за рубежа доходов позволяет сглаживать негативные последствия снижения темпов роста ВВП, кризисов перепроизводства, последствий дефицита товаров и услуг, сокращая, а иногда полностью компенсируя, потери доходов экономических субъектов. В результате темпы роста ВВП в последующие периоды не уменьшаются. Замечено, что владение зарубежными активами уменьшает внутренний финансовый риск. Доходы с капитала, находящегося за рубежом, позволяют не только быть независимым от финансовых институтов, привлекая их для инвестирования, но и чувствовать себя увереннее и в национальном предпринимательстве, не бояться разорения или национализации капитала, используемого внутри страны. Правда, этот положительный эффект от либерализации капиталов может полностью нейтрализоваться последствиями финансовых кризисов. Современный этап развития характеризуется начавшимся в 1997 году финансовым кризисом. Такие кризисы имеют длительные сроки действия и оказывают негативное воздействие на экономику, отсюда возникает возможность нестабильного экономического развития в начале ХХ I века. В феврале 2007 года это проявилось в кризисе китайского фондового рынка. Таким образом, развитие мирового финансового рынка, интеграция в него национального финансового рынка, позволяют обеспечить увеличение темпов экономического роста. Причем, чем больше степень финансовой интеграции, тем больше темпы экономического роста в стране. В тоже время рост надежности национальных финансовых секторов, повышение их доходности, привлекает иностранных инвесторов, которые стремятся вывезти полученные доходы, а, следовательно, в долгосрочной перспективе возможно уменьшение темпов роста. Необходимо отметить, что страны, импортирующие капитал, получают больший доход, так как процентная ставка внешнего заимствования выше, чем внутри страны. Это позволяет им зачастую обеспечивать более быстрые темпы роста национальной экономики. Таким образом, рост рынка ценных бумаг является надежным финансовым источником экономического роста. 7.4.2. Фондовый рынок Рынок ценных бумаг выступает и как рынок собственности, так как здесь приобретаются акции, закрепляющие часть имущества предприятия за владельцем этой бумаги, и как рынок долговых обязательств, когда движутся облигации, характеризующие средства, предоставленные во временное пользование. Рынок ценных бумаг имеет сложную структуру и включает фондовый рынок и внебиржевую торговлю (см. схему). Схема 7.3. Структура рынка ценных бумаг Фондовый рынок – это организованная форма финансового рынка, опосредующая движение ценных бумаг. Его отличительными особенностями являются: Осуществлять операции могут лишь ограниченное количество лиц; Сделки осуществляют профессиональные продавцы и покупатели; Для допуска на рынок необходимо зарегистрироваться (купить место); Не все ценные бумаги допускаются на фондовый рынок; Фондовая биржа является бесприбыльной организацией (весь полученный доход тратиться на обеспечение работы биржи). Фондовый рынок делится на первичный, где происходит размещение новых ценных бумаг, и вторичный, где ранее выпущенные ценные бумаги обращаются (перепродаются и покупаются). Предприятия, размещающие ценные бумаги на первичном рынке называются эмитентами, а приобретающие их – инвесторами. Размещение может производить не эмитент, а профессиональные работники рынка ценных бумаг – брокеры (или маклеры). В качестве покупателей выступают инвестиционные организации (банки, компании, фонды). Допуск на первичный рынок осуществляет котировочный комитет, который проверяет финансовое состояние фирмы (на основе предъявленных документов), цель, под которую выпускаются ценные бумаги, вероятность получения прибыли на них и прочие. Комитет определяет и цену продажи акций, т.е. устанавливает курс акций. Допущенные для размещения ценные бумаги включаются в листинг – список ценных бумаг, с которыми совершаются сделки на фондовой бирже. Реализация на первичном рынке происходит обычно путем предварительной подачи заявок брокерами на продажу или приобретение определенных лотов ценных бумаг. В заявке указываются количество покупаемых (продаваемых) ценных бумаг, их цена или стоимость всей сделки. Работники биржи подбирают лучшие варианты сделок, с тем, чтобы удовлетворить, по возможности, все заявки и реализовать все лоты ценных бумаг. Средства от продажи поступают эмитенту (за вычетом комиссионных посредникам), таким образом, он привлекает дополнительные капиталы. Инвесторы приобретают ценные бумаги на первичном рынке с целью или получения доходов на ценные бумаги (дивидендов на акции), или для перепродажи их по более высокой цене. Перепродажа ценных бумаг происходит на вторичном рынке. Целью этих операций является получение спекулятивной прибыли. Здесь продажа может осуществляться как на первичном рынке (путем подачи заявок), так и путем аукционной торговли. Для ориентации в торговом зале есть бегущая строка, в которой дается информация обо всех совершаемых с ценными бумагами операциях с полными данными о цене, объёме совершенной последней сделки, о самой выгодной сделке, на начало дня и на время закрытия. Продажа осуществляется по цене, которая складывается под воздействием спроса и предложения данной ценной бумаги. Поэтому она может быть выше или ниже той, по которой ценная бумага приобретена ранее, вследствие чего возникает дополнительный доход или убыток. Если первичный рынок привлекает инвесторов и создает возможности для роста капитала на предприятии-эмитенте, то вторичный рынок обеспечивает постоянный свободный перелив средств между отраслями и предприятиями. Существует огромная масса акций, которые котируются вне биржи. Это – ценные бумаги мелких и средних фирм, выпущенные маленьким объёмом, имеющие низкие цены. Они не допускаются на фондовый рынок или размещение их там не рационально. Купля-продажа таких бумаг осуществляется дилерами – специалистами, которые осуществляют сделки с ценными бумагами как от своего лица и за свой счет, так и за счет клиентов. Дилеры могут купить или продать даже одну или несколько акций, в то время как на бирже продаются лоты, например, на Нью-Йоркской фондовой бирже лот составляет 12 дюжен (144 акции). Обычно купля – продажи осуществляется через компьютерную сеть. Дилер получает заявку на определенную операцию и старается ее выполнить. Помимо дилерского рынка существует, так называемая, уличная торговля, через которую продаются низко ценящиеся акции. Реализация ценных бумаг на вторичном, дилерском рынках и в уличной торговле обеспечивает важнейшее их свойство – ликвидность, то есть способность ценных бумаг превращаться в деньги. 7.4.3. Денежно-кредитный рынок и его инструменты В связи с тем, что денежно-кредитная система подробно рассматривалась в курсе «Экономическая теория. Макроэкономика» и далее будет рассматриваться в дисциплинах «Денежно-кредитные отношения» и «Банковское дело», в данном параграфе рассматриваются только некоторые вопросы. Кредитно-банковская система в условиях рыночного хозяйства становится центральным звеном управления экономикой, поскольку опосредует все связи в экономики, обеспечивает их денежными ресурсами, придает единообразную форму выражения. Главными функциями её как инфраструктуры бизнеса являются: 1. Обеспечение бизнеса кредитными ресурсами. 2. Превращение сбережений в инвестиции. 3. Обслуживание расчетов между предприятиями, передвижение денег от покупателей к поставщикам, контроль своевременного и полного поступления средств по совершенным операциям. 4. Прием и выдача денег клиентам, кассовое обслуживание работников предприятий. 5. Покупка и продажа иностранной валюты. 6. Подбор и ведение портфеля ценных бумаг клиентов, оказание помощи в размещении ценных бумаг предприятий, ведении реестра акционеров, выплате дивидендов и т.д. 7. Консультирование по основным экономическим проблемам, торговым операциям, другим направлениям бизнеса. Таким образом, денежно-кредитная система - это совокупность кредитнофинансовых институтов, которые аккумулируют свободные денежные средства различных экономических субъектов и предоставляют их в ссуду фирмам, правительству или частным лицам. Кредитно-финансовые институты подразделяются на центральные банки, коммерческие банки и специализированные кредитно-финансовые институты. Центральные банки — это эмиссионный, расчетный и кредитный центр, который: определяет денежную, валютную и кредитную политику страны, осуществляет эмиссию наличных денег в экономику, предоставляет кредиты и выполняет расчетные операции крупнейших банков и правительственных органов, регулирует и поддерживает валютный курс, определяет цену денег. Коммерческие банки представляют собой кредитные учреждения, осуществляющие операции по привлечению денежных средств, кредитованию предприятий и населения, расчетному обслуживанию клиентов и т.п. Особая функция коммерческих банков состоит в создании новых денег (увеличении денежной массы, что подробно рассматривалось в курсе «макроэкономики»). В России коммерческие банки действуют на основании лицензий, выдаваемых Центральным банком. Специализированные кредитно-финансовые институты включают банковские и небанковские организации, специализирующиеся на определенных видах кредитования. Например, ипотечные банки предоставляют долгосрочные ссуды под залог недвижимости. К системе специализированных кредитно-финансовых институтов относятся: 1. Инвестиционные банки, проводящие операции по выпуску и размещению на фондовом рынке ценных бумаг, что позволяет им получать доход. Свой капитал они используют для долгосрочного кредитования различных отраслей хозяйства. 2. Сберегательные учреждения: сберегательные банки и сберегательные кассы, взаимно-сберегательные банки, доверительно-сберегательные банки, ссудно-сберегательные ассоциации, кредитные кооперативы. 3. Пенсионные фонды. 4. Инвестиционные компании, размещающие среди мелких держателей свои обязательства (акции) и использующие полученные средства для покупки государственных и корпоративных ценных бумаг. Главной характеристикой кредита является его возвратность, срочность, платность и обеспеченность. Кредитные отношения банка (или другого учреждения) и заемщика регулируются кредитным договором, в котором определяется размер разрешенного кредита, сроки и порядок его использования и возврата, процентные ставки (цена кредита), обязанности и имущественная ответственность сторон и формы обеспечения обязательств. Все кредиты можно разделить на краткосрочные (до года), среднесрочные (от года до трёх лет) и долгосрочные (свыше трёх лет). Долгосрочный кредит используется на техническое перевооружение, реконструкцию и расширение производства, строительство объектов непроизводственного назначения и на приобретение машин и оборудования, оплату выполненных строительно-монтажных, проектных и других работ, т.е. на нужды пополнения или расширения основного капитала. Возможность банка выдавать кредиты заемщикам в нужном им размере зависит от уровня этого учреждения (отделение банк5а, например, имеет меньше возможностей, чем головной банк), предоставленного ему права выдавать кредит одному заемщику, и наличия кредитных ресурсов. Поскольку все это ограничено в связи с небольшим капиталом у российских банков, то объём долгосрочных кредитов крайне низкий (примерно, 12% - 15% общих кредитных ресурсов). В современных условиях российские коммерческие банки используют кредитные ресурсы, главным образом, на выдачу краткосрочных ссуд, В зависимости от характера возникающей потребности в данном виде ссуд их можно разделить на следующие группы. кредиты, обслуживающие платежные нужды (для оплаты поставок ресурсов, например); кредиты, обслуживающие потребности, возникающие в ходе производственного и торгового циклов (например, под отгруженную продукцию); кредиты, вызванные необходимостью пополнения оборотного капитала (очень часто предприятия нуждаются в ссуде для выплаты заработной платы). Преобладание краткосрочного кредитования негативно сказывается на материально-технической базе народного хозяйства (по оценкам специалистов, средний срок службы производственных фондов в основных отраслях экономики превышает 50 лет), сдерживает экономический рост и может привести к возникновению кризисных явлений в экономике. В начале 90-х годов российские банки увлекались валютными обменными операциями и краткосрочным кредитованием. Сейчас активные операции банков более разнообразны, появились такие формы как лизинговое кредитование, ипотека, возродились такие формы как факторинг, форфейтинг и другие. Лизинг – соединение аренды и кредита - применяется при приобретении дорогостоящего оборудования, когда лизинговая компания (или банк) приобретают по поручению клиента основные средства и передают ему в пользование до выкупа или окончания срока договора. Лизинговые платежи в совокупности больше цены покупаемых фондов (иногда значительно, до 1,5 раз), но покупатель получает оборудование в пользование и рассчитывается по частям, обычно, из стоимости созданной на этом оборудовании продукции. Факторинг - финансовая операция, заключающаяся в кредитовании оборотного капитала клиентов путем покупки их дебиторской задолженности. Взыскание задолженности с покупателя (которому клиент продал товар или предоставил услуги) осуществляет сам банк. Только в случае невозможности получения задолженности банк предъявляет требование возврата кредита клиенту. Форфейтинг операция по приобретению банком (форфейтором) коммерческого обязательства заёмщика перед кредитором. Основное условие форфейтинга состоит в том, что все риски по долговому обязательству переходят к форфейтору без права оборота обязательства на продавца. Факторинговые и форфейтинговые операции приносят банку доход от 20% и выше, поэтому привлекательны с коммерческой точки зрения. Еще один популярный вид современного кредитования в России – краткосрочные и долгосрочные кредиты населению на потребительские нужды. Начало ХХ I века экономисты назвали бумом потребительского кредитования. Доходы банков от этого вида деятельности от 30 до 50%. Прежде чем предоставить кредит, банк должен убедиться в кредитоспособности заёмщика, то есть возможности возвратить его в установленные сроки и уплатить проценты за пользование кредитом. Оценка кредитоспособности производится на основе анализа финансового состояния предприятия и эффективности кредитуемого мероприятия. Плата за пользование кредитом определяется самими банками и зависит от: продолжительности кредита, предоставленных заемщиком гарантий (залога) своевременного возврата кредита, соотношения спроса и предложений кредитных ресурсов; от кредитного риска; от кредитной истории заёмщика. Процентная ставка должна обеспечивать полное покрытие расходов банков и получение прибыли от осуществления этого вида хозрасчетной деятельности. Условия и размеры уплаты процентов определяются кредитным договором. При невыполнении заёмщиками своих обязательств предусматривается штрафные санкции, а в особых случаях банк реализует залог, или предъявляет претензии к гаранту. Кредитная и денежная политика денежно-кредитной системыспособствует росту или снижению деловой активности в отдельных отраслях или регионах, создает условия для экономического роста и спада в экономике. 7.4.4. Валютный рынок и его особенности Валютный рынок – это отношения по поводу купли-продажи валюты различных стран (денежных единиц иностранных государств). Объективная необходимость такого рынка заключается в том, что в каждой стране существует своя денежная единица, установленная и поддерживаемая национальным государством. Если национальная валюта не является свободно конвертируемой и не может использоваться в качестве платежного средства в международных расчетах или договором предусмотрена оплата в другой валюте, то для обслуживания экспортно-импортных операций необходимо обменивать национальную валюту на иностранную. В рамках макроэкономики обменные валютные операции позволяют поддерживать определенный уровень устойчивости денежного рынка, ценность национальной валюты. Центральный банк поддерживает определенный валютный курс – то есть соотношение между национальной денежной единицей и валютой другой страны. По сути, валютный курс – это цена национальной денежной единицы, выраженная в чужой валюте. Она зависит от следующих факторов: От паритета покупательной способности, т.е. от соотношения цен на определенную корзину товаров в двух странах; От соотношения спроса и предложения на валюту; От уровня экономического развития страны; От режима валютного курса. В международной практике применяется один из трех режимов установления валютного курса: На основе золотых паритетов : государство устанавливало масштаб цен – весовое содержание золота в одной денежной единице. Валютный курс устанавливался на соотношении золотого содержания. Так, если 1 фунт стерлингов содержал 2,14 гр. золота, а 1$ = 0,88 гр., то 1 фунт стерлингов был равен 2,4 $. Фиксированный валютный курс – установленный правительством курс, который не меняется. Поддержание курса осуществляется путем валютной интервенции (выброса на валютный рынок иностранной денежной единицы в необходимом объёме), или покупки лишней валютной массы. При плавающем валютном курсе уравнение обмена валют определяется соотношением спроса и предложения. Купля и продажа валюты происходит на валютном рынке, который включает валютные биржи (общенациональную и региональные), обменные подразделения банков и предприятия, осуществляющие экспортно-импортные операции. Валютная биржа функционирует на тех же условиях, что и фондовая. То есть совершать операции здесь могут лишь члены биржи (учреждения, имеющие лицензию на проведение валютных операций, подавшие заявление о приеме в члены, уплачивающие взносы) или учреждения, купившие место на определенный срок (брокерские компании, дилеры и т.п.). Операции по куплепродаже проводятся в форме предварительной подачи заявок или аукционной торговли. До начала торгов в уполномоченном банке размещаются необходимые средства. Котировки валют постоянно сообщаются в средствах массовой информации. Для купли-продажи небольших объёмов валюты и операций с валютой физических лиц существуют обменные пункты при банках, купивших лицензию на валютные операции. Спрос на валюту крайне не устойчивый. Он зависит от национального дохода, от покупательной способности денег, уровня инфляции и процентной ставки, даже от времени года (в летний период в связи с отпусками спрос на иностранную валюту возрастает). Курс валюты оказывает существенное влияние на экономические процессы. Рост курса приводит к стимулированию импорта и снижает экспорт, поэтому он выгоден тем, кто приобретает товары (в том числе ресурсы) за границей. Наоборот, снижение курса может вызвать сокращение импорта и рост экспорта, а, следовательно, увеличение совокупного спроса. При этом совокупное предложение может как вырасти, так и сократиться. Если экономика зависит от импортных поставок сырья, материалов, оборудования и т.п., а цены на них вырастут (из-за падения валютного курса), то увеличатся издержки, а совокупное предложение вырастет только номинально, реального роста не произойдет. Если вслед за ростом издержек увеличится инфляция, реальное предложение сократится. С другой стороны, понижение валютного курса приводит к удорожанию импортных товаров, поэтому покупатели стремятся купить отечественные товары, стимулируя тем самым развитие импортозамещающих производств. Выводы 1. Финансовый рынок – это рынок денег, ценных бумаг и валюты, который используется для аккумуляции свободных денежных ресурсов и превращения их в инвестиции. 2. Рынок денег обычно создает краткосрочные обязательства, на рынке ценных бумаг движутся долгосрочные обязательства. 3. Рынок ценных бумаг осуществляет превращение денег в капитал и создает собственность на вложенные средства. 4. Рынок ценных бумаг включает фондовую биржу (фондовый рынок), дилерский рынок и уличную торговлю. 5. Фондовый рынок делится на первичный, где размещаются новые ценные бумаги, и вторичный, где перепродаются ранее выпущенные ценные бумаги. Продажа ценных бумаг на первичном рынке позволяет эмитенту привлечь дополнительный капитал. Продажа ценных бумаг на вторичном рынке ничего не даёт эмитенту, но обеспечивает постоянный перелив средств в экономике. 6. Вторая часть финансового рынка - денежно-кредитная система, аккумулирующая свободные денежные средства различных экономических субъектов и предоставляющая их в ссуду фирмам, правительству или частным лицам. К ней относятся центральные банки, коммерческие банки и специализированные кредитно-финансовые институты. Центральные банки — это эмиссионный, расчетный и кредитный центр. Коммерческие банки привлекают временно свободные средства, кредитуют предприятия и население, осуществляют широкий диапазон банковских операций и услуг. Специализированные кредитно-финансовые институты специализируются на определенных видах кредитования. 7. Валютный рынок – это отношения по поводу купли-продажи денежных единиц иностранных государств, определения ценности национальной валюты в валютах других стран. Обменные валютные операции позволяют поддерживать определенный уровень устойчивости денежного рынка, ценности национальной валюты. 8. Купля и продажа крупных объёмов валюты происходит на валютных биржах, небольших – через обменные пункты банков или специализированных предприятий. 9. Курс валюты оказывает существенное и не всегда однозначное влияние на экономические процессы. При изменении курса национальной валюты изменяется объём импорта и экспорта, совокупного спроса и совокупного предложения, структура экономики. Вопросы для самопроверки 1. 2. 3. 4. Что такое финансовый рынок? Назовите основные составные части финансового рынка. Какие функции выполняет финансовый рынок? Какие новые черты появились у финансового рынка в конце ХХ – начале XXI века? 5. Что включает в себя понятие фондового рынка? 6. Какие ценные бумаги, и на каких условиях могут быть размещены на первичном рынке фондовой биржи? 7. Какова роль вторичного рынка ценных бумаг? 8. Определите, каким образом могут быть размещены следующие ценные бумаги: 1.Акции небольшой косметической фирмы; 2.Акции, выпущенные в количестве 250 штук; 3.Акции компании, входящей в 500 крупнейших компаний Соединенных Штатов Америки; 4.Акции ITT, номинал которых 10 $; 5.Акции организованной в данном году компании по производству и реализации продовольствия? 9. Каково влияние валютного рынка на экономику страны? 10. Сравните плавающий и фиксированный валютный курс. 11. Каковы функции денежно-кредитной системы? 12. Вспомните инструменты, которые использует центральный банк для регулирования денежной, депозитной и кредитной массы в экономики. 13. Вспомните, какое влияние оказывают деньги на экономическое развитие страны, предприятия, региона. 14. Курс доллара в последнее время падает. Какие последствия этого явления для экономики США вы можете назвать? 15. Определите, кто такой 1.эмитент, 2.брокер, 3.маклер, 4.дилер.