Декабрь 2002 г. - Центр развития

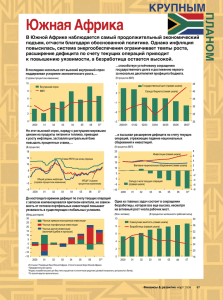

реклама

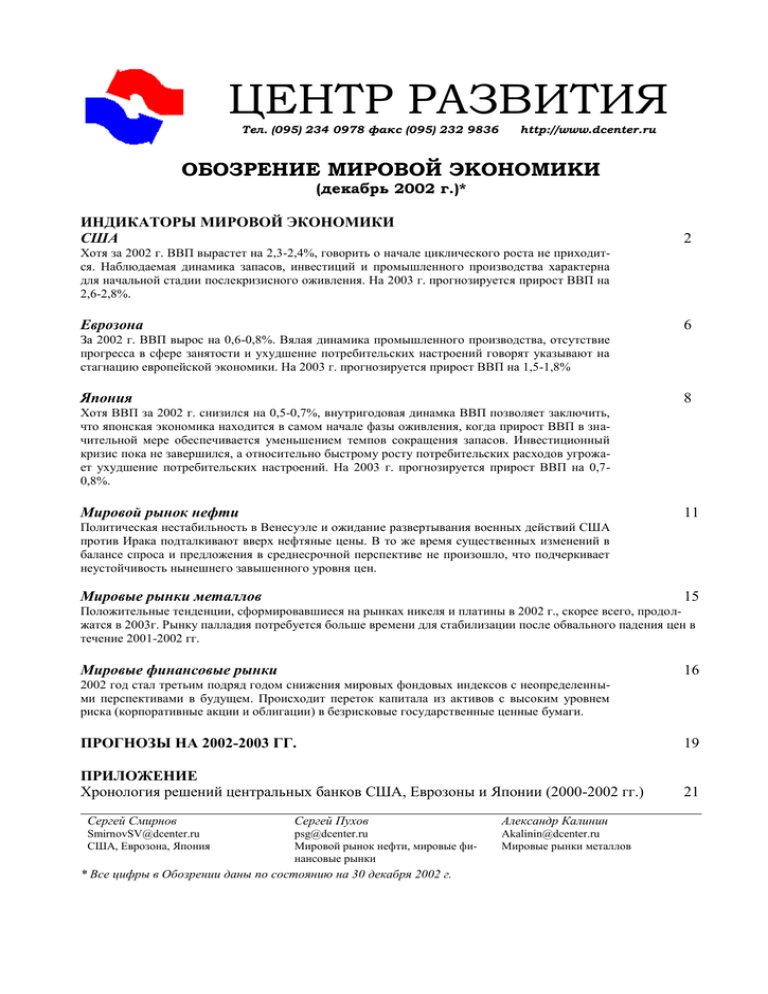

ЦЕНТР РАЗВИТИЯ Тел. (095) 234 0978 факс (095) 232 9836 http://www.dcenter.ru ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ (декабрь 2002 г.)* ИНДИКАТОРЫ МИРОВОЙ ЭКОНОМИКИ США 2 Хотя за 2002 г. ВВП вырастет на 2,3-2,4%, говорить о начале циклического роста не приходится. Наблюдаемая динамика запасов, инвестиций и промышленного производства характерна для начальной стадии послекризисного оживления. На 2003 г. прогнозируется прирост ВВП на 2,6-2,8%. Еврозона 6 За 2002 г. ВВП вырос на 0,6-0,8%. Вялая динамика промышленного производства, отсутствие прогресса в сфере занятости и ухудшение потребительских настроений говорят указывают на стагнацию европейской экономики. На 2003 г. прогнозируется прирост ВВП на 1,5-1,8% Япония 8 Хотя ВВП за 2002 г. снизился на 0,5-0,7%, внутригодовая динамка ВВП позволяет заключить, что японская экономика находится в самом начале фазы оживления, когда прирост ВВП в значительной мере обеспечивается уменьшением темпов сокращения запасов. Инвестиционный кризис пока не завершился, а относительно быстрому росту потребительских расходов угрожает ухудшение потребительских настроений. На 2003 г. прогнозируется прирост ВВП на 0,70,8%. Мировой рынок нефти 11 Политическая нестабильность в Венесуэле и ожидание развертывания военных действий США против Ирака подталкивают вверх нефтяные цены. В то же время существенных изменений в балансе спроса и предложения в среднесрочной перспективе не произошло, что подчеркивает неустойчивость нынешнего завышенного уровня цен. Мировые рынки металлов 15 Положительные тенденции, сформировавшиеся на рынках никеля и платины в 2002 г., скорее всего, продолжатся в 2003г. Рынку палладия потребуется больше времени для стабилизации после обвального падения цен в течение 2001-2002 гг. Мировые финансовые рынки 16 2002 год стал третьим подряд годом снижения мировых фондовых индексов с неопределенными перспективами в будущем. Происходит переток капитала из активов с высоким уровнем риска (корпоративные акции и облигации) в безрисковые государственные ценные бумаги. ПРОГНОЗЫ НА 2002-2003 ГГ. 19 ПРИЛОЖЕНИЕ Хронология решений центральных банков США, Еврозоны и Японии (2000-2002 гг.) 21 Сергей Смирнов Сергей Пухов Александр Калинин SmirnovSV@dcenter.ru США, Еврозона, Япония psg@dcenter.ru Мировой рынок нефти, мировые финансовые рынки Akalinin@dcenter.ru Мировые рынки металлов * Все цифры в Обозрении даны по состоянию на 30 декабря 2002 г. Центр развития ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ 30/12/2002 2 ИНДИКАТОРЫ МИРОВОЙ ЭКОНОМИКИ США Динамика ВВП и его компонент в 2002 г. (темпы прироста, % в годовом исчислении) 1 квартал 2 квартал 3 квартал Реальный ВВП и его компоненты ВВП Потребительские расходы Частные инвестиции (включая запасы) Частные инвестиции (исключая запасы) - инвестиции в нежилой сектор - инвестиции в жилой сектор Чистый экспорт товаров и услуг* - экспорт товаров и услуг - импорт товаров и услуг Государственное потребление 5.0 3.1 18.2 -0.5 -5.8 14.3 21.6 3.5 8.5 5.6 1.3 1.8 7.9 -1.0 -2.4 2.6 41.9 14.2 22.2 1.4 4.0 4.1 3.1 0.1 -0.7 2.1 0.1 3.3 2.3 3.1 Конечные продажи** 1.9 -0.2 3.5 Дефлятор ВВП 1.4 1.2 1.0 * Рост абсолютной величины отрицательного чистого экспорта (уменьшает ВВП) ** ВВП минус прирост запасов В третьем квартале 2002 г. темп прироста реального ВВП вырос до 4,0% (в годовом исчислении). По итогам трех кварталов прирост ВВП составил 2,3%. Консенсуспрогнозы указывают на то, что в четвертом квартале темпы упадут до 0,8-1,0%, а в целом за 2002 г. прирост окажется равным 2,3-2,4%. Следующее обновление данных: 30.01.03 Источник: Bureau of Economic Analyses Как это бывает обычно в начале послекризисного оживления экономики, довольно заметно (на 14 млрд. долл.) выросли запасы. За счет этого ВВП вырос на 0,5% (в годовом исчислении) В то же время, по сравнению с прошлым годом произошло заметное сближение темпов роста ВВП и конечных продаж. Экономическая динамика все в большей степени начинает определяться динамикой конечного спроса. Индекс реального ВВП (1996 = 100) 125 120 115 110 105 100 97 98 99 ВВП 00 01 02 Конечные продажи Следующее обновление данных: 30.01.03 Источник: Bureau of Economic Analyses Основные компоненты ВВП (1996 = 100) 180 160 140 120 100 97 98 99 Личное потребление 00 Инвестиции 01 02 Экспорт Импорт Источник: Bureau of Economic Analyses 0 100 -10 80 -20 60 -30 40 -40 20 Млрд. долл. Млрд. долл. Следующее обновление данных: 30.01.03 Внешняя торговля 120 -50 90 91 92 93 94 95 96 97 98 99 00 Торговое сальдо (правая шкала) Экспорт товаров (левая шкала) Импорт товаров (левая шкала) 01 02 % от продаж 190 105 175 100 160 95 145 90 130 92 93 94 95 96 97 98 99 00 01 02 Заказы на производство новой продукции (левая шкала) % от продаж (невоенные) Оживление экономики США в конце 2001 – начале 2002 г. повлекло за собой рост импорта. Он продолжался с января по май, и стоимостной объем импорта за это время увеличился на 14,3%. Однако ослабление доллара, произошедшее в первом полугодии, снизило эффективность импорта, и его объемы начали сокращаться (за июнь – октябрь – на 2,5%). Экспорт рос с марта по июль 2002 г., и увеличился за это время на 7,5% по сравнению с декабрем 2001 г. После этого мировая экономика начала пробуксовывать, поэтому за август –октябрь экспорт уменьшился на 3,4%. На протяжении трех последних месяцев импорт снижался сильнее экспорта, так что к концу года негативное воздействие отрицательного чистого экспорта немного уменьшилось. Следующее обновление данных: 17.01.03 Источник: Census Bureau Товары длительного пользования 110 В третьем квартале 2002 г. прирост потребительских расходов составил 4,1% в годовом исчислении. Вклад этого фактора в прирост ВВП достиг 67%, но это было вызвано временным и преходящим фактором – очередными льготами при покупке автомобилей. Резко увеличившиеся расходы на автомобили дали 42% всего прироста ВВП. Инвестиции (исключая запасы) выросли на 0,1% впервые после падения в течение семи кварталов подряд. Инвестиции в оборудование и программное обеспечение выросли больше. В третьем квартале они увеличились на 6,6% (после 3,3% во втором). Таким образом, инвестиционный кризис все же подошел к концу, и второй волны спада, скорее всего, не будет. Центр развития ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ 120 115 110 105 100 98 99 00 01 02 Индекс промышленного производства Сводный опережающий индекс Источники: The FR Board; Conference Board Индекс Phil Fed иThe промышленный выпуск 45 9 30 6 15 3 0 0 -15 -3 -30 -6 -45 Следующее обновление данных: 17.01 и 23.01.03 9 Во втором и третьем кварталах 2002 г. кризисное паде55 6 ние прибыли, поразившее американскую промышленность при50 в 2001 г., было в основном преодолено. Суммарная 3 быль промышленных корпораций (после вычета налогов) 45 выросла по сравнению с первым кварталом 20020 г. вдвое, а 40 по сравнению со средним уровнем 2001 г. в 4,5-5 -3 раз. Доля прибыли в цене продукции достигла летом-осенью 2002 г. 35 -6 4,0-4,5%. Это существенно выше, чем было в 2001 г., одна30 ко по-прежнему заметно ниже среднего значения -9 рента90 91 92 93 94 95 96 97 99 00 01 02 бельности, характерного для98второй половины 1990-х гг. Индекс ISM (бывший NAPM), левая шкала (около 6%). Прирост производства,% соотв. месяцу прошлого года (правая шкала) Восстановление прибыльности будет способствовать постепенному преодолению инвестиционного кризиса. Следующее обновление данных: 04.04.03 В декабре 2002 г. индекс текущей экономической 60 9 активности, рассчитываемый Резервным банком Фила55 дельфии, вырос с 6,1 до 7,2. Это указывает на 6 возможное продолжение роста промышленного производства в 50 3 декабре 2002 г. 60 -9 97 98 99 00 01 02 03 Phil Fed: Индекс текущей деловой активности (левая шкала) Прирост производства,% соотв. месяцу прошлого года (правая шкала) Источник: Census Bureau Индекс Phil Fed и промышленный выпуск 45 9 30 6 15 3 0 0 45 0 -15 -3 40 -3 -30 -6 35 -6 -45 -9 30 97 98 99 00 01 02 03 Phil Fed: Индекс текущей деловой активности (левая шкала) Прирост производства,% соотв. месяцу прошлого года (правая шкала) 98 99 00 01 02 Компьютеры (включая компоненты) и средства связи Все товары, исключая компьютеры и средства связи 98 99 00 01 02 % к предыдущему месяцу % к предыдущему месяцу 97 Компьютеры (включая компоненты) и средства связи Все товары, исключая компьютеры и средства связи Источник: The Federal Reserve Board Внешняя торговля 1400 170 160 150 140 130 120 110 100 -600 0 100 -10 80 -20 60 -30 40 -40 Млрд. долл. Млрд. долл. 120 20 -50 90 91 92 93 94 95 96 97 98 99 Торговое сальдо (правая шкала) Экспорт товаров (левая шкала) Импорт товаров (левая шкала) 00 01 02 92 93 94 95 96 97 98 99 00 01 02 Следующее обновление данных: 16.01 и 17.01.03 Прирост производства в секторе hi-tec 97 91 Индекс ISM (бывший NAPM), левая шкала Прирост производства,% соотв. месяцу прошлого года (правая шкала) 6.0 -3.0 -9 90 Источники: The FR Board; FRB of Philadelphia Прирост производства в секторе hi-tec 5.0 6.0 4.0 5.0 3.0 4.0 2.0 3.0 1.0 2.0 0.0 1.0 -1.0 0.0 -2.0 -1.0 -3.0 -2.0 3 За январь-июль 2002 г. объем промышленного производства вырос на 3,0%, отчасти компенсировав кризисное снижение 2000-2001 гг. (с июня 2000 г. по декабрь 2001 г. падение составило 6,8%). После этого рост прекратился, а в октябре последовало снижение сразу на 0,6%, которое, однако, не получило развития в конце года. В ноябре выпуск промышленной продукции вырос на 0,1%. В итоге, падение годового производства составит в 2002 г. 0,6-0,7%. Говорить при этом о начале фазы циклического подъема не приходится. Сводный опережающий индекс в ноябре вырос сразу на 0,7% (в октябре был рост на 0,1%). Возобновление поступательной динамики опережающего индекса говорит о том, что негативные тенденции, проявившиеся в конце лета – начале осени 2002 г. вряд ли получат дальнейшее развитие. Промышленная динамика (1996 = 100) 125 97 30/12/2002 В 2002 г. был во многом – хоть и не до конца - преодолен кризис в производстве высокотехнологичных товаров. По сравнению с концом прошлого года их выпуск увеличился на 6,8%. Ежемесячные темпы прироста достаточно стабильно оказываются в положительной области, хотя они не так велики, как были во второй половине 1990-х гг. Производство всей остальной промышленной продукции, исключая высокотехнологичную, выросло по сравнению с декабрем 2001 г. на 2%. С августа рост в этом секторе сменился новым падением (0,9% за четыре месяца), которое, впрочем, вряд ли будет долгим. Следующее обновление данных: 17.01.03 Товары длительного пользования (невоенные) 110 % от продаж ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ 190 105 175 100 160 95 145 90 130 92 93 94 95 96 97 98 99 00 01 02 Заказы на производство новой продукции (левая шкала) Запасы готовой продукции (правая шкала) Источник: CensusЖилищное Bureau строительство 1600 6100 Жилищное строительство 1600 1400 6100 5850 тыс. односемейных домов тыс. односемейных домов тыс. односемейных домов тыс. односемейных домов % от продаж Центр развития 1400 1200 5850 5600 1200 1000 5600 5350 1000 800 5350 5100 800 5100 600 4850 60090 91 92 93 94 95 96 97 98 99 00 01 02 4850 Начато в годовом исчислении шкала) 90 91 строительством, 92 93 94 95 96 97 98 99 (левая 00 01 02 Продано на вторичном рынке, в годовом исчислении (правая шкала) Начато строительством, в годовом исчислении (левая шкала) Продано на вторичном рынке, в годовом исчислении (правая шкала) Источники: Census Bureau; NAR труда Рынок 8 750 Рынок труда 8 750 7 500 500 6 250 6 тыс. чел. тыс. чел. % от%рабочей силысилы от рабочей 7 250 5 0 5 0 4 -250 4 -250 3 -500 3 90 91 92 93 94 95 96 97 98 99 00 01 02 Уровень 90 91 92 93 безработицы 94 95 96 (левая 97 шкала) 98 99 00 01 02 Приростбезработицы числа занятых в не шкала) с/х секторе (правая шкала) Уровень (левая -500 Прирост числа занятых в не с/х секторе (правая шкала) 500 70 Источник: Bureau of Labor Statistics 60 0 50 40 30 2.0 1.0 0.0 -1.0 -2.0 Индекс потребительских настроений 130 120 110 100 90 80 70 60 50 90 91 92 93 94 95 Сводный индекс 96 97 98 99 00 Текущее состояние 01 02 03 Ожидания Источник:Потребительские University of Michigan расходы и сбережения 110.0 6 107.5 5 105.0 4 102.5 3 100.0 2 97.5 1 95.0 0 00 01 02 Номинальные потребительские расходы, дек. 2000 = 100 Номинальные розничные продажи, дек. 2000 = 100 Норма личных сбережений, % (правая шкала) 30/12/2002 4 В январе-ноябре 2002 г. объем новых заказов на невоенную продукцию длительного пользования (по отношению к продажам) колебался довольно сильно, но тенденции к росту не было. По сравнению с декабрем 2001 г. объем заказов вырос за 11 месяцев всего на 1,5%. До мая 2002 г. действовала тенденция к снижению уровня запасов невоенной продукции длительного пользования (по отношению к продажам), начавшаяся еще в октябре 2001 г. Затем вплоть до ноября запасы менялись мало, оставаясь на низком, по историческим меркам, уровне. Наращивание запасов по-прежнему является одним из важнейших потенциальных стимулов для роста производства. Следующее обновление данных: 28.01.03 За сентябрь-ноябрь 2002 г. число начатых строительством односемейных жилых домов выросло на 11,3%, и летний (весьма относительный) спад жилищного строительства оказался преодоленным. По итогам 2002 г. число начатых строительством односемейных домов превысит уровень 2001 г. на 5-6%, и 2002 г. войдет в анналы как год очередного рекорда строительной активности. Главным причиной этого, бесспорно, является беспрецедентно (для последних 40 лет) низкий уровень процентных ставок. По объему продаж жилья на вторичном рынке 2002 г. также станет рекордным. За январь-октябрь 2002 г. опережение «графика» 2001 г. составляет 5,3%. Следующее обновление данных: 31.12.02 и 21.01.03 В ноябре 2002 г. уровень безработицы вновь вырос до 6% от численности рабочей силы, а число занятых в несельскохозяйственном секторе снизилось на 40 тыс. чел. Средний уровень безработицы в 2002 г. оказался существенно выше, чем в 2001 г. (5,8% против 4,8%), но связано это, прежде всего, с быстрым ростом безработицы в 2001 г. (с 4,0% в декабре 2000 г. до 5,8% в декабре 2001 г.). В 2002 г. уровень безработицы был более или менее стабильным, все колебания происходили в диапазоне 5,5-6,0%. Численность занятых за 2002 г. практически не изменилась, сократившись всего на 15 тыс. чел. Это резко контрастирует с 2001 г., когда число занятых снизилось на 1,4 млн. чел. Следующее обновление данных: 10.01.03 Если в первой половине 2002 г. ожидания скорого подъема экономики вели к росту потребительского оптимизма, то с июня – по мере того, как становилось ясно, что подъем задерживается, а цены на акции продолжают падать, лишая многих американцев ставшего для них привычным уровня богатства, – началось нарастание пессимизма. Однако в ноябре-декабре октябрьский «пик» потребительского пессимизма, когда индекс потребительских настроений Мичиганского университета опускался до 80,6 (минимального уровня за последние девять лет) был пройден. В декабре 2002 г. под воздействием возобновившегося роста цен на акции и снижения процентных ставок ФРС индекс потребительских настроений вырос до 87,0. Следующее обновление данных: 17.01.03 Центр развития ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ Потребительские расходы и сбережения 110.0 6 107.5 5 105.0 4 102.5 3 100.0 2 97.5 1 95.0 0 00 01 02 Номинальные потребительские расходы, дек. 2000 = 100 Номинальные розничные продажи, дек. 2000 = 100 Норма личных сбережений, % (правая шкала) 0.8 0.6 0.4 0.2 0.0 -0.2 -0.4 -0.6 -0.8 Источники: BEA; Census Bureau (декабрь 2000 = 100) Розничные продажи 107.590 91 92 93 94 95 96 97 98 99 00 01 Розничные продажи (декабрь 2000 = 100) 107.5 105.0 02 125 125 119 105.0 102.5 119 113 102.5 100.0 113 107 100.0 97.5 107 101 97.5 95.0 95.0 101 95 00 00 01 02 Все товары, кроме автомобилей (левая шкала) 01 Автомобили (правая шкала) 02 Все товары, кроме автомобилей (левая шкала) Автомобили (правая шкала) 95 Источники: Census Bureau Индексы цен 130 Декабрь 1997 = 100 125 120 115 110 105 100 95 90 85 97 98 99 00 01 02 Потребительские цены: все товары, кроме энергии Потребительские цены: энергия Цены производителей: конечная продукция, кроме энергии Цены производителей: конечная продукция, энергия Источник:Средняя Bureau of Labor Statistics почасовая оплата труда и индекс цен производителей (PPI) 150 готовой энергетической продукции Январь 1994 = 100 140 130 120 110 100 Ja n Ap 94 r Ju 94 l O 94 ct Ja 94 n Ap 95 r Ju 95 l O 95 ct Ja 95 n Ap 96 r Ju 96 l O 96 ct Ja 96 n Ap 97 r Ju 97 l O 97 ct Ja 97 n Ap 98 r Ju 98 l O 98 ct Ja 98 n Ap 99 r Ju 99 l O 99 ct Ja 99 n Ap 00 r Ju 00 l O 00 ct Ja 00 n Ap 01 r Ju 01 l O 01 ct Ja 01 n Ap 02 r Ju 02 l0 2 90 PPI-готовая продукция, энергия Средняя почасовая оплата труда 30/12/2002 5 В течение всего года рост потребительского спроса оставался основным фактором увеличения ВВП, однако в четвертом квартале рост реальных потребительских расходов может замедлиться. По прогнозам, за квартал их прирост составит всего 1,1% в годовом исчислении (минимальный уровень за последние десять лет). В 2002 г. заметно выросла склонность населения к сбережениям. В среднем за год норма личных сбережений составила 3,9% (в 2001 г. было 2,3%). Прежде всего, это связано с падением цен на акции. Раньше личное богатство возрастало «само», вследствие роста акций, теперь стало больше стимулов откладывать часть доходов. Естественно, это уменьшает текущий потребительский спрос и ведет к замедлению роста ВВП Следующее обновление данных: 14.01 и 31.01.03 Рост розничных продаж всех товаров, кроме автомобилей, на протяжении всего 2002 г. был достаточно стабильным и даже достаточно быстрым (в среднем на 0,4% в месяц). Динамика продаж автомобилей определялась, главным образом, введением и окончанием действия льгот, предоставлявшихся производителями автомобилей. Первые программы льготного кредитования были объявлены сразу после 11 сентября 2001 г. С начала 2002 г. они прекратили действовать, и это привело к резкому спаду реализации. Летом льготы вновь вводились, и это дало немедленный, но краткосрочный эффект в июне-августе. Из-за экстраординарного роста реализации автомобилей в конце 2001 г. суммарный объем розничных продаж 2002 г. (в текущих ценах) окажется всего на 3,0-3,5% выше, чем в 2001 г. Следующее обновление данных: 14.01.03 В ноябре 2002 г. индекс потребительских цен (без пищевых продуктов и энергии) вырос на «обычные» 0,2%, а общий индекс потребительских цен – только на 0,1%. Прирост «декабрь к декабрю» составит 2,5-2,6%. Цены производителей готовой продукции в ноябре 2002 г. снизились на 0,4%, а индекс, из которого исключены волатильные компоненты (пищевые продукты и энергия), - на 0,3%. По итогам года рост цен производителей составит лишь 1,3-1,5%, хотя цены на энергию вырастут на 9-10% (декабрь к декабрю). Слабая динамика цен все чаще побуждает экспертов обсуждать реальность угрозы дефляции. Следующее обновление данных: 11.01 и 16.01.03 Центр развития ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ 30/12/2002 6 Еврозона Динамика ВВП и его компонент в 2002 г. (темпы прироста, % в годовом исчислении) 1 квартал 2 квартал 3 квартал Реальный ВВП и его компоненты ВВП Потребительские расходы Инвестиции (включая запасы) Инвестиции (исключая запасы) Чистый экспорт товаров и услуг - экспорт товаров и услуг - импорт товаров и услуг Государственное потребление Конечные продажи** Дефлятор ВВП * Прогноз Европейской Комиссии ** ВВП минус прирост запасов 1.7 -0.6 -0.9 -3.9 65.6 0.1 -3.7 3.8 1.2 1.0 -2.2 -4.7 16.7 6.4 5.6 3.0 1.3 1.9 -0.9 0.1 7.8 9.1 9.2 1.2 1.0 2.5 0.6 2.1 1.5 н.д. Источники: Eurostat Основные компоненты ВВП (1995 = 100) 160 140 120 100 97 98 99 Личное потребление 00 01 Инвестиции 02 Экспорт Импорт Источники: Eurostat Внешняя торговля 12 85 9 75 6 65 3 55 0 Млрд. евро Млрд. евро 95 45 -3 95 96 97 98 99 00 Торговое сальдо (правая шкала) Экспорт товаров (левая шкала) Импорт товаров (левая шкала) 01 02 Следующее обновление данных: 21.01.03 Источники: EurostatУровень безработицы % от численности рабочей силы 11.5 120 С ноября 2001 г. по июнь 2002 г. наблюдался вялый рост промышленности. Объем выпуска за это время вырос на 1,3% (в среднем 0,18% в месяц). После этого начался столь же вялый спад. За июль-октябрь объем производства сократился на 0,6% (в среднем 0,15% в месяц). Скорее всего, он снизился и в ноябре (об этом говорит ноябрьская динамика индекса менеджеров по продажам Reuters-NTC), а по итогам 2002 г. падение промышленного производства составит около 1%. До этого последний раз промышленный выпуск сокращался во время кризиса 1992-1993 гг. Это является еще одним аргументом в пользу того, что экономика Евро-зоны переживает стагнацию и еще не вошла в фазу оживления. Промышленная динамика (1995 = 100) 125 11.0 10.5 10.0 115 9.5 9.0 110 8.5 105 8.0 7.5 100 97 93 94 98 95 96 97 98 99 00 01 02 99 00 01 02 Индекс промышленного производства Сводный опережающий индекс Источники:Индекс Eurostat; OECD Reuters-NTC и промышленный выпуск 62 Следующее обновление данных: 10.01 и 17.01.03 8 59 6 56 4 53 2 50 0 47 -2 44 -4 41 -6 97 98 99 00 01 Прирост реального ВВП в третьем квартале 2002 г. составил 1,3% в годовом исчислении, иными словами, ускорения роста не произошло. Это связывается с ростом нефтяных цен, падением цен на акции, а также с нарастанием неопределенностей, вызванных риском войны с Ираком (считается, что это сдерживает инвестиции). На четвертый квартал 2002 г. прогнозируется прирост ВВП 1,5%, а за год в целом 0,8%. Согласно прогнозу Европейской Комиссии, прирост ВВП в первом квартале 2003 г. он может замедлиться до нуля и даже стать отрицательным, но эта заминка не должна быть долгой. Следующее обновление данных: 06.03.03 Внутренний спрос в Еврозоне остается слабым. Потребительские расходы выросли в третьем квартале всего на 1,9% в годовом исчислении, их прирост за три квартала составил 0,4% по сравнению с тремя первыми кварталами 2001 г. Инвестиции в основной капитал падали в течение пяти кварталов подряд, начиная со второго квартала 2001 г., и сократились за это время на 4,4%. В третьем квартале 2002 г., согласно предварительным данным, их объем стабилизировался, но говорить о начале их роста пока нет никаких оснований. Запасы продолжают сокращаться в течение семи последних кварталов. Следующее обновление данных: 06.03.03 В сентябре-октябре 2002 г. экспорт товаров за пределы Еврозоны вновь снизился на 2,8%, а импорт вырос на 1,2%. Учитывая, что в третьем квартале внешний спрос был главным «мотором» экономики Еврозоны (прирост экспорта в 2,5 раза превысил прирост ВВП), тенденция осенних месяцев легко может привести к ухудшению конъюнктуры. Укрепление евро в последние месяцы 2002 г., снижая эффективность экспорта и повышая эффективность импорта, увеличивает вероятность именно такого развития событий. 02 Индекс менеджеров по продажам Reuters-NTC (левая шкала) Прирост производства,% к соотв. месяцу прошлого года (правая шкала) Центр развития ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ Индекс Reuters-NTC и промышленный выпуск 62 8 59 6 56 4 53 2 50 0 47 -2 44 -4 41 30/12/2002 7 В ноябре 2002 г. индекс менеджеров по продажам Reuters-NTC вырос с 49,1% до 49,5%, но поскольку последняя цифра по-прежнему ниже отметки 50 пунктов, она, как считается, предвещает сокращение промышленного производства в ноябре 2002 г. -6 97 98 99 00 01 02 Индекс менеджеров по продажам Reuters-NTC (левая шкала) Прирост производства,% к соотв. месяцу прошлого года (правая шкала) Следующее обновление данных: 02.01 и 17.01.03 Источники: Eurostat;Внешняя NTC Research торговля 95 12 9 11.0 75 10.5 6 65 10.0 3 9.5 55 0 Млрд. евро % от численности рабочей Млрд. евросилы Уровень безработицы 11.5 85 9.0 458.5 95 8.0 -3 96 97 98 99 00 Торговое сальдо (правая шкала) Экспорт товаров (левая шкала) Импорт товаров (левая шкала) 94 95 7.5 93 96 97 98 99 01 00 02 01 02 Потребительский сектор 114.0 П о тр е б и те л ь с к и й с е к то р 1 112.5 1 4 .0 -5 0 1 111.0 1 2 .5 -5 1 1 1 .0 -1 0 1 0 9 .5 -10 19 95 = 10 0 = 100 1995 не гат и вн ы х оц ено к , % ра з н ос т ь по з и т ив ны х и разность позитивных и негативных оценок, % Источник: Eurostat 5 0 5 109.5 -15 108.0 00 -1 5 01 Уровень безработицы в октябре 2002 г. вырос до 8,4% от численности рабочей силы. Таким образом, в течение всего 2002 г. действовала тенденция к умеренному росту безработицы (вплоть до декабря 2001 г. ее уровень в течение 10 месяцев составлял 8% от численности рабочей силы). Общая численность безработных выросла за 2002 г. на 4-5%, примерно настолько же, насколько в 2001 г. (4,3%). Тенденция к сокращению безработицы, действовавшая в 1997-2000 гг., оказалась прерванной циклическим кризисом 2001 г. и последовавшей стагнацией. 02 Индекс потребительского оптимизма, баланс (левая шкала) 00 01 02 Индекс розничной торговли (правая шкала) И нде кс по тр е б ите ль с ко го о птим изм а , б а ла нс (ле в а я шка ла ) И нде кс р о знично й то р го в ли (пр а в а я шка ла ) Источники: Eurostat; European Commission 1 0 8 .0 Следующее обновление данных: 07.01.03 В ноябре 2002 г. индекс потребительского оптимизма снизился до –14. В итоге за вторую половину 2002 г. потребительские настроения опустились ниже уровня ноября 2001 г. (-13), когда кризисные явления достигали наибольшей глубины. Розничные продажи в 2002 г. колебались примерно на одном уровне (при довольно большой волатильности). К концу 2002 г. не осталось никаких признаков того, что в ближайшей перспективе именно потребительский спрос сможет «вытянуть» за собой всю экономику Еврозоны. 115 Следующее обновление данных: 07.01 и 08.01.03 110 Ин д е к с ы ц е н (1 9 9 6 = 1 0 0 ) 115 105 110 100 105 95 100 95 96 97 98 99 00 01 02 95 96 97 98 99 00 01 02 Г а р м о низир о в а нны й инде кс по тр е б ите ль с ких ц е н И нде кс ц е н пр о изв о дите ле й пр о м ы шле нно й пр о дукц ии 95 В ноябре 2002 г. гармонизированный индекс потребительских цен несколько неожиданно снизился на 0,1%. По итогам года инфляция составит 2,2-2,3% (декабрь к декабрю), что лишь ненамного выше целевого ориентира ЕЦБ (2% за 12 месяцев). Индекс цен производителей промышленной продукции в октябре вырос на 0,2% (при росте цен на энергию на 0,9%). За год цены производителей возрастут примерно на 1,9-2,0%. Таким образом, инфляционные риски остаются низкими. Источник: Eurostat Следующее обновление данных: 03.01 и 07.01.03 Центр развития ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ 30/12/2002 8 Япония Динамика ВВП и его компонент в 2002 г. (темпы прироста, % в годовом исчислении) 1 квартал 2 квартал 3 квартал Реальный ВВП и его компоненты ВВП Потребительские расходы Частные инвестиции (включая запасы) Частные инвестиции (исключая запасы) - инвестиции в нежилой сектор - инвестиции в жилой сектор Чистый экспорт товаров и услуг - экспорт товаров и услуг - импорт товаров и услуг Государственное потребление* 0.2 2.1 -17.2 -7.3 -6.6 -10.4 150.7 20.6 0.3 2.4 3.8 2.3 9.4 0.6 1.1 -1.5 70.0 25.7 14.9 -1.8 3.2 4.0 9.2 -1.7 -2.0 0.0 -22.2 2.3 11.0 0.3 2.2 -0.7 2.2 -0.9 1.3 -1.4 Конечные продажи** Дефлятор ВВП * Включая инвестиции и прирост запасов ** ВВП минус прирост запасов Источники: Cabinet Office (ESRI) Ин де к с р е а ль н о го В В П (1 9 9 5 = 1 0 0 ) 1 1 0 .0 1 0 7 .5 1 0 5 .0 1 0 2 .5 97 98 99 ВВП 00 01 02 Ко не чны е пр о да жи Третий квартал 2002 г. стал третьим подряд кварталом роста японской экономики. Реальный ВВП увеличился в третьем квартале на 3,2% в годовом исчислении, а по сравнению с четвертым кварталом прошлого года прирост составил 1,8%. Это позволяет с достаточно большой уверенностью говорить об окончании рецессии, продолжавшейся со второго по четвертый квартал 2001 г. Однако из-за эффекта базы на годовом уровне в 2002 г. будет наблюдаться не рост, а падение ВВП (в прошлом году ВВП падал быстрее, чем растет в этом). По итогам трех кварталов 2002 г. снижение ВВП составило 0,9%. Следующее обновление данных: 13.02.03 В третьем квартале 2002 г. главным фактором роста реального ВВП стало снижение темпов падения запасов. Иными словами, запасы снизились (что само по себе говорит, скорее, о слабости конъюнктуры), но не так сильно, как во втором квартале, а «минус вычесть минус» в этом случае дает «плюс». В количественном отношении, прирост ВВП в третьем квартале на 60% объясняется динамикой запасов. Конечные продажи (ВВП за вычетом прироста запасов) выросли в третьем квартале на 1,3%, весь ВВП – на 3,2%. Источники: Cabinet Office (ESRI) Следующее обновление данных: 13.02.03 О с н о в н ы е к о м п о н е н ты В В П (1 9 9 5 = 1 0 0 ) 140 130 120 110 100 97 98 99 Л ично е по тр е б ле ние 00 01 И нв е с тиц ии 02 Э кс по р т И м по р т Источники: Cabinet Office (ESRI) Продолжающееся падение инвестиций указывает на то, что японская экономика находится лишь в начальной стадии фазы циклического оживления. В третьем квартале 2002 г. инвестиции в нежилой сектор сократились еще на 2,0% в годовом исчислении. Из-за замедления роста мировой экономики и укрепления иены в третьем квартале резко (с 20-25% до 2%) снизились темпы прироста экспорта. Темпы прироста импорта тоже упали, но не столь радикально (с 14,9% до 11,0%). В итоге вклад чистого экспорта в динамику ВВП оказался отрицательным. А вот потребительские расходы демонстрируют достаточно устойчивый рост. В третьем квартале 2002 г. они выросли на 4,0% в годовом исчислении. Следующее обновление данных: 13.02.03 4 25 3 0 2 -25 1 -50 0 90 91 92 93 94 95 96 97 98 99 00 01 02 03 Индекс деловой ситуации по опросу TANKAN, баланс (левая шкала) Прибыльность корпораций (правая шкала) Источники: Ministry of Finance, Bank of Japan % продаж разность "благоприятных" и "неблагоприятных" оценок Индикаторы общеэкономической ситуации 50 Со второго квартала 2002 г. началось заметное улучшение конъюнктуры. Индекс деловой ситуации по опросу TANKAN вырос с –41 в первом квартале 2002 г. до –32 во втором. В оставшуюся часть года динамика тоже была позитивной: индекс деловой ситуации TANKAN в третьем квартале вырос до –30, а в четвертом до –28. При этом прогноз на первый квартал 2003 г. остается не слишком благоприятным (-31). До предкризисного уровня конца 2002 г. остается достаточно далеко. Это означает, что японская экономика находится в фазе оживления, но не циклического подъема. Следующее обновление данных: 05.03.03 и 02.04.03 Центр развития ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ 1500 4500 1200 4000 900 3500 600 3000 300 Млрд. иен Млрд. иен Внешняя торговля 5000 2500 0 96 97 98 99 00 01 Торговое сальдо (правая шкала) Экспорт товаров (левая шкала) Импорт товаров (левая шкала) 02 105 100 95 90 85 80 91 92 93 94 95 96 97 98 99 00 01 Индекс промышленного производства Сводный опережающий индекс 02 Источники: METI; Cabinet Office (ESRI) Внешняя торговля 5000 1500 Отношение: запасы готовой промышленной продукции к отгрузкам 1200 4000 105 900 3500 600 Млрд. иен 1995 = 100Млрд. иен 4500 110 100 3000 300 95 2500 90 0 96 97 85 90 91 98 99 00 01 Торговое сальдо (правая шкала) Экспорт товаров (левая шкала) Импорт товаров (левая шкала) 92 93 94 95 96 97 98 Следующее обновление данных: 21.01 и 29.01.03 В течение практически всего 2002 г. наблюдалась явная тенденция к снижению запасов. В конце 2002 г. отношение запасы/продажи оказалось близко к своему тридцатилетнему минимуму. Хотя возможности роста производства при одновременном снижении запасов, скорее всего, уже исчерпаны, достаточно значительное время производство может расти, пополняя запасы готовой продукции. 02 99 00 01 02 Следующее обновление данных: 29.01.03 Источник: METI Объем заказов на машиностроительную продукцию (по отношению к ежемесячному объему ее продаж) в октябре 2002 г. снизился на 4,5%, что полностью компенсировало рост за предыдущие три месяца. Динамика данного индикатора на протяжении 2002 г. из-за его большой волатильности не позволяет вынести каких-либо уверенных суждений относительно того, насколько близко завершение инвестиционного кризиса. З а к а зы н а ма ш и н о с тр о и те ль н ую п р о дук ц и ю (% о т п р о да ж ) 120 В октябре-ноябре 2002 г. экспорт вырос сразу на 14,1%, достигнув своего исторического максимума. Естественно, это повлечет за собой рост производства в экспортноориентированных отраслях, которые в третьем квартале испытывали определенные трудности. Импорт уже почти полтора года колеблется примерно на одном уровне. Правда, в октябре-ноябре его прирост составил 4,2%, но по сравнению с внутригодовыми колебаниями, это не так уж много. Рост чистого экспорта в четвертом квартале 2002 г., скорее всего, обеспечит заметный рост ВВП. С декабря 2001 г. по август 2002 г. действовала тенденция к росту промышленного производства, однако в сентябреноябре она поменялась на обратную, главным образом, под воздействием стагнации экспортного спроса. По итогам 2002 г. спад промышленного производства составит 1,5-1,8% (год к году). При этом месячный объем выпуска останется на 10-12% ниже «пика» в конце 2000 г. Сводный опережающий индекс в октябре вырос на 0,2%, оставшись в границах узкого диапазона 94-96 пунктов. В этих пределах он колеблется с мая 2002 г., не показывая явной тенденции ни к росту, ни к снижению. На основании этого можно предположить, что в ближайшие два квартала замедление темпов восстановления японской экономики более вероятно, нежели их ускорение. Промышленная динамика (1995 = 100) 90 110 100 90 80 90 91 92 9 Следующее обновление данных: 25.01.03 Источники: Ministry of Finance 110 30/12/2002 93 94 95 96 Источник: Cabinet Office (ESRI) 97 98 99 00 01 02 Следующее обновление данных: 14.01.03 Центр развития ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ 30/12/2002 10 Уровень безработицы в ноябре 2002 г. снизился до 5,3% от численности рабочей силы (с устранением сезонного фактора). Ситуация в сфере занятости в течение всего 2002 г. остается более или менее стабильной, без существенных ухудшений и улучшений. В течение года уровень безработицы колебался в диапазоне 5,2-5,4%, в среднем за одиннадцать месяцев они составил 5,3%. Безработица, % от рабочей силы 6,0 5,5 5,0 4,5 4,0 3,5 3,0 97 98 99 00 Сезонность устранена 01 02 Сезонность не устранена Следующее обновление данных: 31.01.03 Источник: Statistics Bureau & Statistics Center Потребительский сектор 104 100 100 98 96 96 92 94 88 92 Декабрь 2000 = 100 1995 = 100 102 84 00 01 02 Индекс розничных продаж (левая шкала) Индекс потребительской уверенности (правая шкала) Источники: Cabinet Office (ESRI); METI 35 100 30 95 25 90 % располагаемых доходов 2000 = 100 Доходы и сбережения населения 105 В ноябре 2002 г. индекс потребительской уверенности по Токио вырос на 1,4%, что не смогло компенсировать падения в течение трех предыдущих месяцев. В тенденции к улучшению потребительских настроений, действовавшей с конца 2001 г., возможно, обозначился перелом к худшему. За этим может последовать замедление роста или даже снижение потребительского спроса, розничных продаж и потребительских расходов. Четвертый квартал 2002 г. в этом смысле может оказаться существенно хуже третьего. Следующее обновление данных: 15.01 и 26.12.02 В ноябре 2002 г. норма личных сбережений вновь выросла до 28%. В среднем за 2002 г. норма сбережений оказалась всего на 0,5 пункта ниже, чем была в 2001 г. (27,8% против 28,3%). Ясно, что о сколько-нибудь радикальном изменении склонности японцев к потреблению говорить не приходится. 20 99 00 01 02 Индекс реальных располагаемых доходов (левая шкала) Норма сбережений (правая шкала) Следующее обновление данных: 31.01.03 Источник: Statistics Bureau & Statistics Center В декабре индекс потребительских цен в Ku-area Токио снизился на 0,1%. Индекс декабрь-к-декабрю снизился на 0,3%, а среднегодовый индекс - на 1%. Падение внутренних оптовых цен составит в 2002 г. около 0,5% (декабрь к декабрю). По сравнению с 2001 г. произошло явное замедление дефляции, но все же эта угроза пока остается актуальной. Индексы цен (2000 = 100) 101,0 100,5 100,0 99,5 99,0 98,5 98,0 97,5 00 01 02 Потребительские цены, Япония Потребительские цены, Ku-area Токио Внутренние оптовые цены Источники: SBSC; BoJ 03 Следующее обновление данных: 10.01 и 31.01.03 Центр развития ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ 30/12/2002 Мировой рынок нефти Рост цен на нефть, начавшийся в середине ноябре превзошел все ожидания. В конце декабря котировки Urals превысили 30 долл./барр. – максимального уровня за последние два года. Политическая нестабильность в Венесуэле и ожидание развертывания военных действий США против Ирака подталкивают вверх нефтяные цены. В то же время, существенных изменений в балансе спроса и предложения в среднесрочной перспективе не ожидается. Цены растут в рамках возрастающего тренда, определяемого ростом мировой экономики и низкими запасами нефти, с колебаниями плюс-минус 2-4 долл./барр. в зависимости от политической конъюнктуры и перебоев в поставках сырой нефти. Äèí àì èêà öåí í à ðî ññèéñêóþ í åô òü Urals, äî ëë./áàðð. 38 óâåëè÷å í èå êâî ò í à 0,5 ì á/ñ óâåëè÷åí èå óâåëè÷åí èå óâåëè÷åí èå êâî ò í à 0,8 êâî ò í à 1,452 êâî ò í à ì á/ñ ì á/ñ 0,708 ì á/ñ 34 óâåëè÷å í èå êâî ò í à 1,3 ì á/ñ 30 26 22 ñí èæåí èå êâî ò í à 1,5 ì á/ñ 14 ñí èæåí èå êâî ò í à 1 ì á/ñ ñí èæåí èå êâî ò í à 1 ì á/ñ 18 ñí èæåí èå êâî ò í à 1,5 ì á/ñ (ñ 2002 ã.) 2000 ã. 2002 ã. 2001 ã. 10 ÿí â ô åâ ì àð àï ð ì àé èþ í èþ ë àâã ñåí î êò íîÿ äåê Источник: Reuters Исполнение обязательств ОПЕК 28 35 27 30 26 25 25 20 24 15 23 10 22 5 21 0 1999 2000 2001 2002 2003 Нефтедобыча странами ОПЕК (без Ирака), млн. барр. в сутки Квота нефтедобычи странами ОПЕК Цена на нефть марки Urals (правая шкала), долл./барр. Источник: MEES Импорт сырой нефти в США, млн. барр. в сутки 12 11 Î áëàñòü èçì åí åí èÿ î áúåì î â èì ï î ðòà çà ï î ñëåäí èå 10 ëåò 10 9 8 7 6 5 4 янв фев мар апр май 2002 Источник: EIA июн июл 2001 авг сен окт 2000 ноя дек 12 декабря ОПЕК приняла решение об увеличении официальных квот на 1,3 млн. барр. в сутки с начала следующего года с одновременным снижением фактической нефтедобычи. По сути, страны-члены ОПЕК должны вернуться на уровень добычи середины 1999 г., когда снижение квот диктовалось чрезвычайно низкими ценами на сырую нефть (10-15 долл./барр.). В настоящее время такой угрозы не существует, поэтому добровольное снижение нефтедобычи маловероятно. В ноябре объем добычи сырья десятью странами ОПЕК, по опросу Reuters, продолжился. Квота оказалась превышена примерно на 3 млн. барр. в сутки, или около 4% мирового спроса. Если члены картеля допускают превышение фактической нефтедобычи по сравнению с квотами, то их официальное повышение лишь узаконивает эту практику. Поэтому в дальнейшем вряд ли можно ожидать повышение дисциплины внутри ОПЕК. К тому же квоты повышены равномерно, в то время как Нигерия и Алжир уже давно выступают за увеличение их доли в нефтедобычи картеля. Сокращение импортируемой в США нефти из Венесуэлы и Ирака по состоянию на 20декабря пока не отмечается. Импорт держится на максимальном за последнее десятилетие уровне (9-10 млн. барр. в сутки). Однако длительное отсутствие венесуэльской нефти вскоре достигнет американской границы и ее невозможно будет заместить в короткие сроки поставками из других стран. Как следствие уже в начале 2003 г. начнет сказываться дефицит нефти на внутреннем рынке, что будет способствовать поддержанию цен на высоком уровне. Однако венесуэльский фактор должен вскоре закончиться – слишком велика зависимость бюджета и экономики Венесуэлы в целом от нефтеэкспорта. 11 Центр развития ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ Уровень совокупных запасов нефти США 1000 40 950 35 900 850 30 800 25 750 700 20 650 15 600 10 550 500 5 94 95 96 97 98 99 00 01 02 Коммерческие запасы нефти в США (левая шкала), млн. барр. Стратегические запасы нефти США (левая шкала), млн. барр. Нефть марки WTI (правая шкала), долл./барр. Источник: EIA 360 350 340 330 Î áëàñòü èçì åí åí èÿ çàï àñî â çà ï î ñëåäí èå 10 ëåò 320 310 300 290 280 270 янв фев мар апр май июн июл 2002 авг сен 2001 окт ноя дек 2000 Источник: EIA Уровень запасов и цена на нефть в США 370 40 360 Î áëàñòü èçì åí åí èÿ çàï àñî â çà ï î ñëåäí èå 10 ëåò 350 35 30 340 330 25 320 310 20 300 15 290 10 280 270 5 95 96 97 98 99 00 01 02 Запасы сырой нефти в США (левая шкала), млн. барр. Цена на нефть марки WTI (правая шкала), долл./барр. Источник: EIA Запасы бензина в США, млн. барр. 240 Î áëàñòü èçì åí åí èÿ çàï àñî â çà ï î ñëåäí èå 10 ëåò 230 220 210 200 190 180 янв фев мар апр май 2002 июн июл 2001 авг сен окт 2000 ноя дек Рост совокупных объемов запасов сырой нефти в США на протяжении 2002 г. (около 3%) обеспечивался в основном за счет наращивания стратегических резервов (SPR). В настоящее время SPR достигли максимального за всю историю США уровня 600 млн. барр. (9% роста за год). В случае прекращения импорта иракской нефти их должно хватить на 20 недель нефтяных интервенций. Планируется за последующие два года довести стратегический резерв до 700 млн. барр. США не испытывают опасений относительно дефицита нефти на рынке в связи с возможной войной с Ираком. Пока администрация Д.Буша не намерена открывать стратегический резерв и, тем более, вряд ли будет это делать из-за перебоев в поставках из Венесуэлы. Во второй половине 2002 г. происходило интенсивное сокращение коммерческих запасов нефти. Высокий спрос на нефть для ее последующей переработки и наращивание стратегических резервов при тех же объемах импорта и производства сырья, что и в предыдущие годы, привели к сокращению запасов. Согласно отчету Министерства энергетики США, по состоянию на 20 декабря коммерческие запасы сырой нефти в США составили 287,4 млн. барр. Опустившись в начале октября ниже десятилетнего минимума на 6%, запасы так и не восстановились до комфортных уровней конца прошлого года. Запасы сырой нефти в США, млн. барр. 370 30/12/2002 Низкий уровень коммерческих запасов является мощной поддержкой ценам на нефть. С апреля 2002 г. (годовой максимум) коммерческие запасы сырой нефти в США сократились к концу года почти на 40 млн. барр. (на 12%). Похожая ситуация наблюдалась в 2000 г., когда запасы опустились на минимальные уровни, а цены американской нефти WTI находились в диапазоне 30-36 долл./барр. (по состоянию на 27 декабря 2002 г. цена превышала 32 долл./барр.). 12 Центр развития ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ 17 Î áëàñòü èçì åí åí èÿ ñï ðî ñà çà ï î ñëåäí èå 10 ëåò 15 14 13 12 янв фев мар апр май июн июл 2002 авг сен 2001 окт ноя дек 2000 Источник: EIA сырой нефти в США, млн. барр. в Импорт сутки 12 Запасы нефтепродуктов в США, млн. барр. 11 В условиях сезонного роста потребления автомобильного топлива и начала зимнего отопительного сезона запасы дистиллятов начали пополняться. В декабре их уровень достиг 125 млн. барр., что на 4% выше минимального годового уровня. Однако о переломе тенденции говорить пока еще рано. Запасы нефтепродуктов во второй половине 2002 г. долгое время не пополнялись. В результате запасы дизельного топлива и топочного мазута в конце ноября оказались на минимальных за последние 10 лет уровнях. Это вызвало рост цен на дизельное топливо и топочный мазут примерно на 10-15% выше прошлогодних. Î áëàñòü èçì åí åí èÿ î áúåì î â èì ï î ðòà çà ï î ñëåäí èå 10 ëåò 10 160 9 150 140 8 Î áëàñòü èçì åí åí èÿ çàï àñî â çà ï î ñëåäí èå 10 ëåò 130 7 120 6 110 5 100 4 90 янв 80 янв фев мар фев мар апр май июн 2002 апр май июл авг 2001 июн июл авг 2002 сен окт ноя дек 2000 сен окт ноя дек 2001 2000 Необходимость дальнейшего пополнения запасов нефтепродуктов будет диктовать повышенный спрос на сырую нефть. Источник: EIA Спрос на сырую нефть в США для переработки, млн. барр. в сутки 17 16 Î áëàñòü èçì åí åí èÿ ñï ðî ñà çà ï î ñëåäí èå 10 ëåò Спрос и предложение нефти в мире, млн. барр. в сутки 15 I 76,6 19,4 15,2 75,3 27,9 9,0 2002 II III 74,8 76,2 19,6 19,8 14,7 15,6 75,0 75,6 27,4 28,3 9,2 9,5 Спрос 14 США (50 штатов) Западная Европа Предложение 13 ОПЕК СНГ 12 Изменение запасов ("+" = сокращение) 1,3 май-0,2июн 0,6 янв фев мар апр июл IV 77,5 20,1 15,7 77,8 29,6 9,8 I 78,3 20,4 15,5 77,8 29,4 9,6 -0,3 авг 0,5 сен Спрос США (50 штатов) Западная Европа Предложение ОПЕК СНГ 1996 71,4 18,3 14,8 71,4 28,3 7,1 1997 72,9 18,6 15,0 73,7 29,9 7,1 1998 73,6 18,9 15,3 75,2 30,4 7,2 1999 75,0 19,5 15,2 74,2 29,3 7,6 2000 76,0 19,7 15,1 76,8 30,9 8,1 Изменение запасов ("+" = сокращение) -0,4 -1,2 -1,3 0,8 -0,8 2002 Источник: EIA 2001 13 С начала декабря спрос на сырую нефть в США для ее последующей переработки стал постепенно снижаться. В среднем за неделю, закончившуюся 20 декабря, перерабатывалось чуть более 14,6 млн. барр. в сутки. Сокращение спроса не сказалось на выработке бензин, в то время как производство топочного мазута несколько сократилось. В то же время, уровень спроса остается достаточно высоким, - выше средних значений за последние 10 лет (с учетом сезонности), что поможет обеспечить в период зимнего отопительного сезона «комфортные» запасы нефтепродукутов. Спрос на сырую нефть в США для переработки, млн. барр. в сутки 16 30/12/2002 2003 II III 76,0 77,4 20,2 20,6 14,6 15,2 77,6 78,4 29,4 29,6 9,7 9,9 IV 79,2 20,9 15,9 79,0 29,6 10,0 -1,6 ноя-1,1дек 0,2 окт 2000 2001 76,0 19,6 15,3 76,7 30,1 8,8 2002 76,3 19,7 15,3 75,9 28,3 9,4 2003 77,7 20,5 15,3 78,2 29,5 9,8 -0,7 0,3 -0,5 Мировой спрос на нефть в текущем году вырастет по сравнению с 2001 годом всего на 0,35%, что составляет 27 тыс. баррелей в сутки1. Начавшееся восстановление американской экономики приведет к тому, что в 2003 году спрос на нефть будет расти более высокими темпами - около 1,9% (максимальная прогнозная оценка за последнее время) и достигнет 77,72 млн. баррелей в сутки. Наибольший прирост спроса ожидаются со стороны США и Китая. Предложение сырой нефти, по данным Министерства энергетики США, в 2003 г. будет превышать спрос, что позволит наращивать коммерческие запасы сырой нефти на 0,5 млн. баррелей в сутки. Наибольший прирост предложения ожидается Канадой, Мексикой, странами б.СССР и со стороны ОПЕК. Такой прогноз содержится в докладе Short-Term Energy Outlook, подготовленном Министерством энергетики США в декабре. Это в три раза ниже январского прогноза. В связи с вялым восстановлением американской экономики и низким спросом на углеводородное сырье оценка объема спроса на протяжении текущего года постепенно снижалась. 1 Центр развития ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ Прогноз цен на нефть, долл./барр. 31 29 27 25 23 21 19 17 15 I II III IV I II III IV I II III 2001 2002 2003 Импортируемая в США нефть (факт и прогноз за декабрь) Российская нефть марки Urals Импортируемая в США нефть (прогноз за октябрь) Источник: EIA, Reuters IV 30/12/2002 Осложнение политической ситуации в Венесуэле и Ираке, крупнейших поставщиков нефти на мировой рынок, не нашли своего отражения в декабрьском прогнозе Министерства энергетики США. По всей видимости, эти факторы носят краткосрочный характер. В то же время падение нефтяных котировок в октябре привело к переоценке фундаментальных факторов. Вероятнее всего, интенсивный рост предложения сырой нефти на рынке будет сопровождаться слабым повышением мирового спроса и, как следствие, ростом коммерческих запасов. Эти ожидания подталкивают участников рынка к игре на понижение. В результате, согласно прогнозу Министерства энергетики США, в 2003 г. цена импортируемой в страну нефти будет плавно снижаться с текущих уровней и в среднем за год составит 23,94 долл./барр. (практически на уровне 2002 г.). 14 Центр развития ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ 30/12/2002 15 Мировые рынки металлов В декабре цена наличной платины находилась в диапазоне 580-603 долл./унция. Она поддерживалась инвестиционным спросом на фоне ослабления американского доллара и ростом заказов со стороны ювелирной промышленности. По итогам 2002 г. среднегодовая цена платины выросла на 2% - до 537 долл./унция против 529 долл./унция в 2001 г. Это объясняется увеличением доли использования платины в производстве каталитических нейтрализаторов на 33% по сравнению с 2001 г. Сохраняющийся на протяжении последних трех лет дефицит платины привел к истощению запасов металла у потребителей, что в совокупности с отставанием темпов роста производства от потребления (соответственно, 8,5% и 10,7%) позволит сохранить благоприятную ценовую конъюнктуру в 2003 г. В декабре котировки палладия продолжили свое снижение, достигнув минимального за последние пять лет значения в 219 долл./унция. Хронический избыток предложения металла над спросом в совокупности с сокращением использования палладия в автомобильной индустрии на 9% по сравнению с 2001 г , а также с ростом запасов металла у потребителей до 18 тонн привели к снижению среднегодовой цены на палладий на 44 % по сравнению с 2001 г. (до 337 долл./унция ). Несмотря на возможное увеличение доли использования палладия в производстве автокатализаторов вследствие увеличения разрыва в стоимости между платиной и палладием, цены на палладий в 2003 г. будут находиться под давлением избыточного предложения. Платина : вечерний фиксинг (LPPM) 650 долл./унцию 600 550 500 450 400 00 01 02 Источник: London Platinum & Palladium Market Палладий: вечерний фиксинг (LPPM) 1100 1000 900 долл./унцию 800 700 600 500 400 300 200 00 01 02 Источник: London Platinum & Palladium Market Платина : вечерний фиксинг (LPPM) Никель на LME 40 600 35 11000 550 30 9000 25 500 8000 20 7000 450 15 6000 10000 10 400 5000 5 00 00 01 01 Запасы (левая шкала) Источник: LME 02 2000 1900 2000 1800 1900 700 800 1700 1800 600 700 1600 1700 500 600 1500 1600 400 500 1400 1500 долл./тдолл./т 800 900 300 400 00 300 00 01 Запасы (левая шкала) 01 Запасы (левая шкала) 1300 1400 02 Цена спот (правая шкала) 1300 02 Цена спот (правая шкала) Источник: LME Палладий: вечерний фиксинг (LPPM) 1100 1000 900 800 700 600 500 400 300 200 00 В декабре котировки никеля (спот ЛБМ) колебались в диапазоне 6800-7300 долл./тонна. По предварительным прогнозам, среднегодовая цена никеля составит в 2002 году 6765 долл./тонна, что на 13,7% выше чем в предыдущем году (5948 долл./тонна). Рост среднегодовых цен обусловлен сильным спросом на металл со стороны производителей нержавеющей стали, производство которой выросло в 2002 г. на 5% (до 20 млн. тонн.). В совокупности с уменьшением доли использования ломов это привело к росту потребления рафинированного никеля на 29%. Отсутствие избыточных мощностей по добыче и производству никеля вплоть до 2005 г. позволяет прогнозировать устойчивый спрос на металл в 2003 г. Медь на LME Медь на LME 900 1000 тыс.т тыс.т 4000 02 Цена спот (правая шкала) 1000 долл./унцию долл./т долл./унцию тыс. т 650 01 02 В течение декабря месяца на рынке меди сохранялось неустойчивое равновесие спроса и предложения. Котировки наличной меди (спот ЛБМ) понизились с 1649,5 долл./тонна в начале месяца, до 1568 долл./тонна в конце. Сокращение производства рафинированной меди в объеме 600 тыс. тонн, предпринятое рядом крупнейших компанийпроизводителей в 2002 году, ограничило падение среднегодовых цен 1,2% (до уровня 1557 долл./тонна, против 1577 долл./тонна в прошлом году). Однако отсутствие уверенного спроса на металл, за исключением Китая, и биржевые запасы в размере более 1 млн. тонн делают равновесие спроса и предложения шатким. Это создает условия для сильных колебаний цены в 2003 г. Центр развития ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ 30/12/2002 Мировые финансовые рынки С приближением начала военных действий США против Ирака доллар теряет свои позиции. В случае начала войны для поддержания курса доллара потребуется дополнительный приток средств в США (по оценкам западных экспертов, до 1,4 млрд. долл.) для балансировки счета текущих операций. В результате американская валюта в декабре 2002 г. опустилась до минимального за последние три года значения и к концу 2002 г. по отношению к евро обесценилась за год на 14%, к иене доллар подешевел на 8%. При слабых признаках восстановления доллару будет трудно удерживать позиции сильной валюты. Правда, и европейская экономика пока не радует своими результатами. Так что игра будет происходить вокруг паритета доллара к евро. Восстановление японской экономики, по всей видимости, невозможно без дальнейшего ослабления йены. Курсы евро и иены к доллару (1 января 2000 = 100) 135 130 125 120 115 110 105 100 95 00 01 Индекс евро/долл. 02 Индекс иена/долл. Источники: Oanda.com Фондовые индексы 130 120 110 100 90 80 70 60 50 40 130 30 120 20 110 00 100 90 80 70 60 50 40 30 20 00 (5 января 2000 = 100) Фондовые индексы (5 января 2000 = 100) 01 Dow-Jones Industrial Average FTSE EURO 100 02 NASDAQ Composite Nikkei-225 01 Dow-Jones Industrial Average FTSE EURO 100 02 NASDAQ Composite Nikkei-225 Источник: Reuters Доходность 3-месячных государственных облигаций (% годовых) 7 0,7 6 0,6 5 0,5 4 0,4 3 0,3 2 0,2 1 0,1 0 0,0 00 США 01 Еврозона 02 Япония (правая шкала) 2002 год стал третьим подряд годом снижения биржевых индексов. Индекс Dow Jones понизился за год на 17%, индекс Nasdaq упал почти на треть, а японский индекс Nikkei 225 опустился на 19% (был установлен новый минимальный за последние два десятилетия уровень 8200 пунктов). Между тем, биржевые котировки золота достигли 350 долл. за тройскую унцию (25% роста). Короче, типичная картина экономического спада. Для поддержания рынка акций в 2003 г. и перемещения средства с финансовых рынков на рынок капитала в США рассматриваются предложения о снижении вдвое налога с дохода по дивидендам акционеров (сейчас этот доход облагается дважды - с размера дивиденда и с общего дохода), о вычитании убытков фондового рынка из общей суммы доходов для индивидуальных инвесторов, предлагается уменьшить налоговую базу на сумму инвестиций, рассчитанных на три года. Чрезмерно высокий уровень задолженности, как государственного, так и банковского сектора Японии, не позволяет осуществить вывод экономики из спада, что тянет за собой вниз корпоративный сектор. 16 Центр развития ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ Доходность 3-месячных государственных облигаций (% годовых) 7 0,7 6 0,6 5 0,5 4 0,4 3 0,3 2 0,2 1 0,1 0 0,0 00 01 Еврозона США 02 Япония (правая шкала) Источник:Доходность Reuters 30-летних государственных облигаций (% годовых) 7,5 6,5 5,5 4,5 30/12/2002 Обеспокоенность слабыми темпами экономического роста и риском возобновления рецессии подтолкнула центральные банки США и Европы к снижению процентных ставок в конце 2002 г. (соответственно, до 1,25% и 2,75% годовых). Снижение учетных ставок нашло отражение в перетоке капитал из активов с высоким уровнем риска (корпоративные акции и облигации) в безрисковые госбумаги. Доходность трехмесячных казначейских векселей США достигла в конце 2002 г. 1,16% годовых (2,78% - для еврозоны). Низкие ставки доходности госзаимствований снижают стоимость потребительских кредитов, повышая тем самым спрос со стороны населения на товары длительного пользования. В то же время пока не очевидно, что снижение ставок приведет к окончательному переходу экономики этих стран на рельсы устойчивого роста. Слишком велики геополитические риски, связанные с возможностью войны в Ираке. 3,5 2,5 1,5 00 01 США Источник: Reuters 02 Еврозона Япония В условиях снижения налогов и увеличения бюджетного дефицита, США вынуждены наращивать государственных долг. Однако это будет сделать намного сложнее при столь низком уровне процентных ставок. В этих условиях денежные власти должны как минимум поддерживать сильный доллар, что возможно лишь в условиях растущей производительности. Либо политическая неопределенность в мире заставит инвесторов искать убежища в тихой американской гавани. 17 Центр развития ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ Спрэд суверенных облигаций (базисных пунктов) 2200 EMBI+ EMBI+ Мексика EMBI+ Турция 1800 EMBI+ Бразилия EMBI+ Филиппины EMBI+ Россия 1400 1000 600 200 2001 2002 Источник: Reuters, JPиндекса Morgan EMBI+ (1.01.2002 = 100) Динамика 140 130 120 110 100 EMBI+ EMBI+ Латинская Америка EMBI+ Африка EMBI+ Азия EMBI+ Европа EMBI+ Россия 90 80 2002-01 275 2002-04 2002-07 2002-10 Динамика индекса Standart&Poor's Global Index EM (1.01.2001 = 100) 250 Сводный индекс Мексика Россия 225 200 Бразилия Корея Турция 175 150 125 100 75 50 25 0 2001 2002 Источник: Reuters, Ñï ðýä S&P ñóâåðåí í û õ î áëèãàöèé (áàçèñí û õ ï óí êòî â) 2400 2200 2000 1800 1600 1400 1200 1000 800 600 400 200 2001 EMBI+ 2002 EMBI+ Áðàçèëèÿ EMBI+ Ì åêñèêà EMBI+ Ôèëèï ï èí û EMBI+ Òóðöèÿ EMBI+ Ðî ññèÿ 30/12/2002 Сначала финансовые потрясения в Аргентине, а затем политический кризис в Бразилии дестабилизировали долговой рынок развивающихся стран в 2002 г. Спрэд суверенных облигаций, рассчитываемый JP Morgan в октябре поднимался выше уровня 1000 б.п. Лишь с завершением президентских выборов в Бразилии ситуация стабилизировалась. С октября спрэд суверенных облигаций развивающихся стран устойчиво сокращается, но по-прежнему остается выше минимальных уровней за последние два года. Новому руководству Бразилии будет сложно сдерживать расходы бюджета, снижение резервов и рост госдолга. Участника рынка долговых обязательств пока скептически оценивают перспективы обслуживания госдолга, значение спрэда бразильских облигаций к казначейским обязательствам США сохраняется высоким (выше 1400 б.п.). При этом Бразилии и Аргентине вряд ли удастся обойтись без помощи МВФ. На фоне латиноамериканского кризиса долговых инструментов продвижение России к инвестиционному рейтингу положительно сказывается на текущей динамике доходности. Суверенные российские облигации к концу 2002 г. торговались со спрэдом 450 б.п. (более 600 б.п. в начале года) к US-Treasures. Долгосрочный понижающийся тренд на фондовом рынке США тянет за собой рынок Emerging markets. Сводный фондовый индекс, рассчитываемый S&P по всем развивающимся рынкам, с начала года снизился на 6%. Основным тормозом стала Латинская Америка. Влияние ближайшего соседа и проблемы самого региона не позволили инвесторам рассматривать рынки акций развивающихся стран в качестве альтернативы для вложения своего капитала. Рост акций в отдельных странах (в России индекс показал почти 30%-ный рост по итогам года, в Кореи – 13%) оказался недостаточным для развития долгосрочного устойчивого роста. 18 Центр развития ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ 30/12/2002 19 Прогнозы на 2002-2003 гг. Прогнозы макроэкономических показателей на 2002-2003 гг., сделанные в ноябре-декабре текущего года, оказались еще менее оптимистичными, чем были ранее. Некоторое ухудшение конъюнктуры, нарастание пессимистических настроений среди потребителей и предпринимателей, а также угроза войны с Ираком сделали свое дело. Хотя нового витка спада пока не ожидается, прогноз роста ВВП США на 2003 г. снизился до 2,6-2,8%, а роста ВВП Еврозоны – до 1,5-1,8% (то есть фактически указывает на стагнацию в Еврозоне). В Японии, где ситуация пока существенно хуже, на 2003 г. прогнозируется окончательное завершение рецессии и рост ВВП на 0,8-1,2%.На фоне США и Еврозоны Япония уже не будет выглядеть столь удручающе беспомощной. Обращают на себя внимание еще две особенности прогнозов: - ожидается, что США будут расти быстрее других развитых стран, то есть именно США должны «потянуть за собой» мировую экономику; - оценки роста потребительских цен не предполагают сколько-нибудь заметного ускорения инфляции в США, а в Еврозоне даже ожидается снижение инфляции в 2003 г. В Японии в 2003 г. так и не удастся преодолеть дефляцию. Декабрьский прогноз Мирового банка по росту мирового ВВП составляет 1,7% на 2002 г. и 2,5% на 2003 г. Обычно считается, что рост мирового ВВП меньше, чем на 2% может сопровождаться мировой рецессией (снижение мирового ВВП бывает крайне редко). Таким образом, 2002 г. войдет в историю как год стагнации, да и в 2003 г. в лучшем случае станет годом оживления, а не циклического роста. Последние прогнозы макроэкономических показателей по США, Еврозоне и Японии Страна/ Источник прогноза Дата Прогноза Реальный ВВП, % прироста Потребительские цены,(1 % прироста 2002 2003 2002 2003 н.д. н.д. 2,1 2,3 н.д. н.д. 5,8 н.д. н.д. 5,8 1,6 1,4 1,6 2,3 1,4 2,1 5,8 5,8 5,8 6,0 6,0 5,8 1,8 1,1-2,1 1,5 н.д. 2,1-2,3 2,2 н.д. 1,3-2,3 1,7 н.д. н.д. - н.д. н.д. - 0,8 0,8 0,8 0,8 1,8 1,8 1,8 1,6 2,3 2,2 2,2 2,2 2,0 2,0 1,8 1,8 8,2 8,3 8,3 8,3 8,3 8,5 8,4 8,5 0,0 -0,5 0,8 0,7 н.д. -1,0 н.д. -0,6 н.д. - н.д. - Европейская Комиссия Ноябрь -0,6 1,2 -1,0 -1,0 5,2 ОЭСР Ноябрь -0,7 0,8 -1,5 -1,6 5,5 * Livingston Survey; **- Survey of Professional Forecasters 1.Для ОЭСР – дефлятор потребительских расходов, для остальных – индекс потребительских цен. 5,3 5,6 США Мировой банк Опрос Blue Chip Economic Indicators Опрос The Economist Опрос FRB of Philadelphia* Европейская Комиссия ОЭСР Опрос NABE Еврозона Мировой банк Европейский центральный банк Опрос The Economist Европейская Комиссия ОЭСР Опрос European Central Bank** Опрос Reuters Япония Мировой банк Опрос The Economist 2002 2003 Декабрь Декабрь Декабрь Декабрь 2,3 2,4 2,4 2,4 2,6 2,8 2,6 2,7 н.д. н.д. 1,6 1.6 Ноябрь Ноябрь Ноябрь 2,3 2,3 2,3 2,3 2,6 2,8 Декабрь Декабрь Декабрь 0,8 0,6-1,0 0,7 Ноябрь Ноябрь Ноябрь Ноябрь Декабрь Декабрь Уровень безработицы, % Прирост реального ВВП, % Центр развития 4,0 ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ 30/12/2002 Консенсус-прогнозы ВВП на 2002-2003 г. (ежемесячные опросы The Economist) 3,0 2,0 1,0 0,0 -1,0 ию н ию 0 1 л 0 ав 1 г0 се 1 н 0 ок 1 т 0 но 1 я 0 де 1 к0 ян 1 в ф 02 ев ма 02 р 0 ап 2 р ма 02 й ию 02 н ию 0 2 л 0 ав 2 г0 се 2 н 0 ок 2 т 0 но 2 я 0 де 2 к0 ян 2 в 03 -2,0 США-2002 США-2003 Время проведения опроса Еврозона-2002 Еврозона-2003 Япония-2002 Япония-2003 20 Центр развития ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ 30/12/2002 21 ПРИЛОЖЕНИЕ Хронология решений центральных банков США, Еврозоны и Японии (2000-2002 гг.) Федеральный комитет по операциям на открытом рынке ФРС США Европейский центральный банк Банк Японии 30: Остатки на корсчетах в БЯ: с 1015 до 15-20 трлн. иен Покупка гособлигаций: с 1,0 до 1,2 трлн. иен/мес. Срочность покупаемых векселей: с 0-6 до 0-12 мес. 28: Покупка гособлигаций: с 0,8 до 1,0 трлн. иен/мес. - 2002 Декабрь Ноябрь Октябрь 06: Ставка по фед. фондам: 1,25 - 05: Ставка рефинансирования: 2,75 - Сентябрь Август Июль Июнь Май Апрель Март Февраль - - Январь - - Декабрь 21: Ставка по фед. фондам: 1,75 - Ноябрь Октябрь Сентябрь Август 06: Ставка по фед. фондам: 2,00 02: Ставка по фед. фондам: 2,50 17: Ставка по фед. фондам: 3,00 21: Ставка по фед. фондам: 3,50 08: Ставка рефинансирования: 3,25 17: Ставка рефинансирования: 3,75 30: Ставка рефинансирования: 4,25 Июль Июнь Май Апрель Март 27: Ставка по фед. фондам: 3,75 15: Ставка по фед. фондам: 4,00 18: Ставка по фед. фондам: 4,50 20: Ставка по фед. фондам: 5,00 10: Ставка рефинансирования: 4,50 - Февраль - - Январь 31: Ставка по фед. фондам: 5,50 03: Ставка по фед. фондам: 6,00 - 2001 19: Остатки на корсчетах в БЯ: с 6 до 10-15 трлн. иен Покупка гособлигаций: с 0,6 до 0,8 трлн. иен/мес. 18: Дисконтная ставка: 0,10 14: Остатки на корсчетах в БЯ: с «около 5» до «не ниже 6» трлн. иен Покупка гособлигаций: 0,6 трлн. иен/мес. 19: Остатки на корсчетах в БЯ: около 5 трлн. иен (этот инструмент объявляется основным инструментом денежной политики БЯ вместо целевой ставки предложения overnight) 28: Дисконтная ставка: 0,25 Ставка предложения overnight: 0,15 09: Дисконтная ставка: 0,35 - Центр развития ОБОЗРЕНИЕ МИРОВОЙ ЭКОНОМИКИ 22 - 2000(* Декабрь Ноябрь Октябрь Сентябрь Август 30/12/2002 - 05: Ставка рефинансирования: 4,75 31: Ставка рефинансирования: 4,50 11: Ставка предложения overnight: 0,25 Июль Июнь 08: Ставка рефинансирования: 4,25 Май 16: Ставка по фед. Фондам: 6,50 Апрель 27: Ставка рефинансирования: 3,75 Март 21: Ставка по фед. Фондам: 6,00 16: Ставка рефинансирования: 3,50 Февраль 02: Ставка по фед. Фондам: 5,75 03: Ставка рефинансирования: 3,25 Январь * - на начало 2000 г. ставка по федеральным фондам ФРС США - 5,50% (с 16 ноября 1999 г.); ставка рефинансирования ЕЦБ - 3,00% (с 5 ноября 1999 г.); дисконтная ставка Банка Японии – 0,50% (с 8 сентября 1995 г.); ставка предложения по однодневным необеспеченным кредитам Банка Японии – согласно «политике нулевой процентной ставки» - 0,15% (с 12 февраля 1999 г.) при последующем ее снижении «так низко, как это возможно» (на практике почти до 0%).