Нужна ли модернизация РБС

реклама

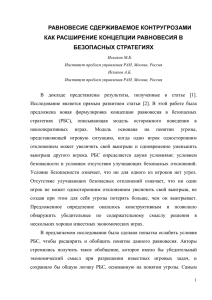

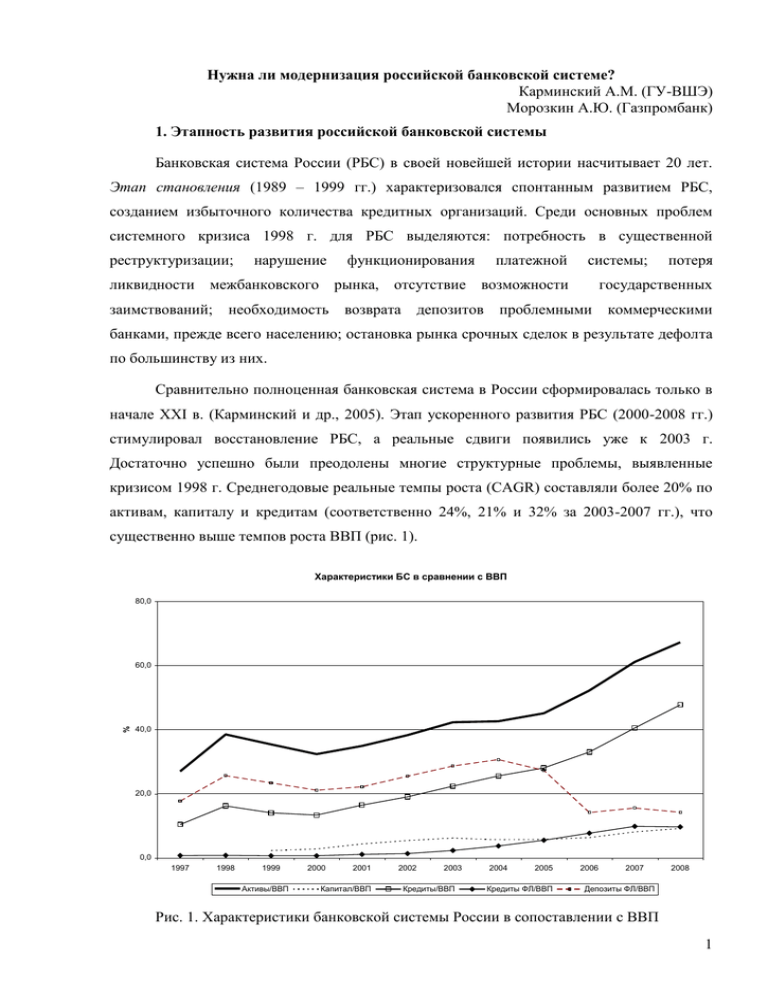

Нужна ли модернизация российской банковской системе? Карминский А.М. (ГУ-ВШЭ) Морозкин А.Ю. (Газпромбанк) 1. Этапность развития российской банковской системы Банковская система России (РБС) в своей новейшей истории насчитывает 20 лет. Этап становления (1989 – 1999 гг.) характеризовался спонтанным развитием РБС, созданием избыточного количества кредитных организаций. Среди основных проблем системного кризиса 1998 г. для РБС выделяются: потребность в существенной реструктуризации; нарушение функционирования платежной системы; ликвидности межбанковского рынка, отсутствие возможности заимствований; необходимость возврата депозитов потеря государственных проблемными коммерческими банками, прежде всего населению; остановка рынка срочных сделок в результате дефолта по большинству из них. Сравнительно полноценная банковская система в России сформировалась только в начале XXI в. (Карминский и др., 2005). Этап ускоренного развития РБС (2000-2008 гг.) стимулировал восстановление РБС, а реальные сдвиги появились уже к 2003 г. Достаточно успешно были преодолены многие структурные проблемы, выявленные кризисом 1998 г. Среднегодовые реальные темпы роста (CAGR) составляли более 20% по активам, капиталу и кредитам (соответственно 24%, 21% и 32% за 2003-2007 гг.), что существенно выше темпов роста ВВП (рис. 1). Характеристики БС в сравнении с ВВП 80,0 % 60,0 40,0 20,0 0,0 1997 1998 1999 Активы/ВВП 2000 2001 Капитал/ВВП 2002 2003 Кредиты/ВВП 2004 2005 Кредиты ФЛ/ВВП 2006 2007 2008 Депозиты ФЛ/ВВП Рис. 1. Характеристики банковской системы России в сопоставлении с ВВП 1 Превышение роста банковских показателей по отношению к ВВП в 2008г. (по активам до 67% (рост в 2,5 раза) и капиталу до 9% (рост более 4 раз)) оказался выше значений, предусмотренных стратегией развития РБС. В 3 раза вырос относительный уровень кредитов реальной экономике (до 48% ВВП), существенно вырос объем кредитов физическим лицам до 18% общего объема предоставленных кредитных ресурсов около 9% ВВП. В то же время уровень нормы накопления не только существенно ниже развитых и большинства развивающихся стран, но и имеет тенденцию относительного падения, что, несомненно, нарушает пропорции банковских услуг. Привлечение средств населения в депозиты, напротив, снизилось с 26% до 14% ВВП. Это определяет одну из проблемных точек развития РБС. Важным источником фондирования за последние несколько лет стали для банков и предприятий зарубежные заимствования. Несмотря на сравнительную дешевизну этих ресурсов в докризисный период, валютные риски, риски ликвидности и их неустойчивость как источника фондирования, связанные с этим видом заимствования, в полной мере проявились за последние два года в условиях финансового кризиса. Ресурсные ограничения РБС создали, помимо «заражения» от зарубежных источников, предпосылки «перегрева» банковской системы. Рост просроченной задолженности по многим банкам не был в достаточной мере обеспечен ростом собственных средств и резервов на возможные потери по ссудам на случай кризисной ситуации. Следствием явился существенный рост просроченной задолженности (рис. 2). Динамика роста кредитования 16 000 4,0% 3,5% 12 000 3,0% млрд руб. 2,5% 8 000 2,0% 1,5% 4 000 1,0% 0,5% 0 0,0% 2000 2001 2002 2003 Предприятиям и организациям 2004 2005 Физическим лицам 2006 2007 2008 1H 2009 Процент просроченной задолженности Рис. 2 Динамика роста кредитования и просроченной задолженности. 2 Этап ускоренного развития закончился «перегревом». Первая стадия кризиса потребовала оперативных мер Банка России, во многом аналогичных предпринятым и другими странами мирового сообщества (предоставление кредитов банкам, снижение ФОР и регуляторных требований, повышение уровня страховых покрытий), которые были дополнены мягкой девальвацией рубля. Наметился явный рост РБС в мировой банковской системе. По итогам 2008 г. 35 российских банков попали в мировую Тор-1000 (по сравнению менее чем с 20 банками в 2004 г.). Два банка (Сбербанк РФ и ВТБ) вошли в первую мировую сотню по рэнкингу капитала первого уровня. При этом активы российских банков, вошедших в ТОР-1000 (более 0,5%), соизмеримы с активами стран BRIC за исключением Китая, на который приходится более 5% активов крупнейших банков мира (рис. 3). Доля банков BRIC среди крупных банков мира (ТОР-1000) 12,0% 10,0% 1,1% 8,0% 2,5% 1,1% 1,3% 0,5% 1,4% 6,0% 4,0% 0,9% 0,9% 0,7% 2,7% 1,7% 1,2% 6,1% 5,4% 4,6% 2,0% 3,1% 0,0% Количество Капитал Китай Активы Бразилия Индия Прибыль Россия Рис. 3. Доля банков BRIC среди крупнейших банков мира (The Banker, 2008). В то же время, капитал крупнейшего российского банка на порядок меньше, а активы всей РБС меньше активов любого банка из мировой Тор-20. Достигнутый уровень РБС, несмотря на высокие темпы роста, все еще не соответствует потребностям российской экономики. Многие предприятия вынуждены развиваться за счет собственных средств или зарубежных заимствований. Не останавливаясь на вполне своевременных и комплексных мерах Банка России и Правительства РФ, возникает вопрос о мерах, которые должны быть приняты и направлениях модернизации РБС. Ответ состоит в том, что следующий этап развития должен иметь другую парадигму (Полтерович и др., 2010). Это, прежде всего, концентрация на проблеме устойчивого развития. В этой связи необходимы 3 качественные изменения в РБС, среди которых можно выделить следующие проблемы, совокупность которых свидетельствует о необходимости модернизации РБС: • Устранение системной недоразвитости РБС в части o консолидации (комплексное управление РБС, совершенствование требований к универсальным банкам, развитие специализированных кредитных организаций (региональных, продуктовых)); o законодательного регулирования (внедрение отчетности по МСФО, комплексирование систем риск-менеджмента, совершенствование пруденциального надзора, в т.ч. за финансовым рынком в целом); o технологического развития (модернизация платежных систем, развитие систем банковских и кредитных карт, внедрение новых продуктов и услуг, в т.ч. нетрадиционных). • Обеспечение пропорционального развития РБС в интересах кредитования реальной экономики и населения, в том числе модернизации. Решение ресурсной проблемы, в том числе за счет отечественных возможностей для смягчения зависимости от зарубежных заимствований. Стимулирование роста нормы сбережения. • Укрепление капитальной базы РБС. Формирование эффективных схем привлечения ресурсов в капитал банков, в том числе через механизмы публичных размещений. Регулирование доли иностранного капитала в РБС. • Решение проблемы эффективного регулирования финансовых институтов (включая банки и банковские холдинги) на национальном и наднациональном уровнях. Повышение информационной прозрачности для обеспечения устойчивого долговременного развития. • Развитие категории независимой оценки бизнеса в интересах принятия бизнес- решений и управления рисками, в том числе упорядочивание деятельности рейтинговых агентств. • Трансформация структуры продуктов и услуг, определяемых вызовами времени, прежде всего, развитие дистанционных услуг в связи с направленностью современного бизнеса на ускорение расчетов и переход на менее затратные технологии обслуживания клиентов. 2. Проблема формирования ресурсной базы Рассмотрим более детально одну из ключевых проблем модернизации российской банковской системы, именно, проблему формирования устойчивой ресурсной базы, оставляя остальные из перечисленных выше для дальнейшего рассмотрения. 4 Узловые вопросы. Для модернизации и развития экономике нужна развитая кредитная система, предоставляющая разные по структуре и срочности кредиты, прежде всего инвестиционные. Но в России проблема не столько в кредитах (в ведущих банках механизмы и инструментальный ряд созданы), сколько в ресурсах, обеспечивающих реализацию кредитных продуктов. Основными ресурсными источниками в развитых странах являются сбережения (населения и предприятий). В России доля привлеченных средств физических лиц и нефинансовых организаций в пассивах РБС снизилась с начала 2008г. до середины 2009г. на 1,4 п.п. за полтора года. Уровень в 42% явно недостаточен для интенсивного развития экономики, особенно с учетом того, что на средства со сроком привлечения более 3 лет приходится только 5-6% пассивов. Некоторый рост сбережений населения в условиях кризиса в 2009 г. пока не является системным фактором. Зарубежные заимствования РБС в 2008 г. достигли 18-19% пассивов, причем значительный рост наблюдался в 2005-2007 гг., что способствовало существенному росту кредитования как нефинансовых организаций – до 47%, так и физических лиц – до 14% активов. Отсутствие возможности рефинансирования по доступным ценам породило проблему ресурсной недостаточности, частично устраненную за счет замещения выбывающих зарубежных заимствований ресурсами Банка России (выросли за 1,5 года на 8%), а также ограничениями на предоставления средств менее надежным заемщикам. Типовым источником долгосрочного финансирования за рубежом являются фонды (инвестиционные, пенсионные, страховые, паевые и др.). В России они не являются значимым источником фондирования. Недостаточно использовался рынок внутреннего долга, который является неотъемлемой частью национальной финансовой системы, воздействующей как на состояние финансовой сферы, так и на поступательное развитие реального сектора экономики. Приоритетные задачи привлечения ресурсов. Таким образом, вопрос о стимулировании формирования ресурсных фондов для модернизации является крайне важным и требует как научного, так и практического решения. Проведенный анализ позволяет сформулировать ряд первостепенных задач, решение которых может оказать положительное воздействие на финансирование модернизации. 1. Представляется целесообразным привлечение ресурсов государственных фондов (золотовалютного, развития и др.) для стимулирования модернизации. Оно может быть в форме гарантий, софинансирования проектов, участия в создании целевых фондов и др. Можно высказать гипотезу, что такая диверсификация не снизит 5 устойчивость государственных фондов и при целевом использовании сохранит макроэкономическую стабильность. 2. Развитие целевого внутреннего заимствования окажет благоприятное воздействие на развитие ресурсной базы долгосрочного финансирования. При этом могут быть использованы механизмы облигационных займов и формирования фондов. Основной является проблема доверия, меры по формированию которого станут ключевыми (участие или гарантии государства, крупных компаний и др.). 3. Стимулирование сбережений населения за счет целевого их использования (первоначальные накопления на решение жилищных и бытовых проблем, участие в фондах, стимулирующие проценты при безотзывном размещении средств на депозитах на длительный срок, выборочное повышение уровня страховых гарантий для отдельнх видов вкладов). Стимулирование сбережений организаций может быть реализовано за счет страхования вложений и экономических факторов. 4. Упорядоченное и регулируемое привлечение иностранного капитала желательно направить на прямое финансирование инвестиционных проектов, в том числе при формировании синдикатов по схеме проектного финансирования. Комплекс стимулирующих мер может быть предложен как в отраслевом, так и проектном срезах. Решение этих проблем может быть предусмотрено при формировании денежнокредитной политики, процентной политики и их реализации. Решение проблемы рекапитализации. Расчистка балансов банковского сектора от «плохих» долгов, накопившихся после острого этапа кризиса, является ключевой мерой для возвращения к сбалансированному росту. Имеются как положительные (Корея, Швеция), так и отрицательные (Япония, Мексика, Индонезия) примеры абсорбции «плохих» долгов (Греф, Юдаева, 2009). По различным оценкам РБС для рекапитализации на конец 2009 г. требовалось порядка 500 млрд руб. Эти средства могут быть привлечены за счет дополнительных эмиссий (в 2007г. прошла дополнительная эмиссия ВТБ, предусмотрена такая возможность для Сбербанка РФ). Другим вариантом является выпуск и выкуп долгосрочных облигаций и предоставление субординированных кредитов, что практиковалось Банком развития в 2008-2009 гг. Использование международного финансирования в России. Значительные разрывы по срокам привлечения и размещения снижались за счет привлечения зарубежного финансирования. Естественно эти ресурсы имеют повышенные валютные 6 риски вне зависимости от того, в какой валюте они будут размещены и, по крайней мере, частично модернизация экономики будет зависеть от этих ресурсов. Международный канал привлечения ресурсов вновь становится доступным. Но важно не «перегреть» международные инвестиции, что можно было наблюдать в предкризисный период не только в России, но еще в большей степени в других странах СНГ, в частности, в Казахстане. При этом важно взвешивать весь комплекс рисков и принимать меры к сбалансированности заимствований и источников погашения. 3. Назрела ли модернизация банковской системы? Модернизация экономики требует адекватного финансового сопровождения. Перечисленные выше проблемные вопросы показывают, что в самой РБС много нерешенных проблем, предполагающих структурную, организационную и технологическую модернизацию. Устойчивость развития РБС определяет будущие возможности экономики. Структурная модернизация. Трехуровневая система РБС требует модификации. Уровень универсальных банков выдерживают не более 200 из них. На третьем уровне помимо специализированных сервисных организаций (процессинговые и клиринговые центры, депозитарии, рейтинговые агентства) могли бы успешно работать финансовые специализированные бизнес-единицы, подчиненные универсальному банку или специализированному союзу, обладающему банковской лицензией и в пруденциальном плане подконтрольные Банку России. Кризис может привести к существенной консолидации российского банковского сектора. Мелкие банки могли бы • объединиться для формирования устойчивой КО либо между собой, либо присоединившись к более крупным организациям; • стать специализированной КО с ограничениями по видам операций и/или региону распространения услуг; • организоваться на базе специализированной кооперации (например, для развития микрофинансирования или массовой ипотеки). При этом государство должно разработать программу стимулирования роста количества сильных банков в РБС. Устранение неэффективного довеска, о чем свидетельствуют и эмпирические исследования технической эффективности (Головань и 7 др., 2008), представляется целесообразным и призвано усилить роль универсальных банков, повысив требования к ним, в том числе и по уровню капитализации. Усиление государственных банков в условиях кризиса имеет как положительные (более высокий уровень устойчивости), так и отрицательные (снижение конкуренции) моменты (Vernikov, 2009) и требуют корректировок по выходу из кризиса. Особое значение представляет защита от чрезмерного проникновения иностранного капитала на финансовые рынки России как в банковской сфере, так и в страховом бизнесе, так как его участие в модернизации российской экономики ограничено. Необходимость регуляторных новаций. Кризис показал, что причины его возникновения за рубежом и распространения в развивающихся странах, включая Россию, лежат в регуляторной сфере. Неуправляемое развитие банковских инструментов, обеспечивающих рост леверенджа, включая производные финансовые инструменты, нерегулируемая секьютеризация, привели к тому, что риски, принимаемые на себя банками, оказались трудно оцениваемыми. Этому же способствовало быстрое развитие надгосудартсвенных финансовых институтов, глобализация банковской деятельности. Вопрос о координации регулирования актуален как внутри страны, так и между государствами. Базель II не дает полного ответа на эти вопросы, хотя в странах Западной Европы, где его механизмы используются более широко, кризисные явлении в финансовой сфере не столь остры. Модернизации финансовой системы. Развитие новых финансовых инструментов, фондовых рынков способствует как усилению роли и влиянию финансовой системы на экономику, так и усилению РБС. Требуется снижение спекулятивного уровня фондовых рынков, в том числе за счет регуляторных изменений. Значимым является повышение транспарентности рынка, создания общедоступной и контролируемой государством системы раскрытия информации о рынке, формирование механизмов контроля рыночной дисциплины со стороны профессиональных участников. Важной составляющей является снижение уровня зависимости от спекулятивной составляющей иностранных участников рынка. Модернизация банковских технологий. Технологическое развитие РБС за 20 лет достигло современного мирового уровня с лагом порядка 5-10 лет. Это касается таких проектов как внедрение банковских карт (при этом чековый этап был успешно пропущен), депозитариев (ряд российских депозитариев признаны на мировом уровне как успешные кастодианы), биржевая торговля (отставание по производным инструментам зачастую 8 действовало на пользу РБС), расчетных систем, в том числе межбанковский клиринг и ряда других. Финансовые услуги как никакие другие приспособлены для дистанционной формы реализации. В связи с тем, что многие механизмы модернизации также замкнуты на возможностях информационных технологий, представляется важным комплексное решение этих проблем и могут быть структурированы как проекты (формирование современной платежной системы, обеспечивающей ускорение расчетов с повышенной системой безопасности, внедрение банковских и кредитных карт как средства платежа). Внимания требуют модернизация информационных банковских систем, внедрение систем комплексного планирования и управления банковской деятельностью, развитие устойчивых методов использования производных финансовых инструментов. Крупнейшей проблемой является внедрение современных систем риск- менеджмента. Это не только методологическая и организационная, но и достаточно сложная технологическая задача. Опыт Западной Европы показывает, что финансовые затраты на такие системы также высок, в связи с чем ее можно рассматривать как инвестиционную. Источники информации. Головань С. В., Карминский А. М., Пересецкий А. А., 2008. Эффективность российских банков с точки зрения минимизации издержек с учетом факторов риска // Экономика и математические методы, том 44, №4. Греф Г., Юдаева К. Российская банковская система в условиях глобального кризиса // Вопросы экономики. 2009. № 7. Карминский А.М., Пересецкий А.А., Петров А.Е. , 2005. Рейтинги в экономике: методология и практика. М.: Финансы и статистика. Полтерович В.М., Карминский А.М. и др., 2010. Стратегия модернизации российской экономики. Экономика (в печати). The Banker, 2008. Top-1000. July, 2008. Vernikov A., 2009. Russian banking: The state makes a comeback? // BOFIT Discussion Papers, #24. 9