IPO: российская практика

реклама

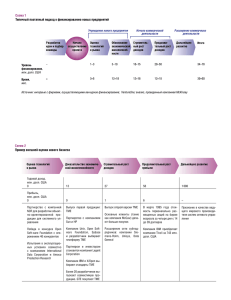

IPO: РОССИЙСКАЯ ПРАКТИКА Асхабова Алёна Николаевна, магистрант МГУУ Правительства Москвы (disastrous@list.ru) Использование IPO для российских компаний, особенно в посткризисный период, приобретает особое значение. У любой динамично развивающейся компании возникает необходимость привлечения внешнего финансирования. И чем быстрее растет компания, тем больше ее потребность в инвестиционных средствах. IPO (Initial Public Offering) — первичное публичное предложение, когда компания впервые выводит свои акции на биржу, предлагая их неограниченному кругу инвесторов. Это эффективный способ финансирования дальнейшего развития компании с помощью относительно «дешевых» ресурсов финансового рынка за счет повышения уровня её публичности. Для России IPO является новым финансовым инструментом, тогда как в развитых странах Запада этот способ привлечения капитала успешно действует уже достаточно давно. Мировая практика показывает, что грамотно проведенное IPO может превзойти все ожидаемые результаты компании-эмитента. Одним из лидеров по результатам первичного размещения акций стала ведущая мировая платежная система Visa Inc. В марте 2008 года компания провела в США IPO, в ходе которого было продано акций на сумму $19,6 млрд. Стоит заметить, что Visa проводила IPO в период мирового финансового кризиса, и хотя экономисты отмечали, что компания выбрала не совсем удачное время для выпуска своих ценных бумаг, цена размещения составила $44 за акцию, что выше верхней границы заявленного ценового диапазона ($37-42 за акцию). В 2010 году китайский Agricultural Bank of China (AgBank), полностью реализовав опцион доразмещения, привлек прибыль в размере $22,1 млрд. установив на момент завершения IPO новый рекорд, который, однако, был побит в ноябре того же года американским автоконцерном General Motors. Компания провела более чем удачное IPO, в ходе которого привлекла $23,1 млрд. Во время кризиса General Motors оказался на грани банкротства, и в рамках государственной программы помощи финансовому сектору правительства США и Канады выкупили более 60% акций компании. Посредством IPO и последующих дополнительных размещений власти этих стран смогли вернуть выделенные автоконцерну средства. В России понятие IPO, вслед за принятой в Европе традицией, трактуют более широко, чем это принято в классическом понимании, когда речь идет о первом предложении публике акций данной компании. Фактически, в России термином IPO называют любой из принятых к настоящему времени способов первичного размещения: - первичное публичное размещение акций, которые впервые предлагаются на рынке широкому кругу институциональных и частных инвесторов; - размещение среди узкого круга заранее отобранных инвесторов с получением листинга на бирже (placing private offering); - размещение компанией, чьи акции уже торгуются на бирже, дополнительного выпуска акций на открытом рынке – вторичное публичное размещение (follow on); - публичную продажу крупного пакета действующих акционеров (secondary public offering); - прямые публичные размещения от эмитента (и силами эмитента) первичным инвесторам, минуя организованный рынок (direct public offering). История IPO в России началась в ноябре 1996 года, когда «ВымпелКом» - ведущая телекоммуникационная компания, работающая под брендом «Билайн», провела IPO, став первой российской компанией, акции которой начали продаваться на Нью-Йоркской фондовой бирже. В 1995 году компания демонстрировала отличные финансовые результаты, но при этом средств на развитие не хватало. Выбрав удачный момент, когда телекоммуникационный бизнес считался привлекательным, компания приступила к IPO. Торги по акциям «ВымпелКома» были одними из наиболее активных, в результате чего цена акций в первый же день выросла на 40%. На момент открытия торгов цена ADS «ВымпелКома» составила $ 20,50, на момент закрытия – $ 29. К концу 1996 г. цена на акции выросла на 50% по сравнению с ценой предложения. Суммарный привлеченный капитал составил $110,8 млн. «ВымпелКом» стала первопроходцем. Воодушевленная столь удачным примером своего конкурента, компания МТС приняла решение выйти на фондовый рынок в 1997 году. Однако котировки российских ценных бумаг резко упали после финансового кризиса в августе 1998 г., и первичное публичное размещение акций МТС на НьюЙоркской фондовой бирже было отложено до 2000г. Целью привлечения средств было улучшение качества обслуживания, инвестиции в новые технологии и дополнительное финансирование с целью осуществления экспансии на территории России. Подписка превысила предложение в пять-шесть раз. Сумма вырученных от размещения средств составила $ 353 млн. Привлеченные средства были потрачены на развитие сети и заложили базу успешности компании. На примере «Вымпелкома» и МТС можно сделать вывод, что удачно выбранное время для размещения акций – один из важнейших факторов, требуемый для достижения положительного результата. Ещё одним немаловажным фактором является честность. Компания –эмитент должна вовремя предоставлять полную и достоверную информацию потенциальным инвесторам, которая как-то может повлиять на стоимость акций. Компания «Вимм-БилльДанн», например, представила в проспекте IPO информацию относительно преступного прошлого крупнейшего акционера компании Гавриила Юшваева. Однако инвесторов, стремившихся приобрести акции российской компании-производителя товаров широкого потребления, этот факт не смутил. Подписка в пять раз превысила первоначальное предложение, которое было зафиксировано на средней отметке объявленного диапазона курсов, а компания, в свою очередь, сохранила доверие инвесторов. Интерес к IPO со стороны российских компаний начала стремительно расти, и все большее их количество стало прибегать к данному методу внешнего финансирования. И, несмотря на небольшие объемы размещения по сравнению с другими странами, Россия была признана специалистами «Ernst & Young» весьма перспективной в области IPO, её позиция на глобальном рынке усиливалась. Многие российские эмитенты стремились проводить первичные размещения акций на западных площадках, т.к. на пути компаний, готовящихся к проведению IPO на внутренних торговых площадках, возникало множество препятствий. Препятствия были обусловлены несовершенством российского законодательства о РЦБ, слабостью инфраструктуры и прочими рисковыми факторами. И немаловажным фактором выбора места размещения IPO — за рубежом или в России — в большинстве случаев зависело от объема привлечения средств. Российский фондовый рынок был не в состоянии «переварить» сделки крупного масштаба. С принятия нормативных актов в феврале – марте 2006 года первичное размещение в России стало возможно по международным стандартам. Новое регулирование позволяло не вести книгу заявок, не регистрировать отчет в ФСФР, андеррайтеры получили возможность покупать весь выпуск, сократился срок «выхода» на вторичные торги (замена отчета об итогах выпуска уведомлением) с 30-45 дней до 1-3 дней, сократился срок реализации преимущественного права с 45 дней до 20 дней, стало возможным проведение размещения в котировальном списке «В» и, что очень важно, стало возможным проведение «двойных IPO». Первой компанией прибегшей к двойному листингу стала «Роснефть». В 2006 году она разместила свои акции на российской и лондонской фондовых биржах. В ходе IPO инвесторами были приобретены акции компании на сумму $10,8 млрд., что составило почти 60% от общей суммы, которые привлекли российские эмитенты за год. IPO «Роснефти» стало крупнейшим в России. Эту позицию компания занимает до сих пор. IPO «Роснефти» так же позиционировалось как «народное», т.е. доступное широкому кругу физических лиц. Но в данном показателе компания не стала лидером. Самым «народным» стало IPO банка ВТБ проведенное в 2007 году. Акционерами ВТБ стали 131 тыс. россиян. Общий объём привлеченных средств составил $ 8 млрд., что сделало IPO ВТБ крупнейшим в России в 2007 г. Российские физические лица купили акций на сумму $ 1,5 млрд., это составило менее 20 % от общего объема привлеченных ВТБ средств.В США большинство граждан являются держателями ценных бумаг американских компаний. Дивиденды по акциям являются основным источником дохода американских семей. В России подобная практика слабо развита. IPO в России набирало обороты. В 2007 году более 30 компаний разместили свои акции на российских и зарубежных фондовых биржах (в 2004 году только 4 компании прибегли к данному методу финансирования). К сожалению, этот резкий рост объема IPO в России сменился резким спадом. Финансовый кризис и нестабильность рынка привели к неизбежному замедлению активности на глобальном рынке IPO. В первом квартале 2008 года количество сделок IPO упало на 38% по сравнению с показателем первого квартала 2007 года и на 60% по сравнению с четвертым кварталом 2007 года. В результате глобального падения индексов компании, планировавшие проведение IPO отказывались от своего решения и откладывали его из-за неблагоприятной рыночной конъюнктуры. Объем IPO($ млрд.) год/страна 2006 2007 2008 2009 Россия 18,6 21,7 0,5 0,05 США 51 89 31 21 Европа 106,6 108,1 16,7 8 После двухлетнего затишья произошла "перезагрузка" российского рынка первичных публичных размещений. Сумма всех прошедших IPO в 2010 составила около $2,9 млрд. С IPO «РУСАЛа» стартовал сезон IPO-2010 года. РУСАЛ стал первой российской компанией, проведшей первичное размещение на Гонконгской фондовой бирже. Выпуск 10,64% акций «РУСАЛа» на 2,24 млрд. долл. стал крупнейшим на рынке российских IPO в 2010 г. Это 42% от общего объема рынка сделок с участием наших эмитентов в 2010 году. Кроме того, сделка вошла в двадцатку крупнейших IPO по объему в мире. Динамика IPO в 2010 году носила крайне неровный характер. Восстановление российского рынка первичных публичных размещений акций началось с запозданием. Компании медлили с началом процесса выхода на IPO, что было связано с неуверенностью в устойчивости восстановления мировой и российской экономик, и, как следствие, в спросе на рисковые инвестиции. В 2011 г. аналитики прогнозируют значительный рост рынка биржевых размещений акций (IPO и SPO) российских компаний. В списке 46 российских компаний, запланировавших IPO, лидирует отрасль металлургии и горнодобычи (36%). Но в целом отраслевая структура обещает стать более разнообразной. В общей сложности объем IPO, к которым идет подготовка, оценивается в 26 млрд. долл. Крупные размещения в силу своей специфики пройдут на западных биржах — в Гонконге, Лондоне и Нью-Йорке. Однако, вес российских площадок, по предварительным прогнозам, должен возрасти. Успешная реализация планов будет служить сигналом о том, что инвесторы интересуются и готовы оценивать как компании, представляющие данный сектор, так и рынок в целом. Ожидается, что рынку удастся реализовать эти амбициозные планы на 3050%. IPO имеет свои минусы. Во-первых, подготовка к выводу компании на рынок первичных размещений предполагает высокие затраты. Руководству компании нужно сперва определить насколько существенны будут потери компании, в случае неудачно проведенной процедуры IPO. Во-вторых «Размывание» долей акционеров. Это означает, что собственник продает долю в управлении бизнесом. То есть теряет часть управления. Как следствие, появляется риск «неправильного», с точки зрения основного владельца, управления компанией, появляется дополнительная лазейка для недружественных поглощений. Правда, за все время биржевых размещений российских компаний, как за рубежом, так и на родине, историй недружественного поглощения еще не было. В-третьих, информационная открытость компании. В режиме информационной открытости приходится показывать не только «взлеты», но и «падения». Потому что инвесторы хотят знать, что происходит с их деньгами. Когда у компании все хорошо, и инвесторы это видят, то их интерес и желание инвестировать в компанию повышается. Соответственно, компания выигрывает еще больше. Но когда у всех на виду случаются трудности, то инвесторы массово проявляют тревогу, и это может значительно усугубить и без того плохую ситуацию. В этом - серьезный минус. Когда торговая сеть «Пятерочка» распространила сообщение, что снижает прогнозы своего развития на 20%, то есть переоценила свои возможности, и не смогла получить прогнозируемую прибыль, котировки ее акций на Лондонской бирже рухнули более чем на 35%. Менеджеры компании срочно созвали инвестиционных аналитиков и попытались с ними вместе разобрать, что произошло и как теперь быть. Котировки компании спустя какое-то время поднялись. Но доверие к эмитенту было подорвано. Но плюсов у IPO все же больше: - повышение реноме компании; - переход национальных границ и выход на международный уровень; - возможность привлечения ресурсов за счет выхода на публичный рынок (средства новых акционеров, облигационные займы, кредитные ноты и т.д.); - возможность в дальнейшем практически неограниченно увеличивать капитализацию за счет фондового рынка. Но ещё и то, что IPO имеет преимущества перед другими альтернативными источниками прибыли: нераспределенная прибыль сильно зависит от складывающейся экономической конъюнктуры, финансово-производственного положения предприятия. Рассчитывать на этот источник при осуществлении долгосрочного проекта, отдача от которого станет ощутимой через несколько лет, довольно рискованно. Получение бюджетных средств - это всегда потеря времени и наличие значительных временных издержек, связанных с многочисленными бюрократическими проволочками. Серьезно рассматривать данный источник инвестиций могут лишь крупные полугосударственные компании. Банковские кредиты - это, с одной стороны, чрезмерная зависимость от одного кредитора, с другой - необходимость возврата привлеченных средств по достаточно высоким процентным ставкам. Наконец, облигационные займы предусматривают обеспечение необходимого потока платежей по купонным выплатам, что в случае долгосрочного проекта может стать обременительным. Кроме того, облигационные займы в российских условиях достаточно часто сопровождаются требованием оферты, что также затрудняет их использование для финансирования капиталоемких проектов. Таким образом, IPO позволяет привлекать на почти безвозвратной основе крупные объемы финансовых ресурсов, которые в перспективе могут быть использованы для развития бизнеса. IPO – дело достаточно сложное. Успешное IPO – это сочетание искусства консультантов, тяжелой подготовительной работы и рыночного везения. И если первые две составляющие действительно можно заранее проработать, то с везением на рынке никак не угадаешь. Список литературных источников: 1. http://www.ipocongress.ru/ 2. http://www.buhgalteria.ru/ 3. http://www.marketanalysis.ru/ 4. http://old.rcb.ru/