3. Волков Л.В. Подходы к оценке деловой репутации.

реклама

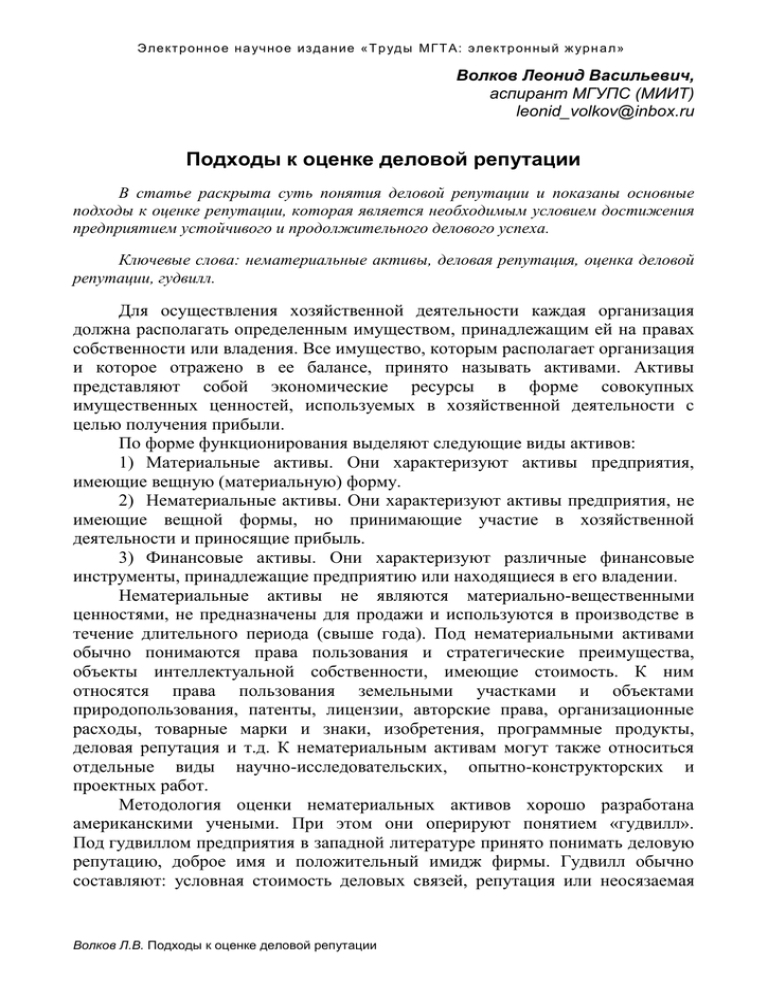

Эл е кт р онн о е н а уч н о е и з д ан ие «Т р уд ы М ГТ А: э ле к тр он ны й ж ур н а л» Волков Леонид Васильевич, аспирант МГУПС (МИИТ) leonid_volkov@inbox.ru Подходы к оценке деловой репутации В статье раскрыта суть понятия деловой репутации и показаны основные подходы к оценке репутации, которая является необходимым условием достижения предприятием устойчивого и продолжительного делового успеха. Ключевые слова: нематериальные активы, деловая репутация, оценка деловой репутации, гудвилл. Для осуществления хозяйственной деятельности каждая организация должна располагать определенным имуществом, принадлежащим ей на правах собственности или владения. Все имущество, которым располагает организация и которое отражено в ее балансе, принято называть активами. Активы представляют собой экономические ресурсы в форме совокупных имущественных ценностей, используемых в хозяйственной деятельности с целью получения прибыли. По форме функционирования выделяют следующие виды активов: 1) Материальные активы. Они характеризуют активы предприятия, имеющие вещную (материальную) форму. 2) Нематериальные активы. Они характеризуют активы предприятия, не имеющие вещной формы, но принимающие участие в хозяйственной деятельности и приносящие прибыль. 3) Финансовые активы. Они характеризуют различные финансовые инструменты, принадлежащие предприятию или находящиеся в его владении. Нематериальные активы не являются материально-вещественными ценностями, не предназначены для продажи и используются в производстве в течение длительного периода (свыше года). Под нематериальными активами обычно понимаются права пользования и стратегические преимущества, объекты интеллектуальной собственности, имеющие стоимость. К ним относятся права пользования земельными участками и объектами природопользования, патенты, лицензии, авторские права, организационные расходы, товарные марки и знаки, изобретения, программные продукты, деловая репутация и т.д. К нематериальным активам могут также относиться отдельные виды научно-исследовательских, опытно-конструкторских и проектных работ. Методология оценки нематериальных активов хорошо разработана американскими учеными. При этом они оперируют понятием «гудвилл». Под гудвиллом предприятия в западной литературе принято понимать деловую репутацию, доброе имя и положительный имидж фирмы. Гудвилл обычно составляют: условная стоимость деловых связей, репутация или неосязаемая Волков Л.В. Подходы к оценке деловой репутации Эл е кт р онн о е н а уч н о е и з д ан ие «Т р уд ы М ГТ А: э ле к тр он ны й ж ур н а л» цена бизнеса, в основе которой лежат хорошие отношения с клиентурой, высокий моральный дух сотрудников компании и др. Классическое определение гудвилла (деловой репутации с точки зрения оценки) дали Гленн М. Десмонд и Ричард Э. Келли: «Гудвилл – это совокупность тех элементов бизнеса, которые стимулируют клиентов продолжать пользоваться услугами данного предприятия и приносят прибыль сверх той, что требуется для получения разумного дохода на все остальные активы предприятия, включая доход на все прочие нематериальные активы, которые могут быть идентифицированы и отдельно оценены» [1, с. 20]. В научной и специальной литературе, на практике существуют различные толкования содержания категории «деловая репутация». Чаще всего рассматриваемая категория отождествляется с «гудвиллом», так как раскрывает близкие по сути свойства, признаки и отношения этих понятий. Иногда понятия «гудвилл» и «деловая репутация» можно употреблять как синонимы, а иногда нет. Если мы говорим о стоимости деловой репутации, то понятие «гудвилл» применимо. Если характеризуем общее сложившееся мнение об организации, то понятие «гудвилл» слишком узко. «Деловая репутация» и «гудвилл» имеют сходства и различия, которые определяют области использования категорий. Сходство заключается в том, что содержание категорий основано на общем перечне показателей, интерпретация которых совпадает, несмотря на то, что количественная оценка некоторых показателей часто затруднена и зависит от природы рассматриваемых явлений или процессов. Различия обусловлены особенностями подхода к оценке количественных и качественных признаков. Так, в случаях, когда не предполагается точная оценка деловой репутации, а их большинство, используются методы качественного подхода. Это следует из того, что репутация является образом или имиджем компании, который часто не поддается количественной оценке и можно только говорить о его изменении в ту или иную сторону. В этом случае используется шкала изменений деловой репутации в фиксированной заранее градации качественных оценок. Этот подход обычно основан на некотором усреднении множества мнений экспертов или данных социологических опросов. Деловая репутация компании в определенных условиях может рассматриваться не только как результат интеллектуальной деятельности, а также в качестве средства индивидуализации компании в качестве юридического лица. Из этого также следует, что деловая репутации может быть отнесена к нематериальным активам, должна учитываться при налогообложении прибыли, а ее количественная оценка может быть индикатором финансового положения компании. К отличительным особенностям деловой репутации относится то, что она не существует вне связи с конкретным объектом, в частности с другим юридическим лицом. Ее нельзя отчуждать, распоряжаться или учитывать отдельно от компании. Эта особенность деловой репутаций отличает данный вид актива от других видов нематериальных активов как объектов Волков Л.В. Подходы к оценке деловой репутации Эл е кт р онн о е н а уч н о е и з д ан ие «Т р уд ы М ГТ А: э ле к тр он ны й ж ур н а л» бухгалтерского учета и особенно важен при идентификации гудвилла с определенным юридическим лицом. Деловая репутация включает оценку многочисленных факторов, начиная от номенклатуры и качества производимой продукции, взаимоотношений на рынках, в отрасли и регионе и заканчивая состоянием менеджмента и корпоративной культурой. В отдельные периоды жизнедеятельности компании действие этих факторов может быть усилено или ослаблено. Это значит, что деловая репутация подвержена колебаниям, иногда довольно значительным. Например, состав факторов и их удельный вес, определяющие деловую репутацию, могут изменяться в зависимости от состояния внешней среды, т.е. макроэкономических показателей и индикаторов, конъюнктуры рынка, целей оценки бизнеса (табл. 1). Корпоративное управление и деловая репутация тесно взаимосвязаны. Первое призвано обеспечивать соблюдение и надежную защиту интересов всех финансово заинтересованных сторон компании, к которым относятся ее акционеры, кредиторы, менеджеры, клиенты. Когда корпоративное управление хорошо отлажено, то в компании создается необходимая система «сдержек и противовесов». Таблица 1. Соотношение факторов, определяющих деловую репутацию Наименование факторов Качество товаров и услуг Квалификация руководства Успех на российском рынке Лидерство в своей отрасли Успех на внешнем рынке Инвестиции в развитие Этика в отношении с внешними партнерами Корпоративная культура (этика в отношении с внутренними партнерами) Репутация топ-менеджеров Эффективность менеджмента Качество продукции и услуг Удельный вес составляющих, % 2009 г. 2010 г. 32 28 24 7 5 4 36 - 21 - 18 15 10 Она существенно снижает риск нарушения интересов финансово заинтересованных сторон, и никто не может предпринять односторонние действия, в результате которых пострадают интересы других. Например, совет директоров должен эффективно контролировать действия менеджмента и, в свою очередь, быть подотчетным акционерам и предоставлять им полную информацию о своей деятельности. Сниженный уровень риска в отношениях с компанией с хорошим корпоративным управлением ведет к тому, что ее деловая репутация существенно повышается. Аналитики обычно выделяют следующие группы компонентов, формирующих деловую репутацию: финансовая, рыночная, корпоративная и социальная. Так, показатели финансовой группы интересны для инвесторов, Волков Л.В. Подходы к оценке деловой репутации Эл е кт р онн о е н а уч н о е и з д ан ие «Т р уд ы М ГТ А: э ле к тр он ны й ж ур н а л» рыночные – для клиентов и партнеров, корпоративные – для сотрудников, социальные – для общественности (табл. 2). Таблица 2. Компоненты деловой репутации компании реального сектора. № 1 2 3 4 Наименование группы Финансовая Рыночная Корпоративная Социальная Содержание компонентов масштабы деятельности темпы роста финансовая стабильность привлекательность для инвесторов клиенты и партнеры компании качество продукции и сервис позиционирование компании на рынке конкурентоспособность длительность работы репутация первого лица престижность работы в компании квалификация сотрудников состояние менеджмента взаимодействие со СМИ участие в социальных программах компании, общества, отрасли, региона поддержка социально уязвимых слоев населения Создание положительной репутации является многогранной задачей, которая решается на длительном промежутке времени, успех во многом определяется желанием и готовностью руководства компании последовательно и комплексно ее решать. Деловая репутация есть комплексная характеристика компании, многогранная и сложная в идентификации и оценке. В создании деловой репутации прямо или косвенно участвует рынок (внешний фактор по отношению к фирме). Поэтому выделяют две составляющие деловой репутации: внутреннюю, характеризующую конкретное предприятие, и внешнюю, обусловленную рынком в отношении этого же предприятия как хозяйствующего субъекта (рис. 1). Первую составляющую характеризуют внутренние факторы: внеоборотные и нематериальные активы компании, которые сложились в результате ее деятельности. В соответствии с международными стандартами финансовой отчетности (МСФО 38 «Нематериальные активы»), внутренне созданная репутация не может быть признана активом, не отражается в бухгалтерском балансе и обуславливает собственно деловую репутацию фирмы. Репутация нарабатывается в течение длительного времени, она относительно стабильна и не может быть отделена от конкретного предприятия, ее нельзя купить или продать как товарный знак. Именно благодаря этой репутации фирма имеет заметные конкурентные преимущества в отрасли или на рынках. Со второй составляющей деловой репутации связываются ожидания рынка при покупке-продаже предприятия как единого имущественного комплекса. Эта составляющая, называемая гудвиллом, Волков Л.В. Подходы к оценке деловой репутации Эл е кт р онн о е н а уч н о е и з д ан ие «Т р уд ы М ГТ А: э ле к тр он ны й ж ур н а л» предполагает количественную оценку в отличие от первой, носящей качественный характер. Значения гудвилла колеблются в широких пределах, поскольку формируются в результате сделки между участниками рынка. Приобретенный гудвилл отражается в балансах: косвенно в балансе покупателя (инвестора) в виде финансовых вложений и явно в консолидированном балансе реорганизованного предприятия в качестве самостоятельной учетной категории (гудвилла) [2, с. 175]. В этих случаях величина гудвилла может принимать положительные или отрицательные значения. Положительный гудвилл означает, что финансовый аналитик (рынок) полагает, что стоимость фирмы больше величины ее собственного капитала (чистых активов), отрицательный – стоимость предприятия меньше суммарной стоимости активов и обязательств этого предприятия. Деловая репутация Внутренняя составляющая Внешняя (рыночная) составляющая Создается внутри предприятия Приобретается в составе имущественного комплекса Не отражается в балансе Собственно репутация Отражается в балансе как нематериальный актив Гудвилл отрицательный Гудвилл положительный Рис. 1. Вид и структура деловой репутации. Именно эта составляющая деловой репутации (гудвилл) постоянно оценивается рынком, что определяет положение компании в отрасли или на рынках, влияет на котировку ее финансовых инструментов, в частности акций. Оценка гудвилла может быть выполнена для предприятия любой организационно-правовой формы, но объективно результат достигается в отношении акционерного общества, которое котирует свои акции на бирже. В этом случае гудвилл будет равен разности между величиной рыночной Волков Л.В. Подходы к оценке деловой репутации Эл е кт р онн о е н а уч н о е и з д ан ие «Т р уд ы М ГТ А: э ле к тр он ны й ж ур н а л» капитализации компании и стоимостью ее чистых активов в рыночных ценах. Положительная разность означает, что на рынке компания оценивается более высоко, чем стоимость ее чистых активов (собственного капитала), т.е. у компании имеется некоторый формально неучтенный актив, в роли которого выступает гудвилл. Любая успешно работающая компания должна иметь положительный собственный гудвилл. В противном случае она может стать объектом враждебного поглощения с целью ликвидации или распродажи ее активов по частям. Отрицательный гудвилл означает, что рыночная стоимость чистых активов превосходит величину, по которой рынок оценивает компанию. Иными словами, в такой компании активы и ее ценные бумаги недооценены, т.е. выгодно купить компанию с целью ее уничтожения или распродажи активов. В настоящее время сложилось несколько основных подходов к определению стоимости гудвилла: оценка репутации фирмы как превышение рыночной стоимости фирмы над стоимостью ее чистых активов; оценка гудвилла методом избыточных прибылей; текущая дисконтированная оценка будущей сверхприбыли на основе методики компании Brand Finance; использование мультипликатора М, использование метода опционов, и другие косвенные методы. [3, с. 86] Наиболее распространенным и легким в применении можно считать метод расчета стоимости гудвилла как разницы между рыночной стоимостью компании, рассчитанной доходным или сравнительным подходом, и рыночной стоимостью чистых активов фирмы. Оценка гудвилла фирмы как превышение рыночной стоимости фирмы над стоимостью его чистых активов достаточно проста: если рыночная стоимость всех акций предприятия на сегодняшний день 100 тыс. дол., а стоимость чистых активов 80 тыс., то гудвилл будет равен 100 – 80 = 20 тыс. дол. В России трудности при этом методе оценки возникают из-за неразвитости и неинформативности фондового рынка. Суть метода избыточных прибылей заключается в расчете среднеотраслевой прибыли на активы и последующем ее сравнении с аналогичным показателем исследуемого предприятия. Предполагается, что предприятие, обладая не отраженным на балансе нематериальным активом (гудвиллом), получает дополнительную прибыль от его использования. Данная прибыль путем умножения ее на коэффициент капитализации (обычно выводится из ставки дисконтирования путем вычета ожидаемых среднегодовых темпов роста прибыли) является непосредственно стоимостью гудвилла. Это основной метод расчета стоимости гудвилла. Расчет суммы гудвилла на основе среднеотраслевой суммы прибыли осуществляется по формуле (1): Г = ЧПф - (А х НПс), (1) где Г – сумма гудвилла, ЧПф – среднегодовая сумма чистой прибыли предприятия, А – среднегодовая стоимость активов предприятия, НПс – среднеотраслевая норма рентабельности активов, выраженная десятичной дробью. Волков Л.В. Подходы к оценке деловой репутации Эл е кт р онн о е н а уч н о е и з д ан ие «Т р уд ы М ГТ А: э ле к тр он ны й ж ур н а л» По методике Brand Finance гудвилл оценивается через дисконтирование прогнозных и постпрогнозных потоков прибыли, генерируемой гудвиллом. Прогнозирование потоков прибыли, которая может быть получена от реализации товаров и услуг компании, имеющей значительный гудвилл, осуществляется с помощью специально разработанных фирмой Interbrand отраслевых коэффициентов. Ставка дисконтирования рассчитывается по формуле (2): R=Rf+ b x Rf, (2) где Rf – безрисковая норма доходности, b – брэнд-коэффициент, характеризующий силу гудвилла. Метод оценки гудвилла через мультипликатор М основывается на исторических результатах деятельности компании. Мультипликатор М принимает значения в диапазоне от 0 до 20 и рассчитывается по формуле (3): у =-0,900293 х X + 55,1202 х X2 - 11,0116 х X3 - 392764хХ4+ 160681 х Х5 (3) где X – значение силы гудвилла, %. Путем корректировки на величину инфляции определяется текущая стоимость прибыли фирмы на собственный капитал за каждый год. Затем на основании отраслевых коэффициентов Interbrand из полученных величин выделяется прибыль, приходящаяся на гудвилл. После этого рассчитывается чистая прибыль от гудвилла (прибыль, приходящаяся на гудвилл, минус налог на прибыль), которая взвешивается в соответствии с коэффициентами: 1/6 (для чистой прибыли за период двухлетней давности), 2/6 (для чистой прибыли за предпоследний год) и 3/6 (для чистой прибыли за последний год). Полученная взвешенная чистая прибыль от гудвилла, умноженная на мультипликатор М, и дает стоимость гудвилла[4, с. 14]. Метод оценки гудвилла методом опционов, основывается на знании стоимости бизнеса. По формуле Блэка–Шольца для определения стоимости опциона определяется рыночная стоимость активов, а затем вычисляется гудвилл как разница между рыночной ценой активов и их балансовой стоимостью. Косвенные методы включают в себя, во-первых, пресс-рейтинги, в которых учитывается количество упоминаний организации в СМИ, позитивный и негативный контекст, частота обращений к мнению представителей банка как компетентных профессионалов; во-вторых, сравнительный анализ объемов размещаемой рекламы; в-третьих, опрос целевых групп, в этом случае определяются отдельные элементы, им присваиваются весовые коэффициенты и респондентов просят оценить каждую составляющую репутации по определенной шкале. Фактически отрицательная деловая репутация при продаже фирмы – это скидка с цены, предоставляемая покупателю в связи с отсутствием определенных факторов, влияющих на ее оценку. Каким бы методом ни оценивалась деловая репутация, оценка репутации не должна быть разовой акцией, должен проводиться постоянный мониторинг, позволяющий оценить правильность выбранной экономической и социальной политики. Волков Л.В. Подходы к оценке деловой репутации Эл е кт р онн о е н а уч н о е и з д ан ие «Т р уд ы М ГТ А: э ле к тр он ны й ж ур н а л» Литература 1. Букша К.С. Управление деловой репутацией. Российская и зарубежная PR-практика. – М.: ООО «И.Д. Вильямс», 2007, с. 1-87. 2. Иванов А.П. Финансовые инвестиции на рынке ценных бумаг. – М.: Дашков и Ко, 2009, с. 165-206. 3. Беляева Е.Ю. Управление процессом формирования деловой репутации российских компаний. Диссертация на соискание ученой степени кандидата экономических наук. – М.: 2006, с.1-114. 4. Быкова Ю.Н. Деловая репутация как критерий финансовой устойчивости компании.– М.: Диссертация на соискание ученой степени кандидата экономических наук, РГСУ, 2008, с.1-25. Волков Л.В. Подходы к оценке деловой репутации