теория,методы и практика: Учеб. для вузов:Пер

реклама

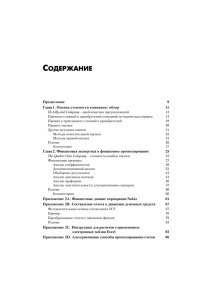

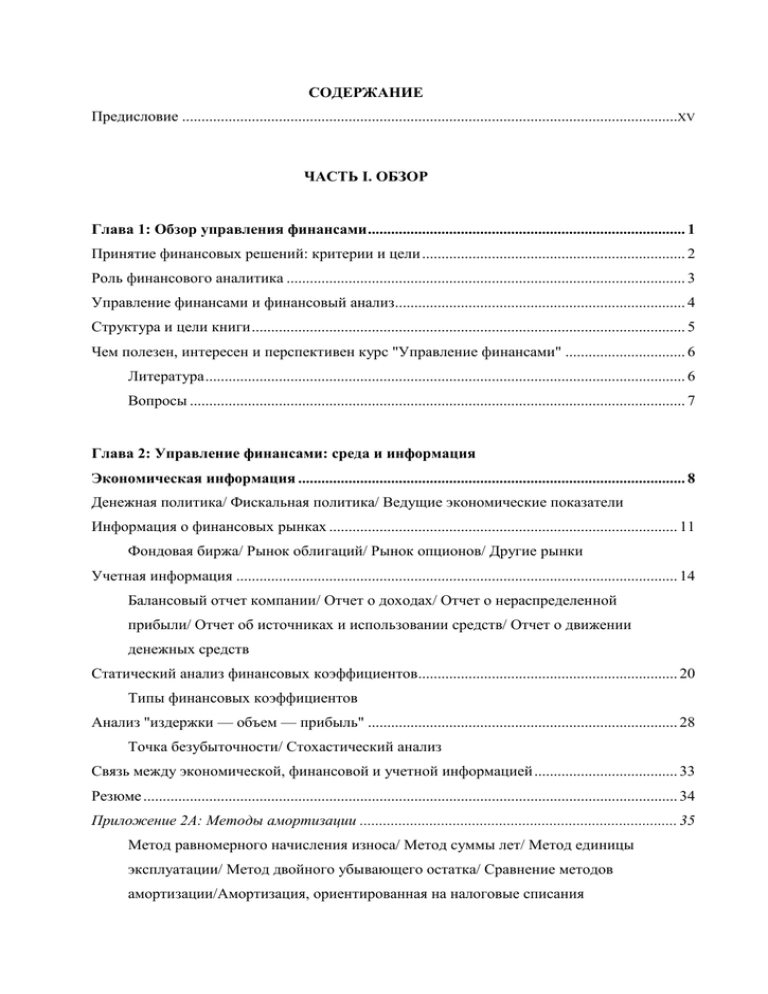

СОДЕРЖАНИЕ Предисловие ................................................................................................................................XV ЧАСТЬ I. ОБЗОР Глава 1: Обзор управления финансами .................................................................................. 1 Принятие финансовых решений: критерии и цели .................................................................... 2 Роль финансового аналитика ....................................................................................................... 3 Управление финансами и финансовый анализ........................................................................... 4 Структура и цели книги ................................................................................................................ 5 Чем полезен, интересен и перспективен курс "Управление финансами" ............................... 6 Литература ............................................................................................................................ 6 Вопросы ................................................................................................................................ 7 Глава 2: Управление финансами: среда и информация Экономическая информация .................................................................................................... 8 Денежная политика/ Фискальная политика/ Ведущие экономические показатели Информация о финансовых рынках .......................................................................................... 11 Фондовая биржа/ Рынок облигаций/ Рынок опционов/ Другие рынки Учетная информация .................................................................................................................. 14 Балансовый отчет компании/ Отчет о доходах/ Отчет о нераспределенной прибыли/ Отчет об источниках и использовании средств/ Отчет о движении денежных средств Статический анализ финансовых коэффициентов ................................................................... 20 Типы финансовых коэффициентов Анализ "издержки — объем — прибыль" ................................................................................ 28 Точка безубыточности/ Стохастический анализ Связь между экономической, финансовой и учетной информацией ..................................... 33 Резюме .......................................................................................................................................... 34 Приложение 2А: Методы амортизации .................................................................................. 35 Метод равномерного начисления износа/ Метод суммы лет/ Метод единицы эксплуатации/ Метод двойного убывающего остатка/ Сравнение методов амортизации/Амортизация, ориентированная на налоговые списания Приложение 2Б: Динамический анализ финансовых коэффициентов .................................. 38 Литература ................................................................................................................................... 42 Вопросы и задачи ........................................................................................................................ 42 ЧАСТЬ II. СТОИМОСТЬ И ПЛАНИРОВАНИЕ ИНВЕСТИЦИЙ Глава 3: Приведенная стоимость: концепции и методы ................................................... 46 Основные концепции приведенной стоимости ........................................................................ 46 Основные приемы вычисления чистой приведенной стоимости ........................................... 47 Вычисление сложных процентов и дисконтирование ............................................................. 49 Случай единственного платежа - будущая стоимость/ Случай единственного платежа — приведенная стоимость/ Аннуитет - приведенная стоимость/ Аннуитет —будущая стоимость/ Годовая ставка процента Таблицы приведенной и будущей стоимости .......................................................................... 55 Будущая стоимость доллара в конце г периодов/ Будущая стоимость доллара при непрерывном начислении сложных процентов/ Приведенная стоимость долларового аннуитета Почему исчисление приведенной стоимости является базовым инструментом в финансовом менеджменте .......................................................................................................... 60 Управление в интересах акционеров/ Производственные инвестиции Предпочтение ликвидности ....................................................................................................... 64 Резюме .......................................................................................................................................... 65 Приложение 3A:Три гипотезы об инфляции и стоимости фирмы ....................................... 65 Приложение 3Б: Балансовая стоимость, восстановительная стоимость и коэффициент g Тобина ............................................................................................................ 67 Приложение 3В: Непрерывное начисление сложных процентов и дисконтирование. ..................................................................................................................... 68 Дисконтирование......................................................................................................................... 70 Литература ................................................................................................................................... 71 Вопросы и задачи ........................................................................................................................ 71 Глава 4: Приведенная стоимость облигаций, обыкновенных и привилегированных акций ..................................................................................................... 74 Источники средств: учетная стоимость в сравнении с рыночной.......................................... 74 Оценка облигаций ....................................................................................................................... 76 Доходность при погашении (внутренняя ставка дохода)/ Вычисление внутренней ставки дохода (доходности при погашении)/ Риск и внутренняя ставка дохода/ Облигации с нулевым купоном Оценка акций ............................................................................................................................... 85 Модель постоянного темпа роста дивидендов/ Ставка дохода/ Риск и требуемый уровень доходности/ Сверхбыстрый рост акций Оценка привилегированных акций............................................................................................ 93 Прибыль на акцию и оценка акций ........................................................................................... 94 Резюме .......................................................................................................................................... 97 Приложение 4А: Три метода оценки средней доходности .................................................... 98 Литература ................................................................................................................................... 99 Вопросы и задачи ...................................................................................................................... 100 Глава 5: Планирование инвестиций в условиях определенности ................................. 102 Роль планирования инвестиций в экономике США .............................................................. 103 Процесс планирования инвестиций......................................................................................... 104 Идентификация возможностей/ Фаза развития проекта/ Фаза отбора/ Фаза контроля Оценка движения потоков денежных средств ....................................................................... 109 Определение потоков денежных средств по инвестиционному проекту, нацеленному на снижение издержек/ Оценка потоков денежных средств по проекту, нацеленному на повышение доходов Альтернативные издержки, стоимость капитала и требуемая доходность ......................... 118 Методы оценки инвестиционных проектов............................................................................ 119 Метод оценки по учетной доходности/ Метод оценки по периоду окупаемости/ Метод оценки по внутренней доходности/ Метод оценки по чистой приведенной стоимости/ Метод оценки по индексу прибыльности Чистая приведенная стоимость и анализ безубыточности .................................................... 125 Сопоставление методов оценки по чистой приведенной стоимости и внутренней доходности ................................................................................................................................. 129 Проекты с различными сроками жизни .................................................................................. 130 Резюме ........................................................................................................................................ 133 Приложение 5А: Вывод формулы г = С/7/п............................................................................ 133 Приложение 5Б: Рационирование капиталов: проблемы и методы ................................... 134 Приложение 5В: Линейное программирование и рационирование капиталов ................... 136 Литература ................................................................................................................................. 138 Вопросы и задачи ...................................................................................................................... 139 ЧАСТЬ III РИСК И ПЛАНИРОВАНИЕ ИНВЕСТИЦИЙ Глава 6: Оценка риска и диверсификация ........................................................................ 142 Классификация рисков ............................................................................................................. 142 Деловой риск/ Финансовый риск/ Совокупный риск Портфельный анализ и его применение.................................................................................. 146 Ожидаемая доходность портфеля/Дисперсия и среднеквадратичное отклонение/ Эффективный портфель/ Политика корпораций в области диверсификации Рыночная доходность и рыночная премия за риск ................................................................ 153 Определение ссудной ставки по коммерческому кредиту .................................................... 155 Принцип доминирования и оценка эффективности .............................................................. 158 Резюме ........................................................................................................................................ 160 Приложение 6А: Оценка рыночной премии за риск............................................................... 160 Приложение 6Б: Нормальное распределение ......................................................................... 162 Литература ................................................................................................................................. 166 Вопросы и задачи ...................................................................................................................... 167 Глава 7: Анализ альтернативы "риск—доходность" ...................................................... 170 Прямая рынка капиталов, гипотеза эффективного рынка и модель оценки доходности основных активов.................................................................... 170 Предоставление кредита, заимствование средств и рыночный портфель/ Прямая рынка капиталов/ Гипотеза эффективного рынка/ Слабая степень эффективности рынка/ Средняя степень эффективности рынка/ Сильная степень эффективности рынка/ Модель оценки доходности основных активов Модель рынка и оценка значения "беты" ............................................................................... 176 Фактические данные о соотношении риска и доходности.................................................... 179 Роль "беты" в управлении финансами .................................................................................... 181 Определение систематического риска .................................................................................... 182 Деловой и финансовый риски/Другие финансовые переменные/ Капиталовооруженность труда/ Постоянные и переменные издержки/ Прогнозирование "беты", исходя из рыночных и учетных данных Некоторые выводы и практическое применение САРМ ....................................................... 187 Теория арбитражного ценообразования ................................................................................. 189 Резюме ........................................................................................................................................ 189 Приложение 7A; Логика построения модели оценки доходности основных активов ...................................................................................................................... 190 Литература ................................................................................................................................. 191 Вопросы и задачи ...................................................................................................................... 192 Глава 8: Анализ инвестиционных возможностей в условиях неопределенности .................................................................................................. 195 Источники неопределенности .................................................................................................. 195 Метод скорректированной по риску ставки дисконтирования ............................................ 196 Метод безрискового эквивалента ............................................................................................ 198 Подход к методу безрискового эквивалента, исходя из САРМ/ Скорректированная по риску ставка дисконтирования и метод безрискового эквивалента Метод статистического распределения................................................................................... 205 Статистическое распределение потока денежных средств Имитационные модели ............................................................................................................. 208 Имитационные модели и инвестиционное планирование Инвестиционные решения и воздействие инфляции ............................................................. 215 Учет инфляции при принятии инвестиционных решений/ Вычисление NРV для реальных потоков денежных средств Резюме ........................................................................................................................................ 218 Приложение 8А: Использование дерева решений для выбора инвестиций ......................... 218 Приложение 8Б: Выбор инвестиционных решений в условиях неопределенности по методу статистического распределения Хайлера .......................... 220 Литература ................................................................................................................................. 222 Вопросы и задачи ...................................................................................................................... 223 ЧАСТЬ IV СТРУКТУРА КАПИТАЛА И ТЕОРИЯ ОЦЕНКИ ОПЦИОНОВ Глава 9: Структура капитала и его оценка ....................................................................... 227 Финансовый "рычаг" и его влияние на прибыльность акций ............................................... 227 Влияние структуры капитала на прибыль по акциям/ Финансовый "рычаг" Долги и налоги........................................................................................................................... 233 Теорема Модильяни и Миллера при наличии налогов/ Утверждение Миллера: структура капитала не имеет значения Финансовый и операционный "рычаги" и их совместное воздействие ............................... 240 Сила финансового "рычага"/ Операционный "рычаг" и комбинированный эффект/ Взаимосвязь делового и финансового рисков Целевая структура капитала ..................................................................................................... 248 Стоимость капитала и целевая структура капитала/ Взвешенная средняя стоимость капитала/ Структура капитала и определение коэффициента "бета" Возможные причины существования оптимальной структуры капитала ........................... 255 Традиционный подход к оптимальной структуре капитала/ Издержки банкротства/ Агентские издержки/ Несовершенные рынки Резюме ........................................................................................................................................ 260 Приложение 9А: Теорема 1 Модильяни и Миллера................................................................ 260 Литература ................................................................................................................................. 261 Вопросы и задачи ...................................................................................................................... 262 Глава 10: Теория опционного ценообразования и оценка компаний ........................... 266 Опционы: основные понятия ................................................................................................... 266 О чем говорят цены опционов Факторы, влияющие на цену опционов .................................................................................. 269 Определение стоимости опциона "колл"додаты закрытия/Определение стоимости опционов/Оценка ожидаемого курса/ Модель опционного ценообразования Блека—Шоулза/Налогообложение опционов/ Американские опционы Модель опционного ценообразования и структура капитала.................................................................................................................... 285 Доля долговых обязательств в структуре капитала/ Риск деловых операций Варранты .................................................................................................................................... 289 Резюме ........................................................................................................................................ 292 Литература ................................................................................................................................. 292 Вопросы и задачи ...................................................................................................................... 293 ЧАСТЬ V СТОИМОСТЬ КАПИТАЛА И ВАРИАНТЫ РЕШЕНИЙ Глава 11: Стоимость капитала ............................................................................................. 295 Методы средней и текущей доходности ................................................................................. 296 Дисконтирование потоков денежных средств при оценке издержек привлечения капитала...................................................................................................................................... 297 Дивидендная модель Гордона/ Скорость роста Взвешенная стоимость капитала ............................................................................................. 301 Стоимость долга/ Величина нераспределенной прибыли и новый акционерный капитал/ Стоимость привилегированных акций/ Смысл и процедуры вычисления средневзвешенной стоимости капитала Предельная стоимость капитала .............................................................................................. 305 Модель Сhasе Маnhattan для определения стоимости собственного капитала .................. 309 Определение стоимости собственного капитала на основе САРМ/ "Рычаговая бета" и "нерычаговая бета" / Определение стоимости собственного капитала по методу Сhasе Резюме ........................................................................................................................................ 318 Приложение 11А: Теоремы 1 и 2 Модильяни и Миллера ....................................................... 319 Приложение 11Б: Математический подход к предельной стоимости капитала .................................................................................................................................... 320 Литература ................................................................................................................................. 322 Вопросы и задачи ...................................................................................................................... 323 Глава 12: Хитросплетения дивидендной политики ......................................................... 326 Как выплачивают дивиденды................................................................................................... 327 Факторы, влияющие на дивидендную политику/Форма и процедуры дивидендных выплат/ Выкуп акций/ Учет инфляции и дивиденды Определение величины дивидендов........................................................................................ 331 Модель Линтнера/ Политика стабильных дивидендов/ Двойное налогообложение/ Решение о дивидендах и стоимость компании Дивиденд в форме акций и дробление акций ......................................................................... 337 Модель оценки доходности основных активов, учитывающая влияние дивидендов ......................................................................................... 339 Некоторые эмпирические свидетельства/Факторы, влияющие на дивидендную политику Дивидендная политика не имеет значения ............................................................................. 341 Самодельные дивиденды/ При каких условиях верны выводы Модильяни и Миллера/ Эффект клиентуры/ Информационное содержание дивидендов/ Ближайшие и отдаленные последствия решений о дивидендах Резюме ........................................................................................................................................ 347 Приложение 12А: Модель частичной адаптации величины дивидендов на примере Ваnk of America Corp ............................................................................................. 348 Литература ................................................................................................................................. 349 Вопросы и задачи ...................................................................................................................... 351 Глава 13: Взаимосвязь инвестиций, дивидендов и финансовой политики ................. 353 Взаимосвязь решений об инвестициях и дивидендах: внутренние и внешние источники финансирования .................................................................................. 353 Внутреннее финансирование/ Реинвестирование дивидендов/ Внешнее финансирование Взаимосвязь финансовой политики и решений о дивидендах ............................................. 358 Дивидендная политика и стоимость акционерного капитала/ Дивидендная политика и риск непогашения Взаимосвязь решений об инвестициях и источниках финансирования .............................. 361 Риск равен нулю/ Риск отличен от нуля Взаимосвязь финансовых и инвестиционных решений при планировании инвестиций........................................................................................................ 363 Кредитоспособность и оптимальная структура капитала ..................................................... 371 Резюме ........................................................................................................................................ 379 Приложение 13А: Взаимосвязь финансовых теорий ............................................................. 380 Приложение 13Б: Скорректированные по риску ставки доходности и издержки финансирования с учетом эффекта портфеля .................................................... 382 Литература ................................................................................................................................. 383 Вопросы и задачи ...................................................................................................................... 385 ЧАСТЬ VI: ДОЛГОСРОЧНОЕ ФИНАНСИРОВАНИЕ Глава 14: Финансирование с помощью долгосрочного долга........................................ 388 Контракт об эмиссии облигаций.............................................................................................. 388 Обеспеченные облигации/ Необеспеченные облигации/ Рейтинговые агентства/ Рынки облигаций и инвесторы Условия и обязательства контрактов ...................................................................................... 392 Рефинансирование облигаций Теория процентной ставки ....................................................................................................... 395 Инфляция и модель Фишера Срок облигационного займа и доходность к погашению ..................................................... 399 Возможные объяснения временной структуры процентных ставок .................................... 402 Традиционная гипотеза ожиданий/ Форвардные процентные ставки/ Теория предпочтения срока до погашения/ Гипотеза сегментации рынка Устойчивость и изменчивость ................................................................................................. 408 Инновации на рынке облигаций .............................................................................................. 411 Облигации с крупным дисконтом и нулевым купоном/ Облигации с плавающей процентной ставкой/ Продлеваемые векселя/ "Бросовые" облигации Резюме ........................................................................................................................................ 413 Литература ................................................................................................................................. 413 Вопросы и задачи ...................................................................................................................... 414 Глава 15: Обыкновенные и привилегированные акции и решения о финансировании ...................................................................................................................... 416 Балансовый учет ........................................................................................................................ 416 Рынок обыкновенных акций .................................................................................................... 418 Эмиссия обыкновенных акций ................................................................................................ 420 Правило регистрации 415/ Преимущественное право покупки акций/ Эмиссия акций с преимущественным правом покупки Контроль над корпорацией и выкуп собственных акций ...................................................... 425 Теория агентских отношений................................................................................................... 427 Привилегированные акции Привилегированные акции с плавающей процентной ставкой ............................................ 428 Выбор между облигациями, привилегированными и обыкновенными акциями ......................................................................................................... 429 Определение альтернативных методов финансирования/ Какие факторы нужно учитывать при выборе источников финансирования?/ Ранжирование альтернатив/ Принятие окончательного решения Резюме ........................................................................................................................................ 433 Приложение 15А: Инфляция и стоимость обыкновенных акций ........................................ 433 Литература ................................................................................................................................. 434 Вопросы и задачи ...................................................................................................................... 435 Глава 16: Варранты и конвертируемые ценные бумаги ................................................. 437 Гибридные ценные бумаги ....................................................................................................... 438 Оценка варрантов ...................................................................................................................... 439 Оценка конвертируемых облигаций........................................................................................ 442 Стоимость капитала, привлеченного с помощью конвертируемых акций, воздействие права досрочного погашения и права на конвертацию ................................... 445 Стоимость капитала, привлеченного с помощью конвертируемых акций/ Воздействие права досрочного погашения и права на конвертацию Коэффициент "бета" для конвертируемых облигаций .......................................................... 448 Прибыль на акцию при наличии варрантов и конвертируемых облигаций ........................ 449 Резюме ........................................................................................................................................ 452 Приложение 16А: Рыночная стоимость конвертируемых облигаций ............................... 452 Приложение 16Б: Использование модели опционного ценообразования...............452 Литература ................................................................................................................................. 453 Вопросы и задачи ...................................................................................................................... 454 Глава 17: Аренда: теория и практика ................................................................................. 455 Виды аренды .............................................................................................................................. 456 Прямая аренда/ Продажа с арендой/ "Рычаговая" аренда Учет арендных отношений ....................................................................................................... 457 Инвестиционная аренда/ Отчетность в случае операционной аренды/ Аренда с позиций арендодателя Оценка доходов и использование анализа приведенной стоимости для выбора между арендой и покупкой ...................................................................................................... 465 Приведенная стоимость в случае аренды/ Приведенная стоимость в случае покупки Учет риска при выборе между арендой и покупкой .............................................................. 468 Модель оценки доходности основных активов и выбор между арендой и покупкой ................................................................................................................................. 470 Оценка остаточной стоимости при финансовой аренде ........................................................ 472 Резюме ........................................................................................................................................ 472 Приложение 17А: Ставка дисконтирования безрисковых потоков денежных средств ..................................................................................................... 473 Литература ................................................................................................................................. 475 Вопросы и задачи ...................................................................................................................... 476 ЧАСТЬ VII: ФИНАНСОВОЕ ПЛАНИРОВАНИЕ И КРАТКОСРОЧНОЕ ФИНАНСИРОВАНИЕ Глава 18: Краткосрочный финансовый анализ и планирование ................................. 478 Компоненты оборотного капитала .......................................................................................... 479 Концепция движения потоков денежных средств ................................................................. 480 Движение потоков денежных средств и потоков фондов ..................................................... 481 Организация краткосрочного финансового планирования ................................................... 482 Принципы краткосрочного финансового планирования....................................................... 483 Цикл движения потоков денежных средств и его определение ........................................... 484 Анализ, прогнозирование и планирование потока денежных средств ................................ 487 Наличная смета .......................................................................................................................... 488 Ориентация наличной сметы на спрос, капитал и издержки ................................................ 491 Использование прогнозов о наличии денежных средств и бизнес-планов ......................... 491 Горизонт планирования и временные интервалы наличной сметы ..................................... 492 От прогноза к составлению наличной сметы и планированию ............................................ 494 Резюме ........................................................................................................................................ 499 Приложение 18А: Прогнозирование продаж ......................................................................... 499 Вклад каждого компонента/ Интерпретация Литература ................................................................................................................................. 504 Вопросы и задачи ...................................................................................................................... 504 Глава 19: Управление кредитом .......................................................................................... 508 Торговый кредит ....................................................................................................................... 508 Издержки торгового кредита ................................................................................................... 512 Положение продавца/ Положение покупателя Финансовые коэффициенты и анализ кредита ....................................................................... 514 Анализ финансовых коэффициентов/ Рейтинг кредитоспособности/ Выгоды от использования моделей оценки кредитоспособности/ Внешние источники информации о кредитоспособности Предоставление кредита и сбор долгов .................................................................................. 519 Взыскание долгов/ Факторинг и страхование кредита Резюме ........................................................................................................................................ 522 Приложение 19А. Два метода оценки дискриминантной функции ..................................... 523 Метод фиктивной регрессии/ Метод собственного значения Литература ................................................................................................................................. 525 Вопросы и задачи ...................................................................................................................... 525 Глава 20: Денежные средства, легкореализуемые ценные бумаги и управление запасами ............................................................................................. 528 Модели Баумоля и Миллера-Орра........................................................................................... 529 Модель EOQ/Модель Миллера-Орра Системы управления денежными средствами ....................................................................... 534 Проводка счетов/Системы сбора и передачи счетов/Механизм пересылки денежных средств Кредитные линии и отношения с банками ............................................................................. 540 Кредитные линии/ Отношения с банком Управление легкореализуемыми ценными бумагами ........................................................... 542 Критерии инвестирования краткосрочного избытка кассового остатка/Типы легкореализуемых ценных бумаг/Хеджирование Управление запасами ................................................................................................................ 546 Кредитование запасов/ Оптимизация снабжения Резюме ........................................................................................................................................ 548 Приложение 20А: Вывод уравнения 20-1 ................................................................................ 548 Литература ................................................................................................................................. 549 Вопросы и задачи ...................................................................................................................... 550 Глава 21: Финансовое планирование и стратегия ........................................................... 552 Процедуры финансового анализа и планирования ................................................................ 552 Система алгебраических уравнений, используемых в финансовом анализе и планировании ......................................................................................................................... 554 Линейное программирование в финансовом анализе и планировании ............................... 561 Максимизация прибыли/ Использование линейного программирования для решения задачи выбора инвестиционных проектов/ Применение линейного программирования в финансовом планировании Применение эконометрического подхода в финансовом анализе и планировании............................................................................................................................. 568 Динамическая корректировка модели планирования инвестиций/ Упрощенная модель Спайса Анализ чувствительности ......................................................................................................... 571 Резюме ........................................................................................................................................ 573 Приложение 21А: Использование симплекс-метода для распределения инвестиционных ресурсов ........................................................................................................ 574 Литература ................................................................................................................................. 576 Вопросы и задачи ...................................................................................................................... 576 ЧАСТЬ VIII СПЕЦИАЛЬНЫЕ ВОПРОСЫ Глава 22: Слияние и разделение компаний: теория и факты ........................................ 578 Исторический обзор .................................................................................................................. 578 Классификация слияний ........................................................................................................... 579 Методы слияний ........................................................................................................................ 580 Проведение переговоров и установление пропорций/ Предложение о приобретении/ Холдинговые компании/ Выкуп с привлечением заемных средств/ Совместные предприятия Налоговые, учетные и правовые аспекты слияния компаний .............................................. 589 Налоговые аспекты/ Вопросы учета/ Правовые аспекты Теоретическое обоснование и практика. ....................................................................... 593 Экономия на масштабах производства/ Усиление рыночных позиций/ Диверси-фикация и кредитоспособность/ Налоговые аспекты/ Недооцененные активы/ Агентские проблемы Выгоды и издержки объединения............................................................................................ 599 Кому достается выгода от объединения компаний Сокращение компаний: продажа и передача активов ........................................................... 604 Учет в случае передачи активов и продажи/ Налоговые аспекты/ Теория и факты/ Анализ решений о продаже части компании Резюме ........................................................................................................................................ 608 Литература ................................................................................................................................. 608 Вопросы и задачи ...................................................................................................................... 610 Глава 23: Пенсионные фонды: принципы и политика управления ............................. 613 Термины и основные понятия .................................................................................................. 613 Типы пенсионных фондов/ Получение права/ Финансирование/ ЕRISА Пенсионные активы, требования и обязательства ................................................................. 615 Влияние закона ЕRISА и Корпорации страхования пенсионных выплат на управление пенсионными фондами ................................................................................... 617 Определение понятия "недостаточное финансирование" пенсионных обязательств ......................................................................................................... 619 Актуарная модель текущей ценности/ Опционная модель оценки Прекращение пенсионной схемы и последствия этого для акционеров ............................. 621 Решения 87 и 88 Комитета по стандартам финансового учета............................................. 622 Решение 88/ Решение 87 Управление пенсионным фондом и налоги ............................................................................ 626 Совместное влияние страхования и налогов .......................................................................... 629 Подбор и оценка менеджеров пенсионного фонда ................................................................ 630 Движение потоков денежных средств во времени/ Относительный риск/ Потенциальные проблемы измерения эффективности Резюме ........................................................................................................................................ 635 Литература ................................................................................................................................. 635 Вопросы и задачи ...................................................................................................................... 636 Глава 24: Международные финансовые рынки................................................................ 638 Валютный рынок ....................................................................................................................... 638 Международный денежный рынок.......................................................................................... 648 Международный рынок капиталов.......................................................................................... 651 Учет валютного риска ............................................................................................................... 652 Типы валютного риска .............................................................................................................. 653 Международный рынок: решения об инвестициях и финансировании .............................. 656 Политический риск ................................................................................................................... 658 Модель оценки валютных опционов ....................................................................................... 659 Резюме ........................................................................................................................................ 660 Литература ................................................................................................................................. 660 Вопросы и задачи ...................................................................................................................... 661 ТАБЛИЦЫ ПРИЛОЖЕНИЯ ................................................................................................ 665 Таблица I: Начисление простых процентов на 1 долл........................................................... 666 Таблица II: Начисление сложных процентов на 1 долл ........................................................ 668 Таблица III: Дисконтированние величины будущего дохода в I долл................................. 670 Таблица IV: Дисконтированние стоимости ежегодной ренты (аннуитета) в 1 долл ....................................................................................................... 672 Таблица V: Значения функции нормального распределения ............................................... 674 Алфавитный указатель .......................................................................................................... 676