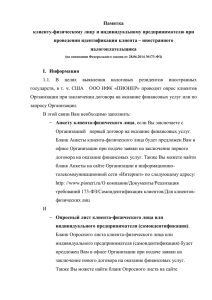

Памятка клиенту-физическому лицу по налогообложению

реклама

ПАМЯТКА Данная памятка распространяется только на отношения между брокером ООО «УНИВЕР Капитал», исполняющим функции налогового агента на территории РФ, и клиентом физическим лицом - нерезидентом другого государства. Налоговый статус налогоплательщика для целей расчета НДФЛ определяется следующим образом: Клиенты – иностранные граждане: на момент открытия счета клиенты при заполнении Анкеты клиента подтверждают свой налоговый статус в России. При этом налоговый статус резидента России должен быть подкреплен достаточными доказательствами1; Достаточным доказательством налогового статуса резидента для иностранных граждан в России является копия всех страниц иностранного паспорта с отметками пограничного контроля и расчет общего количества дней, проведенных иностранным гражданином в России в отчетном году (с 1 января по 31 декабря), в случае если общее количество дней в расчете равно или превышает 183 дня. Граждане Республики Беларусь согласно Протоколу к Соглашению между Правительством Российской Федерации и Правительством Республики Беларусь об избежание двойного налогообложения и предотвращении уклонения от уплаты налогов в отношении налогов на доходы и имущество вправе в качестве достаточного доказательства налогового статуса резидента представить официальную справку работодателя, подтверждающую, что трудовой контракт с гражданином Республики Беларусь заключен с «___» числа 201 года на период более 183 дней в календарном году, и что местом работы данного гражданина является г. ___ Российской Федерации. Налоговая ставка в отношении доходов по операциям с ЦБ и ФИСС, по операциям РЕПО, дивидендам: получаемых физическими лицами, не являющимися налоговыми резидентами Российской Федерации - 30 процентов (в отношении дивидендов – 15 процентов); Доходы, не подлежащие налогообложению В соответствии с п. 17.2 ст. 217 НК РФ освобождены от налогообложения доходы физических лиц, получаемые от реализации (погашения) долей участия в уставном капитале российских организаций. Освобождение применяется, только если реализуемые доли до продажи принадлежали налогоплательщику более пяти лет. Аналогичное правило применяется и при продаже акций российских организаций, указанных в п. 2 ст. 284.2 НК РФ. К ним относятся: ценные бумаги, которые признаются не обращающимися на ОРЦБ в течение всего срока владения физическим лицом такими акциями; ценные бумаги, которые обращаются на ОРЦБ и в течение всего срока владения физическим лицом такими акциями являются акциями высокотехнологичного (инновационного) сектора экономики2; 1 Иностранный гражданин вправе представить брокеру достаточные доказательства установления налогового резидентства в России в любой момент с момента открытия счета. После представления достаточных доказательств расчет налога производится по ставке, установленной для налоговых резидентов России, а излишне удержанная сумма налога возвращается на брокерский счет или идет в зачет налогов будущих периодов в зависимости от пожеланий клиента, высказанных в заявлении брокеру 1 акции российских организаций, которые на дату приобретения физическим лицом относятся к ценным бумагам, не обращающимся на ОРЦБ, и на дату их реализации относятся к ценным бумагам, обращающимся на ОРЦБ и являющимся акциями высокотехнологичного (инновационного) сектора экономики. Вышеуказанное освобождение от налогообложения применяется в отношении ценных бумаг, приобретенных налогоплательщиками с 1 января 2011 г. Таким образом, в отношении акций и долей, приобретенных до указанной даты, освобождение не применяется. 2 Согласно постановлению Правительства РФ от 22.02.2012 №156 утверждены Правила отнесения акций российских организаций, обращающихся на организованном рынке ценных бумаг, к акциям высокотехнологичного (инновационного) сектора экономики. 2