Моделирование экономического взаимодействия инвестора и

реклама

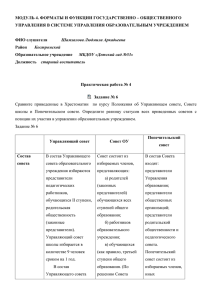

Моделирование экономического взаимодействия инвестора и доверительного управляющего Коржнев Станислав Владимирович Аспирант Московский Государственный Университет им. М.В. Ломоносова, экономический факультет, Москва, Россия E-mail: korjnev_stas@mail.ru Фондовые биржи появились вместе с капитализмом, самая первая биржа в Амстердаме появилась еще в 1602 г. Долгое время на биржах торговали лишь немногие, массовый интерес частных инвесторов к бирже впервые появился в США в конце XIX в. Там же появляется первый биржевой индекс (индекс Доу-Джонса), финансовые периодические издания. Возникает потребность в анализе рынков, в отборе потенциально наиболее привлекательных активов. Когда круг желающих инвестировать в фондовый рынок стал достаточно широким, появился спрос на услуги управляющих. Долгое время деятельность управляющих не выступала объектом научных исследований, однако резкое падение акций высокотехнологичных компаний в начале 2000 годов и глобальный кризис 2008 года изменили эту ситуацию Работы, изучающие деятельность управляющих активами, посвящены в основном изучению календарных эффектов (как, например, «задирание» котировок на конец квартала в [3]), причин такого поведения (кто покажет результаты лучше, тому инвесторы принесут больше денег, например, [8]. Факты показывают, что чаще всего управляющие фондами покупали акции, которые в прошлом были лидерами роста, однако те акции, которые падают сильнее всего, они не продают (например, [7]). Вторым вариантом управления, который, в общем, лежит на поверхности, является составление индексного портфеля, даже если и фонд не заявлен, как «индексный» (например, [4]). В данном варианте, результаты фонда полностью повторяют рынок. В исследовании [1] авторы отмечают, что результаты активных фондов лучше, и они привлекают больше денег. Модели, которая могла бы объяснить подобную ситуацию, авторы не приводят. Помимо выше обозначенных особенностей, существует дилемма управляющего: какой размер оплаты установить, чтобы, с одной стороны, получить побольше, с другой стороны, чтобы инвестор не пожелал разорвать отношения. Конкретно подобная постановка вопроса в работах не встречалась. Близкая проблематика затрагивается в работе [5], где сравниваются результаты фондов, где высоки стимулы управляющих и, соответственно, относительно высокая стоимость управления, с фондами, где эта стоимость относительно невелика, и плата меньше. В предыдущие исследованиях модели, которая могла бы их полноценно объяснить, построено не было. Между тем, существует потребность в такой модели, поскольку она могла бы не только объяснить нередко на первый взгляд нерациональное поведение агентов, но и интерпретировать это поведение как сигнал о качестве самой услуги. Целью данного исследования как раз и является разработка такой модели. Модель базируется на следующих предпосылках. 1) Управляющий обладает собственной стратегией, чье распределение доходности отличается от рыночного распределения, и это распределение известно управляющему. Эта предпосылка вполне реалистична, поскольку при помощи управления капиталом и ограничения убытков можно существенно изменить вид функции распределения доходности. Более подробно этот вопрос рассматривался, например, в обзорной работе [9], где были представлены результаты эмпирических тестов, которые показывают, что стратегии, основанные на методах технического анализа, позволяют получать результаты, существенно отличающиеся от рыночных. 2) Управляющий выбирает размер оплаты своих услуг в виде процента от активов, который в последующем не меняется. 3) Управляющей владеет информацией о поведении инвестора (вероятности его ухода в зависимости от результата). 4) Управляющий максимизирует свой доход. 5) Инвестор отдает в управление сумму, величина которой зависит от предложенного управляющим размера оплаты. 6) Инвестор не знает распределение доходности управляющего. 7) В зависимости от результатов за год инвестор принимает решение, продолжать сотрудничество или нет. Западные исследования подтверждают то, что инвесторы ведут себя именно так (например, [2], [6], [8] – в данных статьях построены и протестированы модели, объясняющие подобное поведение инвесторов) Модель позволяет вычислить оптимальный размер вознаграждения управляющего. Далее, мы находим, как этот размер меняется в зависимости от изменения других параметров, проще говоря, находим производные оптимального значения вознаграждения по различным параметрам. Проведенный анализ позволяет сделать следующие выводы: 1) Чем выше средняя доходность стратегии, тем ниже оптимальный размер вознаграждения управляющего. Так происходит потому, что успешный управляющий готов пожертвовать частью своих доходов в начальных периодах, чтобы минимизировать вероятность ухода инвестора. Менее успешные управляющие, наоборот, максимизируют доход в начальных периодах. Таким образом, более высокий размер вознаграждения может косвенно свидетельствовать для инвестора о меньшей доходности стратегии управляющего. 2) Чем более болезненно реагирует инвестор на временные снижения капитала, тем больше оптимальный размер вознаграждения управляющего. 3) Чем больше у стратегии вероятность закончить год с положительным результатом, тем ниже оптимальный размер вознаграждения управляющего 4) При условии равенства ожидаемой доходности, управляющий будет склонен предлагать более консервативную стратегию. В исследовании также проводится эмпирическая проверка предложенной модели. Для эмпирической проверки модели использовались данные по договорам и результатам доверительного управления компании «ФИНАМ». Они охватывают период с 2003 года по конец 2011 года. Эмпирическая проверка показывает, что выводы модели не противоречат фактическим данным. Литература. 1) K. Baks. A. Metrick. J. Wachter. Should Investors Avoid All Actively Managed Funds? A Study in Bayesian Performance Evaluation // Journal of Finance – 2001 – №56 – p 45-85. 2) J. Berk. R. Green. Mutual Fund Flows and Performance in Rational Markets // Journal of Political Economy – 2004 – №112 – p. 1269-1295. 3) M. Carhart. R. Kaniel. D. Musto. A. Reed. Learning the Tape: Evidence of Gaming Behavior in Equity Mutual Funds // Journal of Finance – 2002 – №57 – p. 661-693. 4) L. Chan. H.-L. Chen. J. Lakonishok. On Mutual Funds Investment Styles // The Review of Financial Studies – 2002 – №15 – p 1407-1437 5) E. Elton, M. Gruber, C. Blake. Incentive Fees and Mutual Funds // Journal of Finance – 2003 – №58 – p. 779-804. 6) W. Goetzmann. N. Peles. Cognitive Dissonance and Mutual Fund Flows // Journal of Financial Research – 1997 – №20 – р. 145-158. 7) M. Grinblatt. S. Titman. R. Wermers. Momentum Investment Strategies, Portfolio Performance, and Herding: A Study of Mutual Fund Behavior // The American Economic Review – 1995 – №85 – p. 1088-1105. 8) M. Lettau. Explaining the facts with adaptive agents: The case of mutual funds flow // Journal of Economic Dynamics and Control – 1997 – №21 – p. 1117-1147. 9) C.-H. Park. S. Irwin. What Do We Know about the Profitability of Technical Analysis // Journal of Economic Surveys – 2007 – №21 – p. 786-826.