Тема 8: Теория выбора в условиях неопределенности

реклама

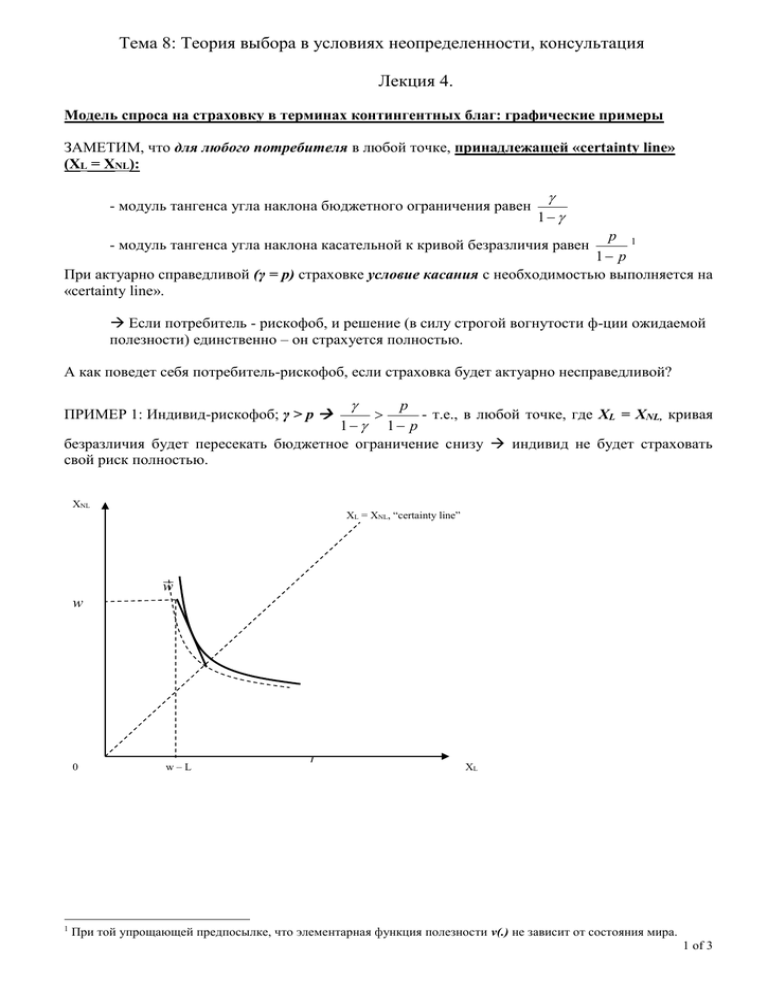

Тема 8: Теория выбора в условиях неопределенности, консультация Лекция 4. Модель спроса на страховку в терминах контингентных благ: графические примеры ЗАМЕТИМ, что для любого потребителя в любой точке, принадлежащей «certainty line» (XL = XNL): - модуль тангенса угла наклона бюджетного ограничения равен 1 p 1 1 p При актуарно справедливой (γ = p) страховке условие касания с необходимостью выполняется на «certainty line». - модуль тангенса угла наклона касательной к кривой безразличия равен Если потребитель - рискофоб, и решение (в силу строгой вогнутости ф-ции ожидаемой полезности) единственно – он страхуется полностью. А как поведет себя потребитель-рискофоб, если страховка будет актуарно несправедливой? p - т.е., в любой точке, где XL = XNL, кривая 1 1 p безразличия будет пересекать бюджетное ограничение снизу индивид не будет страховать свой риск полностью. ПРИМЕР 1: Индивид-рискофоб; γ > p XNL XL = XNL, “certainty line” w w 0 1 w–L XL При той упрощающей предпосылке, что элементарная функция полезности v(.) не зависит от состояния мира. 1 of 3 ПРИМЕР 2: Индивид-рискофил; страховка актуарно справедлива: XNL XL = XNL, “certainty line” w w w–L 0 XL ПРИМЕР 3: Индивид – риск-нейтрал, страховка актуарно несправедлива (γ > p) XNL XL = XNL, “certainty line” w w U pv( X L ) (1 p)v( X NL ) 0 w–L XL Контингентные блага: спрос на рисковый актив - индивид-рискофоб, предпочтения описываются функцией ожидаемой элементарная функция полезности v(.) не зависит от состояния мира - возможны два состояния мира: - с вероятностью p (0; 1) наступает экономический рост (B, boom) - с вероятностью (1 – p) наступает экономический кризис (S, slump) полезности, - первоначальное богатство индивида составляет w - индивиду доступны 2 актива: - актив 1 (безрисковый): вложив а, вы получаете a в любом состоянии мира - актив 2 (рисковый): вложив a, вы получаете: - аc > a в состоянии мира B - аd < a, в состоянии мира S 2 of 3 Предположим, индивид вкладывает a долларов в рисковый актив. В терминах контингентных благ его бюджетное ограничение описывается следующей системой уравнений: X B ac w a X S (c 1) X B (1 d ) w(c 1) w(1 d ) X ad w a S Задача потребителя: max pv( X B ) (1 p)v( X S ) XB ,XS s.t. X S (c 1) X B (1 d ) w(c 1) w(1 d ) Учитывая, что функция полезности рискофоба строго вогнута, задача потребителя может иметь 3 типа решений. Проиллюстрируем их графически: XB Угловые решения XB = XS, “risk-free line” Внутреннее решение wc w w 0 wd w XS Угловое решение (w; w) соответствует ситуации, когда потребитель вкладывает все свое богатство в безрисковый актив. И наоборот, угловое решение (wc; wd) соответствует ситуации, когда потребитель вкладывает все свое богатство в рисковый актив (тогда в благоприятном состоянии мира он получает wc > w, а в неблагоприятном: wd < w). ? При каких условиях рискофоб будет инвестировать положительную сумму в рисковый актив? Для этого кривая безразличия, проходящая через точку w , должна иметь в этой точке меньший наклон, чем бюджетное ограничение, то есть: MRS XS , XB XS XB w (1 p )v' ( w) (1 p ) c 1 (1 p ) c 1 1 d p pd pc p pv' ( w) p 1 d p 1 d 1 pc (1 p )d Последнее неравенство означает, что ожидаемый доход на 1 доллар, вложенный в рисковый актив, должен превышать ожидаемый доход на 1 доллар, вложенный в безрисковый актив. 3 of 3