Государственные внутренние заимствования: способ избежания

реклама

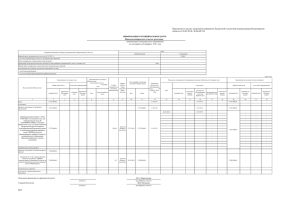

Государственные внутренние заимствования: способ избежания дефицита государственного бюджета или вред экономическому развитию страны? К.э.н., доцент Тутаева Динара Рафаиловна, РЭУ им. Г.В. Плеханова (dinara231@yandex.ru) Внутренние заимствования государства – это не только дополнительные финансовые ресурсы, но и также один из главных элементов денежно-кредитной и бюджетно-налоговой политики. Современную долговую политику на 2012-2014 год можно назвать частью бюджетной политики России на три года, согласно которой основной способ покрытия дефицита (90 %) – это выпуск государственных ценных бумаг, которые и являются основным видом внутренних займов (см. Таблицу 1). Таблица 1 ИСТОЧНИКИ ФИНАНСИРОВАНИЯ ДЕФИЦИТА БЮДЖЕТА, млрд. руб. 2012 г. 2013 г. 2014 г. Государственные заимствования 1 592 1 602 1 626 Привлечение 2 182 2 284 2 474 Погашение -589 -682 -848 Внутренние заимствования 1 459 1 466 1 486 Привлечение 1 977 2 082 2 274 Погашение -519 -617 -787 Внешние заимствования 133 136 140 Привлечения 204 201 201 Погашение -70 -65 -60 Приватизация 276 309 300 Источник: Официальный сайт Агентства экономической информации «Прайм» http://www.1prime.ru/news Л.Игнатьев, М. Помельникова «Долговая политика РФ 2012-2014: ОФЗ все более востребован» Государственный внутренний долг РФ, выраженный в государственных ценных бумагах, в марте 2012 года вырос на 39,4 млрд рублей, или 1,09%, составив 3,662 трлн рублей на 1 апреля против 3,622 трлн рублей на 1 марта текущего года. С начала 2012 года объем долга вырос на 115,4 миллиарда рублей, или на 3,25%, - с 3,546 триллиона рублей на 1 января 2012 года1. Интересным является факт наличия долга у всех стран. Кроме того, тенденции к полному погашению государственного долга у них не выявлено. Это связано с тем, что правительства стран не рассматривают государственный долг как негативное явление, более того, скорее наоборот, наличие внутреннего долга нередко называют «заменителем» налогового бремени. Само понятие «долг» уже формирует негативное отношение. Быть кому-то должным – постоянное бремя, которое с возрастанием долговых обязательств подрывает доверие к должнику. Категории долг и «экономический рост», казалось бы, два противоположных понятия. Однако в экономической науке относительно влияния государственного долга на экономический рост страны мнения расходятся. Долг – это обязательство по возврату или уплате денежных и других средств, а «экономический рост − наращивание масштабов производства и услуг, вызванное 1 http://ria.ru/economy/20120419/630236384.html необходимостью удовлетворения возрастающих потребностей граждан. Экономический рост выражается, главным образом, в ВВП»2. Об экономическом росте того или иного государства можно судить на основании темпов увеличения объемов производства ВВП при помощи улучшения его структуры и повышения качества продукции и услуг. На основании темпов увеличения или снижения валового внутреннего продукта можно сделать вывод о движении всей экономической системы. Для достижения экономического роста необходимо обеспечить его соответствующими условиями. Благоприятное условие роста – хорошее состояние институциональной системы в сфере инвестиций. Считается, что использование института государственного внутреннего долга в России в настоящее время несовершенно. Самая главная негативная черта долга, как ее определяют многие ученые-экономисты – это бремя государственных заимствований для будущих поколений, которое можно определить при использовании показателя отношения величины государственного долга к величине национального дохода или ВВП, т.е. d = D/Y. Если темпы роста долга меньше, чем темпы роста ВВП (экономики), то долг не страшен. При низких темпах экономического роста государственный долг превращается в серьезную макроэкономическую проблему. К серьезным последствиям государственного долга можно отнести следующие: − снижение эффективности экономики, поскольку отвлекаются средства из производственного сектора экономики, как на обслуживание долга, так и на выплату самой суммы долга; − перераспределение дохода от частного сектора к государственному; − усиление неравенства в доходах; − рефинансирование долга ведет к росту ставки процента, что вызывает вытеснение инвестиций в краткосрочном периоде, что в долгосрочном периоде может привести к сокращению запаса капитала и сокращению производственного потенциала страны; − необходимость выплаты процентов по долгу может потребовать повышения налогов, что приведет к подрыву действия экономических стимулов. Создается угроза высокой инфляции в долгосрочном периоде. Покрытие дефицита с помощью внутренних займов считается наиболее целесообразным, согласно мнению Минфина. При заимствованиях у населения объем денежной массы, несмотря на увеличение внутренней задолженности, остается на прежнем уровне, а это, в свою очередь, не вызывает инфляции в краткосрочном периоде. Лишь только по истечении определенного периода времени правительство увеличивает свои расходы по выплате процентов по долгу, что, в свою очередь, приводит к увеличению дефицита в будущем и возрастанию инфляции в долгосрочном периоде. Таким образом, можно сказать о скрытых последствиях внутренних заимствованиях, так называемом «эффекте вулкана». На начальном этапе последствия не дают о себе знать, лишь спустя определенный период времени вулканическая лава, представленная инфляцией, дефицитом, увеличением денежной массы выходит на поверхность, и как результат – замедленный экономический рост. − возложение бремени выплаты долга на будущие поколения, что приводит к снижению уровня их благосостояния; − появление угрозы долгового кризиса. Страна подрывает к себе доверие на мировом рынке, она становится некредитоспособной – взять и отдать долг она не сможет и правительству придется повысить налоги и начать эмиссию новых денег. Согласно классической экономической теории государственный долг снижает уровень национальных сбережений, которые также являются показателем экономического роста страны. Это влечет за собой резкое сокращение основного и денежного капитала в Экономический словарь / Сост., предисл., прилож. А.Ф. Никитина. – М.: ОЛМА-ПРЕСС Образование, 2006. С. 659. 2 экономике (в науке данное явление носит название эффекта «вытеснения» капитала) и уменьшение объемов национального производства и национального дохода. Однако даже страны с высоким уровнем развития являются должниками. В России постепенно складывается тенденция к жизни в долг не только страны в целом, но и отдельно взятого человека, что подтверждает ипотечное кредитование, покупка необходимых предметов обихода в кредит, более того, получение образования также происходит «в долг». Эти основания позволяют считать долг не только отрицательным явлением, и долговые обязательства не всегда можно рассматривать с негативной точки зрения. Существует много аргументов, которые могут дать долгу положительную трактовку. Государственный долг оказывается неизбежным как в настоящее время, так и сто лет тому назад. Прогресс современного искусства государственного управления, прогресс научного изучения публичных финансов – все это нисколько не уменьшило необходимости прибегать к государственному кредиту. Самые преуспевающие страны современного цивилизованного мира так же нуждаются в займах, как и самые отсталые государства, несмотря на всю разницу их потребностей и других условий существования. 3 Несмотря на все негативные стороны государственного долга, он является основным источником покрытия бюджетного дефицита всех стран. Единственная оговорка в данном случае – это разумные пределы как дефицита бюджета, так и заимствований, так как чрезмерная задолженность означает, что долг страны превышает ожидаемые возможности его погашения, и ожидаемые платежи по обслуживанию долга могут все в большей степени зависеть от объема производства. Государственный долг предусматривает экономическую стабильность в стране, которая является одной из важных целей государства. Долг является инструментом в руках государства, при помощи которого оно проводит в жизнь социально-экономическую политику. Проводя долговые преобразования, государство может влиять на производстве валового общественного продукта. В экономической литературе существует большое количество дискуссий о последствиях государственного долга. В частности, сторонники функциональных финансов К. Макконнелл и С. Брю делают акцент на то, что даже крупный государственный долг не может привести к банкротству, и приводят аргументы своей точки зрения. Первый – это рефинансирование. Нет никаких причин, по которым долг мог бы уменьшиться, а тем более исчезнуть. Правительство рефинансирует свой долг, продает новые облигации и использует выручку для выплат держателям погашаемых облигаций. Второй – это налогообложение. Так как правительство собирает налоги с населения, то повышение налогов – это еще один способ получить достаточные доходы для выплаты процентов по долгу и соответственно уменьшить его размеры. «Испытывающие финансовые трудности домохозяйства и корпорации не в силах наращивать свои доходы за счет сбора налогов; правительства же в силах. Частные домохозяйства и корпорации могут обанкротиться; правительство не может».4 Третий – создание денег. Любое государство имеет право напечатать деньги. В случае банкротства оно прибегнет к этому, в результате чего погасит основную сумму и снизит проценты по долгу. Что касается погашения облигаций, правительство может либо использовать выручку от продажи других облигаций, либо создать необходимые для этих целей деньги. Экономисты опровергают утверждение, что государственный долг – это бремя для будущих поколений. Они высказывают мнение, что долговые обязательства, в основном, относятся к гражданам данной страны, т.е. речь идет о внутреннем долге, поэтому будущие поколения будут получать выплаты по ним по мере погашения кредита. Поэтому они трактуют долг как общественный кредит. Так как население является держателем 3 Cohn. On some interested question of public credit in Economic Journal, June 1906. P.212. Макконнелл К.Р., Брю С.Л. Экономикс: принципы, проблемы и политика: Пер. с 13-го англ. Изд. – М.: ИНФРА-М, 1999 – XXXIV. С.397. 4 государственных ценных бумаг, то с погашением полной суммы государственного долга населению пришлось бы уплачивать большую сумму трансфертных платежей, а правительству пришлось бы выплачивать большую часть этих налоговых сборов тем же самым индивидуальным плательщикам для погашения ценных бумаг, находящихся у них на руках. Макконнелл К.Р. и Брю С.Л. делают вывод, что погашение долговых обязательств не вызывает никакой утечки покупательской способности из экономики в целом. Таким образом, можно сделать вывод, что государственные заимствования считаются неифляционным источником финансирования дефицита бюджетов органов государственной власти. Это вытекает из того, что образование дополнительных финансовых ресурсов в рамках правительственных структур не влечет за собой изменение совокупного спроса, а только меняет его структуру. Физические и юридические лица покупают государственные ценные бумаги, тем самым они переносят спрос от этих субъектов к государственным органам исполнительной власти. Через бюджетные расходы спрос может выражаться в другом месте и другими хозяйствующими субъектами и гражданами. Еще одной немаловажной выгодой для государства, которая обосновывает полезность государственного долга, является «возможность привлекать в бюджет заемные денежные ресурсы и при этом сохранять относительный размер долга – в процентах от ВВП (за определенный промежуток времени, как правило, за экономический цикл)»5. Считается, что размер сальдо бюджета и объем реального ВВП - два важных фактора, которые определяют динамику государственного долга. Как было подробно описано в первой главе, дефицит бюджета приводит к увеличению объема государственного долга, за счет профицита бюджета долговые обязательства погашаются. Экономический рост обеспечивает пополнение доходной части бюджета, за счет которой уплачиваются проценты по долгу. А.Ю. Жигаев рассмотрел в своей статье два подхода к определению роли государственного долга в экономике страны. Первый подход – классический, который предполагает использование долга в качестве субститута (заменителя) налоговых поступлений. Данный подход используется зарубежными странами в качестве инструмента макроэкономической политики. Объяснение данного подхода заключается в следующем. При наступлении фазы понижения экономической активности в стране происходит сокращение поступлений в бюджет. В данном случае под снижением долговой активности понимается сокращение темпов экономического развития, при этом прирост реального ВВП должен превышать 1% за год. Если темпы прироста реального ВВП меньше 1%, то это означает, что речь идет об экономическом спаде. Считается, что в развитых странах темпы экономического роста менее 1% процента сопровождаются банкротством компаний, крушением банковской системы, ростом безработицы и т.д. Правительство проводит политику сохранения расходов на прежнем уровне, т.е. компенсирует снижение доходной части бюджета. Данное действие со стороны правительства не может проводиться с помощью налогов, так как они снижают экономическую привлекательность проводимой политики, поэтому оно прибегает к использованию заимствований. С проблемой пополнения доходной части бюджета государство, как правило, сталкивается именно в фазе экономического спада (темп прироста реального ВВП меньше 1%), в результате которого долг является «правой рукой» правительства. Однако многие экономисты придерживаются мнения, что в данный период лучше не увеличивать долговую нагрузку, так как это может повлечь за собой долговой кризис. Считается, что государственный долг может быть экономическим стабилизатором бюджета страны при условии устойчивого экономического роста. Таким образом, суть классического подхода заключается в том, что государственный долг является субститутом налогов в фазе снижения долговой активности в стране. 5 Жигаев А.Ю. «Роль государственного долга в рыночной экономике» Деньги и кредит №5 2004. С.43 – 49. Вторым в определении роли государственного долга в процессе сбалансированности бюджета является альтернативный подход. Суть данного подхода заключается в том, что роль государственного долга в фазе снижения деловой активности уменьшается, и он не может влиять на увеличение расходов бюджета. Таким образом, данный подход противоположен классическому. В рамках рассматриваемого подхода государственный долг играет роль финансового механизма, который ускоряет экономическое развитие. В частности, при усилении деловой активности правительство наращивает объем займов и получает таким способом возможность направить дополнительные денежные ресурсы на финансирование проектов, которые смогут обеспечить снижение издержек экономической деятельности и усилить устойчивость экономического роста. Растущая экономика приведет к увеличение доходов бюджета, что приведет его к сбалансированному или профицитному состоянию. В данном подходе можно выделить положительные стороны. Так, например, считается, что при его использовании можно привлечь в бюджет дополнительные средства за экономический цикл. Колебания долга не настолько сильные, как при предыдущем подходе, более того, можно спрогнозировать или предвидеть оптимальный размер государственных заимствований на основе данных экономического развития: если экономика вошла в фазу деловой активности, то долг можно увеличить, что не окажет негативного влияния на бюджет страны, и наоборот. Считается, что риск ошибочного планирования сальдо бюджета при данном подходе ниже. Правительство за счет предоставления государственных кредитов развивающимся предприятиям и гарантий по займам и кредитам, может способствовать ускорению социально-экономического развития страны. В частности, примером может служить вторая половина XIX века, когда государственные кредиты и займы явились сильным толчком развития железнодорожного и промышленного строительства в России. Государственные долговые обязательства, предназначенные для покупки населением, влияют на процесс правильной организации сбережений, а также инвестирования хозяйствующими субъектами временно свободных финансовых ресурсов. ГЦБ – самый надежный источник вложения денежных средств, покупая их, физические лица получают удобный способ организации своих сбережений, а юридические лица - высоколиквидные активы, приносящие доход. Благодаря использованию долговых обязательств в виде ГЦБ государство может повлиять на денежное обращение в стране. В экономической литературе выделяют принципиально иное воздействие на экономический рост страны государственного внутреннего долга, считая, что сущность внутреннего долга и его роль в макроэкономической жизни страны, заключается в перераспределении средств и ресурсов внутри страны. Согласно данной точке зрения: «…внутреннее государственное заимствование, в отличие от внешнего, не означает притока дополнительных средств в экономику. Общий объем валовых инвестиций по идее не возрастает. Но при этом действует известный эффект мультипликатора государственных расходов. Как известно, он связан с основным психологическим законом Кейнса. Частные сбережения не полностью переливаются в инвестиции, если предельная склонность к сбережениям меньше единицы (а так и бывает в большинстве случаев). В то же время, государственные расходы полностью идут на инвестирование». 6 Когда происходят заимствования из внутреннего сектора, государство таким способом воздействует на экономическую жизнь, хотя, с другой стороны, подобный эффект может привести к повышению налогообложения в стране. Согласно марксистской точке зрения, займы способствуют покрытию чрезвычайных расходов таким способом, что налогоплательщики сразу не чувствуют резкого увеличения налогового бремени, но так или иначе увеличение налогов, в конечном итоге, произойдет. Мисько О. Н. Внутренний государственный долг: эволюция форм и методов его управления в России в период конца XVIII – начала XX веков: Дис. … д-ра экон. наук: 08.00.01 СПб., 2003. С. 93. 6 Таким образом, делая вывод на основании влияния вышеназванных аргументов на экономический рост любой страны, можно сделать вывод: чтобы государственные заимствования не оказывали негативного давления на развитие страны, необходимо правильное использование правительством такого инструмента, как государственный долг. Эффективно используемые денежные средства, которые образуются в результате привлечения средств за счет заимствований, вносят определенный вклад в развитие национальной экономики. И с этой точки зрения долг можно рассматривать с положительной стороны и все негативные стороны данного явления можно опустить. Так, например, государственные социальные расходы на образование, здравоохранение, оборону страны способствуют развитию человеческого капитала.