ИПКП Кафедра МВКФО о.к.5

реклама

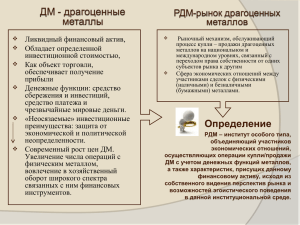

ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ БЮДЖЕТНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ «ФИНАНСОВЫЙ УНИВЕРСИТЕТ ПРИ ПРАВИТЕЛЬСТВЕ РОССИЙСКОЙ ФЕДЕРАЦИИ» ИНСТИТУТ ПОВЫШЕНИЯ КВАЛИФИКАЦИИ ПРЕПОДАВАТЕЛЕЙ «Мировая экономика» Учебно-методическое пособие по программе повышения квалификации преподавателей Москва – 2011 МЕЖДУНАРОДНЫЕ ВАЛЮТНО – КРЕДИТНЫЕ И ФИНАНСОВЫЕ ОТНОШЕНИЯ Научный руководитель программы: Ярыгина И.З. Авторы: Струченкова Т.В., Цвирко С.Э., Митюк Ю.В., Загалова З.А., Оглоблина Е.В. 1.ОРГАНИЗАЦИОННО-МЕТОДИЧЕСКИЙ РАЗДЕЛ 1.1 Целью настоящей учебной программы является повышение квалификации преподавателей в рамках профиля 080102.65 – «Мировая экономика» и овладение ими современными знаниями и методикой преподавания учебной дисциплины по программе подготовки «Международные валютно-кредитные и финансовые отношения». 1.2 Основные задачи учебной программы: - совершенствование учебно-методической работы преподавателей при подготовке специалистов образовательным в стандартом соответствии (ГОС) с высшего Государственным профессионального образования и Примерным учебным планом по профилю 080102.65 – «Мировая экономика»; - учет фактора специализации в совершенствовании учебных планов, содержания и структуры читаемых учебных дисциплин; - ознакомление отечественной с новой и учебной, зарубежной учебно-методической, литературой, научной статистическими источниками; - совершенствование методики преподавания учебных дисциплин с использованием современных образовательных технологий; - совершенствование навыков практического использования материалов образовательных программ в учебном процессе. 2 1.3. Место учебной программы в системе повышения квалификации преподавателей определяется специализацией высших и средних специальных учебных заведений и представляет собой синтетический курс повышения квалификации преподавателей, специализирующихся на подготовке специалистов в рамках профиля 080102.65 – «Мировая экономика». 1.4. Требования к уровню освоения дисциплин По завершении освоения программы учебных дисциплин преподаватели вузов и колледжей должны: знать современные требования к подготовке специалистов по мировой экономике в рамках Государственного образовательного стандарта; владеть современным научным, учебно-методическим материалом по учебным дисциплинам: «Мировая экономика», «Международные валютнокредитные отношения», «Международные валютно-кредитные и финансовые отношения», «Международные финансовые организации», «Международные Финансы»; уметь применять в учебном процессе полученные новейшие знания по указанной учебной дисциплине. 2. РАСПРЕДЕЛЕНИЕ ЧАСОВ ПО ТЕМАМ И ВИДАМ РАБОТ № п/п 1. 2. Международные валютно-кредитные и финансовые отношения Всего В том В том Наименование разделов аудиторны числе числе дисциплины х часов лекции семинар ыи практич еские занятия Управление рисками 8 4 4 международных валютно – кредитных и финансовых отношений Драгоценные металлы в 8 4 4 международных валютно – кредитных и финансовых 3 3. отношениях Управление внешним долгом 4 2 2 Международные организации финансовые 6 2 4 Международный финансирования корпораций Итого опыт деятельности 6 4 2 32 15 17 4. 5. 3. ФОРМА ИТОГОВОГО КОНТРОЛЯ Основные вопросы учебных дисциплин входят в зачет и в тематику выпускных работ. 4. Программа дисциплины ( 5 разделов, 32 часа ) Часть 1. 4.1. Темы и краткое содержание Тема 1. Управление рисками международных валютных, кредитных и финансовых операций Определение понятия «риск». Субъекты, объекты и факторы риска. Классификация рисков. Цели управления рисками. Международные стандарты управления рисками. Обзор методов управления риском. Методы снижения рисков: диверсификация, иммунизация, лимитирование. Методы передачи рисков: страхование, хеджирование, заключение контрактов. Самострахование рисков. Обзор рисков международных валютных, кредитных и финансовых операций и методов управления ими. 4 Часть 2. Тема 1. Драгоценные металлы в международных валютно – кредитных и финансовых отношениях. Специфика драгоценных металлов как товаров и их роль в современной мировой экономике. Золото как особый драгоценный металл. Структура международного рынка драгоценных металлов, новые явления в его организации и характере проводимых на нем операций. Основные центры мировой торговли драгоценными металлами. Тема 2. Драгоценные металлы как финансовые инструменты банковского бизнеса. Основные факторы, определяющие развитие конъюнктуры мирового рынка драгоценных металлов. Особенности формирования и динамики рыночной цены золота. Операции коммерческих банков на внутреннем и международном рынках драгоценных металлов. Рынок золота в России, особенности его формирования и развития. Часть 3. Управление внешним долгом Тема 1. Внешние долги в мировой экономике. Проблемы управления внешним долгом. Определение внешнего долга. Классификация и виды внешнего долга. Выгоды и издержки, присущие внешнему долгу. Социально-экономические последствия внешнего долга. Внешние долги в мировой экономике. Показатели, характеризующие долговую нагрузку и платежеспособность стран-должников. Основные формы и механизмы заимствований на международном рынке ссудного капитала. 5 Тема 2. Система управления внешним долгом. Внешний долг как объект управления. Задачи, решаемые в процессе управления внешним долгом. Критерии эффективности управления внешним долгом. Методы урегулирования внешнего долга. Часть 4.Международные финансовые организации Тема 1. Общая характеристика и классификация международных экономических организаций Институциональная структура современной мировой экономики. Подходы к определению международных организаций зарубежными учеными. Цели и причины создания, общая характеристика и структура, принципы и критерии классификации международных экономических организаций, их роль в условиях глобализации. Международные экономические организации системы ООН в ХХI в. Задачи и функции Экономического и Социального Совета ООН (ЭКОСОС). Организации системы ООН, связанные с проблемами развития (ЮНКТАД, ПРООН). Специализированные учреждения ООН и их функции. Перспективы развития ООН. Неформальные и неправительственные международные экономические организации и их роль в современной мировой экономике. Принципы, критерии классификации и типы неформальных и неправительственных международных экономических организаций. «Парижский клуб». «Лондонский клуб». Давосский экономический форум. Организация экономического сотрудничества и развития (ОЭСР). Причины, принципы и цели создания МВФ. Организационная структура и принцип взвешенного количества голосов. Уставный фонд и 6 источники финансирования МВФ. Тема 2. Механизмы функционирования международных финансовых организаций Механизм специальных прав заимствования (СДР). Порядок функционирования, принципы и технология кредитования. Обычные механизмы кредитования и специальные механизмы. Политика траншей. Механизм расширенного финансирования. Кредитная деятельность МВФ по стабилизации международной финансовой ситуации. Характеристика стабилизационных программ Фонда, осуществлявшихся в различных странах, их достоинства и недостатки. Роль МВФ в формировании новой финансовой архитектуры мира. Россия и МВФ. Проблемы повышения эффективности сотрудничества и усиления позиций России в МВФ. Реформирование МВФ. Задачи, состав и организационная структура ВБ. Принципы организации и деятельности Международного банка реконструкции и развития (МБРР). Формирование ресурсов Банка. Кредитная политика МБРР, характеристика его активных операций. Международная ассоциация развития. Международная финансовая корпорация. агентство гарантирования инвестиций. Многостороннее Международный центр по урегулированию инвестиционных споров. Проблемы современного этапа реформирования институтов группы Всемирного банка. Участие России в группе Всемирного банка. Объем кредитования Всемирным банком программ и проектов развития в России. Характер научных дискуссий по проблемам взаимоотношения России и Всемирного банка. Региональные глобализации мировой международные банки экономики. Причины развития и в условиях цели создания международных региональных банков развития. Формирование капитала 7 банков. Особенности кредитной политики банков. Европейский банк реконструкции и развития. Формирование ресурсов Банка. Инвестиционная деятельность ЕБРР в России. Межамериканский банк развития. Африканский банк развития. Азиатский банк развития. Исламский банк развития. Ресурсы и кредитная политика Банков. Проблемы и перспективы участия России в международных региональных банках развития. Актуальные вопросы реформирования международных региональных банков развития. Часть 5. Международный опыт финансирования деятельности корпораций Тема 1. Финансирование корпораций за счет собственного капитала Цели и возможности финансирования корпорации. Источники финансирования международной корпорации. Использование метода NPV при анализе стоимости собственного капитала. Альтернативные издержки собственников корпорации и понятие затрат на капитал. Модель дисконтирования поток дивидендов (модель Гордона): фиксированные выплаты, постоянно растущие выплаты, переменно растущие выплаты. Введение в модель дисконтирования свободного денежного потока. Понятие завершающего (остаточного) потока. Модели оценки темпов роста корпорации. Финансовое обоснование устойчивого темпа роста. Целесообразность реинвестирования, факторы роста, модель Дюпона. Матричный анализ качества роста компании. Оценка возможностей роста. Понятие рыночной ставки капитализации. Соотношение ставки капитализации и коэффициент P/E. Особенности использования данных моделей на растущем и глобальном рынке. 8 Возможности и ограничения финансирования за счет собственного капитала на международном рынке. Проблема выбора инвестора. Основные принципы, подходы и проблемы при проведении IPO на международном рынке. Альтернативные источники собственного капитала на международном рынке. Тема 2. Финансирование корпораций за счет заемного капитала Возможности и ограничения финансирования за счет заемного капитала на международном рынке. Основные цели, принципы и подходы к управлению долгом. Инструменты международного рынка долгового финансирования. Применение метода NPV при анализе стоимости заемного финансирования. Безрисковое финансирование и его роль в финансовой теории. Кривая доходности и ее роль при анализе заемного финансирования. Учет структуры процентных ставок во времени. Доходность к погашению и ее связь с кривой доходности. Анализ бескупонных облигаций. Особенности анализа фундаментальной стоимости с учетом купонных выплат и срока погашения. Международное банковское кредитование. Европейский рынок облигаций. Принципы анализа лизинговых операций. Тема 3. Анализ затрат на капитал корпорации Затраты на капитал и альтернативные издержки инвесторов. Модель средневзвешенных затрат на капитал корпорации. Методы анализа затрат на заемный капитал. Затраты на привлекаемые банковские кредиты, на выпускаемые корпоративные долговые ценные бумаги, на лизинг. Роль кредитных рейтингов при анализе затрат на капитал. Финансовый рычаг корпорации. Эффект от налоговой экономии и его учет в затратах на капитал. Затраты на капитал на привлеченный от собственников капитал, затраты на реинвестированную прибыль и вновь привлеченный капиталю Бета акций и ее финансовый рычаг. Поправка 9 Хамады. Понятие бета активов. Использование метода дисконтированных денежных потоков в анализе затрат на капитал. Средневзвешенные затраты на капитал (WACC). Специфика растущих рынков при анализе затрат на капитал. Управление затратами на капитал на глобальном рынке. Принципы отражения странового риска в затратах на капитал. Тема 4. Структура капитала корпорации и политика выплат инвесторам Правовая и экономическая трактовка дивидендных выплат. Инструменты выплат свободных потоков денежных средств собственникам: дивиденды в денежной форме, дивиденды в виде дополнительного выпуска акций, выкуп акций. Способы выкупа акций компанией: предложение с фиксированным курсом, выкуп путем аукциона, выпуск «прав» на продажу акций, выкуп путем операций на открытом рынке. Методы оценки возможности компании осуществить выплаты собственникам. Виды политики выплат. Структура капитала корпорации и дивидендные выплаты в условиях совершенного рынка капитала – основа построения моделей анализа. Теоремы Модильяни - Миллера. Построение модели анализа структуры капитала и дивидендных выплат для несовершенного рынка: введение фактора налоговой экономии. Теоремы Модильяни и Миллера с учетом налога на прибыль корпорации. Модель Миллера: равновесие отдельного инвестора и равновесие корпорации с учетом налогов на доходы инвесторов. Построение модели для несовершенного рынка: введение издержек финансовой неустойчивости. Теория компромисса в выборе структуры капитала (trade-offs theory). Проблема "нависания долга" (debt overhang) и перераспределение стоимости корпорации между кредиторами и акционерами. Построение моделей анализа структуры капитала и дивидендных 10 выплат для несовершенного рынка: введение асимметрии информации. Агентские издержки и выбор структуры капитала: агентские издержки заемного капитала, агентсткие издержки собственного капитала. Основы концепции последовательного выбора источников финансирования (pecking order theory). «Загадка» дивидендов и проблема оптимальной политики выплат собственникам. Построение моделей анализа политики выплат для несовершенного рынка: введение фактора налогов. Типы инвесторов по критерию чувствительности по налогам и проблема оптимизации политики выплат (clientele theory). Роль анализа структуры капитала в корпоративных финансовых решениях. Значение теорем Модильяни-Миллера для анализа корпоративных решений о финансировании для фирм на развитых и растущих рынках капитала. 4.2. Примерный перечень заданий для семинарских, практических занятий Часть 1 Тема 2. Риски валютных конверсионных и международных расчётных операций. Вопросы для обсуждения в аудитории: 1. Виды рисков, возникающих при проведении валютных конверсионных операций. 2. Валютный риск. Факторы и субъекты риска. 3. Виды валютного риска. 4. Методы управления валютным риском. 5. Инструменты управления валютным риском. 6. Виды рисков, возникающих при проведении международных расчётных операций. 11 7. Управление рисками международных расчётных операций. Задание. Подготовить доклад(написать эссе) на тему: 1. Валютные риски в условиях глобализации. 2. Управление валютными рисками в коммерческих банках. 3. Управление валютными рисками в российских компаниях. 4. Управление валютными рисками с России: проблемы и перспективы. 5. Использование документарного аккредитива для управления рисками международных расчётных операций. 6. Использование банковских гарантий для управления рисками международных расчётных операций. Тема 3. Риски международных кредитных и финансовых операций. Вопросы для обсуждения в аудитории: 1. Основные риски международных кредитных операций. Факторы и субъекты рисков. 2. Распределение рисков между заёмщиком и кредитором. 3. Обзор методов управления рисками международных кредитных операций. 4. Основные риски международных финансовых операций в условиях финансовой глобализации. 5. Распределение рисков между участниками международных финансовых операций. 6. Обзор методов управления рисками международных финансовых операций. Задание Подготовить доклад(написать эссе) на тему: 1. Страновые риски: методы оценки и управления. 2. Современные методы управления кредитным риском. 3. Методы управления рыночными рисками. 12 Часть 2 Тема 3. Мировой рынок драгоценных металлов, особенности его организации и проводимых на нем операций. Вопросы для обсуждения в аудитории: 1. Эволюция роли золота в экономике: от денежного товара до юридического устранения из мировой валютной системы (демонетизации). 2. Современная роль золота как резервного актива и финансового инструмента. 3. Основные задачи и функции, выполняемые мировым рынком драгоценных металлов. 4. Основные мировые рынки драгоценных металлов. 5. Структура спроса и предложения на мировом рынке драгоценных металлов и влияние отдельных групп участников рынка на движение рыночных цен. 6. Связь рынка золота с мировой валютно-финансовой системой как важнейшая особенность и основной ценообразующий фактор этого рынка. Задание. Подготовить доклад(написать эссе) на тему: 1. Оценка результатов ямайских соглашений и их последствий для развития рынка драгоценных металлов. 2. Незавершенность процесса демонетизации золота, объективные и субъективные причины сохранения золотом части монетарных функций 13 3. Золото как составная часть официальных государственных валютных резервов. Операции центральных банков с золотыми резервами. Перспективы активизации роли золота в мировой валютной 4. системе и возврата монетарных функций золота. Ведущая роль лондонского рынка (LBMA) в структуре мировой 5. торговли драгоценными металлами. Первичные и вторичные источники предложения драгоценных 6. металлов. Особенности и тенденции развития современной золотодобычи. Новые явления в организации рынка драгоценных металлов и 7. характере проводимых на нем операций. Срочный и биржевой (фьючерсный) рынок драгоценных металлов. 8. Тема 4. Операции коммерческих банков на внутреннем и международном рынках драгоценных металлов. Вопросы для обсуждения в аудитории: 1. Роль золота в банковском бизнесе. Золото как финансовый инструмент банковского бизнеса. 2. Финансовые инструменты, базирующиеся на ценности золота: международная практика применения. 3. Организация работы с драгоценными металлами в коммерческих банках. 4. Корреспондентские отношения и межбанковские расчеты по операциям с драгоценными металлами. 14 5. Использование фундаментального и технического анализа для прогнозирования краткосрочной конъюнктуры рынка драгоценных металлов. 6. Особенности становления и функционирования российского рынка золота. Современная структура рынка драгоценных металлов в России. Задание Подготовить доклад(написать эссе) на тему: 1. Драгоценные металлы как финансовые инструменты банковского бизнеса. 2. Рынки производных инструментов, базирующихся на золоте. 3. Традиционные «золотые» финансовые инструменты. 4. Виды межбанковских операций с драгоценными металлами. 5. Корреспондентские счета в драгоценных металлах. 6. Особенности работы с физическим (наличным) металлом. 7. Нормативно-правовая база и государственное регулирование операций с драгоценными металлами. Деятельность государственных органов (Министерства финансов и Центрального банка) на российском рынке драгоценных металлов. 8. Развитие биржевой торговли драгоценными металлами в России. 9. Современные проблемы в сфере добычи и обращения драгоценных металлов в России. 10. Особенности финансирования добычи драгоценных металлов. Часть 3 Вопросы для обсуждения в аудитории: 1. Новые явления в структуре и динамике внешнего долга в мировой экономике. 15 2. Взгляды современных экономистов на проблемы внешнего долга. 3. Внешний долг России: причины возникновения, структура и динамика. 4. Актуальные вопросы регулирования внешнего долга. Зарубежный опыт управления внешним долгом и его применение в России. 5. Методические аспекты изучения проблемы внешнего долга. Задание Подготовить доклад (написать эссе) на тему: 1. Мировой рынок ссудных капиталов в условиях глобализации мировой экономики. 2. Инструменты мирового рынка ссудных капиталов и их развитие. 3. Международный рынок долговых ценных бумаг. 4. Международные банковские кредиты. 5. Российские компании на рынке еврооблигаций. 6. Политика внешних заимствований в России в условиях финансового кризиса 2008 г. 7. Структура и динамика государственного внешнего долга России. 8. Российская Федерация на рынке еврооблигаций. 9. Принципы деятельности Парижского и Лондонского клубов кредиторов. 10.Отношения между Россией и Парижским клубом кредиторов. 11.Отношения между Россией и Лондонским клубом кредиторов. 12.Проблема урегулирования внешней задолженности России. 13.Россия как кредитор. 14.Участие России в деятельности международных валютно-финансовых организаций и учреждений. 15.МВФ и его роль в регулировании международных валютно-кредитных отношений. 16.Отношения между Россией и МВФ. 17.Деятельность МБРР в современных условиях. 16 18.Деятельность МБРР в России. 19.Деятельность ЕБРР в России. 20.Структура и динамика частного внешнего долга России. 21.Внешний долг как объект управления. 22.Организационно-правовое обеспечение управления внешним долгом. 23.Методы управления внешним долгом. 24.Формирование концепции управления внешним долгом Российской Федерации. Часть 4. Тема 3. Международный валютный фонд Вопросы для обсуждения в аудитории: 1. Принципы организации МВФ. 2. Порядок функционирования МВФ. 3. Особенности кредитной деятельности МВФ. Задание Подготовить доклад (написать эссе) на тему: 1. Роль МВФ в регулировании международных валютно-кредитных отношений. 2. Стабилизационные программы МВФ и научные дискуссии по оценке их эффективности. 3. Актуальные вопросы реформы управления МВФ Тема 4. Группа Всемирного банка Вопросы для обсуждения в аудитории: 1. Принципы организации группы Всемирного банка. 2. Основные направления деятельности МБРР. 3. Деятельность МАР. 4. Деятельность МФК. 17 5. Деятельность МАГИ. 6. Деятельность МЦУИС. Задание Подготовить доклад (написать эссе) на тему: 1. Принципы организации и характер деятельности МБРР на современном этапе развития мировой экономики. 2. Особенности кредитной политики Всемирного банка. 3. Актуальные проблемы реформы управления группы Всемирного банка. 4. Сотрудничество России с группой Всемирного банка: этапы, проблемы и последствия. Часть 5 Тема 5. Финансирование корпораций за счет заемного капитала Вопросы для обсуждения в аудитории: 1. Возможности и ограничения финансирования за счет заемного капитала на международном рынке. 2. Основные цели, принципы и подходы к управлению долгом. 3. Инструменты международного рынка долгового финансирования. 4. Применение метода NPV при анализе стоимости заемного финансирования. 5. Особенности анализа фундаментальной стоимости с учетом купонных выплат и срока погашения. 6. Международное банковское кредитование. 7. Европейский рынок облигаций. 8. Принципы анализа лизинговых операций. 18 Задание Самостоятельное выполнение индивидуального практического домашнего задания по применению: - метода NPV для анализа стоимости заемного финансирования. Тема 6. Структура капитала корпорации и политика выплат инвесторам Вопросы для обсуждения в аудитории: 1. Ключевые характеристики развивающегося и глобального рынков капитала. Систематические и несистематические риски на данных рынках. Барьеры диверсификации на растущих рынках капитала. 2. Глобализация и проблема эффективности рынков капитала. Эффективность рынка и сегментация мирового рынка капитала. 3. Модификации моделей на основе CAPM для различных рынков. Особенности моделей для глобального рынка. Бета сопоставимых компаний и возможности его использования при анализе доходности на развивающемся рынке. 4. Влияние рисков на денежные потоки и стоимость международной корпорации. Кумулятивный метод расчета риска, ожидаемый собственниками корпорации. 5. Методы оценки возможности компании осуществить выплаты собственникам. Виды политики выплат. 6. Структура капитала корпорации и дивидендные выплаты в условиях совершенного рынка капитала. Теоремы Модильяни - Миллера. 7. Построение модели анализа структуры капитала и дивидендных выплат для несовершенного рынка. 8. Теория компромисса в выборе структуры капитала (trade-offs theory). Проблема "нависания долга" (debt overhang) и перераспределение стоимости корпорации между кредиторами и акционерами. 19 9. Агентские издержки и выбор структуры капитала. 10. Основы концепции последовательного выбора источников финансирования (pecking order theory). 11. Типы инвесторов по критерию чувствительности по налогам и проблема оптимизации политики выплат (clientele theory). 12. Роль анализа структуры капитала в корпоративных финансовых решениях. 13. Значение теорем Модильяни-Миллера для анализа корпоративных решений о финансировании для фирм на развитых и растущих рынках капитала. Задание Самостоятельное выполнение индивидуального практического домашнего задания по применению теорем Модильяни-Миллера для определения структуры капитала корпорации и дивидендных выплат. 4.3. Примерный перечень вопросов к зачету 1. Виды валютных рисков. Управление валютными рисками. 2. Риски международных валютных, кредитных и финансовых операций. 3. Эволюция роли золота в экономике. Оценка результатов ямайских соглашений и их последствий для развития рынка драгоценных металлов. 4. Задачи и функции, выполняемые мировым рынком драгоценных металлов. Ведущие центры мировой торговли драгоценными металлами. 5. Структура спроса и предложения на мировом рынке драгоценных металлов и влияние отдельных групп участников рынка на движение рыночных цен. 20 6. Роль золота в банковском бизнесе. Золото как финансовый 7. инструмент банковского бизнеса. 8. Рынки производных инструментов, базирующихся на золоте. 9. Корреспондентские отношения и межбанковские расчеты по операциям с драгоценными металлами. 10.Виды межбанковских операций с драгоценными металлами. Социально-экономические последствия внешнего долга. 11.Структура и динамика мировой внешней задолженности. 12.Мировой рынок ссудных капиталов в условиях глобализации мировой экономики. 13.Инструменты мирового рынка ссудных капиталов и их развитие. 14.Политика внешних заимствований в России в условиях финансового кризиса 2008 г. 15. Структура и динамика государственного внешнего долга России. 16. Российская Федерация на рынке еврооблигаций. 17. Принципы деятельности Парижского и Лондонского клубов кредиторов. 18. Отношения между Россией и Парижским клубом кредиторов. 19. Отношения между Россией и Лондонским клубом кредиторов. 20. Проблема урегулирования внешней задолженности России. 21. Россия как кредитор. 22.Структура и динамика частного внешнего долга России. 23.Методы управления внешним долгом. 24. Формирование Российской концепции Федерации. управления Цели, внешним задачи и долгом функции международных экономических организаций. 25.Роль и значение международных экономических организаций в условиях глобализации. 21 26.Роль и место Российской Федерации в системе международных экономических организаций в ХХ-XXI вв. 27.Характеристика МВФ как международного финансового института: принципы и цели создания, организационная структура, механизмы кредитования. 28.Структура капитала и заемные ресурсы МВФ. 29.Кредитные механизмы МВФ, принцип обусловленности кредитов. 30.Россия и МВФ: анализ сотрудничества в ХХ веке. 31.Россия и МВФ: перспективы сотрудничества в ХХI веке. 32.Характеристика Всемирного банка как международного финансового института: принципы и цели создания, структура. 33. Особенности кредитной политики МБРР. 34. Международная ассоциация развития: особенности предоставления кредитов. 35. Международная финансовая корпорация: особенности предоставления кредитов. 36. Основные направления деятельности Многостороннего агентства гарантирования инвестиций. 37. Основные направления деятельности Международного центра по урегулированию инвестиционных споров. 38. Сотрудничество России и группы Всемирного банка. 39. Реализация МБРР программ помощи России в 1990-х гг. 40. Причины и цели создания международных региональных банков развития. 41. Европейский банк реконструкции и развития: формирование ресурсов и особенности кредитно-инвестиционной политики. 42. Направления сотрудничества ЕБРР с Россией. 43. Анализ деятельности Межамериканского банка развития. 22 44. Анализ деятельности Африканского банка развития. 45. Анализ деятельности Азиатского банка развития. 46. Основные направления реформирования мировой финансовой системы. 47. «Группа 20» и ее роль в реформировании мировой финансовой системы. 48.Специфика методов анализа затрат на капитал и структуры капитала корпораций на растущих рынках. 49.Методы разрешения объединенной проблемы агентских издержек и асимметрии информации в моделях структуры капитала. 50.Принципы планирования сложной структуры капитала с учетом досрочного погашения долга и его обратимости. 51.Международные различия в финансировании корпораций. 52.Каковы отличительные особенности следующих долговых инструментов: конвертируемая облигация; облигация; субординированная облигация с облигация; варрантом; индексируемая облигация. 53.Причины и сущность ограничений финансирования за счет собственного капитала на международном рынке. 54.Каким образом каждый из следующих показателей влияет на цену заемного капитала корпорации: (i) уменьшена ставка налога для корпораций; (ii) корпорация увеличивает долю заемного капитала; (iii) корпорация увеличивает долю выплаты дивидендов; (iv) ужесточаются условия получения кредита; (v) корпорация расширяется в новую рисковую область. 55.Причины и сущность ограничений финансирования за счет заемного капитала на международном рынке. 23 56.Выгоды и издержки «оншорного» и «оффшорного» финансирования. 57.Различия между структурой капитала для новой, растущей и зрелой компании. 58.Факторы, влияющие на выбор корпорацией политики выплат дивидендов. 59.Взаимосвязь дивидендной доходности и доходности капитализированной прибыли в структуре общих доходов акционеров. 5. УЧЕБНО-МЕТОДИЧЕСКОЕ ОБЕСПЕЧЕНИЕ ДИСЦИПЛИНЫ 5. 1. Рекомендуемая литература основная 1. Международные валютно-кредитные и финансовые отношения: Учебник / Под ред. Л.Н. Красавиной — М.: Финансы и Статистика, 2008. 2. Струченкова Т.В.”Валютные риски: анализ и управление”: Учебное пособие. — М.: Кнорус, 2010. 3. Ярыгина И.З., С.Куссерг «Организация и техника работы иностранных банков» - М.Финансовая академия, 2009. 4. М.: Финансы и Статистика, 2008, Глава 6, § 8.5. 5. Борисов С.М. Золото в современном мире.- М.: ИМЭМО РАН, 2006. 6. Красавина Л.Н. Концептуальные подходы к реформированию мировой валютной системы.// Деньги и кредит – М.,2010, №5. 7. Ежегодные обзоры мирового рынка драгоценных металлов компании Gold Fields Mineral Services. (www.gfms.co.uk). 8. Сайт Ассоциации Лондонского рынка драгоценных металлов (London Bullion Market Association) – www.lbma.org.uk 9. Сайт Всемирного Совета по золоту (World Gold Council) - www.gold.org . 24 10.Сайт Центрального банка РФ – www.cbr.ru . 11.Информационно-аналитический портал по драгоценным металлам – www.goldenfront.ru 12.Варламова С.Б. Банковские операции с драгоценными металлами и драгоценными камнями: учебное пособие.- М.: «Кнорус», 2010 13. Организация торговли драгоценными металлами: учебное пособие /Борисович В.Т., Буренин А.Н., Кропов В.С./. - М.: Инфра-М, 2006. 14.Катасонов В.Ю. Золото в экономике и политике России. - М.: «Анкил», 2009. 15. Сайт Ассоциации Лондонского рынка драгоценных металлов (London Bullion Market Association) – www.lbma.org.uk 16.Сайт Всемирного Совета по золоту (World Gold Council) - www.gold.org . 17.Сайт Центрального банка РФ – www.cbr.ru . 18.Информационно-аналитический портал по драгоценным металлам – www.goldenfront.ru 19. Борисов С.М. Мировой рынок золота на современном этапе.- М., ИМЭМО РАН, 2005. 20. Аникин А.В. Золото: международный экономический аспект. - М.: Международные отношения, 1998. 21. Организация торговли драгоценными металлами: учебное пособие /Борисович В.Т., Буренин А.Н., Кропов В.С./. - М.: Инфра-М, 2006. 22. Катасонов В.Ю. Золото в экономике и политике России. - М.: «Анкил», 2009. 23. Красавина Л.Н. Концептуальные подходы к реформированию мировой валютной системы.// Деньги и кредит – М.,2010, №5. 24. Ежегодные обзоры мирового рынка драгоценных металлов компании Gold Fields Mining Services. 25 25. Сайт Ассоциации Лондонского рынка драгоценных металлов (London Bullion Market Association) – www.lbma.org.uk 26. Сайт Всемирного Совета по золоту (World Gold Council) - www.gold.org . 27. Сайт Центрального банка РФ – www.cbr.ru . 28. Информационно-аналитический портал по драгоценным металлам – www.goldenfront.ru 29.Национальный доклад: Риски финансового кризиса в России: факторы, сценарии и политика противодействия / ФГОУ ВПО "Финансовая академия при Правительстве РФ"; Ин-т финансовых рынков и прикладной экономики; доклад подготовлен Я.М.Миркиным. - М.: Финакадемия, 2008. 30.Селезнев А.З. Государственный долг и внешние активы. — М.: ИнфраМ, 2010. 31.Хоминич И.П., Савина О.В. Государственный кредит в условиях финансовой глобализации: уч. пособие. — М.: Финансы и статистика, ИНФРА-М, 2010. 32. Национальный доклад: Риски финансового кризиса в России: факторы, сценарии и политика противодействия / ФГОУ ВПО "Финансовая академия при Правительстве РФ"; Ин-т финансовых рынков и прикладной экономики; доклад подготовлен Я.М.Миркиным. - М.: Финакадемия, 2008. 33. Международные валютно-кредитные и финансовые отношения: Учебник / Под ред. Л.Н. Красавиной. — М.: Финансы и статистика, 2007. 34. Селезнев А.З. Государственный долг и внешние активы. — М.: Инфра-М, 2010. 26 35. Проблемы эффективности и реформы системы международных многосторонних институтов / Под общ. ред. М. В. Ларионовой; Гос. ун-т - Высшая школа экономики. - М.: ТЕИС, 2007 (глава 3). 36.Самодурова Н.В. Всемирный банк: кредитование экономики / Под ред. проф. Л.Н. Красавиной. – М.: Финансы и статистика, 2003. 37. Смыслов Д.В. Реформирование мировой валютно-финансовой архитектуры: 1990-2000-е гг. – М.: ИМЭМО РАН, 2009. 38.Проблемы эффективности и реформы системы международных многосторонних институтов / Под общ. ред. М. В. Ларионовой; Гос. ун-т - Высшая школа экономики. - М.: ТЕИС, 2007 (глава 3). 39.Ярыгина И.З. Банковские системы и банки в условиях глобализации экономики: М. Фа.2006 40. Хмелевская Н.Г. Доминанты реформы МВФ в контексте трансформации глобального финансового миропорядка // Финансы и кредит. 2009. № 27. 41. Международные валютно-кредитные и финансовые отношения: Учебник / Под ред. Л.Н. Красавиной. – М.: Финансы и статистика, 2006 (главы 9, 10). 42.Проблемы эффективности и реформы системы международных многосторонних институтов / Под общ. ред. М. В. Ларионовой; Гос. ун-т - Высшая школа экономики. - М.: ТЕИС, 2007 (глава 3). 43.Брейли Р., Майерс С. Принципы корпоративных финансов. – М.: Олимп-Бизнес, 1997. 44.Ковалев В.В., Ковалев Вит.В. Корпоративные финансы и учет: понятия, алгоритмы, показатели: Учебное пособие. – М.: Проспект, КНОРУС, 2010г. – 768с. 45.Ковалев В.В., Ковалев Вит.В. Финансовый менеджмент: Конспект лекций с задачами и тестами: Учебное пособие. – М.: Проспект, 2010г. – 504с. 27 46.Котелкин С.В. Международный финансовый менеджмент: Учебное пособие. – М.: Магистр, ИНФРА-М, 2010. – 605с. 47.Vernimmen Pierre. Corporate finance: Theory and Practice. John Wiley&Sons Ltd. 2005 (www.vernimmen.com). 48.ACCA. Paper F9: Financial management. Study system. – United Kingdom: Accountancy Tuition Centre (International Holdings) Limited, 2009. 49.Damodaran A. Financing Innovations and Capital Structure Choice. – Journal of Applied Corporate Finance, vol.12,№1,pp 28-39. 50.Danbolt J., Hirst I. and Jones E. Measuring Growth Opportunities. Applied Financial Economics, Vol. 12, 2002, pp. 203-212. 51. Kоthari S.P., Shanken J. In Defense of Beta: The Revolution in Corporate Finance. Edited by J.Stern, D. Chew. 4th Edition. Blackwell Publishing. 2003. 52.Мовсесян А.Г. Транснационализация в мировой экономике. Учебное пособие. - М.: Финансовая академия при Правительстве РФ, 2001. 53.Управление международной компанией: Учебник. Под ред. В.И. Королева – М.: Экономистъ, 2005. 54.Деньги и кредит. (www.cbr.ru) 55.Управление корпоративными финансами (http://www.grebennikov.ru) 56.Управленческий учет и финансы (http://www.grebennikov.ru) 57.Финансовый директор (www.fd.ru) 58.Финансовый менеджмент(www.finman.ru) 59.Данилов Ю., Седнев В., Шипова Е. Финансовая архитектура посткризисного мира: эффективность и/или справедливость? // Вопросы экономики. 2009. № 11. 60.Ишханов А.В., Долгов А.П. Проблемы и пути реформирования международных финансовых институтов // Финансы и кредит. 2009. № 13. 28 61.Красавина Л.Н. Концептуальные подходы к реформированию мировой валютной системы // Деньги и кредит. 2010. № 5. 62.Портной М.А. Реформы мировой валютно-финансовой системы – мир на распутье // США, Канада – экономика, политика, культура. 2009. № 9. 63.Таранкова Л.Г. Новый этап в деятельности «Группы 20» по преодолению последствий мирового финансового кризиса // Деньги и кредит. 2009. № 11. 64. Хмелевская Н.Г. Доминанты реформы МВФ в контексте трансформации глобального финансового миропорядка // Финансы и кредит. 2009. № 27. Интернет-ресурсы 65.Официальный сайт Центра информации о банках - http://www.bicusa.org/ 66.Официальный сайт Международного валютного фонда http://www.imf.org/ 67.Официальный сайт Всемирного банка - http://www.worldbank.org/ 68.Официальный сайт Международной финансовой корпорации http://www.ifc.org/ 69.Официальный сайт Многостороннего агентства гарантирования инвестиций - http://www.miga.org/ 70.Официальный сайт Международного центра по урегулированию инвестиционных споров - http://icsid.worldbank.org/ICSID/Index.jsp 71.Официальный сайт Европейского банка реконструкции и развития http://www.ebrd.org/ 72.Официальный сайт Межамериканского банка развития http://www.iadb.org/ 73.Официальный сайт Африканского банка развития http://www.afdb.org/ 29 74. Официальный сайт Азиатского банка развития - http://www.adb.org/ 75. Официальный сайт Банка международных расчетов http://www.bis.org/ 76.Официальный сайт «Группы 20» - http://www.g20.org/ 77.www.cfin.ru – предоставляющий Проект «Корпоративный справочную, методическую менеджмент», и аналитическую информацию по управлению компаниями, инвестициями, финансам и оценке. 78.www.gaap.ru – Проект, предоставляющий материалы по теории и практике финансового и управленческого учета, международным и национальным стандартам. Перечень обучающих компьютерных программ, диафильмов, кино- и телефильмов, мультимедиа и т.п. 79.Электронная обучающая версия учебных материалов по финансовому менеджменту (на английском языке). (www.exinfm.com/training) 80.Электронная библиотека статей по финансовому менеджменту (на английском языке) (www.bettermanagement.com) 81.Электронная библиотека информационных материалов по финансовому учету и риск менеджменту (на английском языке) – Проект «Финансовый директор» (США) (www.cfo.com) 30