Ожидаем умеренного отскока на рынке акций на предстоящей неделе

реклама

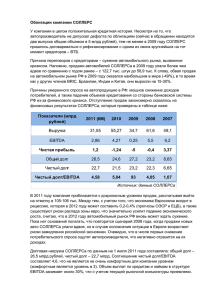

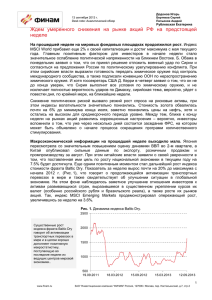

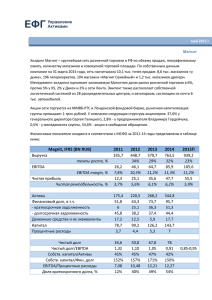

Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Ожидаем умеренного отскока на рынке акций на предстоящей неделе На прошедшей неделе мировые рынки продолжили снижение. Индекс MSCI World упал почти на 2%, нарисовав, таким образом, четвертую подряд «черную свечу». Помимо традиционных страхов инвесторов, связанных с грядущим сокращением стимулирующих программ ФРС, на повестку дня на неделе вышли опасения относительно эскалации геополитической напряженности на Ближнем Востоке. В понедельник госсекретарь США Д. Керри заявил о наличии у американской разведки неопровержимых доказательств того, что химическое оружие под Дамаском 21 августа применили правительственные войска Сирии, и это не должно остаться безнаказанным. Президент США Б. Обама также заявил, что в произошедшем виновно правительство Б. Асада и должно понести ответственность. В СМИ появились сообщения о том, что США, Великобритания и Франция готовятся нанести авиационные удары по Сирии, называлась даже дата начала операции – четверг. Испугавшись развития полномасштабного военного конфликта на Ближнем Востоке, инвесторы предприняли массированную распродажу рисковых активов, которая затронула как развитые, так и развивающиеся рынки. Индексы волатильности при этом резко подскочили, достигнув максимального значения с конца июня, а котировки золота, которое вновь начало считаться защитным активом, обновило трехмесячный максимум. Значительно выросли нефтяные цены на опасениях возможных перебоев поставок черного золота из ближневосточного региона. Между тем, к концу недели ожидания удара по Сирии несколько ослабли. В четверг британский парламент проголосовал против участия страны в сирийском конфликте, при этом представители Великобритании и Франции заявили о том, что они бы предпочли сначала дождаться результатов расследования комиссии ООН, занимающейся анализом обстоятельств химической атаки, и только потом уже принимать решении о вторжении. Министр обороны США Ч. Хейгел в свою очередь сообщил, что Штаты не станут начинать военные действия против Сирии без союзников. На этом фоне мировые рынки немного подросли, отыграв часть потерь. Тем не менее, сирийская тема, вероятно, в ближайшие дни будет оставаться на повестке дня, и продолжать держать рынки в напряжении. Как ожидается, в выходные эксперты ООН представят доклад о применении химического оружия в стране, который вполне может стать толчком для начала военной операции против войск Б. Асада. В пятницу президент Франции Ф. Олланд заявил о том, что его страна по-прежнему рассматривает возможность нанесения ударов по Сирии и при этом готова действовать без Великобритании. Ф. Олланд не исключает, что операция может начаться до 4 сентября. Важной макроэкономической информации на неделе выходило относительно немного, наибольший интерес представляли данные по ВВП США. Оценка роста показателя во 2-м квартале была пересмотрена с 1.7% до 2.5%, в то время как эксперты ожидали менее существенной ревизии. Подобный результат стал возможен благодаря росту потребительских расходов, к тому же увеличились объемы инвестиций и экспорта. Кроме того, вновь лучше ожиданий оказались данные по американскому рынку труда. В то же время существенного влияния статистика из Штатов не оказала, поскольку она является дополнительных аргументом в пользу сокращения поддержки экономики со стороны ФРС. Данные из Европы поступали довольно противоречивые. Так, значительное улучшение в августе продемонстрировали различные индексы делового доверия в Италии, Франции, Германии и Еврозоне в целом. В то же время статистика из Германии продемонстрировала увеличение числа безработных, а также неожиданное снижение розничных продаж. Это говорит о том, что внутренний спрос в ФРГ по-прежнему остается довольно слабым, и подтверждает прогнозы некоторого замедления роста ведущей экономики Еврозоны в 3-м квартале после сильной динамики во 2-м квартале. 1 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Евросоюз Глава Бундесбанка и член управляющего совета ЕЦБ Й. Вайдманн дал интервью СМИ, в котором заявил, что монетарная политика в Еврозоне «не будет оставаться вечно сверхмягкой». По его словам, «эффективность подобной денежно-кредитной политики со временем сходит на нет, при этом риски для финансовой стабильности, наоборот, растут». Монетарная политика, по мнению Й. Вайдмана, в том числе при помощи ряда нетрадиционных мер, смогла остановить эскалацию финансового кризиса, однако «мы зашли слишком далеко и оказались на неизвестной и опасной территории». Таким образом, достаточно явно прозвучал намек на вероятный рост процентных ставок ЕЦБ в дальнейшем. Кроме того, Й. Вайдманн в очередной раз заявил, что выступает против политики выкупа гособлигаций со стороны европейского ЦБ. Глава Бундесбанка отметил, что если центробанки государств Еврозоны начнут скупать гособлигации отдельных стран с низким кредитным рейтингом, то этим самым они «фактически будут поощрять риски ведения подобной фискальной политики на все остальные страны региона». По мнению Й. Вайдманна, только парламенты и правительства стран, как демократически избранные органы власти, могут принимать решения по подобному распределению рисков. Согласно заявлению нового председателя Банка Англии М. Карни, британский регулятор готов к смягчению денежно-кредитной политики в случае, если повышающийся уровень рыночных процентных ставок ухудшит темпы восстановления экономики страны. По словам М. Карни, если на рынках сохранятся ожидания более раннего повышения ставок, чем считает необходимым Комитет по денежно-кредитной политике Банка Англии, ЦБ может расширить программу количественного смягчения. Напомним, что ранее в августе Банк Англии по инициативе М. Карни принял беспрецедентное для Великобритании решение привязать сроки повышения процентной ставки к уровню безработицы. ЦБ не собирается поднимать стоимость кредитования, пока уровень безработицы в стране не опустится ниже 7%, а это, по оценкам самого Банка Англии, произойдет не ранее 2016 г. В среду М. Карни подчеркнул, что «порог в 7% − лишь промежуточный этап на пути восстановления», и его достижение не гарантирует автоматического повышения процентных ставок: регулятор будет учитывать и другие факторы. В частности, ЦБ полон решимости обеспечить ценовую стабильность (уровень инфляции около 2% годовых) в соответствии со своим мандатом. М. Карни также заявил о готовности смягчить требования в отношении ликвидности к банкам, которые выполнили рекомендации по достижению минимальных значений достаточности капитала. Банкам, коэффициент достаточности капитала которых достиг отметки в 7%, разрешат снизить объем ликвидных активов в обязательных резервах. Подобная мера, как ожидается, позволит высвободить для экономики 90 млрд. фунтов (почти $140 млрд.). В Италии левоцентристской Демократической партии, членом которой является премьерминистр страны Э. Летта, и правоцентристской партии «Народ свободы» под руководством С. Берлускони удалось достичь соглашения относительно проблемы жилищного налога. Э. Летта пришлось пойти на уступки и отменить непопулярный налог, таким образом, ему удалось избежать политического кризиса и ослабить напряженность внутри правящей коалиции. Во время пресс-конференции после чрезвычайного заседания кабинета глава правительства заявил, что принятое решение «очень важно для страны и демонстрирует сплоченность правительства и умение работать в единой команде». Предполагается, что налог будет отменен уже до конца текущего года, причем взамен его уже в следующем году будет введен муниципальный сбор. Между тем, в ближайшее время итальянским законодателям придется решить другую проблему − в связи с отказом от налога на недвижимость в бюджете страны образуется дыра в 4.5 млрд. евро. 2 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Количество безработных в Германии в августе увеличилось на 7 тыс. до 2.95 млн. человек, в то время как прогнозировалось их снижение на 5 тыс. При этом безработица осталась на уровне 6.8%, как и ожидалось. Отметим, что безработица в Германии является минимальной более чем за 20 лет и сохраняется около этого уровня уже больше года. Вместе с тем тот факт, что число людей, не имеющих работы, в текущем месяце увеличилось, подтверждает прогноз некоторого замедления экономического роста в стране в 3-м квартале. Розничные продажи в Германии в июле снизились на 1.4% м/м, в то время как ожидался их рост на 0.6 м/м. При этом в годовом выражении показатель увеличился на 2.3%, что оказалось лучше прогнозов. Потребительские цены в Германии в августе выросли на 1.5% в годовом выражении и не изменились относительно июля. Безработица в 17 странах Еврозоны в июле, как и ожидалось, составила 12.1%, оставшись на этом рекордно высоком для региона уровне пятый месяц подряд. Количество безработных в регионе снизилось при этом на 15 тыс. до 19.23 млн. человек. Безработица среди молодежи выросла с 23.9% до 24%. В Европейском союзе в целом уровень безработицы в июле составил 11%, как и в июне, а число безработных увеличилось за месяц на 33 тыс. до 26.65 млн. человек. В годовом выражении уровень безработицы вырос в 17 государствах ЕС и снизился в 11. Наиболее значительный скачок зарегистрирован на Кипре (с 12.2% до 17.3%), за ним следуют Греция, Словения и Нидерланды. Самый высокий уровень безработицы снова отмечен в Испании – 26.3%. В Греции он составлял 27.6% по состоянию на май (последние доступные данные). США Министерство торговли США повысило оценку роста ВВП во 2-м квартале с 1.7% к/к до 2.5% к/к в пересчете на годовые темпы, в то время как ожидалось менее значительное увеличение оценки. Подъем индекса PCE Core, который внимательно отслеживает ФРС при оценке рисков инфляции, во 2-м квартале составил 0.8% к/к против 1.4% к/к в предыдущие три месяца. Изменение показателя совпало с предварительной оценкой и ожиданиями экспертов. Потребительские расходы, на которые приходится 70% ВВП США, в апреле-июне повысились на 1.8% к/к в пересчете на годовые темпы после увеличения на 2.3% к/к кварталом ранее, при этом потребительский сектор добавил в минувшем квартале 1.2 п.п. к росту ВВП. В августовский отчет о ВВП впервые были включены оценки корпоративных прибылей за 2-й квартал. Доналоговая прибыль американских компаний в среднем увеличилась на 3.9% к/к в пересчете на годовые темпы, что является лучшим результатом с 4-го квартала 2011 г. В 1-м квартале наблюдалось снижение на 1.3% к/к. Капиталовложения компаний выросли на 9.9% к/к, тогда как предварительное значение составляло 9% к/к. Государственные расходы сократились во 2-м квартале на 0.9% к/к в пересчете на годовые темпы, а не на 0.4% к/к, как сообщалось ранее. Объемы жилищного строительства подскочили на 12.9% в годовом выражении (13.4% в первой оценке), что увеличило подъем ВВП на 0.4 п.п. Дефицит торгового баланса во 2-м квартале был пересмотрен в меньшую сторону, поскольку подъем экспорта оказался самым сильным за более чем два года. В итоге внешняя торговля оказала нулевое влияние на рост ВВП, тогда как ранее сообщалось о том, что она ухудшила его на 0.8 п.п. Объем заказов на товары длительного пользования в США в июле упал на 7.3% по сравнению с июнем, оказавшись заметно хуже прогнозов. Согласно пересмотренным данным, в июне объем заказов вырос на 3.9% м/м, а не на 4.2% м/м, как сообщалось ранее. Заказы на самолеты в июле упали на 52.3% м/м после июньского роста на 33.8% м/м. Это было связано в основном с сокращением заказов на самолеты Boeing − в прошлом месяце их было заказано всего 90, тогда как в июне показатель составил 287. 3 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Заказы на автомобили выросли на 0.5% м/м. Без учета транспортного оборудования объем заказов в июле сократился на 0.6% м/м, а если не учитывать самолеты и военное оборудование, то показатель снизился на 3.3% м/м. Страны Азии, Россия, развивающиеся рынки Объем розничных продаж в Японии в июле снизился на 0.3% г/г до 11.74 трлн. иен ($120 млрд.), после роста на 1.6% г/г в июне. По сравнению с июнем показатель упал на 1.8%. Данные оказались существенно хуже прогнозов, предполагавших рост на 0.1% г/г. Отметим, что сокращение продаж в годовом выражении стало первым с апреля. Продажи в магазинах крупнейших ритейлеров страны в июле сократились на 1.6% м/м, тогда как месяцем ранее наблюдался рост на 3.5% м/м. Снижение розничных продаж вызывает определенные опасения, показывая сохраняющуюся слабость внутреннего спроса, учитывая, что в апреле следующего года правительство Японии планирует повысить с 5% до 8% налог с продаж. Между тем, базовые потребительские цены (core CPI) в Японии, в расчет которых не включается стоимость свежих продуктов питания, в июле увеличились на 0.7% г/г, оказавшись выше прогнозов. Увеличение было в основном обусловлено подорожанием импортных энергоресурсов, а также электроэнергии. Отметим, что рост цен в Японии наблюдается уже второй месяц подряд, тогда как до этого они снижались с апреля 2012 г. При этом инфляция в июле достигла 5-летнего максимума. Объем промышленного производства в Японии в июле вырос на 3.2% м/м после сокращения на 3.1% м/м в июне. Показатель тем не менее не дотянул до прогнозов экспертов. Безработица в стране в июле неожиданно снизилась до 3.8% с 3.9% месяцем ранее, в то время как экономисты в среднем прогнозировали ее сохранение на июньском уровне. Согласно СМИ, руководство КНР намерено сделать вопрос о сворачивании мер количественного смягчения в США и его последствиях для мировых рынков одной из основных тем на саммите «двадцатки», который пройдет в Санкт-Петербурге 5-6 сентября. По словам заместителя председателя Народного банка Китая И Гана, в рамках дискуссии об exit strategy стороны в первую очередь обсудят негативные последствия для рынков развивающихся стран. И Ган считает, что саммиту G20 нужно обеспечить баланс между долгосрочной устойчивостью налогово-бюджетной политики и краткосрочной поддержкой экономики. Замминистра финансов КНР Чжу Гуанъяо также полагает, что сроки и темпы выхода ФРС из программ стимулирования являются существенным фактором неопределенности для мировой экономики. В качестве примера негативного воздействия подобной неопределенности на рынки он приводит отток капитала из Индии и Индонезии и резкое ослабление курсов нацвалют этих стран из-за ожиданий свертывания QE в США. В связи с этим Чжу Гуанъяо и замминистра иностранных дел КНР Ли Баодун призвали страны «двадцатки» проводить макроэкономическую политику таким образом, который обеспечивал бы поддержку всем государствам G20. Со своей стороны Китай готов реализовать ответственную политику с целью укрепления роста мировой экономики. Ли Баодун также выразил надежду на то, что G20 удастся добиться прогресса в создании международной финансовой системы, в которой развивающиеся страны будут играть более значимую роль. Прибыль ведущих промышленных предприятий Китая в июле выросла на 11.6% г/г до 419.55 млрд. юаней ($68 млрд.) после роста лишь на 6.3% г/г в июне. За 7 месяцев текущего года прибыль промпредприятий Китая составила 3 трлн. юаней, что на 11.1% больше, чем за аналогичный период 2012 г. При этом прибыль частных предприятий выросла на 15.4% г/г, тогда как прибыль государственных компаний увеличилась всего на 5.5% г/г. Наиболее сильные результаты продемонстрировали компании жилищно4 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина коммунального сектора. Так, поставщики электроэнергии и тепла в июле увеличили прибыли на 73.5% г/г, воды − на 148.5% г/г. В то же время в угольной и нефтегазовой отраслях, а также в секторах черной и цветной металлургии было зафиксировано снижение прибыли. Центральный банк Бразилии в среду, как и ожидалось, повысил базовую процентную ставку на 0.5 п.п. до 9%, чтобы добиться снижения инфляции. Отметим, что данное повышение является уже четвертым с апреля текущего года. Инфляция в Бразилии по итогам последних 12 месяцев составляет 6.3% и пока имеет лишь слабую тенденцию к понижению. При этом курс реала продолжает снижаться, что вынудило ЦБ на днях запустить программу интервенций объемом $60 млрд. Рост ВВП Бразилии в прошлом году замедлился до 0.9%, а в текущем году, согласно прогнозам экономистов, составит порядка 2.5%. Согласно заявлению министра экономического развития РФ А. Улюкаева, в настоящее время его ведомство считает равнозначными базовый и консервативный варианты прогноза социально-экономического развития страны. По словам чиновника, «если весной однозначно базовым вариантом был средний, умеренный, то сейчас равноценные и равнозначные варианты − это консервативный и умеренный». В консервативном прогноз роста российского ВВП в 2013 г. составляет 1.8%, а в умеренном сохраняются 2.4%. Сам А. Улюкаев больше склоняется к консервативному варианту. Отвечая на вопрос, сохраняется ли в качестве базового прогноз роста промпроизводства в РФ по итогам текущего года на 2%, министр отметил, что пока правительству для принятия предлагаются также консервативный и умеренный варианты роста − на 0.7% и на 2%, соответственно. А. Улюкаев также считает, что меры количественного смягчения возможно использовать для стимулирования экономического роста, поскольку в настоящее время существует разрыв между реальным и потенциальным выпуском производства. Однако решение о необходимости введения таких мер остается за Банком России. При этом А. Улюкаев полагает, что в настоящее время необходимо задействовать линейку мер стимулирования экономики, которая была предложена в июле, а также, возможно, принять дополнительные меры по поддержке экспорта и развитию малого и среднего бизнеса. По итогам недели индексы волатильности сильно выросли, цены «рисковых» активов понизились. Данные макроэкономической статистики носили в основном позитивный характер, позволяя рассчитывать на улучшение ситуации в мировой экономике в ближайшие месяцы. Финансово-политическая информация, поступавшая на рынок, указала на заметное повышение внешнеполитических рисков для инвесторов, хотя в последние дни они несколько смягчились. Мы ожидаем умеренного отскока российских фондовых индикаторов на следующей неделе, хотя значительная волатильность торгов, вероятно, сохранится. При этом мы сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка в среднесрочном периоде. 5 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Техническая картина по основным индексам и сырьевым товарам Индекс ММВБ Индекс ММВБ торгуется ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление расположено в районе 1400 пунктов, далее 1425 пунктов. В случае снижения поддержкой выступит область 1355 пунктов, далее 1330 пунктов. Индекс S&P 500 Индекс S&P 500 торгуется немного ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление расположено в районе 1670 пунктов, далее 1690 пунктов. В случае снижения целью движения выступит район 1630 пунктов, далее 1600 пунктов. Нефть Brent Котировки нефти Brent движутся чуть выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится на уровне $116 за баррель, далее $118 за баррель. Ближайшая поддержка расположена на уровне $110 за баррель, при ее пробитии целью снижения может стать отметка $105 за баррель. 6 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Золото Котировки золота движутся на уровне своих скользящих средних, что говорит о нейтральном настроении на рынке. Ближайшее сопротивление расположено в районе $1425 за унцию, далее $1480 за унцию. Ближайшая поддержка лежит в районе $1380 за унцию, далее $1340 за унцию. Пара EUR/USD Котировки EUR/USD движутся ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление находится в районе 1.34, далее 1.365. В случае снижения уровнями поддержки станут отметки 1.319 и далее 1.300. 7 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Основные корпоративные события за неделю Лукойл Событие. Лукойл представил результаты деятельности по US GAAP за 1-е полугодие 2013 г. Выручка компании увеличилась на 1.7% г/г до $68.8 млрд., главным образом, за счет роста объема торговых операций во 2-м квартале. Показатель EBITDA повысился на 3.7% г/г до $9.1 млрд., при этом рентабельность по EBITDA увеличилась на 0.3 п.п. до 13.3%. Чистая прибыль за первые 6 месяцев текущего года снизилась на 2.5% г/г до $4.7 млрд. Во 2-м квартале выручка Лукойла составила $35.1 млрд. (+8.2% г/г), EBITDA – $4.4 млрд. (+25.9% г/г), чистая прибыль – $2.1 млрд. (+106.7% г/г). Капзатраты Лукойла в 1-м полугодии выросли на 29.1% г/г до $7 млрд., при этом свободный денежный поток оказался отрицательным и составил $2.2 млрд. Чистый долг компании за прошедшее полугодие вырос на 71.5% до $5.9 млрд., что соответствует коэффициенту Чистый долг/EBITDA на уровне 0.3. Добыча углеводородов предприятиями Лукойла в январе-июне увеличилась на 0.5% г/г до 397.1 млн. бнэ (во 2-м квартале – на 2.3% г/г до 199.5 млн. бнэ), при этом добыча газа выросла на 3.3% г/г до 10.3 млрд. куб. м. Рост был достигнут за счет успешного применения новых технологий и увеличения бурения в традиционных регионах, а также за счет приобретения новых добывающих активов, разработки месторождения им. Ю. Корчагина на Каспии и новых месторождений в Тимано-Печоре. Производство нефтепродуктов на НПЗ Лукойла повысилось на 0.9% г/г до 31 млн. тонн (во 2-м квартале – на 2% г/г до 16 млн. тонн). Комментарий. Вышедшую отчетность Лукойла мы оцениваем в целом нейтрально. Компании удалось добиться стабилизации нефтедобычи в РФ, однако ухудшение внешней ценовой конъюнктуры на рынке нефти, как и у других компаний отрасли, оказало давление на динамику финансовых показателей. При этом значительный рост капзатрат и инвестиций в покупку добывающих активов привел к тому, что свободный денежный поток оказался отрицательным. Из позитивных моментов отметим сохраняющуюся неплохую операционную эффективность Лукойла – во 2-м квартале по показателю EBITDA на баррель добычи ($21.8) компания опередила Газпром нефть ($21.6) и Роснефть ($16.8), хотя и уступила Башнефти ($25.1). Чистый долг существенно вырос из-за приобретений, однако долговая нагрузка остается невысокой. В то же время финансовые показатели Лукойла оказались несколько хуже консенсупрогноза по EBITDA и чистой прибыли, и этот факт, вероятно, в ближайшие дни будет оказывать умеренно негативное влияние на котировки акций компании. ТГК-1 Событие. ТГК-1 опубликовала отчетность по МСФО по итогам 1-го полугодия 2013 г. Выручка компании выросла на 16.5% г/г и составила 37.4 млрд.руб. Главными факторами роста выручки стали рост цены продажи электроэнергии на рынке на сутки вперед и тарифов на тепловую энергию, увеличение реализации электроэнергии на балансирующем рынке, рост цены продажи по КОМ и ДПМ, эффективность работы новых блоков; в то же время рост доходов был компенсирован снижением доходов по прочей реализации, вызванным выполнением плана по установке узлов коммерческого учета тепловой энергии. Операционные расходы компании выросли на 11.8% г/г до 30.9 млрд. руб. Постоянные расходы увеличились главным образом вследствие корректировки налоговой статьи в 1-м квартале 2012 г., отмены льготы по налогообложению тепловых сетей в 2013 г., убытка от выбытия основных средств, увеличения затрат на ремонт в соответствии с графиком во 2-м квартале. Также 8 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина вследствие ввода в эксплуатацию нового оборудования выросли амортизационные отчисления. Переменные расходы выросли в основном вследствие роста топливных затрат и расходов на покупную электрическую и тепловую энергию. В результате операционная прибыль увеличилась на 40.1% г/г и составила 6.9 млрд. руб., показатель EBITDA достиг 10.3 млрд. руб., увеличившись на 34.2% г/г., рентабельность по EBITDA выросла на 3.6 п.п. по отношению к аналогичному периоду прошлого года. Чистая прибыль ТГК-1 увеличилась на 37.1% и составила 4.4 млрд. руб. Чистый долг компании снизился на 12.8% с начала года до 31.4 млрд. руб., отношение Чистый долг/EBITDA составило 1.7х против 2.3х в начале года. Млн.руб. Выручка от э/э тепловая прочая Операционные расходы EBITDA Операционная прибыль рентабельность по EBITDA Чистая прибыль чистый долг (30.06.13/31.12.12) чистый долг/ebitda (12м) 6м2013 37 421 22 227 14 974 220 -30 865 10 259 6 937 27,4% 4 357 31 422 1,7 6м2012 32 128 18 093 13 716 319 -27 615 7 642 4 951 23,8% 3 179 36 025 2,3 Изм-е 5 293 4 134 1 258 -99 -3 250 2 617 1 986 3,6п.п. 1 178 Изм-е, % 16,5% 22,9% 9,2% -31,2% 11,8% 34,2% 40,1% 37,1% Данные компании Комментарий. Компания представила ожидаемо положительную отчетность, но основной эффект был заложен в цене акций компании после публикации результатов по РСБУ. Компании удается достигать результатов за счет эффективности работы новых блоков, обеспечивающих 19.7% общей выручки, а также за счет реализации программы повышения энергоэффективности, положительный результат от которой ожидается в размере около 1 млрд.руб. по итогам года, причем в большей степени во 2-м полугодии. Благоприятным также является снижение долговой нагрузки, причем к концу года ожидается сохранение кредитного портфеля на уровне 1-го полугодия. Кроме того, высокая водность в текущем году позволяет рассчитывать на неплохие результаты ГЭС компании по итогам 2013 г. В целом ТГК-1 является неплохим инструментом среднесрочного инвестирования, так как показывает один из лучших результатов по эффективности и уже сейчас генерирует положительный денежный поток. ТМК Событие. Трубная металлургическая компания представила финансовые итоги за второй квартал и первое полугодие 2013 года. Выручка компании снизилась на 4% к/к до $1.65 млрд., в первую очередь вследствие уменьшения объёмов реализации в российском дивизионе и снижения цен на зарубежных рынках. Около 63% выручки пришлось на основную продукцию компании – бесшовные трубы. Показатель EBITDA во втором квартале составил $250 млн., что на 8% ниже по сравнению с первым кварталом. Рентабельность по нему составила 15%. Чистая прибыль за три месяца упала на 53% до $40 млн., основным фактором снижения стал значительный негативный эффект от пересчёта валют. Чистый долг компании на 30 июня составил $3632 млн., соотношение чистый долг/EBITDA (LTM) – 3.7x. Во втором квартале объём реализации труб вырос на 6% к/к до 1117 тыс. тонн из-за увеличения объёмов отгрузки бесшовных нарезных труб нефтегазового сортамента (OCTG), а также труб большого диаметра (ТБД). Спрос на трубы нефтегазового сортамента в связи с высокими объёмами бурения в первом полугодии поддержал российский рынок трубной продукции, который за 6 месяцев вырос на 9%. 9 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Таблица. ТМК – Финансовые результаты $ млн. Выручка Россия Америка Европа EBITDA Россия Америка Европа Прибыльность по EBITDA Чистая прибыль 1К13 1725 1277 369 79 273 247 20 6 16% 85 2К13 Изменение 1649 -4% 1164 -9% 413 12% 72 -9% 250 -8% 208 -16% 33 65% 9 50% 15% 40 -53% 1П12 3439 2370 887 182 575 386 156 33 17% 181 1П13 Изменение 3373 -2% 2440 3% 782 -12% 151 -17% 523 -9% 455 18% 53 -66% 15 -55% 16% 125 -31% Источник: данные компании Комментарий. Мы оцениваем представленные результаты умеренно негативно и считаем, что они окажут давление на котировки ценных бумаг компании в краткосрочной перспективе. В текущем году ТМК ожидает высокий спрос в России на продукцию со стороны компаний нефтяного и газового профиля, в частности, на трубы нефтепромыслового сортамента (OCTG), линейные трубы и трубы большого диаметра (LDP), что объясняется ростом инвестиций, а также деятельностью крупных российских нефтегазовых компаний в области разведки и добычи. В долгосрочной перспективе ТМК положительно смотрит на американский рынок и ожидает, что негативная ценовая конъюнктура, вызванная затянувшимся ожиданием экономического роста, большим объёмом импорта и вводом дополнительных производственных мощностей будет постепенно улучшаться к концу 2013 года. Не раньше третьего квартала стоит ожидать и существенного улучшения экономической ситуации в Европе и стабилизации рынка. Банк Возрождение Событие. Банк Возрождение опубликовал результаты деятельности по МСФО по итогам первого полугодия 2013 г. Активы банка за период выросли на 3.4% до 216.2 млрд.руб., рост во втором квартале составил 2.8%. Кредитный портфель до вычета резервов увеличился на 6.8% за полугодие и на 1.7% за квартал и составил 167 млрд.руб., главным образом, за счет роста корпоративных кредитов, причем во втором квартале рост обеспечило в основном розничное кредитование за счет активизации ипотечного и потребительского кредитования, роль в росте ипотечных кредитов сыграло снижение ставок по жилищным кредитам. Доля проблемных кредитов за второй квартал не изменилась, рост с начала года составил 1.28 п.п. до 10.3%. Отношение резервов к проблемным кредитам составило 123%. Достаточность общего капитала банка составила 14.6%, достаточность капитала первого уровня – 11.7%, снизившись во втором квартале на 0.27 п.п. и 0.22 п.п., соответственно. Рост корпоративного кредитного портфеля в первом квартале способствовал повышению чистого процентного дохода во втором квартале на 2.6% до 2.2 млрд.руб., по итогам полугодия показатель составил 4.4 млрд.руб.(+0.1% г/г). При этом во втором квартале наблюдается приток новых депозитов под более высокую ставку. За счет превышения доходности работающих активов над стоимостью фондирования банк незначительно увеличил во втором квартале чистую процентную маржу до 4.2% (+0.04 п.п.). Отчисления в резервы под обесценение кредитного портфеля составили 2.3 млрд.руб. за полгода, 1.3 млрд.руб. из которых были сформированы во втором квартале. Чистый комиссионный доход банка вырос на 9.8% к/к до 1.2 млрд.руб. Рост операционных расходов составил 2.1% к/к до 2.1 млрд.руб., отношение затрат к доходам составило 59% за полгода и 58.2% за квартал. В результате вследствие значительных резервных отчислений за 6м2013г. 10 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина банк получил чистую прибыль в размере 521 млн.руб., что в 2.3 раза ниже, чем в прошлом году, чистая прибыль за квартал составила 188 млн.руб., что на 43.5% ниже результата первого квартала текущего года. Рентабельность капитала составила 4.9% по сравнению с 6.3% в первом квартале и 12.7% в первом полугодии прошлого года. Комментарий. Результаты в целом ожидаемы, хотя объем резервирования на 16% превысил консенсус-прогноз. В условиях давления на финансовый сектор банк принимает меры по снижению рисков и стремится к увеличению запланированных норм по покрытию проблемных кредитов с 123% до 140%, по размеру риска на одного заемщика в размере не выше 10% и на группу заемщиков не более 15%. Не исключено дальнейшее резервирование, так как макроэкономическая обстановка остается нестабильной, и вероятно появление новых проблемных кредитов. Негативно снижение ROE до уровня 3.5% во втором квартале, сохранение процентной маржи на низком уровне 4.2% также неблагоприятно для банка: есть риск выполнения пессимистичного прогноза по марже, определенного в конце 1-го квартала (4.2% по итогам года). Банк вдет активную работу по активации ключевого сегмента – малого и среднего бизнеса – через удаленные каналы. В целом, результаты по итогам года будут во многом зависеть от дальнейшей макроэкономической обстановки и решений ЦБ. Башнефть Событие. Башнефть выпустила отчетность по МСФО за 2-й квартал 2013 г. Добыча нефти дочерними предприятиями компании выросла на 3% г/г до 3.924 млн. тонн, при этом среднесуточная добыча достигла очередного рекордного значения в 314.8 тыс. баррелей в сутки. Объем переработки нефти увеличился на 6.7% г/г до 5.285 млн. тонн, что было прежде всего обусловлено низкой базой 2-го квартала 2012 г., когда на плановый ремонт был закрыт Уфимский НПЗ. Продажи нефтепродуктов прибавили 7.2% г/г и достигли 5.082 тыс. тонн. По итогам полугодия добыча нефти составила 7.768 млн. тонн (+1.5% г/г), переработка нефти – 10.501 млн. тонн (+4.2% г/г). Выход светлых нефтепродуктов увеличился на 1.8 п.п. г/г до 60.7%. Выручка Башнефти во 2-м квартале выросла на 6.6% г/г до 134.9 млрд. руб. благодаря в основном увеличению объемов продаж нефтепродуктов. В то же время из-за опережающего роста операционных расходов скорректированный показатель EBITDA понизился на 4% г/г до 23 млрд. руб., при этом рентабельность по EBITDA уменьшилась на 1.9 п.п. до 17.1%. Чистая прибыль выросла на 22.9% г/г до 13.2 млрд. руб., что частично объясняется влиянием разовых бумажных статей. За первые 6 месяцев текущего года выручка составила 260.5 млрд. руб. (+6.2% г/г), скорректированная EBITDA − 44.1 млрд. руб. (-1.6% г/г), а чистая прибыль – 25.2 млрд. руб. (+4.6% г/г). Капвложения Башнефти в 1-м полугодии выросли на 7% г/г до 14.3 млрд. руб., из них инвестиции в освоение месторождения Требса и Титова составили 2 млрд. руб. Свободный денежный поток компании составил 21.8 млрд. руб. Чистый долг за указанный отчетный период увеличился на 9% до 77.8 млрд. руб., что соответствует коэффициенту Чистый долг/EBITDA на уровне 0.8. Комментарий. Отчетность Башнефти оказалась в целом не плохой, немного опередив консенсус-прогноз по выручке и чистой прибыли (по EBITDA – примерный паритет). Компании удалось продемонстрировать заметный прирост операционных результатов, а динамика финансовых показателей соответствует общим тенденциям в отрасли. В то же время надо отметить, что Башнефть продолжает показывать высокую операционную эффективность – по показателю EBITDA на баррель добычи ($25.1) компания заметно превзошла отчитавшиеся ранее Газпром нефть ($21.6) и Роснефть ($16.8). Положительным моментом отчетности является также высокий свободный денежный поток. Чистый долг компании несколько повысился, в то же время долговая нагрузка остается невысокой и не вызывает опасений. Мы ожидаем, что обнародованные 11 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина результаты будут оказывать умеренную поддержку котировкам акций Башнефти в ближайшие дни. ММК Событие: Магнитогорский металлургический комбинат представил финансовые результаты деятельности за первый квартал и шесть месяцев 2013 года. Выручка компании за прошедший квартал уменьшилась на 5% до $2161 млн., движимая снижением средних цен реализации готовой продукции (на 4% к/к); в то же время объём производства ММК сохранился на уровне предыдущего квартала. Себестоимость производства во втором квартале снижалась быстрее, чем выручка (почти на 7%) из-за падения цен на основные сырьевые ресурсы, а также благодаря реализуемой стратегии менеджмента по сокращению производственных затрат. Показатель EBITDA составил $291 млн., показав рост на 14% к/к благодаря ряду факторов, в числе которых стоит отметить рост прибыльности российского стального подразделения, увеличение показателя EBITDA Белона (угледобывающее подразделение группы ММК) в 4.5 раза вследствие роста объёма производства на 24%, а также значительный рост EBITDA MMK Metalurji на фоне позитивной ценовой конъюнктуры рынка металлопроката в Турции. Рентабельность группы по EBITDA во втором квартале вышла на уровень 13%. ММК получила чистый убыток $155 млн. (против $19 млн. в 1К13), основной причиной стал негативный результат от перевода валют. Общий долг компании на 30 июня составил $3343 млн., снизившись с начала года на $537 млн. Соотношение долг/EBITDA (LTM) – 2.69x. Таблица. ММК – Финансовые результаты $ млн. 1К13 2К13 Изменение 1П12 1П13 Изменение Выручка 2283 2161 -5% 4941 4444 -10% EBITDA 256 291 14% 662 547 -17% 11% 13% 13% 12% 19 -155 -35 -136 Рентабельность по EBITDA Чистая прибыль Источник: данные компании - - Комментарий: Мы оцениваем представленные результаты умеренно негативно и считаем, что они окажут давление на котировки ценных бумаг компании в краткосрочной перспективе. В операционном плане прошедший квартал был достаточно удачным для компании, что в значительной степени было обусловлено сезонным спросом на продукцию со стороны строительных компаний и автопроизводителей. В будущем квартале на финансовые результаты продолжит влиять волатильная ситуация в металлургическом секторе. Компания ожидает незначительного снижения объёмов производства в 3К13 из-за более раннего, чем ожидалось, начала ремонта доменной печи №6. МРСК Урала Событие. МРСК Урала представила финансовую отчетность по МСФО за 1 полугодие 2013г. Выручка компании выросла на 0.5% г/г и составила 30.4 млрд.руб., рост выручки сдерживает падение доходов от услуг по технологическому присоединению в 2 раза до 328 млн.руб. Операционные расходы компании выросли на 1.4% г/г и составили 29.8 млрд.руб., причем рост расходов по передаче электроэнергии и компенсации технологических потерь компенсируется снижением резервов под обесценение дебиторской задолженности. Операционная прибыль снизилась на 31.7% и составила 632 млн.руб., показатель EBITDA снизился менее значительно – на 2.4% г/г и составил 3.35 млрд.руб. Рентабельность по EBITDA снизилась на 0.4п.п. до 11%. Чистая прибыль 12 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина компании за полугодие составила 143 млн.руб., снизившись на 30.5%. За счет роста долгосрочной задолженности увеличился показатель чистого долга на 20% и составил 9.5 млрд.руб., отношение чистого долга к EBITDA составило 1.62х против 1.33х в начале года. Млн.руб. 6м2013 6м2012 изм-е Выручка 30 392 30 247 144 от э/э 23 579 23 441 138 продажа э/э 6 306 5 936 369 ТП 328 657 -329 прочая 179 213 -34 Операционные расходы -29 757 -29 337 -420 Операционная прибыль 632 925 -293 EBITDA 3 352 3 436 -84 рентабельность по EBITDA 11,0% 11,4% -0,4п.п. Чистая прибыль 143 206 -63 Рентабельность по ЧП -0,2п.п. 0,5% 0,7% чистый долг (30.06.13/31.12.12) 9 531 7 930 1 601 EBITDA (12м) 5 900 5 983 чистый долг/ebitda (12м) 1,62 1,33 Данные компании, расчеты УК «Финам Менеджмент» изм-е, % 0,5% 0,6% 6,2% -50,1% -15,8% 1,4% -31,7% -2,4% -30,5% 20% Комментарий. Результаты МРСК Урала по-прежнему демонстрируют негативную динамику. Рост расходов, превышающий рост доходов, говорит о неэффективности компании, снижается и рентабельность по EBITDA и по чистой прибыли, и так находящиеся на одном из самых низких уровней среди сетевых компаний. С учетом негативной динамики результатов и особенностей тарифного регулирования сектора, ставящего под удар неэффективные компании, мы пока не видим драйверов роста для МРСК Урала в ближайшее время. М.Видео Событие. М.Видео представила финансовую отчетность по МСФО за 1-е полугодие 2013 года. Выручка компании выросла на 13.5% г/г и достигла 66.5 млрд. руб. Рост выручки был обусловлен увеличением числа магазинов сети и ростом продаж, в особенности в ключевом московском регионе, а также увеличением интернет-продаж на 62%. Валовая прибыль выросла на 15.9% г/г до 16.7 млрд. руб. EBITDA выросла на 16.4% г/г и достигла 2.9 млрд. руб. Рентабельность по EBITDA составила 4.41%, что на 0.11 п.п. выше, чем годом ранее. Чистая прибыль выросла на 7.3% г/г и составила 1.3 млрд. руб. Рентабельность по ЧП составила 1.95%, что на 0.11 п.п. ниже, чем год назад. Чистая денежная позиция за год сократилась до 3.39 млрд. руб. против 6.52 млрд. руб. годом ранее. млрд. руб. 1п/г 2013 1п/г 2012 Изм-е, г/г Выручка 66,514 58,593 13,5% Себестоимость 49,782 44,159 12,7% Валовая прибыль 16,732 14,434 15,9% 1,693 1,508 12,3% 16,4% Операционная прибыль EBITDA Прибыльность по EBITDA Чистая прибыль 2,931 2,517 4,41% 4,30% 1,296 1,208 7,3% 13 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Прибыльность по ЧП 1,95% 2,06% Чистый долг -3,339 -6,521 -48,8% Данные компании, оценка ИК «Финам» Комментарий. М.Видео опубликовала неплохой отчет, который поддержит котировки акций компании в среднесрочной перспективе. В текущем полугодии компания активно увеличивала свою сеть, открывая новые магазины, что отразилось на росте выручки. При этом эффективность компании увеличилась, о чем говорит рост рентабельности по EBITDA. В то же время надо отметить снижение рентабельности по чистой прибыли, что связано с более низкими финансовыми доходами, чем годом ранее. Чистая денежная позиция сократилась, что связано с выплатой значительных промежуточных дивидендов в прошлом году. При этом надо отметить, что она остается значительной, что дает основания надеяться на высокие дивиденды за втором полугодии. Ранее руководство компании говорило, что решение о дивидендах будет принято в августе-сентябре, после того как прояснится судьба сделки слияния с торговой сетью Эльдорадо. Недавно стало известно, что слияние не состоится − об этом заявил представитель Эльдорадо. По всей видимости, информация о том, что сделка не состоится, попала на рынок раньше ее официального объявления, потому что акции компании накануне значительно снизились. Поэтому официальное объявление об отказе от сделки, скорее всего, не окажет на котировки существенного влияния. Сбербанк Событие. Сбербанк опубликовал отчетность по МСФО за 1-е полугодие 2013г. Активы группы выросли с начала года на 6.9% до 16 143 млрд.руб. за счет увеличения кредитного портфеля, причем почти весь рост пришелся на второй квартал. Доля неработающих кредитов с начала года не изменилась и составила 3.2%. Отношение резерва под обесценение к кредитному портфелю снизилось с начала года на 0.1 п.п. и за квартал на 0.2 п.п. до 5%, общая сумма резерва под обесценение выросла за полгода на 2.2% до 584 млрд.руб., практически не изменившись во втором квартале. Обязательства также выросли за счет результата второго квартала, рост составил 7.1% до 14 436 млрд.руб. Коэффициенты достаточности общего капитала и капитала первого уровня несколько выросли с начала года, в то же время снизившись за квартал до 13.9% (14.2% на 31.03) и 10.5% (10.9% на 31.03), соответственно. Процентный доход увеличился на 34.7%г/г до 702 млрд.руб. за счет роста кредитного портфеля. Рост процентных расходов составил 50.4%г/г до 296 млрд.руб. за счет, в основном, расходов по депозитам физических лиц. Чистый процентный доход вырос на 25.2% г/г и достиг 406 млрд.руб., главным образом, благодаря росту кредитного портфеля. Рост чистых комиссионных доходов на 24.5% г/г до 98 млрд.руб.вызван увеличением доходов от операций с банковскими картами. В результате, операционный доход до создания резервов вырос на 22% г/г до 521 млрд.руб. В первом полугодии был создан значительный резерв под обесценение кредитного портфеля объемом 62.7 млрд.руб. против 1.1 млрд.руб. восстановленного резерва в первом полугодии 2012г. Операционные расходы возросли на 19% и составили 239 млрд.руб., в основном, вследствие покупки DenizBank, отношение операционных расходов к доходам несколько улучшилось с прошлого года и составило 45.8% против 47% в первом полугодии 2012г. Чистая прибыль Сбербанка по итогам полугодия снизилась на 0.5%г/г до 175 млрд.руб., главным фактором снижения чистой прибыли является формирование значительного резерва в 2013г. Стоит отметить снижение рентабельности капитала на 0.5 п.п. по сравнению с первым кварталом 2013г. и на 5.3 п.п. по сравнению с аналогичным периодом 2012г. Чистая процентная маржа в первом полугодии составила 5.8% по сравнению с 6% в первом полугодии 2012г. 14 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Балансовые статьи Активы Кредиты ю.л.(до резервов) Кредиты ф.л.(до резервов) Резерв под обесценение кредитного портфеля Обязательства Средства ф.л. Средства корпоративных клиентов Собственные средства Достаточность общего капитала Достаточность капитала первого уровня Доля неработающих кредитов Отношение резерва под обесценение к кредитному портфелю Статьи отчета о прибылях и убытках Процентные доходы Процентные и аналогичные расходы Чистый процентный доход Чистый комиссионный доход Операционный доход до создания резервов под обесценение кредитного портфеля Резерв под обесценение кредитного портфеля Операционные расходы Прибыль до уплаты налогов Чистая прибыль Рентабельность активов (ROA) Рентабельность капитала (ROE) Отношение операционных расходов к доходам Чистая процентная маржа Бертяков Сергей Пальянов Андрей Рублевская Екатерина Изм-е, % 6,9% 4,2% 10,9% 3,3% 7,1% 6,9% 15,4% 5,1% 30.06.2013 16 143 8 571 3 147 (584) 14 436 7 468 3 688 1 707 13,9% 10,5% 3,2% 31.12.2012 15 097 8 228 2 837 (565) 13 474 6 983 3 196 1 624 13,7% 10,4% 3,2% Изм-е 1 045 343 311 (19) 962 485 492 83 0,2 п.п. 0,1 п.п. 0 п.п. 5,0% 6м2013 702 (296) 406 98 521 5,1% 6м2012 521 (197) 324 78 427 -0,1 п.п. Изм-е 181 (97) 82 19 94 Изм-е, % 34,7% 52,2% 25,2% 24,5% 22,0% (62,7) (239) 219 175 1,1 (201) 228 175 -64 (38) (8) (1) 19,0% -3,6% -0,5% 2,3% 20,8% 45,8% 5,8% 3,0% 26,1% 47,0% 6,0% -0,7 п.п. -5,3 п.п. -1,2 п.п. -0,2 п.п. 2,3% 20,8% 45,8% 5,8% Комментарий. Представленные результаты совпали с ожиданиями аналитиков и могут быть оценены нейтрально для акций Сбербанка. Стоит отметить, что с ростом кредитного портфеля во втором квартале чистая процентная маржа банка продолжила снижение, а качество кредитного портфеля несколько снизилось. Несмотря на рост кредитного портфеля, последовавший за снижением ставок, в первом полугодии депозитный портфель рос быстрее, выросла общая стоимость привлечения средств физических лиц за счет довнесения средств на депозиты с более высокими ставками, чем предлагаются сейчас. Значительный объем резервирования по-прежнему не позволяет Сбербанку добиться роста чистой прибыли и поддерживать уровень рентабельности активов и собственных средств. Тем не менее. с точки зрения повышения эффективности наблюдается положительная динамика в управлении операционными расходами, в результате произошло снижение отношения расходов к доходам. В целом, пока сохраняется давление на финансовый сектор в целом, и результаты по итогам года во многом будут зависеть от внешней конъюнктуры. Фармстандарт Событие. Фармстандарт опубликовал финансовые результаты по МСФО за 1 полугодие 2013 года. Выручка составила 16.436 млрд. руб., увеличившись на 2% по сравнению с 1 полугодием 2012 года. При этом доля продаж товаров сторонних производителей снизилась на 24% г/г до 5.901 млрд. руб. Себестоимость реализованной продукции уменьшилась на 8% г/г. При этом рентабельность по валовой прибыли оставила 44.4%, увеличившись на 5.9 п.п. Это было обусловлено снижением доли низкомаржинальных продуктов, в том числе снижением закупок по госзаказам и добавлением в портфель высокомаржинальных продуктов (что связано с приобретением новых компаний). Операционные расходы выросли на 36% г/г, достигнув 3.56 млрд. руб., что связано с приобретением группы Биопроцессор и ростом расходов в сегменте товаров собственного производства. Тем не менее, EBITDA компании выросла на 8.9% г/г до 15 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина 4.493 млрд. руб. Рентабельность по EBITDA выросла на 1.82 п.п. и составила 27.34%. При этом доля сегмента товаров собственного производства в общей EBITDA составила 80%. Чистая прибыль увеличилась на 11.1% г/г и составила 3.416 млрд. руб. При этом рентабельность по чистой прибыли составила 20.78%, увеличившись на 1.76 п.п. Рост рентабельности по чистой прибыли связан в том числе с увеличением финансовых доходов от размещения денежных средств компании на депозитах в банках. Чистая денежная позиция составила 5.347 млрд. руб. против 8.656 млрд. руб. годом ранее (на начало 2013 года она составляла 8.582 млрд. руб.). млрд. руб. Выручка Себестоимость Валовая прибыль EBITDA Рентабельность по EBITDA Чистая прибыль Рентабельность по ЧП Чистый долг 1 п/г 2013 16,435 9,141 7,294 4,493 27,34% 3,416 20,78% - 5,347 1 п/г 2012 Изм-е 16,167 1,7% 9,939 -8,0% 6,228 17,1% 4,126 8,9% 25,52% 3,075 11,1% 19,02% - 8,656 -38,2% Данные компании, оценка ИК «Финам» Комментарий. Несмотря на то, что рост продаж был довольно слабым. из-за отсутствия заказов по госпрограмме «7 нозологий», рост EBITDA был довольно значительным, при этом рентабельность по EBITDA также сильно выросла. Это объясняется тем фактом, что продажи товаров сторонних производителей, в том числе по госпрограмме «7 нозологий», являются низкомаржинальными, а продажи продукции собственного производства – высокомаржинальными. Компания увеличила продажи продукции собственного производства на 22% г/г, что и позволило компенсировать выпавшие доходы в отсутствие госзаказа. Также к положительным моментам можно отнести тот факт, что компания более эффективно использует свободные денежные средства, что вылилось в рост финансовых доходов. Кроме того, также позитивно то, что чистая денежная позиция компании остается внушительной, хоть и сократилась с начала года из-за программы обратного выкупа. Опубликованный отчет довольно позитивен. Правда, на наш взгляд, его влияние на котировки акций компании будет ограниченным из-за того, что компания находится в стадии реформирования: из нее планируется выделить отдельную компанию. В результате отношение инвесторов к акциям компании можно охарактеризовать как настороженное. На наш взгляд, инвестировать в акции компании имеет смысл после завершения ее реформы. ФСК Событие. ФСК опубликовала отчетность по МСФО за первое полугодие 2013г. Выручка компании выросла на 13.3% г/г и составила 75.8 млрд.руб. Основной рост составил доход от передачи электроэнергии вследствие роста тарифов за передачу электроэнергии на 11% и мощности. Сравнимые операционные расходы ФСК без учета амортизационных отчислений и резерва по сомнительным долгам выросли на 12.4% г/г, рост наполовину обеспечен ростом расходов на персонал после увеличения числа сотрудников для обслуживания нового оборудования, индексации заработной платы и ряда затрат в связи с образованием Российских сетей. Амортизационные отчисления растут по мере выполнения инвестпрограммы и ввода нового оборудования (+36.1% г/г до 27.8 млрд.руб.). Операционная прибыль составила по итогам полугодия 10.5 млрд.руб., снизившись на 31.1%г/г. Скорректированный показатель EBITDA вырос на 7.1% г/г до 16 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина 40.4 млрд.руб., рентабельность по EBITDA составила 53%, снизившись на 3 п.п. по сравнению с аналогичным периодом прошлого года. Чистый убыток компании в соответствии с данными отчетности составил 10.9 млрд.руб. против прибыли размером 4 млрд.руб. годом ранее, скорректированная на неденежные операции чистая прибыль составила 8.9 млрд.руб., снизившись на 43.7% г/г. Чистый долг компании вырос на 62.3% до 173.4 млрд.руб., долговая нагрузка находится в рамках запланированного объема. Отношение Чистый долг/EBITDA не изменилось с начала года и составило 2.0х. Млн.руб. Выручка Передача э/э Продажа э/э ТП прочее Операционные расходы Операционная прибыль EBITDA (корр.) Прибыльность по EBITDA Чистая прибыль Корректиров. ЧП Чистый долг, млн.руб (30.06.13/31.12.12) Ebitda(12м) Чистый долг/EBITDA 6м2013 75 826 73 913 1 357 280 276 -66 329 10 551 40 448 53% -10 919 7 878 173 350 6м 2012 66 909 65 342 912 504 151 -53 310 15 313 37 761 56% 3 978 13 997 168 002 84 820 2,0 82 133 2,0 изм-е 8 917 8 571 445 -224 125 -13 019 -4 762 2 687 -3п.п. -14 897 -6 119 5 348 изм-е, % 13,3% 13,1% 48,8% -44,4% 82,8% 24,4% -31,1% 7,1% -374,5% -43,7% 3,2% Данные компании, расчеты УК «Финам менеджмент» Комментарий. Чистая прибыль компании оказалась ниже прогнозной, кроме того, опережающий рост операционных расходов над выручкой также неблагоприятно отражается на динамике результатов. На второе полугодие инвестиционной программой запланированы основные затраты, то есть около 70% (более 100 млрд.руб.), в то же время в ходе телефонной конференции было отмечено, что компания располагает средствами для реализации программы на 2013г. и 2014г., включая средства пенсионного фонда, внесение которых одобрено ВЭБом, и собственный операционный денежный поток. Также возможны дополнительные затраты, связанные с восстановлением после потопов на Дальнем Востоке и поддержкой Олимпийских игр в Сочи. В целом, пока компания сохраняет прогноз по EBITDA на уровне 90 млрд.руб.по итогам 2013г. Группа ЛСР Событие. Группа ЛСР представила финансовые результаты за 6 месяцев 2013 года. Выручка компании выросла на 21% до 27.5 млрд. руб. за счёт увеличения объёма передачи недвижимости в соответствии с графиком реализации проектов – в течение 1П13 покупателям было передано 135 тыс.кв.м. площадей, что на 56% превышает соответствующий показатель прошлого года. Показатель EBITDA увеличился до 5.3 млрд. руб. (+13% г/г) благодаря росту операционной прибыли и амортизации, вызванному увеличением продаж. Вследствие вышеуказанных факторов чистая прибыль компании за прошедший период увеличилась практически втрое, до 945 млн. руб. В разбивке по сегментам стоит отметить, что наиболее успешным первое полугодие было для девелоперского (рост выручки более чем вдвое по сравнению с предыдущим годом, рост показателя EBITDA практически 4x г/г) и строительного бизнеса (выручка +43% г/г, EBITDA +52% г/г), в то время как сегмент строительных материалов за прошедшие шесть месяцев замедлился – выручка снизилась на 5%, показатель EBITDA – на 21% г/г. Основными фундаментальными драйверами роста строительных компаний в настоящий момент являются следующие: 17 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина В России крайне низкая доля площадей на душу населения – около 23 кв.м., в то время как в Восточной Европе данный показатель составляет 37 кв.м., в среднем по Евросоюзу – 48 кв.м., а в США – 67 кв.м.; Более половины жилых площадей в России являются устаревшими и, таким образом, потребуют замены в среднесрочной перспективе. На конец июня чистый долг компании составил 38.9 млрд. руб. (по сравнению с 35.5 млрд. руб. в конце 2012 года), соотношение чистый долг/EBITDA (LTM) незначительно вырос с 2.65x до 2.77x. Таблица. Группа ЛСР – Финансовые результаты Млн.руб. 1П12 1П13 Изменение Выручка 22681 27508 21% EBITDA 4666 5280 13% Рентабельность EBITDA 21% 19% Чистая прибыль Источник: данные компании 257 945 ~3x Комментарий: Мы позитивно оцениваем представленные результаты, на наш взгляд, они окажут поддержку котировкам ценных бумаг компании в краткосрочной перспективе. Прошедший период оказался успешным для компании как с операционной, так и с финансовой точки зрения. Спрос на строящуюся недвижимость оставался высоким во всех регионах, что привело к увеличению объёма заключенных контрактов на продажу недвижимости на 43%. На наш взгляд, в следующем квартале данная тенденция продолжится, в то время как к концу года мы ожидаем некоторого замедления темпов роста строительства и ввода в эксплуатацию новых площадей. Согласно специфике отрасли, в 4 квартале фокус смещается в пользу увеличения продаж уже построенного жилья. Э.ОН Россия Событие. Э.ОН Россия представила финансовую отчетность по МСФО за первое полугодие 2013г. Выручка компании увеличилась на 9.1%г/г и составила 38.4 млрд.руб. благодаря росту цен на электроэнергию на РСВ и цены мощности на КОМ. Основной рост составил доход от реализации электроэнергии (+9.1% г/г до 37.3 млрд.руб.). Операционные расходы компании увеличились на 10.4% г/г до 28.2 млрд.руб. за счет роста цен на газ (рост средневзвешенной цены на 12.3%), а также формирования резерва по сомнительной задолженности. Операционная прибыль выросла на 5.6% до 10.3 млрд.руб. Показатель EBITDA вырос на 5.4% и составил 14.5 млрд.руб., рентабельность по EBITDA снизилась на 1.3 п.п. до 37.7%, чистая прибыль компании выросла на 7.9% до 9.4 млрд.руб. Выручка от э/э тепловая прочая Операционные расходы EBITDA рентабельность по EBITDA Операционная прибыль Чистая прибыль 6м2013 38 400 37 288 624 488 -28 160 14 466 37,7% 6м2012 35 211 34 174 588 449 -25 515 13 731 39,0% Изм-е 3 189 3 114 36 39 -2 645 735 -1,3п.п. Изм-е,% 9,1% 9,1% 6,2% 8,8% 10,4% 5,4% 10 332 9 389 9 783 8 703 549 686 5,6% 7,9% Комментарий. Результаты не стали неожиданными после публикации отчета материнской компании с данными по выручке и EBITDA российского сегмента. Стоит 18 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина отметить, что они несколько ниже прогноза, и рынок негативно отреагировал на появление отчетности E.ON SE 13 августа. Резерв по сомнительной задолженности, как и большинства генерирующих компаний, повлиял на рост операционных расходов и, соответственно, на EBITDA и рентабельность. Тем не менее, пока компания остается одной из наиболее привлекательных для среднесрочного инвестирования с точки зрения эффективности деятельности и высоких дивидендных выплат. ЧЦЗ Событие. Челябинский цинковый завод представил финансовые результаты за первое полугодие 2013 года. Выручка компании за три месяца снизилась на 5% до 3 млрд. руб. Показатель EBITDA составил 147 млн. руб., что на 49% ниже соответствующего значения предыдущего квартала, рентабельность по данному показателю составила 5%. Во втором квартале компания показала чистый убыток в 130 млн. руб. (по сравнению с прибылью 74 млн.руб. в предыдущем квартале). Полугодовая динамика показателей в целом была похожей – выручка упала на 3%, показатель EBITDA – на 54%, чистый убыток составил 56 млн. руб. (против прибыли 530 млн. руб. годом ранее). Основной причиной уменьшения выручки и, как следствие, показателя EBITDA стало снижение цены на цинк – в первом полугодии оно составило 2%, в результате чего средняя цена реализации на LME составила $1937 за тонну. Стоит отметить, что себестоимость продаж по сравнению с прошлым годом возросла на 4% (в результате роста производства цинка, а также увеличения расходов на переработку покупного цинка вместо поставляемого по давальческой схеме), что в совокупности с сокращением выручки привело к чистому убытку компании по итогам полугодия. Таблица. ЧЦЗ – Операционные и финансовые показатели Производство, тонн Цинк товарный Цинк (концентрат) Свинец 1К12 41878 7003 1004 2К13 Изменение 43611 4,1% 8836 26% 1341 34% 1П12 81247 16676 1995 1П13 Изменение 85489 5% 15839 -5% 2345 18% Продажи (Brock Metal), т Млн.руб Выручка EBITDA Прибыльность по EBITDA Чистая прибыль 6044 1К13 3178 289 9% 74 6040 0% 2К13 Изменение 3008 -5% 147 -49% 5% -130 - 14549 1П12 6384 952 15% 530 12084 -17% 1П13 Изменение 6186 -3% 436 -54% 7% -56 - Источник: данные компании Комментарий. Мы негативно оцениваем представленные результаты и считаем, что котировки ценных бумаг компании в краткосрочной перспективе будут под давлением. На наш взгляд, объём производства компании в 3К13 года может вырасти на 2-4% вследствие сезонности спроса. В то же время мы не ожидаем улучшения ценовой конъюнктуры до конца 2013 года, и это продолжит оказывать отрицательное влияние на финансовые итоги деятельности ЧЦЗ. Интер РАО Событие. Группа Интер РАО представила финансовые результаты по МСФО за первое полугодие 2013г. Выручка увеличилась на 20.9% г/г до 317.7 млрд.руб. Драйверами роста выручки стали расширение компании после приобретения Башкирской генерирующей компании и Турецкой тепловой электростанции, рост цен на электроэнергию на РСВ и на 19 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина мощность на КОМ, получение статуса вынужденного генератора для ряда станций, а также рост выручки в сбытовом и трейдинговом сегментах. Операционные расходы выросли на 21.4% г/г до 331.1 млрд.руб. в связи с ростом объема потребления на розничном рынке, ростом стоимости покупки электроэнергии и мощности, увеличением топливных затрат и затрат на передачу электроэнергии. Операционный убыток компании вырос в 1.5 раза и составил в первом полугодии 9.8 млрд.руб. Показатель EBITDA вырос на 26.3% и составил 21.6 млрд.руб. Значительный рост показателя в генерирующем сегменте (+109.9% г/г до 17 млрд.руб.) обусловлен в основном приобретением Башкирских генерирующих активов и вводом новых мощностей. Данный рост был нивелирован сокращением EBITDA по сегментам сбыта и трейдинга. Чистый убыток группы по итогам полугодия составил 13.8 млрд.руб., увеличившись на 37.7% по сравнению с убытком в первом полугодии прошлого года. Рост чистого убытка обусловлен признанием обесценения генерирующих и зарубежных активов на сумму 10.3 млрд.руб. и активов для продажи на 2.7 млрд.руб., переоценкой опционного соглашения с ВЭБом и увеличением резервов по сомнительным долгам энергосбытовых компаний. Без учета неденежных операций скорректированная чистая прибыль выросла на 21.1% до 10.9 млрд.руб. Чистый долг группы с начала года вырос почти в 2 раза и составил 21 млрд.руб. Млрд.руб. Выручка от э/э и мощности тепловая прочая Операционные расходы EBITDA Прибыльность по EBITDA Операционный убыток Чистый убыток Скоррект. чистая прибыль 6м2013 317,7 298,5 15,9 3,3 -331,1 21,6 6,8% -9,8 -13,8 10,9 6м 2012 262,8 252,1 7,7 3,0 -272,7 17,1 6,5% -6,4 -10,1 9,0 Изм-е 55 46 8 0 -58 5 0,3п.п. -3 -4 2 Изм-е, % 20,9% 18,4% 106,3% 9,7% 21,4% 26,3% 53,0% 37,7% 21,1% Данные компании Комментарий. Скорректированные на неденежные операции показатели несколько превысили прогнозы аналитиков, хотя рост в основном обусловлен расширением компании, нежели повышением эффективности деятельности. К тому же значительный рост операционных расходов, увеличение чистого убытка и значительный рост долговой нагрузки негативны для компании. Из положительных событий стоит отметить продажу пакетов ТГК-6 и ТГК-7, доход от которой поможет компании покрыть дефицит инвестпрограммы, оцененный в 24 млрд.руб., не прибегая к очередной допэмиссии или займам. 20 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2 Додонов Игорь 30 августа 2013 г. Desk note: Аналитический обзор Бертяков Сергей Пальянов Андрей Рублевская Екатерина Контакты Группа клиентской аналитики (Департамент клиентского обслуживания) Отдел Классического Рынка (доверительное и консультационное управление, операции в РТС и на внебиржевом рынке) Зайцева Анна Руководитель +7 (495) 796-90-26, доб.2025 zaytseva@corp.finam.ru Коновалов Василий Руководитель отдела +7(495) 796-93-88, доб.2744 konovalov@corp.finam.ru Пальянов Андрей Консультант-аналитик +7 (495) 796-90-26, доб.2040 palyanov@corp.finam.ru Голубев Артем Портфельный менеджер +7(495) 796-93-88, доб.2745 golubev@corp.finam.ru Силакова Екатерина Управляющий активами УК «Финам Менеджмент» +7 (495) 796-90-26, доб.1608 silakova@corp.finam.ru Дубинин Иван Портфельный менеджер +7(495) 796-93-88, доб.2747 dubinin_i@corp.finam.ru Додонов Игорь Консультант-аналитик +7 (495) 796-90-26, доб.1627 idodonov@corp.finam.ru Зюриков Александр Портфельный менеджер +7(495) 796-93-88, доб.2740 zyurikov@corp.finam.ru Рублевская Екатерина Консультант-аналитик +7 (495) 796-90-26, доб.1636 erublevskaya@corp.finam.ru Степаненко Александр Портфельный менеджер +7(495) 796-93-88, доб.2767 stepanenko@finam.ru Бертяков Сергей Консультант-аналитик +7 (495) 796-90-26, доб.2045 sbertyakov@corp.finam.ru Настоящий материал и содержащиеся в нем сведения предназначены для клиентов ЗАО «ФИНАМ», носят исключительно информативный характер и не могут рассматриваться ни как приглашение или побуждение сделать оферту, ни как просьба купить или продать ценные бумаги/другие финансовые инструменты, либо осуществить какую-либо иную инвестиционную деятельность. Представленная информация подготовлена на основе источников, которые, по мнению авторов данного аналитического обзора, являются надежными, но при этом отражает исключительно мнение авторов относительно анализируемых объектов. Несмотря на то, что настоящий обзор был составлен с максимально возможной тщательностью, ни его авторы, ни ЗАО «ФИНАМ» не заявляют и не гарантируют ни прямо, ни косвенно его точность и полноту. Любая информация и любые суждения, приведенные в данном материале, являются суждением на момент публикации настоящего аналитического обзора и могут быть изменены без предупреждения. Ни ЗАО «ФИНАМ», ни его сотрудники не несут ответственности за какие-либо потери, возникшие в результате использования настоящего материала либо в какойлибо другой связи с ним. Копирование, воспроизводство и/или распространение настоящего материала, частично или полностью, без письменного разрешения ЗАО «ФИНАМ» категорически запрещено. 21 www.finam.ru ЗАО "Инвестиционная компания “ФИНАМ” Россия, 127006 г.Москва, пер. Настасьинский, д.7, стр.2