Ирина ЖУКИндикативная система внешнедолговой

advertisement

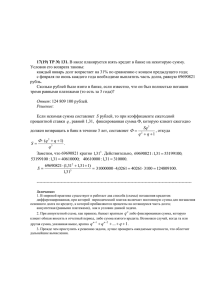

Банкаўскi веснiк, КАСТРЫЧНIК 2010 çÄìóçõÖ èìÅãàäÄñàà Индикативная система внешнедолговой устойчивости в Республике Беларусь àË̇ Üìä á‡‚Â‰Û˛˘ËÈ Í‡Ù‰ÓÈ ·˛‰ÊÂÚ‡ Ë ÙË̇ÌÒÓ‚ ‚̯̽ÍÓÌÓÏ˘ÂÒÍÓÈ ‰ÂflÚÂθÌÓÒÚË ÅÉùì О дной из серьезных проблем, несущих потенциальные угрозы стабильности макроэкономического развития и экономической безопасности Республики Беларусь, является неуклонный рост валового внешнего долга. В этой связи количественное определение внешнедолговой устойчивости нашей страны и границ безопасного накопления внешнего долга на современном этапе — задача исключительной важности. Под внешнедолговой устойчивостью страны следует понимать такое внешнедолговое положение, при котором обеспечивается выполнение всех долговых обязательств субъектов хозяйствования государства перед нерезидентами благодаря достаточным доходам и соответствию доходов расходам1. Количественное определение внешнедолговой устойчивости предполагает определение индикаторов (критериев) внешнедолгового состояния, отвечающих требованиям экономической безопасности страны. Иными словами, необходима разработка критериев, которые: ● отражают внешнедолговое состояние государства в целом или его отдельных хозяйственных субъектов, создающее угрозу или являющееся таковым; ● обладают высокой чувствительностью и изменчивостью, что позволяет использовать их для оценки происходящих изменений долговой ситуации при определенных воздействиях на экономические процессы; ● характеризуются высокой степенью взаимодействия, вследствие чего оперативно отражают возникающие или приближающиеся угрозы долгового кризиса; ● обеспечивают основу для осуществления постоянного мониторинга динамики валового внешнего долга; ● дают возможность межстрановых и межрегиональных сопоставлений. Следует отметить, что рекомендуемую индикативную систему внешнедолговой устойчивости содержит подготовленный в 2003 г. под эгидой восьми международных организаций2 документ — Статистика внешнего долга: руководство для составителей и пользователей (Руководство, таблица 1). Однако аналитическое значение имеют не столько сами индикаторы, сколько их пороговые уровни, превышение которых приводит к формированию негативных тенденций в сфере внешнего долга. Необходимо признать, что процесс определения количественных параметров пороговых уровней внешнедолговой устойчивости представляет достаточно сложную проблему. Это подтверждает обзорный анализ соответствующей литературы, свидетельствующий, что существует значительный разброс мнений и по индикаторам, и по их пороговым значениям, при которых внешнедолговая ситуация может считаться устойчивой (таблица 2). В этой связи целесообразно обратиться к разработкам международных финансовых организаций, занимающихся проблемами внешнедолговой устойчивости. В частности, речь идет об исследовании, выводы которого использовались при подготовке вышеуказанного Руководства [12]. В данном исследовании для расчета долговой устойчивости МВФ рекомендует использовать две основные группы показателей. Первая группа. Показатели оценки достаточности международных резервов: ● отношение международных резервов к краткосрочному внешнему долгу — не менее 100%. При хроническом и растущем дефиците счета текущих операций это отношение должно быть увеличено, по крайней мере, до 130%; Определение автора. Банк международных расчетов, Всемирный банк, Конференция Организации Объединенных Наций по торговле и развитию, Международный валютный фонд (МВФ), Организация экономического сотрудничества и развития (ОЭСР), Секретариат Парижского клуба, Секретариат Содружества, Статистическая служба Европейских Сообществ. 1 2 26 Банкаўскi веснiк, КАСТРЫЧНIК 2010 çÄìóçõÖ èìÅãàäÄñàà 퇷Îˈ‡ 1 Основные индикаторы внешнедолговой устойчивости à̉Ë͇ÚÓ˚ Платежеспособность Отношение процентных платежей к поступлениям от экспорта Отношение внешнего долга к экспорту Отношение внешнего долга к ВВП Отношение приведенной стоимости долга3 к экспорту Отношение приведенной стоимости долга к доходам бюджета Отношение обслуживания долга к экспорту Ликвидность Отношение международных резервов к краткосрочному долгу éˆÂÌ͇ / ËÒÔÓθÁÓ‚‡ÌË Характеризует условия внешнего долга и, следовательно, бремя задолженности Используется как динамический показатель, тесно связанный с потенциалом страны в области погашения долга Описывает соотношение долга с ресурсной базой (определяя возможность переключения производства на выпуск экспортной продукции с целью укрепления потенциала погашения долга) Важнейший показатель устойчивости, используемый в оценках МВФ и Всемирного банка в рамках Инициативы в отношении долга бедных стран с высоким уровнем задолженности (ХИПК/HIPC), где бремя задолженности сопоставляется с потенциалом погашения Важнейший показатель устойчивости, используемый в рамках Инициативы ХИПК, где бремя задолженности сопоставляется с государственными ресурсами, имеющимися для ее погашения Комбинированный показатель, отражающий платежеспособность и ликвидность Наиболее важный отдельно взятый показатель достаточности резервов в странах со значительным, но не гарантированным доступом к рынкам капитала; отношение можно прогнозировать на предстоящие периоды для оценки уязвимости перед кризисами ликвидности в будущем Отношение краткосрочного долга Свидетельствует об относительной зависимости от краткосрочного финансирования; к общему непогашенному долгу при использовании наряду с показателями структуры сроков погашения позволяет вести мониторинг рисков, связанных с погашением долга в будущем Показатели по государственному сектору в расширенном определении Отношение обслуживания долга Используется как показатель готовности осуществлять платежи и как показатель государственного сектора в расширенном трансфертного риска определении к экспорту Отношение государственного долга Показатель платежеспособности государственного сектора в расширенном в расширенном определении к ВВП определении; может рассчитываться для общего или внешнего долга или налоговым поступлениям Средний срок погашения нельготного долга Показатель сроков погашения, свободный от систематической погрешности, вносимой длительными сроками погашения льготного долга Отношение долга в иностранной валюте Валютный долг, включая долг, индексируемый по иностранной валюте; показатель к совокупному долгу воздействия изменения обменного курса на долг Показатели по финансовому сектору Открытая валютная позиция Валютные активы за вычетом обязательств плюс чистая длинная позиция в иностранной валюте по забалансовым статьям; показатель валютного риска, однако его величина обычно незначительна по причине регулирования банковской деятельности Несоответствие сроков погашения активов Валютные обязательства минус валютные активы в процентном отношении к этим и обязательств в иностранной валюте валютным активам по заданным срокам погашения; показатель давления на резервы центрального банка, если финансовый сектор окажется отрезанным от источников финансирования в иностранной валюте Валовые валютные обязательства Полезный показатель, когда активы не могут быть использованы в целях компенсации изъятий ликвидных средств Чистая приведенная стоимость (ЧПС) долга (Net present value (NPV) of debt) — номинальная сумма непогашенного долга за вычетом суммы всех будущих платежей по обслуживанию (проценты и основная сумма) существующего долга, дисконтированных по процентной ставке, отличной от договорной ставки. 3 27 Банкаўскi веснiк, КАСТРЫЧНIК 2010 çÄìóçõÖ èìÅãàäÄñàà 퇷Îˈ‡ 1 (ÓÍÓ̘‡ÌËÂ) à̉Ë͇ÚÓ˚ éˆÂÌ͇ / ËÒÔÓθÁÓ‚‡ÌË Показатели по корпоративному сектору Леверидж Отношение номинальной (балансовой) стоимости долга к собственному капиталу (активы минус долговые обязательства и обязательства по производным финансовым инструментам); важнейший показатель надежности финансовой структуры; при высоком леверидже усугубляется уязвимость по отношению к другим рискам (например, низкой рентабельности, высокому отношению краткосрочного долга к общей задолженности) Отношение процентных платежей Отношение общих ожидаемых процентных платежей к операционному потоку к потоку денежных средств денежных средств (до уплаты процентов и налогов); важнейший, основанный на денежных потоках показатель, характеризующий общую финансовую надежность Отношение краткосрочного долга к В сочетании с левериджем служит показателем уязвимости в случае временной утраты совокупному долгу любой срочности (как доступа к финансированию для всего долга, так и для валютного долга) Доходность активов (до уплаты налогов Отношение прибыли до уплаты налогов и процентов к общим активам; показатель и процентов) общей рентабельности Отношение чистого притока в иностранной Чистый поток денежных средств в иностранной валюте: прогнозируемый приток валюте к общему потоку денежных средств иностранной валюты минус прогнозируемый отток иностранной валюты; важнейший показатель незахеджированного валютного риска Отношение чистого долга в иностранной Чистый долг в иностранной валюте: разница между долговыми обязательствами и валюте к собственному капиталу активами в иностранной валюте; собственный капитал: активы минус долговые обязательства и чистые обязательства по производным финансовым инструментам; показатель воздействия изменений обменного курса на баланс Источник: External debt statistics: guide for compilers and users. Washington, D.C.: International Monetary Fund, 2003. P. 174. отношение международных резервов к объему импорта — не менее трехмесячного объема импорта; ● отношение международных резервов к М2 — предлагается использовать, когда банковский сектор имеет непрочные позиции и существует риск оттока капитала. Его значение не указывается, но дается средний показатель по группе развитых стран — 0,13. Вторая группа. Показатели оценки внешней задолженности: ● отношение долга к поступлениям от экспорта товаров и услуг — 200%; ● отношение долга к ВВП — 50%; ● отношение государственного и гарантированного государством внешнего долга к доходам бюджета — 290%4; ● средний срок погашения государственного внешнего долга — три года. Считается, что концентрация высоких уровней ● ● краткосрочного внешнего долга делает экономику особенно уязвимой в случае неожиданного ухудшения финансовой ситуации. В связи с этим рекомендуется удерживать долю краткосрочных внешних заимствований в валовом внешнем долге на уровне не более чем 50%; считается, что структура процентных ставок внешнего долга, как краткосрочного, так и долгосрочного, также может иметь серьезные последствия. Резкие повышения краткосрочных процентных ставок, наподобие тех, которые наблюдались в начале 1980-х гг., могут оказать существенное воздействие на реальную стоимость долга, особенно если по значительной части долга выплачивается процент, привязанный к плавающей ставке (например, ставка ЛИБОР). В этой связи предпочтительнее оформление долга по фиксированным процентным ставкам; валютная структура долговых инструментов, дающая представление о последствиях изменений различных обменных курсов для экономики и, что особенно важно, позволяющая определить воздействие изменений кросс-курсов на благосостояние (например, изменений в курсе доллара США по отношению к иене для государств зоны евро); ● леверидж (для корпоративного сектора) — показатель не более 4. Причем данное значение тем ниже, чем больше доля краткосрочного долга. Следует также выделить работу5, подготовленную специалистами МВФ и Всемирного банка: “Долговая устойчивость в странах с низким уровнем доходов — выводы и предложения для экономической политики”, опубликованную в 2004 г. [13]. В ней на основе анализа эмпирических данных ряда стран с формирующимися рынками и развивающихся стран с ● Пороговые значения данных индикаторов установлены эмпирическим путем и учитывают только государственный и гарантированный государством внешний долг. При превышении указанных значений риск возникновения долгового кризиса, по мнению специалистов МВФ, составляет 60%. 5 Помимо указанных уже источников см.: [1, 12]. 4 28 ÉÑ/ÇÇè 29 50—70% [11, с. 23] é·ÒÎÛÊË‚‡ÌË ÇÑ/ù ÇÌÛÚÂÌÌËÈ ‰Ó΄/ÇÇè - ÇÑ/ÇÇè - Не более 150% - - àÌÓÒÚ‡Ì̇fl ÒÓ‚ÓÍÛÔ̇fl ·‡ÌÍÓ‚Ò͇fl ÔÓÁˈËfl/ ÒÓ‚ÓÍÛÔÌ˚È ÒÓ·ÒÚ‚ÂÌÌ˚È Í‡ÔËڇΠ·‡ÌÍÓ‚ÒÍÓÈ ÒËÒÚÂÏ˚ - 20—25% Не более 30% 7—30% 15—30% - - - 132—220% 200—300% - - 200—250% (для государственного ВД) - 30—50% 165—275% Не более 50% Не более 27,5% Не более 80% Не более 220% 48—80% Не более 30% Не более 25% - 25-30% Не более 20% - - - Не более 20% Не более 30% Не более 25% Не более 10% Не более 25% Не более 50% Не более 220% Не более 20% Не более 20% Не более 15% ÇÑ/ù Примечание. Все источники указаны в конце статьи. ГД — государственный долг; ВД — внешний долг; Э — экспорт товаров и услуг; ВВП — валовой внутренний продукт. - [10, с. 226] [1, с. 288]; ХИПК [2, с. 158; 163] Не более 60% [3, с. 15] [4, с. 84; Не более 60% 334—335; 814] [5, с. 39] [6, с. 20—21; 28; 205] [7, с. 139] [8, с. 130] [9, с. 21—26] Не более 65% àÒÚÓ˜ÌËÍË é·ÒÎÛÊË‚‡ÌË ÉÑ/ ‡ÒıÓ‰˚ ·˛‰ÊÂÚ‡ à̉Ë͇ÚÓ˚ - - - Не более 15—20% - ÖÊ„ӉÌÓ ӷÒÎÛÊË‚‡Ìˠ͉ËÚÓ‚/ÂÊ„Ӊ̇fl ÔË·˚θ (‰Îfl ÍÓÔÓ‡ÚË‚ÌÓ„Ó ÒÂÍÚÓ‡) Сравнительный анализ индикаторов внешнедолговой устойчивости - - - - 30% - Не более 25% - - ÑÓÎfl ‚̯ÌËı Á‡ÈÏÓ‚ ‚ ÔÓÍ˚ÚËË ‰ÂÙˈËÚ‡ ·˛‰ÊÂÚ‡ - - é·ÒÎÛÊË‚‡ÌË ‚ÌÛÚÂÌÌÂ„Ó ‰Ó΄‡/‰ÓıÓ‰˚ ·˛‰ÊÂÚ‡ 퇷Îˈ‡ 2 ÇÑ/„ÓÒÛ‰‡ÒÚ‚ÂÌÌ˚ ‡ÒıÓ‰˚ ËÎË ‰ÓıÓ‰˚ - 250—280% к расходам - - - 250% к доходам Банкаўскi веснiк, КАСТРЫЧНIК 2010 çÄìóçõÖ èìÅãàäÄñàà Банкаўскi веснiк, КАСТРЫЧНIК 2010 çÄìóçõÖ èìÅãàäÄñàà низкими доходами сделаны выводы о вероятности наступления долговых кризисов в случае превышения некоторых пороговых значений индикаторов, характеризующих относительную величину долга6 (таблица 3). На основе указанных эмпирических индикаторов специалисты МВФ предложили [13] разрабатывать национальные индикативные системы с учетом уровня развития институциональной среды и качества проводимой политики (таблица 4). Таким образом, при разработке основных показателей устойчивости внешнего долга Республики Беларусь целесообразно принимать во внимание следующее. Во-первых, рекомендуемые специалистами МВФ и Всемирного банка пороги индикаторов долговой устойчивости, которые: ● установлены эмпирическим путем; ● не являются эталонными, поскольку не существует априорного долгового показателя, который указывал бы на проблемы для страны в случае, если он превысит пороговый показатель X, так как он зависит от совокупности других аспектов, включая уровень чувствительности экономики к внешним потрясениям; ● относятся к государственному и гарантированному государством внешнему долгу, но для стран с низким уровнем доходов включают и прочие формы долга; ● контролируют валовой внешний долг (относительно ВВП и доходов от экспорта), государственный внешний долг (относительно ВВП и доходов бюджета), а также обслуживание валового внешнего и государственного долга (относительно доходов экспорта и бюджета соответственно). Во-вторых, особенности складывающейся динамики валового внешнего долга и платежного баланса Республики Беларусь, к которым можно отнести: ● высокие темпы роста валового внешнего долга, поддерживае- 퇷Îˈ‡ 3 Эмпирические диапазоны долговой устойчивости à̉Ë͇ÚÓ˚ éˆÂÌ͇ ÔÂÒÓ̇· éˆÂÌ͇ ÔÂÒÓ̇· ÇÒÂÏËÌÓ„Ó ·‡Ì͇* åÇî** Чистая приведенная стоимость долга по отношению к ВВП Чистая приведенная стоимость долга по отношению к экспорту товаров и услуг Чистая приведенная стоимость долга по отношению к доходам бюджета 21—49% 26—58% 79—300% 83—276% 142—235% 138—264% Примечание. Таблица построена на основе данных Debt Sustainability in Low-Income Countries — Proposal for an Operational Framework and Policy Implications. Prepared by the Staffs of the IMF and the World Bank. Approved by Mark Allen and Gobind Nankani. February 3, 2004. P. 20. Сайт в Интернете: https://www.imf.org/ * Вероятность наступления долгового кризиса в течение последующих пяти лет составляет 25%. ** Вероятность наступления долгового кризиса в течение последующих пяти лет составляет 20%. 퇷Îˈ‡ 4 Рекомендуемые пороговые значения индикаторов долга (процентов) à̉Ë͇ÚÓ˚ éˆÂÌ͇ ÛÓ‚Ìfl ‡Á‚ËÚËfl ËÌÒÚËÚÛˆËÓ̇θÌÓÈ Ò‰˚ Ë Í‡˜ÂÒÚ‚‡ ÔÓ‚Ó‰ËÏÓÈ ÔÓÎËÚËÍË ë··‡fl Чистая приведенная стоимость долга по отношению к ВВП Чистая приведенная стоимость долга по отношению к экспорту товаров и услуг Чистая приведенная стоимость долга по отношению к доходам бюджета Обслуживание долга по отношению к экспорту Обслуживание долга по отношению к доходам бюджета ë‰Ìflfl ëËθ̇fl 30 45 60 100 200 300 150 200 250 15 25 35 20 30 40 Примечание. Таблица построена на основе данных Debt Sustainability in Low-Income Countries — Proposal for an Operational Framework and Policy Implications. Prepared by the Staffs of the IMF and the World Bank. Approved by Mark Allen and Gobind Nankani. February 3, 2004. P. 21. ● мые в бóльшей степени за счет роста внешнего долга корпоративного сектора, в том числе за счет долга банковской сферы; хроническое отрицательное сальдо текущего счета платежного баланса, в несколько раз превышающее допустимые уровни, что вызывает необходимость мобилизации внутренних ресурсов, для измерения способности которой не подходит ни отношение долга к экспорту, ни отношение долга к 6 Рассматриваемые здесь и далее пороговые значения относятся к государственному и гарантированному государством внешнему долгу в силу того, что эта часть валового внешнего долга являлась доминирующей в анализируемой группе стран. При этом персоналом МВФ и Всемирного банка рекомендовано включать в эти пороги также государственный внутренний и корпоративный внешний долг. 30 Банкаўскi веснiк, КАСТРЫЧНIК 2010 çÄìóçõÖ èìÅãàäÄñàà ВВП. В этом случае необходимо учитывать соотношения объема внешнего долга, обслуживание долга к доходам от экспорта, внешнего государственного долга к доходам бюджета. В-третьих, прогноз основных показателей социально-экономического развития нашей страны и расходов по погашению и обслуживанию внешнего долга органов государственного управления. С учетом перечисленных факторов и сказанного выше для оценки устойчивости валового внешнего долга можно предложить индикативную систему внешнедолговой устойчивости, представленную в таблице 5. Пороговые значения индикато- ров внешнедолговой устойчивости должны приобрести статус одобренных или утвержденных на государственном уровне количественных параметров, соблюдение которых может стать непременным элементом правительственных экономических программ. Поскольку лишь динамика отражает соотношение показателей и пороговых значений, обозначая перемены развития внешнедолговой ситуации, их следует использовать в контексте среднесрочных сценариев задолженности, в динамике, а не в качестве статичных показателей. Кроме того, их нужно анализировать вместе с важнейшими экономическими и финансовыми переменными, особенно с ожидаемыми темпами роста и про- 퇷Îˈ‡ 5 Индикативная система внешнедолговой устойчивости Республики Беларусь à̉Ë͇ÚÓ˚ èÓÓ„Ó‚˚ Á̇˜ÂÌËfl Валовой внешний долг (ВВД) Отношение ВВД к ВВП Не более 50% Отношение ВВД к экспорту Не более 150% Обслуживание ВВД к экспорту Не более 15% Доля краткосрочных внешних заимствований в общем объеме ВВД Не более 50% Отношение международных резервов к краткосрочному ВВД Не менее 130% Внешний государственный долг (ВГД)* Отношение ВГД к ВВП Не более 25% Отношение ВГД к доходам бюджета Не более 75% Обслуживание ВГД к доходам бюджета Не более 15% Средний срок погашения нельготного долга Не менее трех лет Внешний долг финансового сектора Открытая валютная позиция (для банков) Не более 20% собственных средств (капитала) банка Отношение иностранной совокупной банковской позиции к совокупному собственному капиталу банковской системы Не более 20% Внешний долг корпоративного сектора** Леверидж Не более 4 Доля краткосрочных внешних заимствований в общем объеме внешнего долга Не более 50% Отношение ежегодного обслуживания кредитов к ежегодной прибыли Не более 15% Примечание. Таблица — разработка автора. * Целесообразно утверждать предельный размер государственных внешних заимствований в форме ежегодного закона о бюджете на предстоящий финансовый год, который не должен превышать годового объема платежей по обслуживанию и выплате основной суммы государственного внешнего долга. ** Для валообразующих внешний долг предприятий. центными ставками, сальдо текущего счета платежного баланса, дефицитом бюджета, от которых зависит динамика показателей и пороговых значений в среднесрочных сценариях. Указанные сценарии представляют собой численные оценки, выполненные с учетом предполагаемого поведения экономических переменных и других факторов с целью определения условий, при которых долговые и другие показатели стабилизируются на приемлемом уровне, а также основных рисков, угрожающих экономике, необходимости и степени корректировки экономической политики. Макроэкономическая неопределенность, касающаяся, например, динамики счета текущих операций; неопределенность экономической политики, допустим, в налогово-бюджетной сфере, как правило, занимают доминирующее положение в среднесрочных прогнозах. Им отводится заметная роль в сценариях, составляемых МВФ в рамках консультаций и в поддерживаемых Фондом стабилизационных программах. Однако динамика отклонения фактических и прогнозных параметров от пороговых значений в первую очередь показывает степень угрозы в сфере внешнего долга и очередность их устранения. Важно постоянно иметь в виду эти отклонения и осуществлять меры по нейтрализации возможных негативных последствий. Анализ динамики индикаторов внешнедолговой устойчивости Республики Беларусь (таблицы 6, 7) позволяет сделать вывод, что в нашей стране существуют проблемы с ликвидностью, платежеспособностью (их характеризуют отношение обслуживания долга к экспорту; отношение международных резервов к краткосрочному долгу) и чрезмерным накоплением краткосрочного долга. А поскольку индикаторы устойчивости внешнего государственного долга не превышают пороговых значений, можно предположить, что данные проблемы касаются корпоративного и банковского секторов. Следовательно, особенно актуальна на современном этапе необходимость первоочередного регулирования корпоративной внешней задолженности. 31 Банкаўскi веснiк, КАСТРЫЧНIК 2010 çÄìóçõÖ èìÅãàäÄñàà 퇷Îˈ‡ 6 Динамика индикаторов устойчивости валового внешнего долга Республики Беларусь èÓÓ„Ó‚˚ Á̇˜ÂÌËfl ̇ ‰‡ÚÛ ÇÇÑ/ÇÇè ÇÇÑ/ù ÑÓÎfl ͇ÚÍÓêÂÁ‚˚/ é·ÒÎÛÊË‚‡ÌË ÒÓ˜ÌÓ„Ó ‰Ó΄‡ ͇ÚÍÓÒÓ˜Ì˚È ÇÇÑ/ù ‚ Ó·˘ÂÏ Ó·˙ÂÏ ‰Ó΄ ÇÇÑ ç ·ÓΠ砷ÓΠ50% 150% 01.01.2001 01.01.2002 01.01.2003 01.01.2004 01.01.2005 01.01.2006 01.01.2007 01.01.2008 01.01.2009 01.01.2010 16,0 24,2 26,7 23,5 21,3 17,0 18,5 27,6 24,6 45,0 27,4 35,1 41,9 36,1 31,5 28,2 30,8 45,2 40,9 88,7 ç ·ÓΠ15% ç ·ÓΠ50% ç ÏÂÌ 130% 9,0 7,6 7,1 13,7 11,7 12,4 16,6 14,4 17,4 23,4 58,6 62,6 63,7 66,2 77,8 71,2 69,8 62,9 53,6 45,0 29,1 19,3 19,2 18,0 20,1 35,5 28,9 53,2 37,0 57,1 Примечания. Выделенные данные указывают на то, что эти значения находятся “в зоне риска”. Таблица — разработка автора. 퇷Îˈ‡ 7 Динамика индикаторов устойчивости внешнего государственного долга Республики Беларусь ÇÉÑ/ÇÇè èÓÓ„Ó‚˚ Á̇˜ÂÌËfl ̇ ‰‡ÚÛ ÇÉÑ/ ‰ÓıÓ‰˚ ·˛‰ÊÂÚ‡ ç ·ÓΠ25% 01.01.2001 01.01.2002 01.01.2003 01.01.2004 01.01.2005 01.01.2006 01.01.2007 01.01.2008 01.01.2009 01.01.2010 ç ·ÓΠ75% 2,6 2,9 2,5 1,9 2,1 2,0 1,6 4,5 6,0 10,1 13,8 16,4 14,4 11,5 7,4 6,1 4,4 12,1 15,6 29,4 Примечание. Таблица — разработка автора. 32 é·ÒÎÛÊË‚‡ÌË ÇÉÑ/ ‰ÓıÓ‰˚ ·˛‰ÊÂÚ‡ ç ·ÓΠ15% 3,9 7,1 3,1 3,1 1,7 1,3 1,2 1,3 1,2 1,6 Источники: 1. External debt statistics: guide for compilers and users. Washington, D.C.: International Monetary Fund, 2003. 2. Мясникович, М.В., Полоник, С.С., Пузиков, В.В. Управление системой обеспечения экономической безопасности. — Минск: Право и экономика, 2006. 3. Кравченко, В. Последние десять лет в Беларуси наблюдается тенденция снижения внешнего государственного долга //Финансы. Учет. Аудит. 2004. № 5. С. 14—16. 4. Экономическая безопасность России: общий курс: учеб. / под ред. В.К. Сенчагова. — М.: Дело, 2005. 5. Билалов, М.Г. Иностранная задолженность и управление внешним долгом в странах с переходной экономикой //Современное управление. — 2005. № 6. С. 39—47. 6. Экономическая безопасность: учеб. пособие / [В.А. Богомолов и др.]; под ред. В.А. Богомолова. — 2-е изд. — М.: ЮНИТИ-ДАНА, 2009. 7. Полоник, С.С. Экономическая безопасность Республики Беларусь в условиях финансового кризиса: внешнеэкономические и финансовые аспекты / C.С. Полоник. — Минск: НИЭИ Министерства экономики Республики Беларусь, 2009. 8. Золотогоров, В.Г. Экономика: Энциклопедический словарь. — Минск: Интерпрессервис. — Книжный дом, 2003. 9. Хейфец, Б.А. Решение долговых проблем. Мировой опыт и российская действительность [Текст]: монография / Б.А. Хейфец. — М.: ИКЦ “Академкнига”, 2002. 10. Щегорцов, В.А. Мировая экономика. Мировая финансовая система. Международный финансовый контроль: учеб. / В.А. Щегорцов, В.А. Таран; под ред. В.А. Щегорцова. — М. : ЮНИТИ-ДАНА, 2005. С. 228—229. 11. Подвинская, Е.С. Об управлении внешним долгом //Финансы. 2002. № 3. С. 22—24. 12. Debt-and Reserve-Related Indicators of External Vulnerability. Prepared by the Policy Development and Review Department in consultation with other Departments. March 23, 2000. Сайт в Интернете: http://www.imf.org/ 13. Debt Sustainability in Low-Income Countries — Proposal for an Operational Framework and Policy Implications. Prepared by the Staffs of the IMF and the World Bank. Approved by Mark Allen and Gobind Nankani. February 3, 2004. Сайт в Интернете: https://www.imf.org/