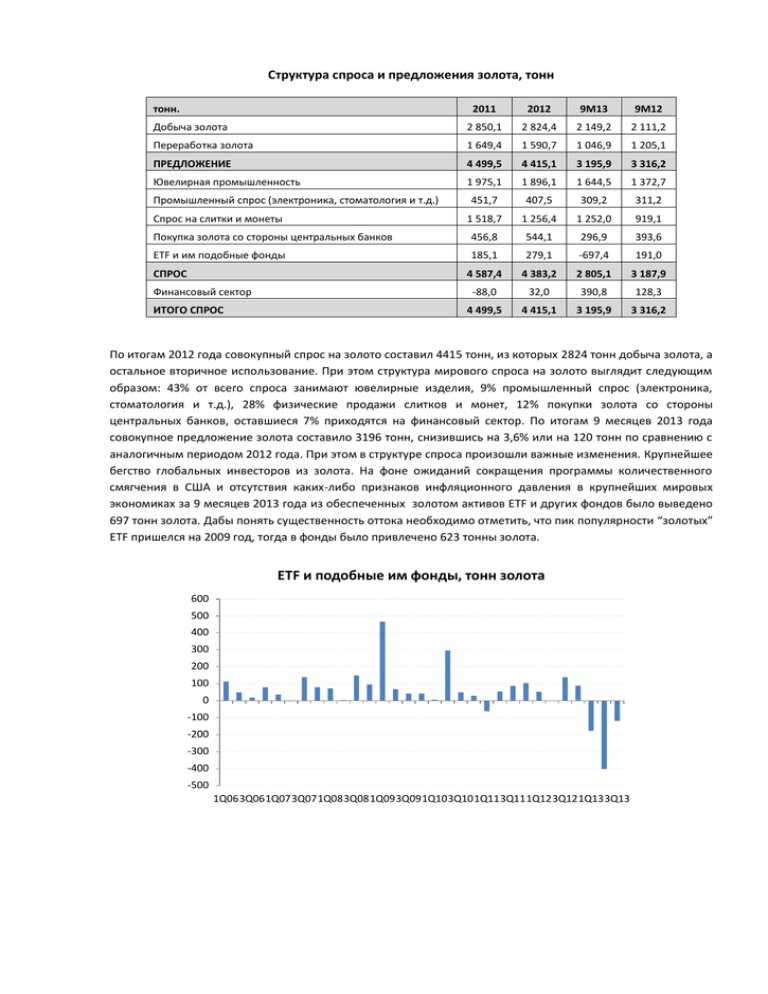

ETF и подобные им фонды, тонн золота

реклама

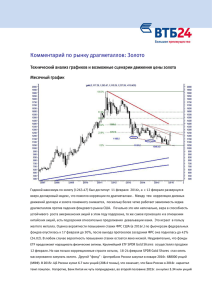

Структура спроса и предложения золота, тонн тонн. 2011 2012 9M13 9M12 Добыча золота 2 850,1 2 824,4 2 149,2 2 111,2 Переработка золота 1 649,4 1 590,7 1 046,9 1 205,1 ПРЕДЛОЖЕНИЕ 4 499,5 4 415,1 3 195,9 3 316,2 Ювелирная промышленность 1 975,1 1 896,1 1 644,5 1 372,7 451,7 407,5 309,2 311,2 Промышленный спрос (электроника, стоматология и т.д.) Спрос на слитки и монеты 1 518,7 1 256,4 1 252,0 919,1 Покупка золота со стороны центральных банков 456,8 544,1 296,9 393,6 ETF и им подобные фонды 185,1 279,1 -697,4 191,0 4 587,4 4 383,2 2 805,1 3 187,9 -88,0 32,0 390,8 128,3 4 499,5 4 415,1 3 195,9 3 316,2 СПРОС Финансовый сектор ИТОГО СПРОС По итогам 2012 года совокупный спрос на золото составил 4415 тонн, из которых 2824 тонн добыча золота, а остальное вторичное использование. При этом структура мирового спроса на золото выглядит следующим образом: 43% от всего спроса занимают ювелирные изделия, 9% промышленный спрос (электроника, стоматология и т.д.), 28% физические продажи слитков и монет, 12% покупки золота со стороны центральных банков, оставшиеся 7% приходятся на финансовый сектор. По итогам 9 месяцев 2013 года совокупное предложение золота составило 3196 тонн, снизившись на 3,6% или на 120 тонн по сравнению с аналогичным периодом 2012 года. При этом в структуре спроса произошли важные изменения. Крупнейшее бегство глобальных инвесторов из золота. На фоне ожиданий сокращения программы количественного смягчения в США и отсутствия каких-либо признаков инфляционного давления в крупнейших мировых экономиках за 9 месяцев 2013 года из обеспеченных золотом активов ETF и других фондов было выведено 697 тонн золота. Дабы понять существенность оттока необходимо отметить, что пик популярности “золотых” ETF пришелся на 2009 год, тогда в фонды было привлечено 623 тонны золота. ETF и подобные им фонды, тонн золота 600 500 400 300 200 100 0 -100 -200 -300 -400 -500 1Q063Q061Q073Q071Q083Q081Q093Q091Q103Q101Q113Q111Q123Q121Q133Q13 ETF и им подобные фонды, тонн золота 800 623 600 400 133 200 208 260 253 2006 2007 382 321 279 185 0 0 -200 -400 -600 -800 -697,4 2003 2004 2005 2008 2009 2010 2011 2012 9M13 Столь масштабное бегство из финансовых фондов было компенсировано спросом на монеты, слитки и ювелирные изделия. Если сравнивать 9 месяцев 2013 года с аналогичным периодом 2012 года, то спрос на монеты и слитки вырос на 36,2% или 332,9 тонн, а на ювелирные изделия увеличение спроса составило 271,8 тонны (+19,8%). В совокупности спрос увеличился более чем на 600 тонн. При этом стоит отметить, что основным покупателем ювелирных изделий, слитков и монет являются Индия и Китай. По итогам 9 месяцев 2013 года на Индию и Китай приходится 58% мирового спроса на ювелирные изделия и порядка 43% мирового спроса на слитки и монеты. Впечатляют и внушительные темпы роста. За период с 4 квартала 2012 года по 3 квартал 2013 года индийский спрос на ювелирные изделия, слитки и монеты увеличился на 24% до 977,6 тонн, а китайский – на 30% до 996,3 тонн. Совокупный спрос на золото у этих стран составил 1973,9 тонн, а это свыше 52% от общемирового спроса. Кроме того, на фоне довольно впечатляющих цифр стоит отметить падение спроса со стороны ювелирной промышленности в 3 квартале 2013 года по сравнению с предыдущим кварталом. В частности за период с июля по сентябрь 2013 года спрос на ювелирные изделия составил 486,7 тонн, снизившись почти на 20% по сравнению со 2 кварталом 2013 года. Данное снижение было вызвано падением спроса со стороны индийских ювелиров, которые были вынуждены сократить выпуск продукции, поскольку власти страны, обеспокоенные растущим дефицитом текущих операций, были вынуждены пойти на ряд мер по ограничению импорта золота в страну. В начале июня налоговое управление повысило пошлину на ввоз драгоценного металла с 6% до 8%. Для повышения эффективности принятых мер власти страны ввели новые правила импорта, в соответствии с которыми не менее 20% каждой импортируемой партии металла "должны становиться доступными для целей экспорта". А в августе Центральный банк Индии ввел запрет на ввоз в страну золотых монет и медальонов. Пока говорить о смене тенденции на основе одного квартала преждевременно, однако, первые признаки негативной ситуации в связи с падением индийского спроса на ювелирные изделия, монеты и слитки налицо. Важное изменение в структуре спроса на золото последних лет – это позиция центральных банков. Если раньше центральные банки выступали чистыми продавцами золота, то с 2010 года они выступают покупателями золота. По итогам 2012 года центробанки увеличили вложения в золото на 533 тонны. За 9 месяцев 2013 года покупки золота со стороны центробанков составили 296,9 тонн, снизившись почти на 97 тонн за аналогичный период 2012 года. Покупка (+) / продажа (-) золота со стороны центральных банков 600 400 200 0 -200 -400 -600 -800 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 9M13 Официально крупнейшими держателями золота являются США, Германия и МВФ. Причем 10 держателей золота выглядит следующим образом. тонн золота 1 США 8 133,5 2 Германия 3 390,6 3 МВФ 2 814,0 4 Италия 2 451,8 5 Франция 2 435,4 6 Китай 1 054,1 7 Швейцария 1 040,1 8 Россия 1 015,1 9 Япония 765,2 10 Голландия 612,5 Причем за последние 3 года довольно существенно нарастили свои вложения в золото центральные банки Турции (374,1 тонны), России (259,1 тонны), Мексики (115,9 тонны), Республики Корея (90 тонн), Казахстана (69,7 тонны), Таиланда (52,9 тонны). На 2014 год мы придерживаемся сценария, что цены на золото будут колебаться в диапазоне 1200-1350 долл. Не в пользу золота пока играют следующие факторы: сокращение программы количественного смягчения в США, снижение инвестиционного спроса, а также спроса на золото со стороны центробанков. Поддержку рынку золота может оказать закрытием низкорентабельных производств золота, а также смена вектора инфляционных ожиданий в Европе и США.