На правах рукописи КИСЛИЦЫНА ЛАРИСА ВИКТОРОВНА

реклама

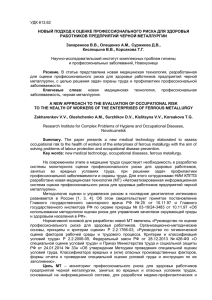

На правах рукописи КИСЛИЦЫНА ЛАРИСА ВИКТОРОВНА ФИНАНСИРОВАНИЕ ПРЕДПРИЯТИЙ РЕГИОНА В УСЛОВИЯХ ИХ СТРУКТУРИРОВАНИЯ Специальность 08.00.10 — Финансы, денежное обращение и кредит АВТОРЕФЕРАТ Диссертации на соискание ученой степени кандидата экономических наук Иркутск - 2006 Диссертация выполнена на кафедре финансов Байкальского государственного университета экономики и права Научный руководитель: кандидат экономических наук, доцент Винокурова Валентина Павловна Официальные оппоненты: доктор экономических наук, профессор Бахматов Сергей Александрович доктор экономических наук, профессор Суходолов Александр Петрович Ведущая организация: Бурятская государственная сельскохозяйственная академия им. В.Р.Филиппова Защита состоится 21 июня 2006 года в 15:00 часов на заседании диссертационного совета К 212.070.01 при Байкальском государственном университете экономики и права по адресу: 664003, г. Иркутск, ул. Карла Маркса, 24, корпус 9, зал заседаний Ученого совета С диссертацией можно ознакомиться в библиотеке Байкальского государственного университета экономики и права по адресу: 664003, г. Иркутск, ул. Ленина, 11, корпус 2, ауд. 203. «/&» ]мая 2006 г. Автореферат разослан «£_fb» Ученый секретарь диссертационного совета Кандидат экономических наук, доцент / А.В. Шипицына 1. ОБЩАЯ ХАРАКТЕРИСТИКА РАБОТЫ Актуальность темы исследования. В современных условиях рост бизнеса с одной стороны требует адекватной системы финансирования, а с другой, содержание этой системы находится под влиянием внешних условий функционирования предприятий, определяется доступностью ресурсов рынков капитала в России. Поскольку предприятия имеют определенное территориальное размещение, организация процесса их финансирования находится как под влиянием некоторых факторов регионального характера, так и связанных с корпоративным строительством в России. •..•;. Недостаточная теоретическая и практическая разработанность проблемы финансирования предприятий в этих условиях обосновывает научную необходимость и актуальность темы диссертационного исследования. Степень разработанности проблемы. В ходе исследования была изучена и систематизирована литература, в которой освещены вопросы содержания и развития финансирования предприятий в условиях их структурирования. В исследовании использованы научные труды отечественных экономистов, посвященные вопросам организации процесса финансирования предприятий, вопросам структурирования их капитала в частности: Авдашева СБ., Аюшиев А.Д., Березкин Ю.М., Анташов В.А., Уварова Г.В., Бланк И.А., Долгопятова Т.Г., Жукова Е.Ф., Клсйнер Г.Б., Кузнецова О.А., Лившиц В. Н., Ломакина Т.П., Паппэ Я.Ш., Радыгин А.Д., Рудык Н.Б., Сергиенко Я.В., Фомин П.А., Хохлов В.В. и другие. Диссертантом были также изучены научные труды зарубежных исследователей, которые внесли весомый вклад в разработку теоретических основ вопросов, касающихся финансирования предприятий: Коласс Б., Макконел К.Р., Брю С , Модильяни Ф., Миллер М., Уилъямсон О., Уолш К., Хелферт Э., Хикс Дж.Р., Ченг Ф., Джонс Э., Голдсмит Р., Маккинон Р., Шоу Е., Ван Хорн Дж. К. и др. .. . . В то же время, несмотря на то, что финансированию предприятий уделялось и уделяется большое внимание, существует достаточно много вопросов, требующих нового переосмысления в условиях современной России. Многообразие форм и методов финансирования, находящих свое применение в практике предприятий в последние десятилетия, обуславливает необходимость исследования этих форм и методов с точки зрения обеспечения результативности для функционирования предприятия и использования капитала в целом. Цель и задачи исследования. Целью настоящего исследования является выявление особенностей финансирования предприятий региона в условиях их структурирования и разработка способов определения результативности финансирования предприятий. В соответствии с поставленной целью определены следующие основные задачи исследования: • исследовать теоретические аспекты финансирования предприятий в современных условиях; • обосновать влияние структурирования предприятий на изменение направленности финансирования; • выявить факторы, влияющие на состояние и динамику финансирования предприятий; • выявить особенности формирования состава и структуры источников финансирования предприятий; • охарактеризовать основные направления трансформации финансирования предприятий в условиях их структурирования; . • разработать методический подход к определению результативности финансирования предприятий. • . ; Объект исследования — совокупность отношений, возникающих в процессе финансирования предприятий. :-:'--*--. Предмет исследования - финансирование предприятий региона в условиях их структурирования. ;••••••• Наиболее существенные результаты, полученные автором. В ходе диссертационного исследования автором получены следующие научные результаты:' •-•• ..-..;.• ' ..•-•••• • определены внутренние и внешние факторы, влияющие на содержание и направленность финансирования предприятий; г. • выявлены и рассмотрены основные направления структурирования предприятий региона как предпосылки изменения финансирования; " выявлены особенности формирования источников финансирования предприятий региона в условиях их структурирования; • определено влияние высвобождения капитала на пассивное финансирование предприятий; • определено место и содержание активного финансирования предприятий в условиях их структурирования. • предложены способы определения результативности финансирования с учетом динамической сопоставимости и соподчиненное™ отдельных показателей. , Степень обоснованности научных положений, выводов и рекомендаций, содержащихся в диссертации. Теоретическую основу диссертационной работы составили исследования ведущих отечественных и зарубежных ученых и экономистов в области вопросов, касающихся финансирования предприятий, формирования финансовой структуры капитала. Информационно-эмпирической базой исследования послужили нормативная и справочная литература, бухгалтерская и финансовая отчетность крупнейших предприятий-резидентов Иркутской области, статистические материалы, монографические исследования и материалы периодической печати, Интернет-источники. Глубина исследования, обоснованность научных результатов, достоверность выводов и рекомендаций была обеспечена применением общенаучных методов познания: наблюдения, сравнения, синтеза теоретического и практического материала, использованием методов экономического и финансового анализа, статистической группировки, выборки и обобщения. Научная новизна диссертационного исследования заключается в следующем: • уточнено понятие финансирования предприятий с учетом качественной характеристики его как процесса, включающего финансовое обеспечение предприятия и использование источников ресурсов для целей инвестирования (вложения), авансирования (возмещения) и расходования капитала; : • введены новые классификационные признаки выделения видов финансирования в зависимости от содержания финансовых потоков, обеспечивающих движение капитала, в зависимости от содержания баланса предприятия, в зависимости от форм организации процессов финансирования, в зависимости от направлений использования привлеченного капитала; " обоснованы факторы трансформации самофинансирования предприятий, влияющие на качество этого способа финансирования; • дополнены методические приемы определения отдельных финансовых показателей в условиях изменения содержания финансирования предприятий. . Значение полученных результатов для теории и практики состоит в том, что полученные результаты способствуют расширению теоретической базы исследования вопросов финансирования предприятий в современных условиях. Практическая значимость работы заключается в том, что дополнение методических приемов определения отдельных финансовых показателей позволило адаптировать последние к современным условиям. Кроме того, предложенные способы определения результативности процесса финансирования, могут быть использованы на практике в условиях структурирования предприятий. Сведения о реализации и апробации результатов исследования. Основные результаты исследования были обсуждены на научно-практических конференциях: «Проблемы совершенствования бюджетной политики регионов и муниципалитетов России и стран Северной Европы».- Петрозаводск, 2004; «Проблемы функционирования финансовой системы страны и пути их решения»- Ижевск, 2004 г.; «Конкурентоспособность территорий и предприятий во взаимозависимом мире» - Екатеринбург, 2005; на ежегодных конференциях профессорско-преподавательского состава Байкальского государственного университета экономики и права (г. Иркутск). Теоретические положения и практические материалы диссертационного исследования используются автором в учебном процессе Байкальского государственного университета экономики и права при проведении лекционных и практических занятий по учебным дисциплинам: «Финансы предприятий», «Финансовая диагностика». Публикации. По теме исследования опубликовано 13 работ общим объемом5,25п.л. • . • ;.'.". . . . 2. ОСНОВНОЕ СОДЕРЖАНИЕ РАБОТЫ • Во введении обоснована актуальность выбранной темы диссертационного исследования, определяются цель и задачи, объект и предмет исследования, представлены научная новизна и практическая значимость исследовательской работы. •••.•.-• В первой главе рассмотрены теоретические аспекты понятия финансирования предприятий, факторы, влияющие на организацию процесса финансирования предприятий и его направленность, тенденции изменения финансирования предприятий в современных условиях. Во второй главе дана характеристика структурирования предприятий как предпосылки изменения направленности их финансирования, проанализирована структура источников финансирования предприятий на примере предприятий-резидентов Иркутской области и последствия трансформации финансирования предприятий. .. • • . В третьей главе предложены способы определения результативности процесса финансирования предприятий. В заключении представлены основные выводы и результаты, определившиеся в ходе диссертационного исследования. Объем и структура диссертации. Диссертация состоит из введения, трех глав, заключения, списка использованной литературы и приложений. Структура диссертации определена целью и задачами исследования, представлена в табл. 1. Таблица 1 Структура диссертационной работы Наименование Глав Параграфов Введение 1. Теоретический 1.1.Теоретические аспекты финансироанализ финансирова- вания предприятий ния предприятий 1.2.Анализ условий и тенденций финансирования предприятий в современных условиях 2. Трансформация 2.1. Структурирование предприятий как предпосылка изменения направленности финансирования предприятий в ре- их финансирования гионе: анализ пред- 2.2.Структура источников финансировапосылок, состояния, ния предприятий в регионе и ее динамика последствий 2.3 .Трансформация финансирования предприятий в регионе и ее последствия 3. Разработка спосо- 3.1.Доходность как показатель результабов определения ре- тивности процесса финансирования зультативности про- предприятий цесса финансирова- 3.2.Результативность финансирования с ния предприятий. позиции финансового равновесия предприятий Заключение Итого Список использованной литературы Приложения Всего стра ниц количество таб рилиц сунков 5 - 32 2 31 10 18 11 28 9 28 11 23 7 14 5 7 186 55 15 - 85 286 42 97 - • • - - ' припоженый 3 - 14 - - . 15 - - 8 , - - - 2 2 4 - 44 44 44 Диссертация изложена на 286 страницах и включает 97 таблиц, из них 55 - в тексте/ 44 - в приложениях, 2 рисунка, в том числе 2 в приложениях, список использованной литературы из 195 наименований и 46 приложений. 3. ОСНОВНЫЕ РЕЗУЛЬТАТЫ ИССЛЕДОВАНИЯ, ВЫНОСИМЫЕ НАЗАЩИТУ 1. Уточнено понятие финансирования предприятий с учетом качественной характеристики его как процесса, включающего финансовое обеспечение предприятия и использование источников ресурсов для целей инвестирования (вложения), авансирования (возмещения) и расходования капитала. На основе проведенного анализа различных аспектов понятия «финансирование», для целей диссертационного исследования предлагается несколько иной подход к содержанию финансирования. В работе предлагается для характеристики финансирования как процесса учитывать не только его финансовое обеспечение, т.е. источники, но и вторую составляющую этого процесса - направленность использования привлеченных денежных средств, поскольку в рамках финансирования возникает необходимость в выборе направлений использования капитала. Полагаем, что финансирование включает в себя наряду с выбором форм, методов и источников привлечения капитала, выбор решений по поводу направлений использования привлеченного капитала, а именно: вложение (инвестирование), авансирование и расходование. Инвестирование представляет собой долгосрочное вложение капитала с целью получения прибыли. Финансовым обеспечением инвестирования соответственно являются финансовые ресурсы, свободные от обязательств: чистая прибыль, амортизация, банковские кредиты, облигационные займы, дополнительная эмиссия акций. Рассмотрение авансирования (возмещения) как направления использования капитала в процессе финансирования, предполагает учет той его особенности, которая проявляется в формировании кругооборота и оборота капитала, обслуживающего текущую деятельность предприятия. Финансовое обеспечение авансирования осуществляется за счет выручки от продаж, в момент возмещения ресурсов, отвлеченных на финансирование материальных запасов, заработной платы, прочих текущих расходов предприятия. Расходование как направление использования капитала отличается тем, что использование капитала в данном случае связано с его изъятием из кругооборота. Направления расходования могут быть различными, равно как и источники. Так, в частности, расходование капитала па финансирование налоговых расходов предполагает использование таких источников как выручка и прибыль; на социальные расходы, благотворительную деятельность — чистой прибыли предприятия. Характеристика финансирования предполагает выделение субъекта, в отношении которого задействован этот процесс. Особое значение в рамках дис- сертации уделено предприятию как субъекту, в отношении которого процесс финансирования задействован. При этом предприятие (институциональная единица) было исследовано с позиции его роли в организационном обособлении капитала. К исходным признакам этого обособления отнесены: статус предприятия как юридического лица, наличие имущественной ответственности, раскрытие информации о финансовых параметрах управления капиталом, пространственное размещение предприятия как имущественного комплекса. 2. Введены новые классификационные признаки в связи с уточнением и расширением понимания финансирования. Расширение и уточнение понятия финансирования в рамках исследования позволило дополнить классификации финансирования на основе введения новых классификационных признаков (табл. 2). Таблица 2 Классификации финансирования предприятия ' (на основе дополнительных признаков) Классификационный признак 1.В зависимости от содержания финансовых потоков, обеспечивающих движение капитала предприятия Характеристика финансирования 1.1.Финансирование посредством финансовых потоков, обеспечивающих высвобождение капитала предприятия 1.2.Финансирование посредством финансовых потоков, обеспечивающих приток капитала на предприятие 1.3.Финансирование посредством финансовых потоков, обеспечивающих связывание капитала 1,^Финансирование посредством финансовых потоков, обеспечивающих отток капитала предприятия ' 2. В зависимости от содержания 2.1. Пассивное финансирование баланса предприятия 2.2. Активное финансирование З.В зависимости от форм органи- 4.1 Схемное финансирование зации процессов финансирования 4.2 Институциональное финансирование 4.В зависимости от направления 5.1 .Финансирование инвестиционных проектов использования привлеченного ка- 5.2.Фшш1сирование операций питала 5.3.Финансирование финансовых вложений 5.4. Финансирование оборотного капитала 5.5. Финансирование предприятия в целом Выделение такого классификационного признака финансирования как содержание финансовых потоков, обеспечивающих движение капитала, позволило рассматривать «финансовый поток» как совокупность входящих и исходящих платежей за определенный период, с учетом направленности этих платежей, степени их участия в обеспечении движения капитала и в процессе фи- нансирования предприятий. Исходя из этого, финансовые потоки предприятия рассматриваются как: ' , . . . : •••••. • . 1) финансовые потоки, высвобождающие капитал; 2) финансовые потоки, обеспечивающие приток дополнительного капитала на предприятие; 3) финансовые потоки в виды выплат, связывающих капитал; 4) финансовые потоки, в виде выплат, сопровождающих отток капитала из кругооборота предприятия. Классификационный признак финансирования в зависимости от содержания баланса предприятия, от особенности толкования разных сторон баланса (актива и пассива), позволил рассматривать отдельно активное и пассивное финансирование. Активное финансирование, в этом случае, рассматривается как совокупность операций, которые имеют такую качественно однородную особенность, которая состоит в том что они являются результатом высвобождения капитала предприятия, вложенного в его активы. Высвобождение капитала, в свою очередь, реализуется либо в форме поступлений, или финансовых потоков, высвобождающих капитал, либо, с учетом фактора времени, в форме ускорения оборачиваемости капитала предприятия. Пассивное финансирование характеризуется как совокупность операций, посредством которых мобилизуется капитал в распоряжение предприятия. Его результаты определяются изменением содержания и статей пассива баланса, и капитал рассматривается в балансовом смысле, а именно, как обязательства предприятия перед инвесторами собственного, заемного и привлеченного капитала. ' . Качественной характеристикой финансирования в данном случае является разграничение источников, прежде всего, на собственный, заемный и привлеченный капитал (кредиторская задолженность). В работе аргументировано выделение отдельно такого элемента капитала как кредиторская задолженность для целей анализа финансирования предприятий. Третьим классификационным признаком, который позволяет характеризовать определенную сторону процесса финансирования, на наш взгляд, является разграничение финансирования в зависимости от форм его организации. Изменение институциональных условий в России способствовало развитию такого способа финансирования, который можно определить как «схемное финансирование» 1 . • • • Для определения различия между «схемным финансированием» и финансированием предприятия, на наш взгляд, следует последний рассматривать как институциональное финансирование. При этом под институциональной едини1 Есрезкин Ю.М. Проблемы и способы организации финансов.- Иркутск: Изд-но ИГЭА, 2001- С.123 10 цей, в отношении которой реализуется процесс финансирования, может пониматься юридическое лицо, предприятие, частный предприниматель, при условии обособления их имущества, финансовой ответственности и возможности определения результативности управления капиталом. Четвертый, введенный в работе, классификационный признак предусматривает разделение финансирования по направлениям использования привлеченного капитала. Он позволил рассматривать финансирование как особый процесс, конкретизируя его направленность применительно к отдельным операциям, активам, инвестиционным проектам, сделкам, отдельным видам расходов (например, финансовым, социальным, текущим), а также к предприятию в целом. В каждом отдельном случае, различными будут приоритетные источники финансирования, сроки окупаемости, скорость высвобождения капитала. 3. Определены внутренние и внешние факторы, влияющие на содержание и направленность финансирования предприятий. С целью анализа условий и тенденций, характеризующих финансирование предприятий в России были систематизированы различные исследования в этой области, что позволило исследователю выделить две группы факторов, оказывающих решающее значение на процесс финансирования предприятий (рис.1). Факторы, влияющие на организацию процесса финансирования предприятия Внешние - Внутренние Реализация в рамках экономики мягких бюджетных ограничений Фактор, обусловленный агентскими отношениями на предприятии Уровень развития кредитного сынка -* Тарифный фактор - Бюджетный фактор Фактор «инсайдерской ренты» U Фискальный фактор Фактор «инвестиционной пассивности» Рисунок 1. Факторы, влияющие на организацию процесса финансирования предприятия 11 - - Мягкие бюджетные ограничения (МБО), на наш взгляд, правомерно рассматривать как фактор финансирования предприятий в силу особегагостей формирования и степени влияния на капитал хозяйствующих субъектов. С целью смягчения бюджетных ограничений в России чаще всего использовались (а некоторые используются и в настоящее время): коммерческие и банковские кредиты, налоговые кредиты, налоговые амнистии, реструктуризация задолженности по налогам, административные барьеры, бюджетные субсидии. Влияние МБО на процесс финансирования предприятий схематично представлено на рисунке 2. Направленность финансирования предприятий посредством кредитов коммерческих банков, в том числе выдаваемых на долгосрочной основе, не имеет однозначного вектора. Речь идет о том, что кредитная активность банков незначительно ориентирована на финансирование предприятий с целью осуществления инвестирования в основной капитал. К внешним факторам, влияющим на содержание финансирования предприятий, отнесены также тарифный фактор, бюджетный и фискальный. Содержание фискального фактора, влияющего на «качество» финансо• вой структуры капитала предприятий состоит в накоплении просроченной кредиторской задолженности по налогам и штрафным санкциям в бюджет. Как показывают исследования, предприятия, находясь в условиях жесткой налоговой нагрузки, как правило, соизмеряют риск финансовых наказаний за нарушение налоговой дисциплины с риском получения определенной нормы доходности от использования капитала, мобилизованного посредством начисленных налогов. Согласно статистическим данным, несмотря на снижение количества предприятий, имеющих просроченную задолженность по платежам, их доля остается существенной (табл. 3). " Таблица 3 Количество предприятий основных отраслей экономики, имевших просроченную задолженность по платежам в бюджет Всего Промышленность Сельское х-во Строительство Транспорт Снизь Торговля ЖКХ 2000 г. % кол-во 54587 47,5 12551 50,7 21145 78,8 6288 58,0 3341 51,3 244 18,5 2470 13,2 5022 53,7 2001 кол-во 48877 10965 19844 5418 2768 161 1945 4930 г. % 43,5 44,8 75,1 51,4 46,0 12,0 11,2 50,9 2002 кол-во 44205 9661 18429 4525 2451 112 1558 4992 г. % 40,0 40,2 71,1 44,8 42,0 9,0 9,4 49,1 [Источник: Финансы России. 2004: стат.сб./ Росстат - М., 2004. - с. 186 ] 12 2003 г. % кол-во 37442 36,4 7765 34,7 15857 67,9 • 3422 37,9 2012 37,3 77 1260 4763 6,8 8,5 47,6 Коммерчес кий кредит Банковский кредит — • Инстру менты реали зации МБО Налоговые амнистии Налоговые кредиты Реструктури зация задолженнос ти в бюджет Администра тивные барьеры Бюджетные субсидии Действия менеджеров и собственников предприятий -применение трансфертного ценообразования; -формирование у предприятий-контрагентов подконтрольной кредиторской задолженности; -накапливание просроченной задолженности, в том числе по платежам в бюджет с целью финансирования текущей, финансовой и инвестиционной деятельности; -моделирование пропорций между прибылью и амортизацией в пользу амортизации (в т.ч. с применением ускоренного способа и переоценки основных средств); -использование амортизационных отчислений не по назначению (для целей воспроизводства основного капитала), в том числе вывод за границы предприятия -искусственное завышение цен предприятиями монополистами; -создание «неформальных» интегрированных корпораций с целью перераспределения финансовых потоков путем выделения центров затрат, центров прибыли и карманных банков. Процесс финансирования предприятия Синдром «X»: Х-неэффективность Применение неденежных форм расчетов Рентоориентирован ное поведение Создание крупных интегрированных структуре результате слияний и поглощений Последствия Рисунок 2. Влияние мягких бюджетных ограничений на организацию процесса финансирования предприятий 13 Влияние совокупности внешних факторов на содержание системы финансирования предприятий дополняется действием внутренних факторов. С точки зрения автора, к числу внутренних факторов следует отнести такие поведенческие факторы, как: 1) фактор, обусловленный агентскими отношениями на предприятии; 2) фактор «инсайдерской ренты»; 3) фактор «инвестиционной пассивности». Для российских предприятий проблема реализации финансирования с позиции агентских издержек имеет особенности, обусловленные статусом менеджеров, который в России в процессе реформирования создал возможности для реализации модели «менеджериального капитализма»2. В этой ситуации агентские конфликты возникают в процессе распоряжения па предприятиях таким объектом, как ликвидный чистый денежный поток. Доминирующие собственники и/или высший менеджмент стремятся к увеличению ликвидного чистого денежного потока за счет привлечения на определенных условиях оборотного капитала партнеров, с обращением его на цели финансирования компании. Вторым фактором, определяющим содержание и результативность системы финансирования предприятий в России, на наш взгляд, является фактор «инсайдерской ренты». Понятие «инсайдерская рента», по мнению некоторых экономистов3, представляет собой доход, безвозмездно присваиваемый доминирующей на предприятии группой лиц за счет полного или частичного контроля над финансовыми потоками. «Инсайдерская рента» как доход является важнейшим элементом механизма получения собственниками бизнеса дохода от своей собственности, что определяет предпочтения в выборе источников финансирования. Третьим фактором, влияющим на содержание и направленность финансирования предприятий России, .является фактор «инвестиционной пассивности», который зачастую предопределяет сужение бизнеса и благоприятствует реализации активного финансирования. 4. Выявлены и рассмотрены основные направления структурирования предприятий — резидентов Иркутской области как предпосылки изменения финансирования. В настоящей работе структурирование предприятий определяется как процесс организационного изменения движения капитала по различным на- ' 2 Радыгин А. корпоративное управление в России: ограничения и перспективы // Вопросы экономики.-2002.-№1. 3 Дзарасов Р.С., Новоженов Д.В. Инвестиционное поведение российских корпораций в условиях инсайдерского контроля // Менеджмент в России и за рубежом. - 2003. - Ла 5. 14 правлениям. Новая система движения капитала приобретает как новые свойства, так и конкретную цель использования привлеченного капитала. В исследовании рассмотрены такие направления структурирования предприятий - резидентов Иркутской области, являющиеся предпосылками к изменению системы финансирования: •1) структурирование предприятий в процессе приватизации; 2) структурирование предприятий путем поглощения их крупными корпорациями; 3) структурирование предприятий посредством создания новых предприятий, в том числе путем вывода капитала; 4) структурирование предприятия посредством изменения структуры источников финансирования; 5) структурирование предприятий посредством изменения пропорций в части перераспределения финансовых потоков между текущей, инвестиционной и финансовой деятельностью. 5. Выявлены особенности реализации процесса финансирования предприятий региона. Содержание финансирования предприятий в условиях их структурирования под влиянием рассмотренных факторов характеризуется определенными особенностями. Анализ, проведенный в работе по предприятиям-резидентам Иркутской области (ОАО «АНХК», ОАО «БрАЗ», ОАО «БЦБК», ОАО «Братеккомплексхолдинг», ОАО «Востсибуголь», ОАО «Иркут», ОАО «Иркутский масложиркомбинат», ОАО «Иркутскэнерго») за период с 1998 по 2004 гг., позволил выявить следующие особенности. Во-первых, наряду с пассивным финансированием, существенное место при формировании источников, занимает активное финансирование, или финансирование за счет высвобождения капитала. В работе отмечается, что активное финансирование, которое, как правило, осуществляется посредством реализации имущества предприятиями, не заменяет пассивного финансирования, но существенно дополняет его. Для определения уровня активного финансирования автором предложена формула расчета коэффициента активного финансирования, определяемая отношением величины выручки от реализации основных средств и иного имущества к совокупной величине активов предприятия. Во-вторых, в рамках реализации пассивного финансирования доминируют операции по привлечению капитала посредством расширения кредиторской задолженности партнерам предприятия. Масштабность использования кредиторской задолженности для целей финансирования привела автора к необходи- 15 мости ее учета в виде «чистой кредиторской задолженности» при расчете коэффициента самофинансирования предприятий. В-третьих, имеет место перераспределение финансовых потоков между текущей, инвестиционной и финансовой деятельностью предприятий. Наличие этого перераспределения, его значение в рамках процесса финансирования предприятий было проанализировано в работе с помощью косвенного метода анализа движения денежных средств. 6. Предложены способы определения результативности финансирования предприятий с использованием показателей доходности. Применительно к процессу финансирования необходимым представляется определение его результативности. Показатели доходности в данном случае призваны определить результативность финансирования для таких участников бизнес-процесса как собственники и кредиторы, а также для предприятия в целом, поскольку для каждого участника она будет различной. С этой целью автором предлагается трансформировать формулу, характеризующую взаимосвязь показателей рентабельности собственного капитала, заемных средств и рентабельности совокупного капитала. Модификация формулы, для цели определения результативности финансирования связана с качественным наполнением отдельных исходных показателей, используемых в расчете: величины и состава собственного капитала, величины затрат на заемный капитал, величины прибыли. Так в частности, для определения показателей доходности, наряду с прибылью предлагается включать в расчет величину амортизационных отчислений, поскольку значение амортизации как источника финансовых ресурсов в современных условиях не ограничивается ее участием лишь в финансовом обеспечении воспроизводства основного капитала. Высвобождаемый посредством амортизации капитал в составе чистого денежного потока используется в настоящее время для обеспечения процесса финансирования предприятия в целом. 7. Учитывая динамический характер процесса финансирования, считаем необходимым, в дополнение к расчету показателей доходности характеризовать результативность финансирования с позиции финансового равновесия предприятия. . • Нам представляется, что при характеристике результативности процесса финансирования необходимо учитывать его динамику. Другими словами, аналитические показатели, используемые в этом случае, должны гарантировать сравнимость во времени. •...."'. . 16 Учитывая проблематику динамической сопоставимости и соподчиненности показателей, предложенные автором способы определения результативности финансирования предприятий, предполагают использование тех показателей, для которых динамическая сопоставимость и соподчиненность может быть более наглядной. В частности, при характеристике финансового равновесия, с нашей точки зрения, в данном случае должны быть сопоставимы темпы изменения различных показателей, в той или иной степени характеризующих результативность финансирования предприятия. К числу таких показателей можно отнести: темпы изменения различных показателей прибыли, выручки, имущества, заработной платы, численности работающих, производительности труда, размеров дивидендных выплат, фондоотдачи, материалоемкости продукции, темпы изменения обновления, износа, выбытия основных фондов и других. Перечисленные показатели можно определенным образом систематизировать с целью выявления положительной или негативной динамики в части обеспечения финансового равновесия по различным направлениям. Так в частности, в пользу финансового равновесия могут свидетельствовать, наггример, следующие зависимости: 1. ЬВп >^ч> Ьодз» где Ьвп — темп изменения валовой прибыли; Ьч — темп изменения численности работающих, Ьодз — темп изменения длительности оборота дебиторской задолженности. 2. ЬБП >ЬВ> Ь и >100%, где ЬБП — темп роста балансовой прибыли; h B - темп роста выручки от продаж; пи — темп роста имущества (активов). „ Характеристика результативности финансирования может быть дополнена анализом финансового равновесия предприятия в части структурной составляющей, которая, определяется достижением определенного состояния, при котором на предприятии обеспечивается баланс между качественным составом источников формирования капитала и соответствующим их размещением в активах. С целью определения результативности финансирования в части обеспечения структурного финансового равновесия в работе предлагается использовать балансовый (матричный) метод взаимосвязи активов и пассивов. 17 СПИСОК РАБОТ, ОПУБЛИКОВАННЫХ ПО ТЕМЕ ДИССЕРТАЦИИ 1. Кислицына Л.В. Финансовые цели предприятия и методы анализа/ Л.В. Кислицына // Развитие финансов, кредита, страхования в регионе: сб. науч. трудов - Иркутск: Изд-во ИГЭА. - 2000.-С. 107-111. - 0,4 п.л. 2. Кислицына Л.В. Финансовая направленность реструктуризации предприятий / Л.В. Кислицына // Материалы 60-ой ежегодной конференции профессорско-преподавательского состава, докторантов, аспирантов и студентов 26-31 марта 2001 года. - Иркутск: Изд-во ИГЭА. - 2001.-С.147-151.-0,5 п.л. 3. Кислицына Л.В. Некоторые особенности финансирования оборотного капитала в современных условиях / Л.В. Кислицына // Современные тенденции финансовой, кредитной и страховой деятельности предприятий в регионе. Иркутск: изд-во ИГЭА. - 2002.- С- 100-106.- 0,5 п.л. 4. Кислицына Л.В. Факторы, влияющие на динамику эффективности российских предприятий / Л.В. Кислицына // Материалы б 1-й* ежегодной конференции профессорско-преподавательского состава, докторантов, аспирантов и студентов 25-30 марта 2002 года. - Иркутск: Изд-во ИГЭА. - 2002.- С.126130.-0,4 п.л. V . . 5. Кислицына Л.В. О некоторых проблемах предпринимательского капитала и его финансирования / Л.В., Кислицына // Финансовые ресурсы региона: современное состояние и перспективы развития: сб. науч. тр. - Иркутск изд-во БГУЭП. - 2002 г. - С.130-133. - 0,2 п.л. 6. Кислицына Л.В. Функциональная реструктуризация: финансовые цели и последствия для предприятий /Л.В. Кислицына // Материалы 62-й ежегодной конференции профессорско-преподавательского состава, докторантов, аспирантов и студентов 24-29 марта 2003 года: 4 1.- Иркутск: Изд-во БГУЭП. 2003.- С. 134-138.- 0,3 п.л. 7. Кислицына Л.В. Структурирование предприятий как условие развития внутрикорпоративных финансовых отношений / Л.В. Кислицына // Проблемы финансово-кредитного механизма в регионе: сб. науч. тр. - Иркутск изд-во БГУЭП. - 2003 г. - С. 142-146. - 0,6 п.л. 8. Кислицына Л.В. Формирование корпоративной структуры предприятий региона и его финансовые последствия / Л.В. Кислицына // Проблемы совершенствования бюджетной политики регионов и муниципалитетов России и стран Северной Европы; ПетрГУ.- Петрозаводск, 2004.- С. 80-83. - 0,25 п.л. • 9. Кислицына Л.В. Финансовые аспекты консолидации предприятийрезидентов в составе холдинга / Л.В. Кислицына // Проблемы функционирования финансовой системы страны и пути их решения: сб. науч. тр. к Международной научно-практической (заочной) конференции. - Ижевск: Изд-во Института экономики и управления УдГУ, 2004 г. - С. 137-142. - 0,5 п.л. 18 Ю.Винокурова В.П., Кислицына Л.В. Особенности механизма финансирования российских предприятий / Л.В. Кислицына // Известия Иркутской государственной экономической академии. — 2004. - № 4 (41).- С. 21-28. - 0,75 п.л. (в т.ч. авторских 0,5 п.л.). П.Кислицына Л.В. Интеграционные процессы предприятий как фактор формирования конкурентоспособности региона / Л.В. Кислицына // Конкурентоспособность территорий и предприятий во взаимозависимом мире: Материалы VIII Всероссийского форума молодых ученых и студентов / Отв. за выпуск В.П. Иваницкий. - Екатеринбург: Изд-во Урал. гос. ун-та, 2005. Ч.З.С.101.-0,1п.л. 12.Винокурова В.П., Кислицына Л.В. К вопросу о роли амортизации в финансовом обеспечении предприятия / Л.В. Кислицына // Материалы 65-й ежегодной научной конференции профессорско-преподавательского состава и докторантов, 17-й научной конференции аспирантов и 67-й научной конференции студентов и магистрантов: 4 1.- Иркутск: Изд-во БГУЭП. - 2006.- С. 61-67 - 0,6 п.л. (в т.ч. авторских 0,4 п.л.). 1 З.Кислицына Л.В. Роль и значение кредиторской задолженности в организации процесса финансирования предприятий / Л.В. Кислицына //Материалы 65-й ежегодной научной конференции профессорско-преподавательского состава и докторантов, 17-й научной конференции аспирантов и 67-й научной конференции студентов и магистрантов: 4 1.- Иркутск: Изд-во БГУЭП.. - 2006.-С. 125 - 130 - 0,6 п.л. 19 КИСЛИЦЫНА ЛАРИСА ВИКТОРОВНА ФИНАНСИРОВАНИЕ ПРЕДПРИЯТИЙ РЕГИОНА В УСЛОВИЯХ ИХ СТРУКТУРИРОВАНИЯ АВТОРЕФЕРАТ Подготовлено в печать «17» мая 2006 г. Формат 60*90 1/16. Бумага офсетная. Печать трафаретная. Усл. печ. л. 1,25. Уч.- изд. л. 1,11 Тираж 100 экз. Заказ 5" 63 Издательство Байкальского государственного университета экономики и права 664003, г. Иркутск, ул. Ленина, 11. Отпечатано в Глазковской типографии 664039, г. Иркутск, ул. Гоголя, 53