86 ВЕКСЕЛЬ КАК ОБЪЕКТ ИНВЕСТИЦИЙ

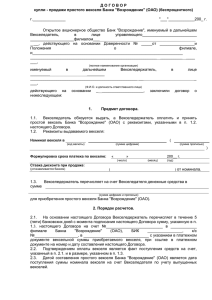

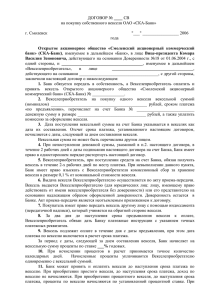

реклама

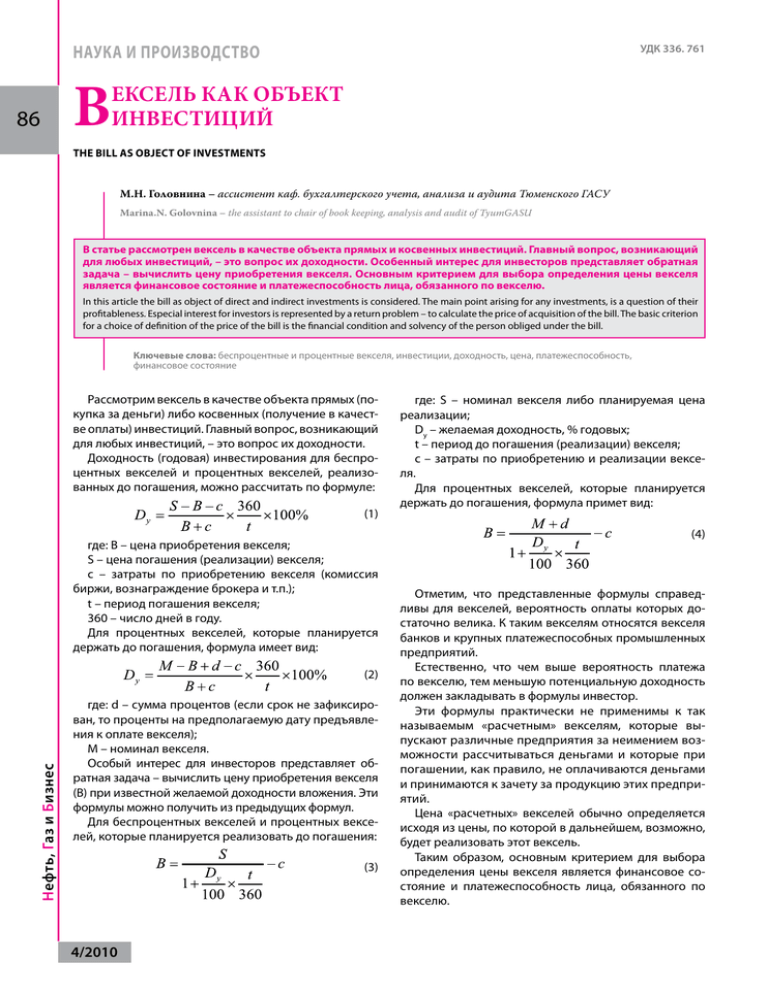

НАУКА И ПРОИЗВОДСТВО 86 В УДК 336. 761 ексель как объект инвестиций THE BILL AS OBJECT OF INVESTMENTS М.Н. Головнина – ассистент каф. бухгалтерского учета, анализа и аудита Тюменского ГАСУ Marina.N. Golovnina – the assistant to chair of book keeping, analysis and audit of TyumGASU В статье рассмотрен вексель в качестве объекта прямых и косвенных инвестиций. Главный вопрос, возникающий для любых инвестиций, – это вопрос их доходности. Особенный интерес для инвесторов представляет обратная задача – вычислить цену приобретения векселя. Основным критерием для выбора определения цены векселя является финансовое состояние и платежеспособность лица, обязанного по векселю. In this article the bill as object of direct and indirect investments is considered. The main point arising for any investments, is a question of their profitableness. Especial interest for investors is represented by a return problem – to calculate the price of acquisition of the bill. The basic criterion for a choice of definition of the price of the bill is the financial condition and solvency of the person obliged under the bill. Ключевые слова: беспроцентные и процентные векселя, инвестиции, доходность, цена, платежеспособность, финансовое состояние Рассмотрим вексель в качестве объекта прямых (покупка за деньги) либо косвенных (получение в качестве оплаты) инвестиций. Главный вопрос, возникающий для любых инвестиций, – это вопрос их доходности. Доходность (годовая) инвестирования для беспроцентных векселей и процентных векселей, реализованных до погашения, можно рассчитать по формуле: (1) Нефть, Газ и Бизнес где: В – цена приобретения векселя; S – цена погашения (реализации) векселя; с – затраты по приобретению векселя (комиссия биржи, вознаграждение брокера и т.п.); t – период погашения векселя; 360 – число дней в году. Для процентных векселей, которые планируется держать до погашения, формула имеет вид: (2) где: d – сумма процентов (если срок не зафиксирован, то проценты на предполагаемую дату предъявления к оплате векселя); М – номинал векселя. Особый интерес для инвесторов представляет обратная задача – вычислить цену приобретения векселя (В) при известной желаемой доходности вложения. Эти формулы можно получить из предыдущих формул. Для беспроцентных векселей и процентных векселей, которые планируется реализовать до погашения: (3) 4/2010 где: S – номинал векселя либо планируемая цена реализации; Dy – желаемая доходность, % годовых; t – период до погашения (реализации) векселя; с – затраты по приобретению и реализации векселя. Для процентных векселей, которые планируется держать до погашения, формула примет вид: (4) Отметим, что представленные формулы справедливы для векселей, вероятность оплаты которых достаточно велика. К таким векселям относятся векселя банков и крупных платежеспособных промышленных предприятий. Естественно, что чем выше вероятность платежа по векселю, тем меньшую потенциальную доходность должен закладывать в формулы инвестор. Эти формулы практически не применимы к так называемым «расчетным» векселям, которые выпускают различные предприятия за неимением возможности рассчитываться деньгами и которые при погашении, как правило, не оплачиваются деньгами и принимаются к зачету за продукцию этих предприятий. Цена «расчетных» векселей обычно определяется исходя из цены, по которой в дальнейшем, возможно, будет реализовать этот вексель. Таким образом, основным критерием для выбора определения цены векселя является финансовое состояние и платежеспособность лица, обязанного по векселю.