Управление государственным долгом в разных странах

реклама

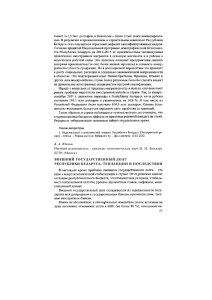

Банкаўскi веснiк, ЖНIВЕНЬ 2010 çÄìóçõÖ èìÅãàäÄñàà Управление государственным долгом в разных странах ÄÌ̇ èéèäéÇÄ ëÚ‡¯ËÈ Ì‡Û˜Ì˚È ÒÓÚÛ‰ÌËÍ àÌÒÚËÚÛÚ‡ ˝ÍÓÌÓÏËÍË ç‡ˆËÓ̇θÌÓÈ ‡Í‡‰ÂÏËË Ì‡ÛÍ Å·ÛÒË, ͇̉ˉ‡Ú ˝ÍÓÌÓÏ˘ÂÒÍËı ̇ÛÍ Ф инансовые отношения по поводу формирования, обслуживания и погашения государственного долга оказывают значительное влияние на состояние денежного обращения, бюджетной и налоговой сферы, инвестиций, промышленности, занятости, потребления, банковского сектора и на многие другие элементы социально-экономической жизни общества. Кризисные явления в мировой экономике привели к росту государственных расходов на спасение банков и компаний, стимулирование программ поддержки экономики, что способствовало образованию дефицитов бюджетов, которые покрывались за счет притока внешних заимствований. Если ранее значительно росли долги банков и частных компаний, то в последние годы наблюдается рост государственных долгов, что дает основание говорить о кризисе суверенных долговых обязательств. Мировой финансовый кризис обострил проблему устойчивости государственного долга, так как превышение установленных индикаторов безопасности порождает негативные явления в экономике стран вплоть 34 до дефолта страны, то есть невозможности государства оплачивать свои обязательства. Исследование макроэкономического регулирования накопленной задолженности государства является актуальным и приобретает особую значимость в современных условиях формирования посткризисной экономики. Это обусловлено ростом стоимости заимствований, ужесточением требований к заемщикам на внешних рынках, увеличением количества стран — потенциальных заемщиков, снижением доверия инвесторов и кредиторов, дефицитом ликвидности на мировом рынке ссудного капитала. Государственный долг — сумма задолженности по выпущенным и непогашенным государственным займам (включая начисленные по ним проценты) [1]. Государственный долг подразделяется на внутренний и внешний. В соответствии с рекомендациями Международного валютного фонда в качестве внутреннего долга рассматриваются обязательства органов государственного управления, выраженные как в национальной, так и в иностранной валюте, держателями которых являются резиденты. Внешним долгом считается государственная задолженность перед нерезидентами. Государственный долг можно классифицировать как по типу кредиторов (долг международным организациям, банкам, органам управления других государств, зарубежным компаниям, физическим лицам и т. д.), так и по типу долгового обязательства (облигации, векселя, ссуды и др.). В мировой практике страны прибегают к заимствованиям при дефиците государственного бюджета, при пассивном платежном балансе, недостаточном количестве ресурсов для проведения экономических реформ и соответствующих им преобразований, реализации инвестиционных проектов и государственных программ. Для устранения последствий мирового финансового кризиса государства выделяют значительные средства на поддержку банковских систем, стимулирования производства и потребительского спроса, увеличивают социальные выплаты по безработице (таблица 1) [2]. Государственные программы поддержки экономики значительно увеличивают государственные расходы, в результате дефицит бюджета значительного количества стран превышает установленные критерии экономической безопасности (3% ВВП) (рисунок 1) [3]. По данным Европейской статистической организации, средний уровень бюджетного дефицита 27 стран Евросоюза в 2009 г. увеличился до 6,8% ВВП (в 2008 г. — 2,3% ВВП). Кроме того, 20 из 27 стран Евросоюза в 2009 г. имели дефицит госбюджета выше 3% ВВП. Средний размер внешнего государственного долга достиг 73,6% ВВП (в 2008 г. — 69,4% ВВП). В связи со сложившейся ситуацией для покрытия бюджетного дефицита правительства привлекают дополнительные средства с международных рынков капитала. В частности, бюджет Германии на 2010 г. составлен с рекордно новой задолженностью, которая составляет 80,2 млрд. евро [4]. Более 15% расходов бюджета этой страны в 2010 г. будет профинансировано за счет новых кредитов. Основное направление бюджетных расходов — социальная поддержка. На покрытие трат служб занятости и прочих социальных служб, обеспечивающих финансирование пособий по безработице, поддержку семей и пенсионеров, а также других социальных расходов предусмотрено 143,2 млрд. евро, или 45% от всех расходных статей бюджета. Расходы по финансированию пенсионного фонда составляют 80 млрд. евро из этой суммы. Второй статьей расхода с тратами в размере 38,9 млрд. евро Банкаўскi веснiк, ЖНIВЕНЬ 2010 çÄìóçõÖ èìÅãàäÄñàà 퇷Îˈ‡ 1 Размер государственных программ поддержки экономики в отдельных странах ëڇ̇ ê‡ÁÏ ÔÓ„‡ÏÏ ÔÓ‰‰ÂÊÍË ê‡ÁÏ ԇÍÂÚÓ‚ ̇ˆËÓ̇θÌ˚ı ·‡ÌÍÓ‚ ˝ÍÓÌÓÏ˘ÂÒÍÓ„Ó ÒÚËÏÛÎËÓ‚‡ÌËfl ÏΉ. ‰ÓÎÎ. ëòÄ ÏΉ. ‰ÓÎÎ. ëòÄ % ÇÇè Великобритания Германия Дания Франция Бельгия Нидерланды Австрия Швеция Испания 1 093,7 775,9 755,9 490,1 370,3 344,5 231,0 198,8 182,0 39,7 94,9 7,5 27,9 4,5 8,5 9,8 11,0 72,0 1,5 2,64 2,2 1,0 0,9 1,0 2,4 2,4 4,6 Источник: по данным Европейской статистической организации. Дефицит бюджета отдельных государств в 2009 г. óÂıËfl ëÎÓ‚‡ÍËfl êÛÏ˚ÌËfl ò‚ˆËfl ëÎÓ‚ÂÌËfl àÚ‡ÎËfl ãËÚ‚‡ î‡ÌˆËfl ã‡Ú‚Ëfl üÔÓÌËfl èÓÚÛ„‡ÎËfl àÒÔ‡ÌËfl ëòÄ ÉˆËfl ÇÂÎËÍÓ·ËÚ‡ÌËfl -16 -14 -12 -10 -8 % ÇÇè -6 -4 -2 0 êËÒÛÌÓÍ 1 является обслуживание уже существующего госдолга. Третья по значимости расходная статья — оборонный бюджет с расходами в 31,1 млрд. евро. Рекордное увеличение задолженности разрушает планы по снижению нагрузки по обслуживанию госдолга. Сегодня федеральный долг страны составляет более 1 трлн. евро. Таким образом, федеральный долг составляет 41,6% ВВП страны, а долг всех уровней власти — 70,8% ВВП. Увеличение внешнего государственного долга является вынужденной мерой. Начиная с 2011 г. по 2016 г. планируется постепенное сокращение дефицита бюджета на 10 млрд. евро в год. По итогам 2009 г. дефицит государственного бюджета Франции достиг 7,5%. Многочисленные социальные выплаты позволили избежать резкого снижения потребления населения. Тем не менее растет конкуренция со странами с низкими издержками, что способствует выносу за рубеж ряда производств. Согласно данным французского Национального института статистики государственный долг Франции за 2009 г. возрос до 1489 млрд. евро (77,6% ВВП). В 2008 г. этот показатель составлял 67,5% ВВП. Согласно прогнозам в 2010 г. дефицит государственного бюджета достигнет уровня 8,2% ВВП, и снизить его удастся лишь к 2013 г. Государственный долг Франции, в свою очередь, возрастет к 2012 г. до 87,1% ВВП. Бюджетный дефицит США в 2009 г. превысил 1,5 трлн. долл. США [5]. За истекшие 12 месяцев правительство потратило на 80% больше, чем собрало в бюджет: 2 трлн. долл. США против 3,5 трлн. долл. США, заняв для этого внутри страны и за рубежом 44 доллара из каждых 100 потраченных. Ускоренное расходование средств по всем бюджетным статьям, включая оборону, происходит одновременно с сокращением налоговых поступлений из-за рецессии и высокой безработицы. Дефицит бюджета приблизился к 8,5% ВВП, а госдолг — к 90% ВВП. Государства вынуждены привлекать новые заимствования и для погашения дефицита платежного баланса. Как видно на рисунке 2, профицит платежного баланса еврозоны сменился дефицитом в 2008—2009 гг. В рассматриваемый период США имели дефицит платежного баланса, который сократился в 2009 г. благодаря принятым стимулирующим мерам по поддержке экономики. В период, предшествующий кризису, экономический рост многих стран был обеспечен за счет внешнего финансирования, прежде всего кредитования по низким ставкам. Такая модель эффективна в условиях доступных и недорогих кредитов, но как только источник финансирования заканчивается, возникают проблемы с возвратом задолженности. Так, правительство Дубая в последние годы привлекало значительные заемные ресурсы для грандиозных проектов. Мировой финансовый кризис привел к падению цен на дубайскую недвижимость, цены на которую упали более чем на 50%. В результате долг правительства Дубая и принадлежащих ему компаний составил 21 млрд. долл. США [7]. Многие годы значительный рост ВВП балтийских стран обеспечивался главным образом не наращиванием промышленного производства и экспорта, а подъемом строительной индустрии и значительным увеличением внутреннего спроса за счет доступности кредитов, в первую очередь ипотечных. Одной из макроэкономических проблем экономик этих стран является высокий дефицит счета текущих операций, который ранее пополнялся за счет внешнего финансирования. Когда сократился 35 Банкаўскi веснiк, ЖНIВЕНЬ 2010 çÄìóçõÖ èìÅãàäÄñàà % ÇÇè Величина платежного баланса отдельных государств 3 2 1 0 -1 -2 -3 -4 -5 -6 -7 ä‡Ì‡‰‡ Ö‚ÓÁÓ̇ ÇÂÎËÍÓ·ËÚ‡ÌËfl ëòÄ 2004 г. 2005 г. 2006 г. 2007 г. 2008 г. 2009 г. 2010 г. Источник: [6]. êËÒÛÌÓÍ 2 приток зарубежных инвестиций и кредитов, в экономике стран Балтии возникли многие дестабилизирующие явления, для предотвращения которых пришлось принимать ряд антикризисных мер. Вышеуказанные проблемы привели к росту государственного долга развитых стран мира (рисунок 3) [3]. Согласно прогнозу МВФ рост долговых обязательств развитых стран продолжится и в последующие годы. Для сравнения: в большинстве стран с развивающимися экономиками уровень государственного долга ниже среднемирового — 56% ВВП (рисунок 4). В ряде стран уже начались проблемы в экономике, которые порождают вероятность суверенных дефолтов, если не будут предприняты срочные упреждающие меры. Наиболее уязвимой страной в этом отношении является Греция. Обязательства Греции перед кредиторами составили 300 млрд. евро, что на 25% превышает уровень ВВП страны и в 2 раза больше установленного индикатора финансовой безопасности (60% ВВП). На каждого жителя этой страны приходится почти 40 тыс. долл. США долга. Согласно прогнозу в 2010 г. государственный долг Греции станет самым высоким в зоне евро, и стране придется одолжить 54 млрд. долл. США для его обслуживания [8]. Международное рейтинговое агентство Fitch в 2009 г. понизило кредитный рейтинг Греции с А- до ВВВ+ с “негативным” прогнозом, а агентство Standard and Poor’s понизило рейтинг Греции до уровня ВВВ-. 36 Последние годы греческое правительство активно увеличивало государственные расходы, не обеспеченные доходами (включая проведение Олимпиады в Афинах в 2004 г. и повышение зарплат бюджетным работникам, выплаты которым за 5 лет увеличились вдвое). Для этого проводились активные заимствования на внешних рынках. Рост госрасходов на фоне сокращающихся доходов привел к тому, что новое правительство Греции к 2010 г. имело дефицит бюджета в размере 12,7% ВВП, что в 4 раза превышает Маастрихтский критерий финансовой безопасности. Вынужденное сокращение бюджетных расходов вызвало социальную напряженность в обществе. Ранее Греция могла девальвировать свою валюту и частично улучшить состояние платежного баланса, теперь такая возможность исключена из-за евро. Дефицит бюджета и значительный рост государственного долга усиливают вероятность финансового кризиса в Греции. Для самого Внешний государственный долг отдельных стран àÒÔ‡ÌËfl ïÓ‚‡ÚËfl çˉ·̉˚ ÇÂÎËÍÓ·ËÚ‡ÌËfl ÇÂÌ„Ëfl ÉÂχÌËfl î‡ÌˆËfl à·̉Ëfl èÓÚÛ„‡ÎËfl àÚ‡ÎËfl üÔÓÌËfl 0 40 80 120 160 200 % ÇÇè êËÒÛÌÓÍ 3 Государственный долг развивающихся стран за 2009 г. à̉Ëfl Ä„ÂÌÚË̇ íÛˆËfl å‡Î‡ÈÁËfl ŇÁËÎËfl í‡Ë·̉ åÂÍÒË͇ ûÄê í‡È‚‡Ì¸ ì͇Ë̇ à̉ÓÌÂÁËfl ûÊ̇fl äÓÂfl ë‡Û‰Ó‚Ò͇fl ć‚Ëfl ÇÂÌÂÒÛ˝Î‡ äËÚ‡È ä‡Á‡ıÒÚ‡Ì êÓÒÒËfl ÄÁ·‡È‰Ê‡Ì 0 10 20 30 % ÇÇè 40 50 60 êËÒÛÌÓÍ 4 Банкаўскi веснiк, ЖНIВЕНЬ 2010 çÄìóçõÖ èìÅãàäÄñàà государства это означает прежде всего ужесточение условий займов и удорожание кредитов. Подобные проблемы испытывают и другие страны Европы: Португалия, Испания, Ирландия, Великобритания. Государственные долговые обязательства погашаются за счет бюджетных доходов, золотовалютных резервов страны, денежных средств, полученных от продажи государственной собственности, а также новых заимствований. В системе действий по управлению государственным долгом важнейшим является обслуживание и погашение государственного долга, поскольку все эти затраты осуществляются за счет бюджетных средств, создавая для него дополнительную нагрузку, а несвоевременность выплат ведет к увеличению суммы долга за счет штрафных санкций. С целью недопущения долгового кризиса большинство развитых стран принимает программы по сокращению бюджетного дефицита и максимально возможному увеличению бюджетных доходов (например, за счет повышения налогов). Правительство Испании планирует сократить дефицит бюджета до 9,3% в 2010 г. и до 6,5% — в 2011 г. Это самое значительное сокращение расходов испанского бюджета за последние 30 лет. В числе мер также запланировано уменьшение расходов местных органов власти на 1,2 млрд. евро, снижение зарплат госслужащих на 5%, сокращение численности работников бюджетного сектора на 13 тыс. человек. В Португалии введена политика строгой экономии. В 2010 г. ожидается снижение зарплат в государственном секторе на 5% и рост налогов на 7%. Дефицит бюджета Португалии планируется к 2013 г. сократить до 2,8%. Италия также приняла пакет мер жесткой экономии, планируя к 2012 г. снизить дефицит бюджета до 3% (в 2009 г. — 5,3%) [9]. Правительство Германии предложило реформу европейского Пакта стабильности, в соответствии с которым страны ЕС должны ежегодно согласовывать свои экономические программы с целью уравнивания бюджетных балансов и сокращения дефицита бюджета. При нарушении Пакта страна может лишиться голоса в Европарламенте на год, а также возможности получать средства из структурных фондов ЕС. Привлечение заемных средств может дать положительный эффект для развития национальной экономики при условии создания высокоэффективных производств и сферы услуг, но при превышении определенного лимита государственный долг становится обременительным для страны и создает угрозу финансовой безопасности. При накоплении государственного долга возникают проблемы с его обслуживанием, поэтому для любой страны важное значение имеет эффективная система управления государственным долгом, способная предотвратить возможный долговой кризис. Управление государственным долгом предполагает совокупность мероприятий государства, направленных на погашение долговых обязательств страны: выплаты кредиторам, погашение внешних и внутренних займов, предоставление гарантий; изменение условий выпущенных займов, определение условий выпуска и размещения новых государственных долговых обязательств и др. Эффективная политика управления государственным долгом включает в себя следующие направления: — поддержание государственного долга на уровне, обеспечивающем сохранение экономической безопасности страны; — осуществление постоянного мониторинга динамики долговых выплат с тем, чтобы в графике погашения долга отсутствовали периоды пиковых нагрузок, а основные выплаты приходились бы на моменты ожидаемого роста экономики; — создание такой структуры государственных займов, чтобы выполнение обязательств по ним было сопряжено с наименьшими затратами и минимальным риском для экономики страны; — минимизация стоимости долга за счет удлинения срока заимствований и снижения доходности по долговым обязательствам; — своевременное и полное выполнение обязательств с целью недопущения начисления штрафов за просрочки и обеспечения стране репутации первоклассного заемщика; — обеспечение эффективного целевого использования привлеченных средств; — создание единой системы управления долгом для координации мер по снижению уровня задолженности и обеспечения более эффективного контроля за привлечением и использованием средств; — согласование политики по обслуживанию внешнего долга с финансовой и экономической политикой в целом; — применение различных методов управления государственным долгом. В условиях долгового кризиса, когда государство испытывает трудности с выполнением ранее взятых обязательств по погашению и обслуживанию государственной задолженности, используются следующие методы управления: рефинансирование, реструктуризация, конверсия, аннулирование долгов, консолидация и секьюритизация долга. В современных условиях наиболее часто государства используют такой метод управления долгом, как рефинансирование, что представляет собой процесс погашения существующих государственных займов за счет привлечения новых. Однако это делает страну зависимой от внешних кредиторов, которые впоследствии могут диктовать стране свои условия не только экономического, но и политического характера. Для предотвращения кризиса в Греции страны еврозоны предоставили стране 80 млрд. евро под 5% годовых [4]. Еще 30 млрд. евро предоставит Международный валютный фонд. 18 мая 2010 г. Греция получила первый транш кредитов Евросоюза в размере 14,5 млрд. евро, что позволило ей 19 мая текущего года погасить собственные 10-летние облигации на 8,5 млрд. евро. При этом общие финансовые потребности Греции в 2010—2012 гг. составляют 160 млрд. евро. Однако при этом Греция обязуется выполнить ряд обязательств. Для уменьшения дефицита бюджета страны придется сократить государственные расходы на 30 млрд. евро. К концу 2010 г. бюджетный дефицит должен составить 9,5% ВВП, а к 2014 г. — 3% ВВП. Размер зарплат бюджетным работникам планируется заморозить на три года, а 37 Банкаўскi веснiк, ЖНIВЕНЬ 2010 çÄìóçõÖ èìÅãàäÄñàà социальные пособия сократить на 20%. Для пополнения бюджета Греции придется провести приватизацию государственных предприятий и повысить налоги. Таким образом, значительный рост государственного долга привел к падению уровня жизни населения. Похожая ситуация наблюдается в Латвии. Эта республика вынуждена была взять кредит у ЕС и Международного валютного фонда общим объемом 7,5 млрд. евро, для чего оперативно разработана среднесрочная программа снижения дефицита бюджета до 3% ВВП в 2011 г. В Латвии были увеличены налоги (НДС вырос с 18 до 21%), сокращены государственные расходы (на 15% в 2009 г.) и зарплаты бюджетников. Кроме того, Латвия обязана сократить количество государственных служащих, реформировать налоговую политику, обеспечить стабильность банковского сектора, провести структурные реформы и реализовать проекты фондов ЕС. Согласно доктрине расходования кредита 2 млрд. евро необходимо направить на рефинансирование внешнего долга, около 1 млрд. евро потратить на погашение долгов и реструктуризацию недавно национализированного банка Parex. Из общей суммы кредита на финансирование реального сектора экономики планируется выделить лишь около 1 млрд. евро. Его в виде ссуд и инвестиций из еврофондов смогут получить частные компании. Опасность этого метода управления государственным долгом заключается в том, что он может вовлечь заемщика в бесконечную спираль наращивания долга до того момента, пока кредиторы не откажутся предоставлять новые займы. Рефинансирование может дать краткосрочный экономический эффект, но малоэффективно в долгосрочном периоде. Реструктуризация долга означает изменения в условиях долгового контракта, в соответствии с которым кредитор предоставляет должнику какую-либо уступку или преимущество. Например, кредитор может пролонгировать сроки выплаты долга, временно отсрочить выплату процентов по долгу, принять меньший платеж, чем обусловлено в договоре. Реструктуризация дает должнику время для изменения экономичес- 38 кой ситуации. Однако объявление о реструктуризации долга может ограничить доступ к другим источникам финансирования, негативно влиять на поведение коммерческих банков и инвесторов, что выражается в снижении объемов прямых иностранных инвестиций, вывозе капиталов из страны, т. е. ведет к снижению оценки конкурентоспособности государства. Как вариант реструктуризации долга можно рассматривать консолидацию долга, которая предполагает предоставление кредиторам возможности переноса срока погашения внешней задолженности на более отдаленный период в соответствии с согласованными с заемщиком условиями. Аргентина предложила международным инвесторам реструктуризацию долга на сумму 95 млрд. долл. США. Иностранные инвесторы, вложившие средства в гарантированные займы, выпущенные Аргентиной в 2001 г., смогли обменять эти ценные бумаги на новые облигации Аргентины сроком на 5 лет с уменьшением капитала на 2% и фиксированной доходностью 15,4% на первый год и плавающей ставкой в оставшиеся 4 года. Таким образом, долговые выплаты были отсрочены, что предотвратило очередной долговой кризис в Аргентине [10]. Возможна схема сокращения государственного долга через механизм секьюритизации. В этом случае страна-должник эмитирует новые долговые обязательства в виде облигаций, которые либо непосредственно обмениваются на старый долг, либо продаются. В случае продажи полученные средства направляются на выкуп старых обязательств. Если новые ценные бумаги торгуются на рынке с меньшим дисконтом, такая операция приведет к сокращению общего объема задолженности. В сентябре 2005 г. Национальный банк и Министерство финансов Республики Беларусь осуществили частичную реструктуризацию кредитной задолженности Правительства Беларуси перед Национальным банком 2000— 2003 гг., обслуживаемой под 6,5% годовых, в пять выпусков государственных долгосрочных облигаций на сумму 98,2 млрд. бел. руб. с аналогичной доходностью и сроками обращения от 5 до 9 лет. В 2005 г. Национальный банк начал проводить операции обратного РЕПО на аукционной основе с государственными ценными бумагами, полученными в результате секьюритизации государственного долга. Аннулирование долга означает полный или частичный отказ страны от платежей по всем займам включая проценты. Аннулирование государственного долга объявляется в нескольких случаях. Во-первых, в случае финансовой несостоятельности государства, т. е. его банкротства. Во-вторых, аннулирование задолженности может стать следствием прихода к власти новых политических сил, которые по определенным причинам отказываются признать финансовые обязательства предыдущего правительства. Ранее власти США, координирующие усилия по оказанию экономической помощи Ираку, призвали страны-кредиторы аннулировать иракский внешний долг. Общий внешний долг этой страны составил 140 млрд. долл. США, которые были заимствованы в период с 1980 г. по 1988 г. для ведения военных действий с Ираном. Саудовская Аравия списала 80% долга Ираку, что составляет около 15 млрд. долл. США. Еще 52 страны согласились списать от 80 до 100% иракского внешнего долга. Конверсия долга предполагает различные механизмы сокращения величины внешней задолженности и облегчения условий по обслуживанию внешнего долга. Это может быть обмен внешнего долга на собственность или на ценные бумаги государства-должника. Данный процесс возможно реализовать путем проведения тендеров по обмену пакетов акций приватизированных предприятий на долговые обязательства государства. Так, путем конверсии долг Украины за российский газ в 2000 г. был оформлен в ценные бумаги и облигации украинской корпорации “НАФТ-нефтегаз”. Данная схема является трудоемкой, но позволяет привлечь стратегических инвесторов. Обмен долговых обязательств может проводиться и путем создания инвестиционных фондов, в активы которых передаются принадлежащие государству пакеты акций приватизированных предприятий. Использование данного метода огра- Банкаўскi веснiк, ЖНIВЕНЬ 2010 çÄìóçõÖ èìÅãàäÄñàà ничивается количеством предприятий, которые подлежат приватизации. При конверсии долга в акции инвесторы желают получить лучшие национальные активы, что не всегда выгодно государству. Кроме того, ряд предприятий, представляющих интерес для инвесторов, могут являться стратегически важными объектами для государства. При проведении приватизации существует возможность выпуска государственных конвертируемых облигаций, которые по желанию инвестора могут обмениваться на акции приватизируемого предприятия. Такой инструмент позволяет государству разместить на международных финансовых рынках приуроченный к приватизации выпуск конвертируемых облигаций на относительно льготных условиях. Государственный долг может погашаться и экспортными товарными поставками. Такая схема выгодна еще и тем, что происходят наращивание экспорта и развитие внутренних конкурентоспособных производств. В 2006 г. Россия списала Алжиру значительную часть долга в обмен на закупку российских самолетов и многомиллиардные военные контракты. Для погашения внешнего государственного долга также может использоваться выпуск мобилизационного внутреннего валютного займа в объемах, необходимых для последовательного покрытия выплат по внешнему долгу (или их части). В этом случае внешний долг переводится во внутренний, что способствует перераспределению выплат в пользу резидентов. В некоторых странах (Дания, Швеция, Новая Зеландия) применяется особый подход в управлении государственным долгом, который аналогичен практике управления портфелем ценных бумаг [11]. Но если в последнем случае ставится задача повышения их доходности, то при управлении долговым портфелем стремятся к сокращению затрат. Для этого строится теоретическая базовая модель портфеля долговых обязательств с разбивкой по видам валют, срокам погашения, стоимости обслуживания долга, оптимальным для данной страны графиком долговых платежей. Далее ставится задача приближения фактической модели к базовой с использованием различного инструментария управления государственным долгом. При этом оцениваются существующая ситуация на мировом рынке ссудных капиталов, возможности страны по использованию тех или иных долговых инструментов и принимаются определенные отклонения от базовой модели. Для проведения таких операций создается агентство по управлению долгами, деятельность которого контролируется министерством финансов. Такой подход в управлении государственным долгом является более продуктивным, чем составление и исполнение обычных программ внешних заимствований. Долговые проблемы европейских стран привели к нестабильности на мировом финансовом рынке, что может оказать негативное влияние на привлечение заимствований Республикой Беларусь. Внутренний государственный долг Беларуси за март 2010 г. увеличился на 0,5% и на начало апреля составил 8 335,5 млрд. бел. руб. В том числе задолженность, гарантированная Правительством, увеличилась на 2%, до 5 939,8 млрд. руб., и составила 71% всего внутреннего долга. Лимит внутреннего госдолга на конец 2010 г. установлен в размере 26,5 трлн. бел. руб. Средства из бюджета на обслуживание этого долга будут направлены на исполнение гарантий Правительства в обеспечение выданных банковских кредитов. Наращивание внешнего государственного долга в Республике Беларусь произошло по причине ухудшения платежного баланса (дефицит по счету текущих операций в 2009 г. составил 13,1% ВВП) и сокращения международных резервных активов. В 2009 г. привлекались ресурсы МВФ, Российской Федерации, Всемирного банка, а также синдицированный кредит российских банков Министерству финансов Республики Беларусь. Кроме того, привлекались кредиты под гарантию Правительства Республики Беларусь от банков Китая, Германии, Италии на финансирование инвестиционных проектов в сфере энергетики, промышленности строительных материалов, деревообработки, нефтехимии и других отраслях. За 2009 г. внешний государственный долг Беларуси увеличился в 2 раза, до 7,9 млрд. долл. США. В I квартале 2010 г. данный показатель увеличился, и на 1 апреля 2010 г. внешний государственный долг Беларуси составил 8,45 млрд. долл. При этом кредиты, привлеченные Республикой Беларусь, составляют 8 333,8 млн. долл. США, кредиты, привлеченные резидентами под гарантии Правительства, — 117,4 млн. долл. США. Показатели кредитоспособности по внешнему государственному долгу (согласно нормативам, рекомендуемым МБРР) свидетельствуют о том, что Республика Беларусь относится к группе стран с низким уровнем задолженности (таблица 2). Согласно Указу Президента Республики Беларусь от 13 мая 2010 г. № 245 “О выпуске государственных облигаций Республики Беларусь” лимит внешнего госдолга увеличен на 1,5 млрд. долл. США — с 9,5 млрд. до 11 млрд. долл. США. Это связано с планируемым размещением белорусских евробондов в 2010—2011 г. на зарубежных рынках. Согласно названному Указу Совет Министров Республики Беларусь имеет право осуществлять в 2010—2011 гг. вы- 퇷Îˈ‡ 2 Показатели кредитоспособности по внешнему государственному долгу (ВГД) Республики Беларусь èÓ͇Á‡ÚÂÎË Í‰ËÚÓÒÔÓÒÓ·ÌÓÒÚË çÓχÚË‚ åÅêê Отношение ВГД к экспорту товаров и услуг, % Отношение ВГД к ВВП, % Отношение платежей по погашению и обслуживанию ВГД к экспорту товаров и услуг, % 01.01.2009 01.01.2010 220 50 10,0 6,4 31,8 16,5 25 1,0 1,3 Источник: Данные Министерства финансов Республики Беларусь [12]. 39 Банкаўскi веснiк, ЖНIВЕНЬ 2010 çÄìóçõÖ èìÅãàäÄñàà пуски облигаций на сумму 2 млрд. долл. США со сроком обращения не менее 5 лет и размещения их за пределами Беларуси. Надо отметить, что долговой кризис в европейских странах привел к росту стоимости обслуживания государственных облигаций. Доходность греческих 10-летних гособлигаций выросла до 10,58%, португальских — до 6,16, ирландских — до 5,57, испанских — до 4,24% (для сравнения: стоимость обслуживания гособлигаций Германии составляет 2,87%) [4]. Международное рейтинговое агентство Standard and Poor’s 4 мая 2010 г. подтвердило значения суверенных рейтингов Республики Беларусь на прежних уровнях: долгосрочный и краткосрочный рейтинги по обязательствам в иностранной валюте (В+/В). Прогноз по рейтингу — “Негативный”. Такой кредитный рейтинг дает основание полагать, что стоимость белорусских евробондов также может быть слишком высокой. Среди суверенных заемщиков из стран с переходной экономикой, обратившихся в последнее время к международным рынкам капитала, находятся Литва, Польша, Турция, Филиппины, Бразилия, Венгрия, Южная Африка, Словения, Македония и другие [13]. Тем не менее с новыми выпусками в основном выходят суверенные эмитенты с кредитными рейтингами более высокими, чем у Беларуси. В этом плане привлечение кредита МВФ представляется более предпочтительным вариантом. МВФ в 4-м обзоре по Республике Беларусь прогнозирует дефицит внешнего финансирования на 2010 г. в размере 2 млрд. долл. США. При этом фонд учел возможное расширение доступа белорусских банков к зарубежному финансированию, планируемый выпуск еврооблигаций и предоставление макроэкономической помощи ЕС (290 млн. долл. США), которая будет оказана при условии заключения соглашения с МВФ о новой программе. Следует отметить, что в 2010 г. Республика Беларусь будет выплачивать только процентные платежи по внешнему государственному долгу, поэтому трудностей с погашением суверенного долга возникнуть не должно. Привлеченные кредиты — долгосрочные, первые кредитные выплаты начнутся в 40 2012—2013 гг. В течение ближайших 2—3 лет необходимо создать благоприятные условия для выплаты долговых обязательств и разработать эффективную систему управления внешним государственным долгом. В настоящее время уже разработан проект Концепции по управлению внешним долгом до 2015 г., ведется работа над стратегией управления государственным долгом на кратко- и среднесрочный период. Возможным направлением совершенствования системы управления долгом могло бы стать создание долгового агентства. Это самостоятельная структура, которая будет осуществлять аналитический учет операций по внешнему и внутреннему долгу всех секторов экономики, т. е. будет формировать управленческую отчетность для принятия Министерством финансов решений в области управления долгом. Агентство должно создаваться путем принятия отдельного закона, в котором будут определены его права и обязанности, полномочия, методы контроля за его деятельностью. Министерство финансов будет разрабатывать стратегию и годовые программы в области управления долгом; определять потребности бюджета в заемных средствах; осуществлять от имени Правительства эмиссии ценных бумаг на внутренних и внешних рынках; проводить переговоры от лица Правительства с иностранными и внутренними кредиторами, регистрировать внешние государственные займы. Кроме того, за Министерством финансов останутся функции по осуществлению платежей и операций, связанных с обслуживанием долга. В функции агентства будут входить: согласование с органами законодательной и исполнительной власти документов по управлению долгом, проспектов эмиссий будущих заимствований; проведение различных операций, в частности, конверсия (рефинансирование, реструктуризация и др.) долговых обязательств; оценка валютных и процентных рисков, а также участие в разработке долговых программ на перспективу, мониторинг за финансовым состоянием заемщиков, разработка комплекса мер по недопущению просроченной задолженности, прогнозирование объема предстоящих платежей по погашению и обслу- живанию государственного долга, разработка альтернативных вариантов долговой политики в зависимости от конъюнктуры мирового финансового рынка. Мировой финансовый кризис привел к удорожанию стоимости заемных ресурсов и уменьшению числа потенциальных инвесторов, поэтому странам, живущим за счет внешних займов, приходится искать иные источники финансирования либо платить за кредиты по возросшим ценам. Существующая волатильность на мировых финансовых рынках приобретает системный характер и вынуждает отдельные страны к поиску новых экономических моделей, обеспечивающих необходимый баланс между реализацией национальных интересов и активным участием в международных экономических отношениях. Многие страны осознали уязвимость модели экономического роста, основанной на внешнем кредитовании, и стали должное внимание уделять формированию эффективной системы использования внутренних сбережений и заимствований на внутреннем рынке. Итак, можно сделать следующие выводы. 1) Экономическая модель роста, осуществляемая за счет внешних заимствований, привела к негативным последствиям. При отсутствии источника недорогого и доступного финансирования резко возрастает долговая нагрузка на экономику стран, возникают деструктивные явления в мировой финансовой системе, усиливаются масштабные риски для всей мировой экономики. Для покрытия увеличивающихся затрат по обслуживанию долгов страны вынуждены сокращать другие государственные расходы, в том числе и социальные выплаты, что создает напряженность в обществе, приводит к протестам и забастовкам, о чем свидетельствует опыт Греции и стран Балтии. Практически ни у одной из развитых стран нет возможности снизить процентные ставки, чтобы уменьшить стоимость обслуживания долга, поскольку ставки центральных банков и так находятся на низких уровнях. Неустойчивый экономический рост и кризисные явления в экономике не позволяют многим странам существенно повысить налоги для по- Банкаўскi веснiк, ЖНIВЕНЬ 2010 çÄìóçõÖ èìÅãàäÄñàà полнения бюджета. Рейтинговые агентства понизили суверенные рейтинги многих государств, что сделало обслуживание долга более дорогим. В совокупности данные факторы усложняют функционирование мирового рынка ссудного капитала и способствуют макроэкономической нестабильности. Долговые проблемы как в развивающихся, так и в развитых странах могут замедлить восстановление мировой экономики. 2) Долговой кризис еврозоны стал новым фактором риска для мировой экономики. Невозможность заемщиков своевременно расплачиваться по кредитам привела к удорожанию стоимости заемных ресурсов и ужесточению требований к заемщикам, ухудшению мировой конъюнктуры внешних заимствований. В итоге это может привести к увеличению ставок по планируемым к размещению на зарубежных рынках белорусским евробондам и сделать невыгодным привлечение ресурсов по завышенным ставкам. 3) Мировой опыт свидетельствует о необходимости поддержания государственного долга на уровне, обеспечивающем сохранение экономической безопасности страны. Превышение установленного Маастрихтского критерия внешнего государственного долга в 60% ВВП может привести к деструктивным явлениям в экономике, а при чрезмерном увеличении — к дефолту, о чем свидетельствует опыт России (1998 г.), Аргентины (2001 г.), Исландии (2009 г.). Каждому государству следует проводить постоянный мониторинг динамики долговых выплат с тем, чтобы предупредить возникновение кризисных явлений и своевременно принять комплекс упреждающих мероприятий по снижению долговой нагрузки. 4) Одним из приоритетных направлений в политике управления государственным долгом должно стать максимально возможное снижение стоимости долга за счет удлинения срока заимствований и удешевления выплат по долговым обязательствам. График погашения долговых обязательств необходимо составлять таким образом, чтобы в нем отсутствовали периоды пиковых нагрузок, а основные выплаты приходились бы на моменты ожидаемого роста экономи- ки. Оптимизация внешнего долга может осуществляться в следующих направлениях: максимизация доли кредитов на преференциальных условиях и минимизация доли финансирования на рыночных условиях; минимизация платежей по обслуживанию государственного долга, подлежащих выплате в период до завершения проектов; диверсификация валютной структуры внешних государственных займов для минимизации рисков, связанных с колебаниями валютных курсов. 5) При наращивании объемов внешнего финансирования важное значение имеет расходование заимствованных средств. Эффективность заимствований должна быть обеспечена соответствующим ростом производства товаров и сферы услуг, основанных на новых прогрессивных технологиях. Если внешние заимствования направляются на инвестирование быстрорастущих секторов экономики, на обновление производственной базы предприятий и внедрение новых технологий, то это позволит стране в будущем увеличить экономический рост и рассчитаться за привлеченные средства. 6) Для координации мер по снижению уровня задолженности и обеспечения более эффективного контроля за привлечением и использованием средств из-за рубежа государству необходима разработка программы по управлению внешним долгом, которая позволит оптимизировать существующие выплаты по долговым обязательствам. Система управления государственным внешним долгом базируется на достижении долговой устойчивости, исключающей возможности возникновения кризисов ликвидности или платежеспособности, и, соответственно, на постепенном снижении зависимости государства от ситуации на мировых рынках ссудного капитала. Было бы целесообразно согласование политики по обслуживанию внешнего долга с экономической политикой в целом, в особенности с денежно-кредитной и валютной, т. к. долг, выраженный в иностранной валюте, оказывает давление на обменный курс и создает риски в денежно-кредитной сфере. 7) Мировой опыт свидетельствует о том, что чрезмерное увеличение долговой нагрузки оказыва- ет негативное влияние на состояние финансовой системы и экономики государства. Принятие жестких мер по сокращению бюджетных расходов не гарантирует быстрого преодоления долгового кризиса. Для решения данной проблемы необходимо создание условий для эффективного экономического развития, формирующего материальную основу для выплат по задолженности. Для этого необходимо вести постоянный мониторинг ожидаемых чистых экспортных поступлений, возможных новых внешних займов и прочих видов финансирования, достаточных для обслуживания государственного долга. 8) Для повышения эффективности управления долгом в Республике Беларусь предлагается создать долговое агентство, которое будет осуществлять оперативное управление долгом всех секторов экономики, в том числе и государственным долгом. Источники: 1. Большой экономический словарь / Под ред. А.Н. Азрилияна. — 5-е изд. доп. и перераб. — М.: Институт новой экономики, 2002. — С. 222. 2. Сапир, Ж. Положитесь на себя //Эксперт. — 2009. — № 41 (678). — С. 46—50. 3. Кокшаров, А. Расчистить завалы //Эксперт. — 2010. — № 2 (688).— С. 71—74. 4. Кокшаров, А. Европа на грани банкротства //Эксперт. — 2010. — № 18 (703).— С. 64—68. 5. Самонов, Ю. Желтеющему доллару долги не в тягость //Эксперт. — 2010. — № 2 (688). — С. 74—79. 6. Новости экономики и финансов [Электронный ресурс] — Режим доступа: http://www.confinex.ru — Дата доступа — 07.06.2010. 7. Кокшаров, А. С дубайским приветом // Эксперт. — 2009.— № 47 (684). 8. Греция подкосила доллар //Известия. — 2010. — № 64 (28079).— С. 3. 9. Хестанов, Р. Союз неравных. Кто сильнее всего пострадал от кризиса //Эксперт. — 2010. — № 10 (696). 10. Долги Аргентины //Эксперт. — 2009. — № 7 (646) — С. 6. 11. Погашение государственного долга [Электронный ресурс] — Режим доступа: http://www.5ka.ru — Дата доступа — 09.06.2010. 12. Министерство финансов Республики Беларусь [Электронный ресурс]—Режим доступа: http://www.minfin.gov.by/rmenu/ dolg/vnesh_dolg/now/ Дата доступа — 07.06.2010. 13. Экономика и бизнес [Электронный ресурс] — Режим доступа: http://news.tut.by/economics — Дата доступа — 01.06.2010. 41