Чистая прибыль банка «Возрождение» за полугодие 2010

реклама

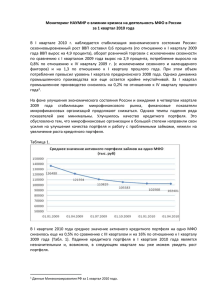

Чистая прибыль банка «Возрождение» за полугодие 2010 составила 218 миллионов рублей, увеличившись за квартал на 25% 18 Августа 2010 Банк «Возрождение» сегодня опубликовал результаты 6 месяцев 2010 года по Международным стандартам финансовой отчетности: • • • • Чистая прибыль составила 218 млн. рублей ($7 млн.долл.), увеличившись на 25% за 2 квартал по сравнению 1 кварталом 2010 Операционный доход достиг 1 800 млн. рублей, увеличившись во 2 квартале на 5% по сравнению с 1 кварталом Активы увеличились на 7% по сравнению с аналогичным периодом предыдущего года, составив 147 млрд. руб. Рентабельность собственного капитала (ROE) – 2,7% за полугодие, увеличившись за второй квартал на 50 б.п. по сравнению с первым кварталом. «Второй квартал 2010 оказался периодом, когда постепенное восстановление российской экономики за счет растущего потребления и потребности в инвестициях на фоне низких процентных ставок привело к возобновлению спроса на кредиты, как со стороны бизнеса, так и со стороны физических лиц. Мы довольны динамикой роста нашего кредитного портфеля во втором квартале, по темпам роста нам удалось опередить российский банковский сектор и, несмотря на жесткую конкурентную среду, увеличить рыночную долю в Московской области, нашем ключевом регионе» - прокомментировала Татьяна Гаврилкина, Заместитель Председателя Правления банка. «Чтобы сгладить негативный эффект от снижения доходности кредитов вследствие общего падения процентных ставок, мы сфокусировались на оптимизации стоимости фондирования. В результате нам удалось сократить процентные расходы во втором квартале на 5%, обеспечив при этом приток средств частных клиентов в размере 5,6 млрд руб. Кроме того, во втором квартале мы изменили структуру активов банка – увеличилась доля активов, приносящих процентный доход, при этом нам удалось сохранить высокую ликвидность баланса (30% в форме ликвидных активов) и сильные позиции по достаточности капитала (17,2% на 30 июня 2010).» Активы увеличились на 7% по сравнению с аналогичным периодом предыдущего года и составили 147 млрд.руб. (4,7 млрд. долл.) благодаря продолжающемуся притоку депозитов физических лиц, которые за год увеличились на 34% до 77.3 млрд. руб. и составили 65% от общего объема средств клиентов по состоянию на 30 июня 2010. Сконцентрировавшись на снижении стоимости фондирования, банк избирательно подходил к продлению корпоративных депозитов, которые по итогам квартала сократились на 27% до 15,5 млрд. руб, при этом объем средств на текущих счетах юридических лиц остался практически неизменным (23,2 млрд. руб. по итогам 6 месяцев по сравнению с 24,5 млрд. на конец первого квартала). Снижение объема средств корпоративных клиентов было компенсировано ростом розничного фондирования на 8% (5,6 млрд. руб. за квартал) в основном за счет прироста средств на счетах держателей дебетовых карт (рост на 16% за квартал). В результате средства наших клиентов продолжили оставаться основным источником фондирования банка, составляя 90% от обязательств банка или 118 млрд. руб. За 12 месяцев они выросли на 22,8%, а доля текущих счетов, являющихся практически бесплатным источником фондирования, составила 32% объема клиентских средств. Во втором квартале банку удалось изменить структуру активов, увеличив кредитный портфель на 7,5% и воспользовавшись возможностью приобрести долговые бумаги высоконадежных эмитентов на фоне падения рынка (портфель ценных бумаг увеличился на 65,6% за квартал). Хотя перераспределение активов произошло за счет снижения доли денежных средств (-24,1% за квартал) и средств, размещенных на межбанковском рынке (-95,5% за квартал), доля ликвидных активов сохранилась на комфортном уровне в 30%, отражая высокую ликвидность банковского баланса. Благодаря возобновлению спроса на кредиты во втором квартале коэффициент отношения кредитов к депозитам составил 87% по сравнению с 80% по итогам первого квартала Собственный капитал банка по состоянию на 30 июня 2010 увеличился на 0,4% до 16,5 млрд. руб. по сравнению с 16,4 млрд. кварталом ранее. Достаточность капитала составила 17,2%, достаточность капитала первого уровня 14,1%. Снижение по сравнению с первым кварталом (общий коэффициент достаточности на 1,0%, коэффициент достаточности капитала первого уровня на 0,9%) явилось результатом роста активов, взвешенных по риску, из-за роста кредитного портфеля и портфеля ценных бумаг. Оба значения существенно превышают минимальные требования регулятора для кредитных организаций. По результатам первого полугодия 2010 года отношение собственного капитала к активам составило 11.2%. Кредитный портфель до вычета резервов продемонстрировал уверенный рост на 7,4% (7 млрд. руб.) во втором квартале 2010 и составил 102,5 млрд. руб., указывая на возобновление кредитования на фоне снижения процентных ставок и роста уверенности в восстановлении экономики. При этом чистый кредитный портфель увеличился на 7,5% по сравнению с 4,7% роста кредитного портфеля в российском банковском секторе. Кредитный рост в основном был достигнут за счет программ корпоративного кредитования (7,8% за квартал против 4,9% роста в банковском секторе). Несмотря на сложную конкурентную среду, банку удалось укрепить свои позиции в Московской области, ключевом регионе присутствия, нарастив кредитный портфель клиентам этого региона на 15% за квартал. Отраслевая диверсификация корпоративного кредитного портфеля традиционно соответствовала отраслевой структуре портфеля банковского сектора, большая часть кредитов выдана предприятиям торгового и производственного секторов (по 23% соответственно). Рост розничного кредитования во втором квартале также ускорился. Чистый кредитный портфель физических лиц вырос на 5,1% за квартал, опередив банковский сектор, рост которого составил 3,8%. Более доходный портфель потребительских кредитов до вычета резервов с более высокой доходностью вырос на 14,7% за квартал, ипотечный портфель увеличился на 3,1%. Структура розничного кредитного портфеля в целом не изменилась, доля ипотечных кредитов составила 55% от задолженности физических лиц. Таким образом, по итогам квартала корпоративный кредитный портфель составил 86% общего кредитного портфеля, при этом 54% от общего портфеля составили кредиты, выданные предприятиям среднего и малого бизнеса. Портфель ценных бумаг составил 18.4 млрд. руб. ($590 млн. долл.) по состоянию на 30 июня 2010, увеличившись на 65.6% за квартал. Обеспокоенность инвесторов по поводу проблем в секторе государственных финансов Европейских стран привела к падению рынка в начале второго квартала и позволила банку нарастить портфель ценных бумаг наиболее надежных эмитентов с незначительным кредитным риском. На конец квартала торговый портфель ценных бумаг банка полностью состоял из бумаг с инвестиционным рейтингом с небольшим сроком до погашения. Большинство из них являются долговыми ценными бумагами федеральных и региональных органов власти РФ, а также российских корпораций с квази-суверенным риском. На конец отчетного периода 42% составляли облигации Банка России, 28% корпоративные облигации и еврооблигации, 30% облигации и еврооблигации федеральных и региональных исполнительных органов РФ. Доля проблемной задолженности впервые с начала финансового кризиса осенью 2008 года снизилась с 11,1% в первом квартале 2010 до 10,6% от кредитного портфеля до вычета резервов во втором квартале. Проблемные кредиты с просрочкой менее 30 дней сократились на 0.4 млрд. руб. и составили 22% от общего объема проблемной задолженности на конец второго квартала. Общий объем проблемной задолженности составил 10,8 млрд. руб. по сравнению с 10,6 млрд. руб на 01.04.2010. Отчисления в резервы под обесценение кредитного портфеля составили 0,7 млрд. руб. за 2й квартал по сравнению с 1,2 млрд. руб. за аналогичный период прошлого года. По итогам отчетного периода общий объем резервов составил 10,7 млрд. рублей или 10,4% от объема кредитного портфеля. Учитывая снижение в просрочке длительностью менее 30 дней, коэффициент покрытия просроченной задолженности резервами вырос до 99% по сравнению с 95% в предыдущем квартале. Коэффициент покрытия проблемной задолженности с просрочкой свыше 30 дней составил 128%, свыше 90 дней - 135%. Чистый процентный доход составил 1.4 млрд. руб. во втором квартале 2010 по сравнению с 1.5 млрд. руб. в первом квартале. Общее снижение процентных ставок по новым кредитам, также погашение кредитов, выданных ранее под более высокие проценты, было частично компенсировано ростом объемов кредитования. Таким образом, чистая процентная маржа на средние активы за второй квартал 2010 снизилась на 26 базисных пунктов и составила 3,74% против 4,0% на 31 марта 2010. Результатом мер по оптимизации стоимости ресурсов стала продолжающаяся переоценка депозитов корпоративных клиентов и физических лиц, что привело к снижению процентных расходов на 5% во втором квартале по сравнению с первым кварталом. При этом средний общий объем обязательств, несущих процентные расходы, остался неизменным. Таким образом, средняя стоимость фондирования снизилась на 330 б.п. по сравнению с предыдущим кварталом с 6,7% до 6,4%, а процентный спрэд составил 6,5%. Общий непроцентный доход вырос на 23% (202 млн.руб.) во втором квартале до 1 088 млн.руб. по сравнению с 886 млн. руб. в первом квартале благодаря росту комиссионных доходов от расчетных операций клиентов (рост на 27% за квартал) и вознаграждения за организацию зарплатных проектов (рост на 14% за квартал). Доля непроцентного дохода в структуре операционного дохода банка традиционно осталась одной из наиболее высоких в российском банковском секторе и составила 44% по сравнению с 38% по итогам первого квартала. Операционные затраты выросли на 10% по сравнению с предыдущим кварталом до 1,7 млрд. руб.. Несмотря на давление на прибыльность, менеджмент принял стратегическое решение сохранить инфраструктуру банка, которая позволила бы быстро наращивать бизнес в условиях благоприятной экономической конъюнктуры и опережающий рост кредитного портфеля является первым результатом такого подхода. Несмотря на то, что операционный доход увеличился на 5% по сравнению с предыдущим кварталом, рост операционных затрат составил 10% за квартал за счет расходов, связанных с развитием банковских технологий. Таким образом коэффициент отношения затрат к доходам составил 68,1% за второй квартал по сравнению с 65,3% кварталом ранее. Чистая прибыль за отчетный период составила 218 млн. руб. Эффективная ставка налога за 6 месяцев 2010 снизилась до 29% с 48% по итогам первого квартала за счет признания части отложенных налоговых активов, связанных с процентным доходом по проблемной задолженности. Таким образом сумма налога на прибыль составила 91млн. руб за 6 месяцев 2010.