ВЕНЧУРНОЕ ИНВЕСТИРОВАНИЕ ИННОВАЦИОННОЙ

реклама

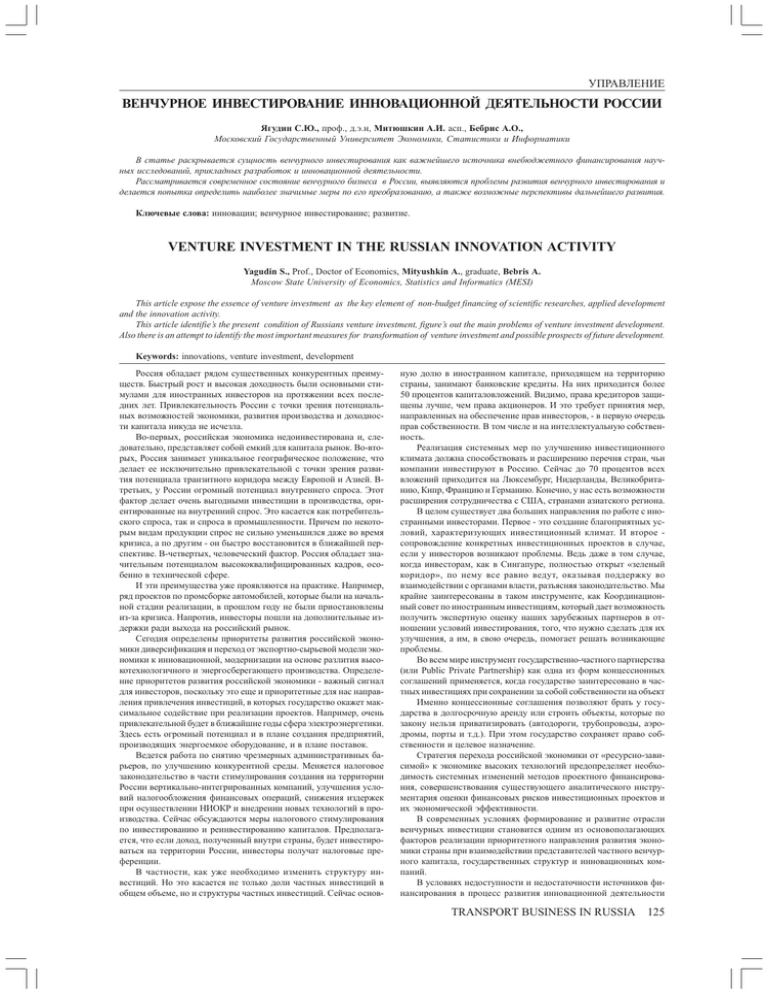

УПРАВЛЕНИЕ ВЕНЧУРНОЕ ИНВЕСТИРОВАНИЕ ИННОВАЦИОННОЙ ДЕЯТЕЛЬНОСТИ РОССИИ Ягудин С.Ю., проф., д.э.н, Митюшкин А.И. асп., Бебрис А.О., Московский Государственный Университет Экономики, Статистики и Информатики В статье раскрывается сущность венчурного инвестирования как важнейшего источника внебюджетного финансирования научных исследований, прикладных разработок и инновационной деятельности. Рассматривается современное состояние венчурного бизнеса в России, выявляются проблемы развития венчурного инвестирования и делается попытка определить наиболее значимые меры по его преобразованию, а также возможные перспективы дальнейшего развития. Ключевые слова: инновации; венчурное инвестирование; развитие. VENTURE INVESTMENT IN THE RUSSIAN INNOVATION ACTIVITY Yagudin S., Prof., Doctor of Economics, Mityushkin A., graduate, Bebris A. Moscow State University of Economics, Statistics and Informatics (MESI) This article expose the essence of venture investment as the key element of non-budget financing of scientific researches, applied development and the innovation activity. This article identifie’s the present condition of Russians venture investment, figure’s out the main problems of venture investment development. Also there is an attempt to identify the most important measures for transformation of venture investment and possible prospects of future development. Keywords: innovations, venture investment, development Россия обладает рядом существенных конкурентных преимуществ. Быстрый рост и высокая доходность были основными стимулами для иностранных инвесторов на протяжении всех последних лет. Привлекательность России с точки зрения потенциальных возможностей экономики, развития производства и доходности капитала никуда не исчезла. Во-первых, российская экономика недоинвестирована и, следовательно, представляет собой емкий для капитала рынок. Во-вторых, Россия занимает уникальное географическое положение, что делает ее исключительно привлекательной с точки зрения развития потенциала транзитного коридора между Европой и Азией. Втретьих, у России огромный потенциал внутреннего спроса. Этот фактор делает очень выгодными инвестиции в производства, ориентированные на внутренний спрос. Это касается как потребительского спроса, так и спроса в промышленности. Причем по некоторым видам продукции спрос не сильно уменьшился даже во время кризиса, а по другим - он быстро восстановится в ближайшей перспективе. В-четвертых, человеческий фактор. Россия обладает значительным потенциалом высококвалифицированных кадров, особенно в технической сфере. И эти преимущества уже проявляются на практике. Например, ряд проектов по промсборке автомобилей, которые были на начальной стадии реализации, в прошлом году не были приостановлены из-за кризиса. Напротив, инвесторы пошли на дополнительные издержки ради выхода на российский рынок. Сегодня определены приоритеты развития российской экономики диверсификация и переход от экспортно-сырьевой модели экономики к инновационной, модернизации на основе разлития высокотехнологичного и энергосберегающего производства. Определение приоритетов развития российской экономики - важный сигнал для инвесторов, поскольку это еще и приоритетные для нас направления привлечения инвестиций, в которых государство окажет максимальное содействие при реализации проектов. Например, очень привлекательной будет в ближайшие годы сфера электроэнергетики. Здесь есть огромный потенциал и в плане создания предприятий, производящих энергоемкое оборудование, и в плане поставок. Ведется работа по снятию чрезмерных административных барьеров, по улучшению конкурентной среды. Меняется налоговое законодательство в части стимулирования создания на территории России вертикально-интегрированных компаний, улучшения условий налогообложения финансовых операций, снижения издержек при осуществлении НИОКР и внедрении новых технологий в производства. Сейчас обсуждаются меры налогового стимулирования по инвестированию и реинвестированию капиталов. Предполагается, что если доход, полученный внутри страны, будет инвестироваться на территории России, инвесторы получат налоговые преференции. В частности, как уже необходимо изменить структуру инвестиций. Но это касается не только доли частных инвестиций в общем объеме, но и структуры частных инвестиций. Сейчас основ- ную долю в иностранном капитале, приходящем на территорию страны, занимают банковские кредиты. На них приходится более 50 процентов капиталовложений. Видимо, права кредиторов защищены лучше, чем права акционеров. И это требует принятия мер, направленных на обеспечение прав инвесторов, - в первую очередь прав собственности. В том числе и на интеллектуальную собственность. Реализация системных мер по улучшению инвестиционного климата должна способствовать и расширению перечня стран, чьи компании инвестируют в Россию. Сейчас до 70 процентов всех вложений приходится на Люксембург, Нидерланды, Великобританию, Кипр, Францию и Германию. Конечно, у нас есть возможности расширения сотрудничества с США, странами азиатского региона. В целом существует два больших направления по работе с иностранными инвесторами. Первое - это создание благоприятных условий, характеризующих инвестиционный климат. И второе сопровождение конкретных инвестиционных проектов в случае, если у инвесторов возникают проблемы. Ведь даже в том случае, когда инвесторам, как в Сингапуре, полностью открыт «зеленый коридор», по нему все равно ведут, оказывая поддержку во взаимодействии с органами власти, разъясняя законодательство. Мы крайне заинтересованы в таком инструменте, как Координационный совет по иностранным инвестициям, который дает возможность получить экспертную оценку наших зарубежных партнеров в отношении условий инвестирования, того, что нужно сделать для их улучшения, а им, в свою очередь, помогает решать возникающие проблемы. Во всем мире инструмент государственно-частного партнерства (или Public Private Partnership) как одна из форм концессионных соглашений применяется, когда государство заинтересовано в частных инвестициях при сохранении за собой собственности на объект Именно концессионные соглашения позволяют брать у государства в долгосрочную аренду или строить объекты, которые по закону нельзя приватизировать (автодороги, трубопроводы, аэродромы, порты и т.д.). При этом государство сохраняет право собственности и целевое назначение. Стратегия перехода российской экономики от «ресурсно-зависимой» к экономике высоких технологий предопределяет необходимость системных изменений методов проектного финансирования, совершенствования существующего аналитического инструментария оценки финансовых рисков инвестиционных проектов и их экономической эффективности. В современных условиях формирование и развитие отрасли венчурных инвестиции становится одним из основополагающих факторов реализации приоритетного направления развития экономики страны при взаимодействии представителей частного венчурного капитала, государственных структур и инновационных компаний. В условиях недоступности и недостаточности источников финансирования в процесс развития инновационной деятельности TRANSPORT BUSINESS IN RUSSIA 125 УПРАВЛЕНИЕ Таблица 1. Объем накопленных иностранных инвестиций в экономике России по основным странам-инвесторам (млн. долларов США) организаций активно включаются венчурные инвестиции. Современные определения понятия «венчурные инвестиции» представляются спорными и неоднозначными. В частности, одни ученые отождествляют понятие «венчурные инвестиции» с финансированием деятельности, направленной на практическое использование технических и технологических новинок, результатов научных достижений, еще не используемых на практике, другие - с коммерциализацией инноваций для последующей перепродажи полученных результатов, называя используемый при этом капитал «рисковым». Более того, во многих случаях происходит подмена существенных понятий, где в качестве венчурных инвесторов могут оказаться представители «ангельского» финансирования, корпоративных финансов и т.д. Все эти несоответствия не способствуют развитию индустрии венчурного финансирования в России. В силу этих причин, понятие «венчурные инвестиции» считается более емким и отражающим инфраструктуру данной индустрии, представителями которой являются венчурные фонды, венчурные компании, инновационные компании, а также государственные структуры. Венчурные инвестиции — это система взаимовыгодных отношений между венчурными фондами и инновационными компаниями по поводу инвестирования средств в инновационные проекты (компании) с высоким уровнем риска в расчете на быстрое получение высокой нормы дохода на вложенный капитал. Данное определение наиболее полно раскрывает объект и субъект инвестирования капитала, а также систему взаимоотношений между ними. Развитие любого бизнеса, в том числе и венчурного, неразрывно связано с вливанием в данную предпринимательскую деятельность инвестиций. Набор источников финансирования для различных сфер деятельности идентичен, их можно классифицировать следующим образом: собственные средства предприятий и организаций; заемные средства; привлеченные средства; средства государственного бюджета. Для финансирования предприятий на первоначальном этапе их становления традиционно используются банковские кредиты и овердрафты, а опытным компаниям привлекать в долг денежные средства или собирать акционерный капитал помогает фондовый рынок. Между этими формами привлечения существует финансовый разрыв. Динамично развивающиеся предприятия, которые не имеют возможности работать только за счет банковского финансирования и в то же время они еще малы, чтобы выйти на фондовую биржу. Возникает проблема нехватки финансовых ресурсов. В этом случае в процесс финансирования включается венчурный капитал. Венчурный «рисковый» капитал в данном случае - это источник капитала для прямого инвестирования и форма вложения средств в частные инновационные компании. 126 TRANSPORT BUSINESS IN RUSSIA Венчурные вложения можно подразделить на четыре группы: стартовые, в период развития компании, при реализации определенной операции, прочие. Стартовые инвестиции - наиболее рискованная форма вложений. Финансирование развития, как правило, делится на финансирование его начальной и последующей стадий. Финансирование начальной стадии рассчитано на оказание помощи небольшим предприятиям, обладающим значительным потенциалом роста. Финансирование определенной операции совершается как единовременный акт. Таким образом финансируется, например, покупка предприятий для определенного клиента, осуществляется промежуточное финансирование, обеспечивающее деятельность компании в период между другими видами финансирования, а также предоставляются средства для приобретения предприятия его управленческим персоналом. Существуют разновидности венчурного капитала, не входящие ни в одну из перечисленных выше групп. К их числу относятся: спасательное финансирование, предусматривающее выделение средств для реализации мероприятий, обеспечивающих возрождение предприятия - потенциального банкрота; замещающее финансирование, предназначенное для замены части внешних ресурсов фирмы собственным капиталом; финансирование операций, связанных с выходом компании на рынок ценных бумаг. Проведенные исследования показывают, что на протяжении последних лет условия кредитования банками малого и среднего бизнеса, представляющего венчурные компании, значительно улучшились. С 2002 по 2007 г. среднегодовая ставка по кредитам снизилась с 26,6 до 16,2%. Это происходило потому, что база привлечения дополнительного капитала банками значительно расширилась, и наблюдалось формирование полноценного конкурентного рынка в данном сегменте бизнеса. Индикатором доступности банковского кредитования является срок принятия кредитным комитетом положительного решения о кредитовании. В 2006 г. он составляет в среднем 3,3 дня, максимально — 11,6 дня. В 2005 г. этот показатель был равен 5,8 и 38 дням соответственно. Также снизилась доля предприятий, получивших отказ. В 2006 г. кредиты получили 82,5% предприятий, а в I полугодии 2007 г. их доля возросла до 92,1%. Следует отметить, что при росте данного показателя качество кредитного портфеля не ухудшилось. По данным за 2007 г., невозвратная часть портфеля составила 1 - 1,7% [1]. Рынок кредитования малого и среднего бизнеса, несомненно, увеличил деловую активность, и все больше компаний-заемщиков рассчитывали на положительное решение со стороны банков - кредиторов. Однако венчурные проекты как категория рисковая были и остаются на особом счету у институциональных инвесторов, ко- УПРАВЛЕНИЕ Таблица 2. Ожидаемый возврат на венчурные инвестиции торые не вкладывают денежные средства в инновационный сектор экономики. Банковские специалисты влияют на величину прибыли при помощи процентных ставок, увеличивая тем самым доходность кредитного портфеля, при этом постоянно отслеживая состав активной и пассивной части баланса и приводя систему «доходность - риски» к наиболее приемлемым пропорциям. Однако при сформированной доходности портфеля банки рискуют не выйти на целевые показатели по прибыли кредитного портфеля ввиду неограниченной возможности получения сверх затрат. В этой связи банковские инвесторы получают в виде венчурного проекта задачу уравновешивания рентабельности проекта, проблемы ликвидности и платежеспособности. Существуют разнообразные альтернативные варианты привлечения заемного финансирования. Опытным компаниям привлекать в долг денежные средства или собирать акционерный капитал помогает фондовый рынок. Компаниям такой стадии развития требуются существенные денежные вливания, связанные с реструктуризацией и формированием новой стратегии развития. Позволить себе такого рода финансирование могут лишь крупные, инвестиционно привлекательные коммерческие структуры, внутри которых функционируют управления и подразделения исследований, занимающиеся непосредственно НИОКР и коммерциализацией инноваций, и оборот которых составляет более 3 млрд. рублей (у каждой торговой площадки свои требования)1 . Основной идеей выхода на фондовый рынок является получение крупного капитала на развитие и расширение бизнеса. При этом размеры банковского кредитования и величина процентной ставки не способны удовлетворить потребности компаний - заемщиков. За последние годы рынок уловил тенденцию спроса на дополнительное финансирование со стороны небольших компаний со средним оборотом менее 3 млрд. рублей и предложил сформировать специализированные торговые площадки. В 2008 г. ситуация с привлечением кредитных средств существенно изменилась в связи с развитием кризисных явлений в российской и мировой экономике. Анализ статистических данных показывает, что межбанковская ставка кредита с января по декабрь 2008 г. увеличилась с 2,8 до 8,3%, ставка по кредитам - с 10,4 до 15,0%, что свидетельствует о значительном удорожании кредитного капитала в течение 2008 года. Помимо формирования инвестиционного портфеля, организации работы над венчурными проектами существует проблема привлечения инвесторов, которая не дает развиваться венчурному бизнесу в России. Прежде всего, это связано с большими финансовыми рисками, которые берет на себя инвестор. Но эта проблема решается за счет диверсификации инвестиционного портфеля венчурного фонда и за счет предполагаемых и рассчитанных доходов от реализации венчурного проекта, которые на порядок выше альтернативных способов вложения капитала инвестором (табл.2). За рубежом, главным образом в США, Японии и в ряде стран Западной Европы, механизмы венчурного финансирования инновационных проектов используются уже долгое время и зарекомендовали себя как наиболее действенный и эффективный способ вложения капитала в сферу высоких технологий. Начиная с 50 - 60-х годов венчурный капитал стал основной движущей силой роста сферы высоких технологий в США. Объем инвестиций в компании «Силиконовой долины» в 1999 г. составил порядка 5,3 млн долларов. [2] Возможно, эти данные не заслуживают особого внимания на уровне общемировых инвестиционных расходов, однако, в этих цифрах заложена существенная информация. Именно во второй 1 2 половине XX века произошел процесс коммерческой реализации научно-технических новаций в области микроэлектроники, информатики, интернет-технологий и других наукоемких отраслей производства и одну из главных ролей в этом процессе играли компании, образованные в «Силиконовой долине»: DEC, SUN, Microsoft, Intel, Silicon Graphics. Неслучайно развитию венчурной индустрии в России уделяется все большее внимание со стороны государства, проводятся инвестиционные форумы, формируется законодательная база как на федеральном, так и на региональном уровне, создаются фонды поддержки инноваций на основе государственно-частных партнерств (ОАО «Российская венчурная компания»; ГК «Роснанотех»; «Фонд содействия развитию венчурных инвестиций в малые предприятия в научно-технической сфере»).2 Литература: 1. www.cbr.ru // Сайт Центрального Банка РФ. 2. Каширин А.И., Семенов А.С. Венчурное инвестирование в России. М.: Вершина, 2007 3. Российская газета № 173(4997); 16.09.2009 4. Ягудин С.Ю Венчурное предпринимательство. Франчайзинг УМК,2ое издание. Перераб. и доп. М. изд.центр ЕАОИ, 2008 http://www.micex.ru (Фондовая биржа ММВБ, сектор инновационных и растущих компаний) www.rusventure.ru; www,rusnano.com; http://www.economy.gov.ru TRANSPORT BUSINESS IN RUSSIA 127