Д.С. Колпакова, А.В. Ларин ОСОБЕННОСТИ МОНЕТАРНОЙ

реклама

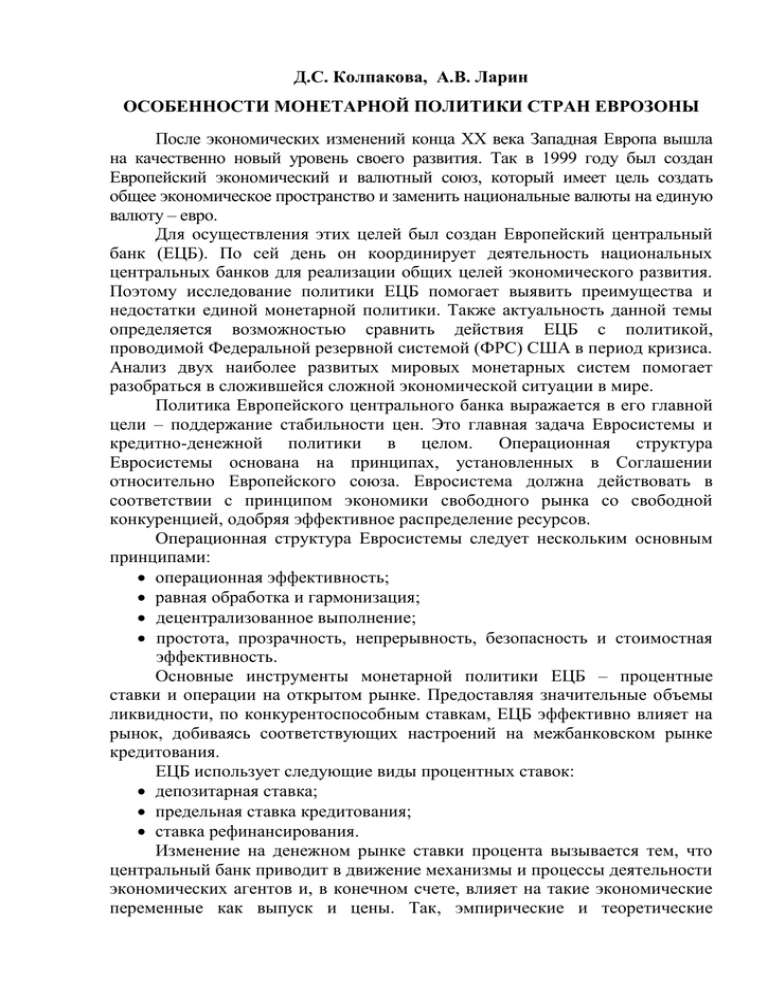

Д.С. Колпакова, А.В. Ларин ОСОБЕННОСТИ МОНЕТАРНОЙ ПОЛИТИКИ СТРАН ЕВРОЗОНЫ После экономических изменений конца ХХ века Западная Европа вышла на качественно новый уровень своего развития. Так в 1999 году был создан Европейский экономический и валютный союз, который имеет цель создать общее экономическое пространство и заменить национальные валюты на единую валюту – евро. Для осуществления этих целей был создан Европейский центральный банк (ЕЦБ). По сей день он координирует деятельность национальных центральных банков для реализации общих целей экономического развития. Поэтому исследование политики ЕЦБ помогает выявить преимущества и недостатки единой монетарной политики. Также актуальность данной темы определяется возможностью сравнить действия ЕЦБ с политикой, проводимой Федеральной резервной системой (ФРС) США в период кризиса. Анализ двух наиболее развитых мировых монетарных систем помогает разобраться в сложившейся сложной экономической ситуации в мире. Политика Европейского центрального банка выражается в его главной цели – поддержание стабильности цен. Это главная задача Евросистемы и кредитно-денежной политики в целом. Операционная структура Евросистемы основана на принципах, установленных в Соглашении относительно Европейского союза. Евросистема должна действовать в соответствии с принципом экономики свободного рынка со свободной конкуренцией, одобряя эффективное распределение ресурсов. Операционная структура Евросистемы следует нескольким основным принципами: операционная эффективность; равная обработка и гармонизация; децентрализованное выполнение; простота, прозрачность, непрерывность, безопасность и стоимостная эффективность. Основные инструменты монетарной политики ЕЦБ – процентные ставки и операции на открытом рынке. Предоставляя значительные объемы ликвидности, по конкурентоспособным ставкам, ЕЦБ эффективно влияет на рынок, добиваясь соответствующих настроений на межбанковском рынке кредитования. ЕЦБ использует следующие виды процентных ставок: депозитарная ставка; предельная ставка кредитования; ставка рефинансирования. Изменение на денежном рынке ставки процента вызывается тем, что центральный банк приводит в движение механизмы и процессы деятельности экономических агентов и, в конечном счете, влияет на такие экономические переменные как выпуск и цены. Так, эмпирические и теоретические исследования подтвердили, что затраты инфляции (или дефляции) существенны и сегодня общепризнанно, что стабильность цен способствует увеличению экономического благосостояния и потенциальному росту экономики. Также удалось выяснить, что приоритетной задачей Европейского Центробанка является удержание гармонизированного индекса потребительских цен (HICP) на уровне менее 2% в год. Отсюда следует вторичность всех остальных макроэкономических параметров, таких как курс евро, экономический рост, безработица и т.д. Однако, как показала практика, реализовать данную установку в полной мере оказалось не так уж просто. Как правило, инфляция превышает предельно допустимый порог (рис. 1). Рис. 1 ФРС не может контролировать инфляцию или занятость напрямую, вместо этого она влияет на них косвенно, в основном за счет повышения или понижения краткосрочных процентных ставок. Чаще всего ФРС делает это через операции на открытом рынке на рынке банковских резервов, известном как федеральный фондовый рынок. О важности этого инструмента говорит тот факт, что 80% всех деривативных контрактов коммерческих банков США связаны с процентной ставкой. Фактически в распоряжении ФРС три вида процентных ставок: 1. Discount rate (учетная ставка). 2. Federal fund rate (эффективная). 3. Federal fund rate (целевая). Была рассмотрена суть манипуляций и смысл эффективной и целевой ставок по федеральным фондам. Целевая ставка – есть тот уровень, к которому надо привести рынок. И задача ФРС состоит в том, чтобы «подтянуть» рынок к желаемому значению. Эта задача решается в основном за счет покупки/продажи ценных бумаг, увеличивая или уменьшая количество резервов в банковской системе. При росте избыточных резервов количество желающих одолжить их увеличивается, ставка падает и таким образом ФРС достигает поставленной цели. Т.е. увеличивая резервы, ФРС стимулирует предложение денег, что приводит к снижению ставок. В настройке рынка ФРС помогает и учетная ставка, по которой ФРС готова кредитовать банки (кредиты выдаются под залог ценных бумаг). Таким образом у банка есть выбор: взять кредит у другого банка или обратиться к ФРС. Впрочем, так как учетная ставка обычно чуть выше, то к этому способу кредитования банки прибегают довольно редко, и основное значение имеет именно ставка по федеральным фондам. Здесь имеет значение два компонента: 1) Exccess reserves – избыточные резервы; 2) Required clearing balance – дополнительные резервы к обязательным, имеющие цель гарантировано обслуживать свои ежедневные операционные обязательства. Таким образом в контексте торговли федеральными фондами речь идет о необязательных (дополнительных) резервах. Что вполне объяснимо, так как кредитные организации не могут свободно распоряжаться обязательными резервами (рис. 2). 1500.00 1000.00 500.00 FEDFUNDS 2011-01-01 2010-05-01 2009-09-01 2009-01-01 2008-05-01 2007-09-01 2007-01-01 2006-05-01 2005-09-01 2005-01-01 2004-05-01 2003-09-01 2003-01-01 2002-05-01 2001-09-01 2001-01-01 0.00 XRCB Рис. 2 С середины 2008 года в экономику США начались огромные вливания. ФРС создало гигантский «навес» избыточных резервов для погашения эффектов кризисных явлений. А целевая ставка в период с сентября 2007 и конца 2008 была понижена с 5% до почти 0%. Существенное повышение эффективной ставки, пока на балансах банках хранится такое количество излишних средств, представляется невозможным. Однако ФРС имеет инструмент, позволяющий манипулировать межбанковской ставкой даже в условиях избыточного предложения денег. Начиная с октября 2008 года, ФРС начала начислять проценты на обязательные и избыточные резервы, т.е. платить банкам за то, что они держат средства на её счетах. Процент равнялся целевой ставке и поэтому банкам было все равно, держать деньги на счетах ФРС или давать излишки в кредит другим банкам. Однако если ФРС решает поднять целевую ставку, поднимается и процент начисляемый на резервы, т.е. банкам будет выгодней держать средства на балансе ФРС, чем давать их другим банкам под меньший процент. Возникнет конкуренция между ставкой ФРС и ставками, под которые банки смогут привлечь средства. Так, межбанковская ставка может вырасти до уровня целевой, несмотря на большое количество избыточных средств в системе. Однако еще одна проблема была в том, что ликвидность, обеспеченная банковской системе, не достигала других частей финансовой системы. Чтобы обойти эту проблему, ФРС решило воспользоваться поправкой в законе на случай чрезвычайной ситуации, которая позволяет давать кредиты другим финансовым институтам, а также нефинансовым учреждениям. Величина прямого кредитования была огромной. Оно не падало ниже $100 миллиардов до марта 2009. Ухудшение кризиса в сентябре 2008 сопровождалось беспрецедентным увеличением резервов депозитарных учреждений. Они увеличились приблизительно с $44,6 миллиардов в августе 2008 к $167 миллиардам в конце 2008 и к $1 139 миллиардам в конце 2009. Ясно, что это не обычная денежно-кредитная политика, а что-то экстраординарное, иногда называемое “количественным ослаблением.” Помимо прямого кредитования, ФРС нашла и другие инструменты для поддержания текущего уровня ликвидности. 17 марта 2009 FOMC объявил о планах относительно покупки казначейских ценных бумаг сверх $1,0 триллиона, чтобы далее ослабить условия кредитного рынка и стимулировать расходы. Эти покупки были совершены к концу марта 2010. Как только экономика возвратится к нормальному состоянию, задача ФРС будет состоять в том, чтобы быстро изъять из финансовой системы огромную сумму кредита, не допустив, чтобы инфляция утвердилась. Такое поведение не может остаться бесследным в условиях, когда ставка по федеральным фондам близка к 0. Пока избыточные резервы ФРС остаются необычайно высокими. Что касается политики ЕЦБ в период кризиса, банк также принял решение о снижении процентной ставки. Она была снижена на 325 пунктов с октября 2008 года. Поскольку стабильность цен является основной задачей ЕЦБ, необходимо было ослабить инфляционное давление и снизить риски. Более того, ЕЦБ был фактически первым, кто решил применить нестандартные методы и еще в августе 2007 отреагировал на напряженную ситуацию, предоставив нуждающимся банкам дополнительную ликвидность. В 2008 г., когда кризис усилился, ЕЦБ был вынужден применить еще несколько нестандартных подходов. Во-первых, ЕЦБ стал следовать за фиксированной ставкой по тендерным процедурам и расширил срок платежа по операциям. Банкам предоставили доступ к чрезвычайно неограниченной ликвидности по установленной процентной ставке в сроки, первоначально до 6 месяцев. В нормальные времена ставка устанавливалась конкурентным способом. Во-вторых, ЕЦБ расширил список активов, которые он взял в качестве обеспечения. Первые два подхода предлагают неограниченное рефинансирование против очень широкого диапазона обеспечения. Но они смогут достигнуть финансовой системы только при наличии большого числа контрагентов, готовых принять участие в рефинансировании. Более того, евросистема покупает еврооблигации на сумму приблизительно €60 миллиардов с целью снижения турбулентности на финансовом рынке. У центральных банков есть фундаментальная роль в обеспечении денежной и финансовой стабильности в долгосрочном периоде. Мировая экономика может рассчитывать на центральные банки, которые для поддержания стабильности более чем необходимы. Особенно это касается двух ведущих банков: ЕЦБ и ФРС США.