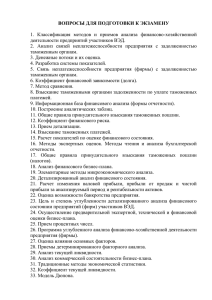

Управление оборотным капиталом

реклама