Экзаменационные тесты по курсу

реклама

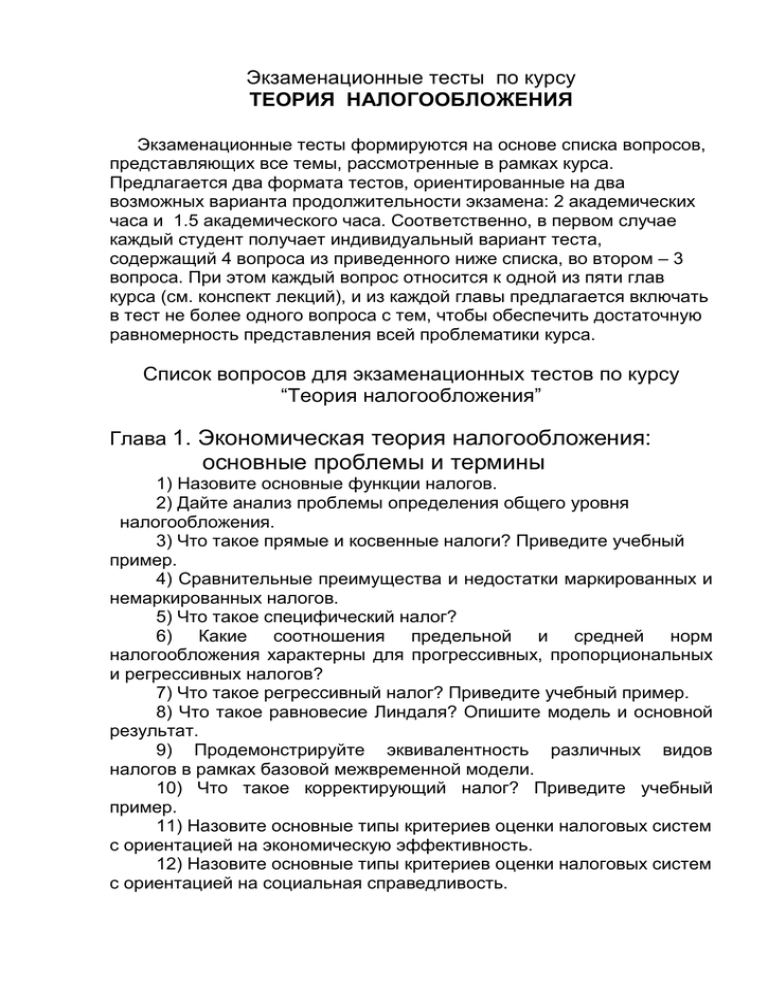

Экзаменационные тесты по курсу ТЕОРИЯ НАЛОГООБЛОЖЕНИЯ Экзаменационные тесты формируются на основе списка вопросов, представляющих все темы, рассмотренные в рамках курса. Предлагается два формата тестов, ориентированные на два возможных варианта продолжительности экзамена: 2 академических часа и 1.5 академического часа. Соответственно, в первом случае каждый студент получает индивидуальный вариант теста, содержащий 4 вопроса из приведенного ниже списка, во втором – 3 вопроса. При этом каждый вопрос относится к одной из пяти глав курса (см. конспект лекций), и из каждой главы предлагается включать в тест не более одного вопроса с тем, чтобы обеспечить достаточную равномерность представления всей проблематики курса. Список вопросов для экзаменационных тестов по курсу “Теория налогообложения” Глава 1. Экономическая теория налогообложения: основные проблемы и термины 1) Назовите основные функции налогов. 2) Дайте анализ проблемы определения общего уровня налогообложения. 3) Что такое прямые и косвенные налоги? Приведите учебный пример. 4) Сравнительные преимущества и недостатки маркированных и немаркированных налогов. 5) Что такое специфический налог? 6) Какие соотношения предельной и средней норм налогообложения характерны для прогрессивных, пропорциональных и регрессивных налогов? 7) Что такое регрессивный налог? Приведите учебный пример. 8) Что такое равновесие Линдаля? Опишите модель и основной результат. 9) Продемонстрируйте эквивалентность различных видов налогов в рамках базовой межвременной модели. 10) Что такое корректирующий налог? Приведите учебный пример. 11) Назовите основные типы критериев оценки налоговых систем с ориентацией на экономическую эффективность. 12) Назовите основные типы критериев оценки налоговых систем с ориентацией на социальная справедливость. 13) Почему дифференциация налогов не может базироваться только на принципе получаемых выгод? 14) Опишите эмпирическую закономерность связи показателей доли налоговых изъятий в ВВП и уровня экономического развития страны. 15) Опишите основные проблемы российской налоговой системы. Глава 2. Стимулирующие и дестимулирующие эффекты налогообложения 16) Назовите основные типы факторов, определяющих объем личных сбережений. 17) Опишите двухпериодную модель жизненного цикла, основанную на системе предпочтений относительно потребления по периодам, которая используется для исследования влияния налогов на личные сбережения. 18) Опишите основные эффекты налогообложения в сфере личных сбережений, выявляемые в рамках двухпериодной модели жизненного цикла. 19) Налогообложение и отношение к риску: упрощенная двухпериодная модель частичного равновесия (исходное богатство – полученное богатство) для портфеля из двух активов: надежный с нулевым доходом и рисковый с положительным доходом – дать исходное описание модели (основанной на функции полезности инвестора), используемой для изучения эффектов налогообложения. 20) Налогообложение и отношение к риску: упрощенная двухпериодная модель частичного равновесия (исходное богатство – полученное богатство) для портфеля из двух активов: надежный с нулевым доходом и рисковый с положительным доходом – дать исходное описание графической модели, используемой для изучения эффектов налогообложения (агрегированная двумерная модель). 21) Налогообложение и отношение к риску: упрощенная двухпериодная модель частичного равновесия (исходное богатство – полученное богатство) для портфеля из двух активов: надежный с нулевым доходом и рисковый с положительным доходом – дать основные результаты, связанные с введением пропорционального подоходного налога по графической модели, используемой для изучения эффектов налогообложения (агрегированная двумерная модель). 22) Опишите микроэкономическую модель оптимального инвестиционного поведения фирмы, которая используется для исследования влияния налогов на инвестиции. 23) Опишите основные эффекты налогообложения в сфере инвестиционного поведения фирмы, выявляемые в рамках модели оптимального инвестиционного поведения. 24) Опишите роль институциональных факторов налоговой политики при формировании решения об общей сумме налоговых доходов Глава 3. Налоговое бремя 25) Как перемещение налогового бремени связано с незаключенными сделками ? 26) Если предприятие налогоплательщик перемещает налоговое бремя на предприятие поставщика можно ли утверждать, что последнее входит в сферу налоговых обязательств ? 27) Опишите основные результаты, полученные с помощью модели распределения налогового бремени, порожденного акцизом (на рынке совершенной конкуренции). 28) Как распределяется бремя специфического налогообложения на конкурентном рынке ? 29) Назовите основные проблемы анализа распределения налогового бремени, порожденного налогом на собственность. 30) Назовите основные недостатки анализа распределения налогового бремени в контексте частичного равновесия. 31) Дайте общее описание двухсекторной модели, используемой для анализа налогового бремени в контексте общего равновесия. 32) Опишите основные результаты относительно распределения налогового бремени, порождаемого акцизом, полученные с помощью двухсекторной модели общего равновесия. 33) Опишите основные результаты относительно распределения налогового бремени, порождаемого общим налогом на потребление, полученные с помощью двухсекторной модели общего равновесия. 34) Опишите основные результаты относительно распределения налогового бремени, порождаемого налогом на использование некоторого фактора производства в одной отрасли, полученные с помощью двухсекторной модели общего равновесия. 35) Опишите роль формального и неформального секторов экономики в распределении налогового бремени. 36) Дайте описание кейнсианского подхода к исследованию сферы действия налога в рамках краткосрочной модели, альтернативной неоклассической двухсекторной модели, используемой для анализа налогового бремени в контексте общего равновесия. 37) Сформулируйте понятие эквивалентности налогов, приведите примеры эквивалентных друг другу налогов. Поясните возможность практической неэквивалентности теоретически эквивалентных ситуаций. Глава 4. Оптимальное налогообложение. 38) Что такое функции социального благосостояния? Дайте определение и приведите примеры. 39) Что такое равновесие Боуэна - Линдаля – Самуэльсона (BLS)? Опишите модель и основной результат. 40) Опишите измерение избыточного бремени, порожденного подоходным налогом в рамках анализа конкурентного рынка фактора “рабочая сила” в технике частичного равновесия. 41) Опишите возможный подход к оптимизации структуры налогов на потребляемые блага в рамках модели экономики, допускающей налогообложение досуга. 42) Сформулируйте правило Рамсея и рассмотрите его в контексте оптимизации налогообложения. 43) Что такое оптимальный линейный подоходный налог? Дайте определение и опишите основной результат оптимизации. 44) Рассмотрите проблемы дизайна конкретных правил налогообложения в контексте оптимизации налоговой системы. 45) Приведите примеры оппортунистического поведения экономических агентов в сфере налогообложения. 46) Рассмотрите возможные варианты коррупционного поведения налоговых органов и возможное влияние подобного поведения на экономику. Глава 5. Теория и политика налоговых реформ 47) Опишите возможный анализ реформы вариантов налоговой с использованием формальных моделей. 48) Опишите концепцию поэтапных изменений налоговой системы. 49) Рассмотрите реформирование межбюджетных отношений в системе фискального федерализма в свете основных результатов теоретического анализа. 50) Рассмотрите проблемы институциональной реализуемости резервов повышения эффективности, выявляемых в рамках теоретического анализа. 51) Рассмотрите проблемы общего совершенствования налоговой системы России. 52) Рассмотрите возможные направления совершенствования российской налоговой системе по отдельным видам налогов. 53) Рассмотрите проблемы российской налоговой реформы в контексте совершенствования отношений фискального федерализма. Примеры экзаменационных тестов по курсу “Теория налогообложения” Тест 1 1. Дайте анализ проблемы определения общего уровня налогообложения. 2. Если предприятие - налогоплательщик перемещает налоговое бремя на предприятие – поставщика, можно ли утверждать, что последнее входит в сферу действия налога ? 3. Что такое равновесие Боуэна - Линдаля – Самуэльсона (BLS)? Опишите модель и основной результат. Тест 2 1. Назовите основные типы критериев оценки налоговых систем с ориентацией на экономическую эффективность . 2. Как перемещение налогового бремени связано с незаключенными сделками ? 3. Что такое равновесие Линдаля? Опишите модель и основной результат. Тест 3 1. Сравнительные преимущества и недостатки маркированных и немаркированных налогов. 2. Как распределяется бремя специфического налогообложения на конкурентном рынке? 3. Опишите основные эффекты налогообложения в сфере личных сбережений, выявляемые в рамках двухпериодной модели жизненного цикла. Тест 4 1. Что такое специфический налог? 2. Дайте описание кейнсианского подхода к исследованию сферы действия налога в рамках краткосрочной модели, альтернативной неоклассической двухсекторной модели, используемой для анализа налогового бремени в контексте общего равновесия. 3. Налогообложение и отношение к риску: упрощенная двухпериодная модель частичного равновесия (исходное богатство – полученное богатство) для портфеля из двух активов: надежный с нулевым доходом и рисковый с положительным доходом – дать основные результаты, связанные с введением пропорционального подоходного налога по графической модели, используемой для изучения эффектов налогообложения (агрегированная двумерная модель). Тест 5 1. Может ли налог, ставка по которому составляет 10% к цене товара, быть прогрессивным? Ответ поясните. 2. Если предприятие налогоплательщик перемещает налоговое бремя на предприятие поставщика можно ли утверждать, что последнее входит в сферу налоговых обязательств ? 3. Опишите основные эффекты налогообложения в сфере инвестиционного поведения фирмы, выявляемые в рамках модели оптимального инвестиционного поведения. Тест 6 1. Почему дифференциация налогов не может базироваться только на принципе получаемых выгод? 2. К каким действиям прибегает типичный налогоплательщик в ответ на искажающее налогообложение? 3. Опишите возможный подход к оптимизации структуры налогов на потребляемые блага в рамках модели экономики, допускающей налогообложение досуга. Тест 7 1. Опишите эмпирическую закономерность связи показателей доли налоговых изъятий в ВВП и уровня экономического развития страны. 2. Назовите основные недостатки анализа распределения налогового бремени в контексте частичного равновесия. 3. Что такое оптимальный линейный подоходный налог? Дайте определение и опишите основной результат оптимизации.