теоретические основы внутреннего контроля и принципы его

реклама

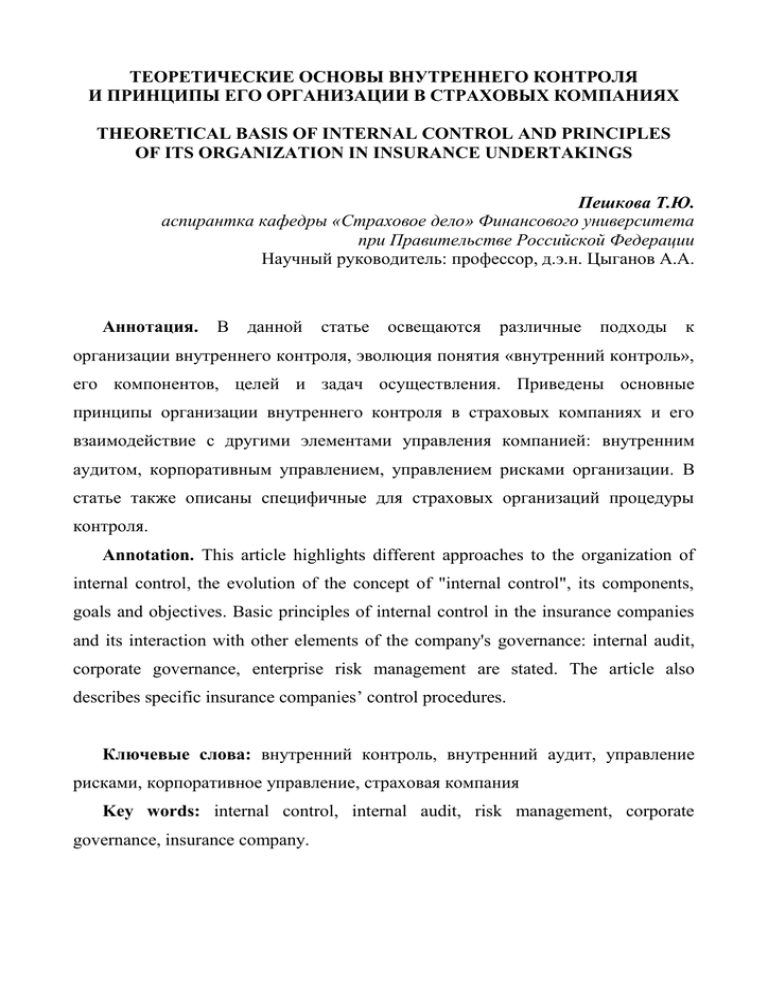

ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ВНУТРЕННЕГО КОНТРОЛЯ И ПРИНЦИПЫ ЕГО ОРГАНИЗАЦИИ В СТРАХОВЫХ КОМПАНИЯХ THEORETICAL BASIS OF INTERNAL CONTROL AND PRINCIPLES OF ITS ORGANIZATION IN INSURANCE UNDERTAKINGS Пешкова Т.Ю. аспирантка кафедры «Страховое дело» Финансового университета при Правительстве Российской Федерации Научный руководитель: профессор, д.э.н. Цыганов А.А. Аннотация. В данной статье освещаются различные подходы к организации внутреннего контроля, эволюция понятия «внутренний контроль», его компонентов, целей и задач осуществления. Приведены основные принципы организации внутреннего контроля в страховых компаниях и его взаимодействие с другими элементами управления компанией: внутренним аудитом, корпоративным управлением, управлением рисками организации. В статье также описаны специфичные для страховых организаций процедуры контроля. Annotation. This article highlights different approaches to the organization of internal control, the evolution of the concept of "internal control", its components, goals and objectives. Basic principles of internal control in the insurance companies and its interaction with other elements of the company's governance: internal audit, corporate governance, enterprise risk management are stated. Тhe article also describes specific insurance companies’ control procedures. Ключевые слова: внутренний контроль, внутренний аудит, управление рисками, корпоративное управление, страховая компания Key words: internal control, internal audit, risk management, corporate governance, insurance company. Теоретические основы внутреннего контроля Понятие внутреннего контроля имело интересную эволюцию развития. Изначально концепция внутреннего контроля сводилась к внутренним проверкам. В 1930е годы система внутренних проверок была определена как координация системы ведения счетов и относящихся к ней процедур таким образом, чтобы действия одного работника, независимо выполняющего свои служебные обязанности, постоянно проверяли действия другого, с целью исключить вероятность мошенничества.[1] Законы США «О ценных бумагах» 1933 года и «О биржах» 1934 года установили обязательный аудит финансовой отчетности компаний, акции которых котируются на фондовой бирже. Роль аудиторов сводилась к проверке соответствия отчетности предъявляемым к ней требованиям. [2] В 1936 году Американский институт дипломированных бухгалтеров (AICPA) выпустил доклад «Проверка финансовой отчетности общественными бухгалтерами» (Examination of financial statements by public accountants), который определил внутренний контроль как «меры и методы, принятые в организации для защиты денежных средств и других активов компании, а также обеспечения правильности ведения бухгалтерского учета сотрудниками». В 1949 году Комитет по аудиторским процедурам Американского института дипломированных бухгалтеров (AICPA) выпустил специальный отчет «Внутренний контроль», который расширил определение внутреннего контроля, определив его как «план организации и все методы и меры, принимаемые организацией для сохранения активов, проверки точности и достоверности бухгалтерских данных, развития операционной эффективности и обеспечения следования установленным руководством политикам». Изменения, внесенные Американским институтом дипломированных бухгалтеров (AICPA) в 1958 и 1972 годах вновь сфокусировали внимание менеджмента, бухгалтеров и аудиторов на традиционном внутреннем контроле бухгалтерской отчетности, тем самым, сузив фокус контроля [1]. После крупных коррупционных скандалов 1970х годов в 1977 году был принят закон США о противодействии зарубежной коррупционной практике (Foreign corrupt practices act, FCPA), одним из основных требований которого стало требование создания и поддержания системы внутреннего контроля бухгалтерской отчетности для обеспечения управленческого контроля и ответственности менеджмента за сохранность активов компании.[4] Крупные корпоративные скандалы 1980х годов, связанные с аудитом финансовой отчетности, способствовали переоценке внутреннего контроля. В 1992 году Коммиссией Трэдуэя был подготовлен отчет «Внутренний контроль», отражающий эффективности роль внутреннего контроля корпоративного управления: доклад в повышении COSO, который рассматривается как основа современного внутреннего контроля. COSO определяет внутренний контроль как процесс, осуществляемый советом директоров организации, менеджментом и персоналом организации, направленный на предоставление разумных гарантий в отношении достижения целей в следующих категориях: Эффективность и результативность операций. Надежность финансовой отчетности. Соответствие деятельности действующему законодательству. Кроме COSO в Соединенных штатах в тот же период времени были разработаны альтернативные подходы к внутреннему контролю, которые содержат определения внутреннего контроля и иные подходы к системе в целом (Таблица 1). Таблица 1. Сравнение концепций контроля [11, доработано автором] COSO Цели внутреннего контроля SAC SASs 55/78/94 Менеджмент Менеджмент, пользователи, аудиторы информационных систем Внутренние аудиторы Внешние аудиторы Процесс Совокупность процессов, включая политики, процедуры, практики Совокупность процессов, подсистем и людей Процесс • Эффективные и результативные операции • Надежная финансовая отчетность • Соблюдение законодат-ва (комплаенс) • Эффективность и результативность операций • Конфиденци-ть, • Целостность и доступность информации • Надежная финансовая отчетность • Соблюдение законодательства (комплаенс) • Эффектив-ть и результ-ть операций • Надежная финансовая отчетность • Соблюдение законодат-ва (комплаенс) • Надежная финансовая отчетность • Эффективны еи результативные о перации • Соблюдение законодат-ва (комплаенс) Целевая группа Внутренний контроль – это: COBIT Компоненты или зоны Компоненты: • Контрольная среда • Управление рисками • Средства контроля • Информация и коммуникация • Мониторинг Фокус Вся организация Зоны: • Планирование и организация • Приобретение и внедрение • Доставка и поддержка • Мониторинг Информационные технологии Компоненты: • Контрольная среда • Ручные и автоматические системы • Средства контроля Информационные технологии Компоненты: • Контрольная среда • Управление рисками • Средства контроля • Информация и коммуникация • Мониторинг Финансовая отчетность После скандалов, связанных с финансовой отчетностью, в США в 2002 году был принят Закон Сарбейнса-Оксли (Sarbanes-Oxley Act), определивший требования к системе внутреннего контроля компании (раздел 404 Закона «Оценка руководством системы внутреннего контроля»). Раздел 404 Закона требует, чтобы руководство компании проводило оценку системы внутреннего контроля компании и составляло отчет о состоянии внутреннего контроля, который должен включать заявление об ответственности руководства за создание и поддержание адекватной структуры и процедур внутреннего контроля в отношении финансовой отчетности, а также оценку на конец года действенности структуры и процедур внутреннего контроля в отношении финансовой отчетности. Принципы организации внутреннего контроля в страховых компаниях Среди принципов внутреннего контроля страховых организаций можно выделить следующие: 1. Контрольная среда. 2. Оценка рисков 3. Средства контроля и разделение обязанностей. Разделение обязанностей по контролю между советом директоров и менеджментом представлено в Таблице 2. Таблица 2. Распределение обязанностей в области внутреннего контроля между советом директоров и менеджментом страховой компании (составлено автором). Совет директоров Менеджмент Создание и поддержание системы внутреннего контроля Исполнение указаний совета директоров, включая внедрение стратегий и политик и организацию эффективной системы внутреннего контроля Согласование и периодическая переоценка стратегии и существенных политик компании, также как и организационной структуры и стратегии внутреннего контроля страховой организации Эффективность организационного и процедурного контроля в страховой компании Предоставление указаний, правил и необходимого контроля для обеспечения эффективного управления страховой компанией и соответствия деятельности законодательству Информирование совета директоров об эффективности системы внутреннего контроля компании Оценка деятельности компании, в частности, менеджмента Средства контроля состоят из разнообразных процедур и политик. Специфичные для страховой организации процедуры должны быть определены и внедрены в страховой компании во взаимосвязи с соответствующими функциями. К специфичным для страховых организаций процессам, которые должны в обязательном порядке покрываться процедурами контроля, относятся, в частности: андеррайтерская политика, каналы продаж, урегулирование убытков, расчет страховых резервов, инвестиционная политика, включающая контроль операций с производными финансовыми инструментами и защиту активов, соблюдение платежеспособности, выгодоприобретателей, требований учетная к политика, контроль финансовой устойчивости и защита страхователей и программ прав перестрахования и иных инструментов по передаче риска, информационные системы, процедуры по противодействию отмыванию доходов. 4. Информация и коммуникация. 5. Информационные и коммуникационные технологии. 6. Мониторинг. По результатам исследования, можно сделать вывод, что в соответствии с зарубежной практикой и проведенными исследованиями1, что многие проблемы страховщиков являются прямой причиной неэффективной системы внутреннего контроля - надежная система внутреннего контроля и аудита способствует сохранности инвестиций акционеров и активов компании, а также играет важную роль в управлении рисками. Все изученные зарубежные стандарты и руководства основаны на общем принципе, который заключается в том, что хорошее управление требует действенной системы внутреннего контроля и аудита. 1 The London Working Group’s report on Prudential Supervision of Insurance Undertakings, 2002 Литература 1. Noorvee L., Evaluation of the effectiveness of internal control over financial reporting / University of Tartu. – 2006. 117 с. 2. Present past and future of internal control .A survey of J-SOX Compliance / Abeam Consulting. – 2009. 56 c. 3. Report of the National Commission on Fraudulent Financial Reporting, AICPA / - 1987. 198 c. 4. Закон США о противодействии зарубежной коррупционной практике / Foreign corrupt practices act, FCPA // - 1977. 5. The Committee on the Financial Aspects of Corporate Governance and Gee and Co. Report with Code of Best Practice (Cadbury report) / - 1992. 90 c. 6. COSO, Internal Control, Integrated Framework / - 1992. 7. COSO, Addendum to Reporting to External Parties, Internal Control Integrated Framework / - 1994. 8. Management’s Reports on Internal Control. Securities Exchange Commission (SEC) over Financial Reporting and Certification of Disclosure in Exchange Acts Periodic Reports / - 2003. 9. COBIT (Control Objectives for Information and related Technology) Framework / Information Systems Audit and Control Foundation // - 1996. 10. London Working Group Report on Prudential Supervision of Insurance Undertakings / - 2002. 11. Janet L. Colbert, Paul L. Bowen, Comparison of Internal Controls: COB IT, SAC, COSO and SAS 55/78 / IS Audit and Control Journal, № IV, с. 26-35. – 1996. 12. Basel Committee on Banking Supervision. The internal audit function in banks. / 2012. 29 c. 13. Юлдашев Р.Т. Страховой бизнес: словарь-справочник – М.: Анкил, 2000. – 272 с. 14. Сонин А.М. Институт внутренних аудиторов. Внутренний аудит. Современный подход – М., - 2004. – 64 с. 15. Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». 16. Цыганов А.А., Горфинкель В.Я., Поляк Г.Б., Бесфамильная Л.В. и др. Предпринимательство: учебник для вузов 5-е изд. - М.: ЮНИТИ-ДАНА, 2009. 17. Скогорева А., Защита банка, или зачем нужно управление комплаенс-контроля // Банковское обозрение, № 4 (106), апрель 2008. 18. Основные принципы страхования, стандарты, руководства и методология оценки. Международная ассоциация страховых надзоров / - 2012. 19. Законопроект № 391338-5 «О внесении изменений в Закон Российской Федерации «Об организации страхового дела в Российской Федерации». 20. Краснова И.А., Пешкова Т.Ю. и др. Новые механизмы осуществления государственного страхового надзора / Финансы, № 6, - 2010. 21. Пешкова Т.Ю. Применение принципов внутреннего контроля, аудита и управления рисками при осуществлении государственного страхового надзора. / Реформы в России и проблемы управления – 2011; Материалы 26-ой Всероссийской научной конференции молодых ученых. Вып. 1; Государственный университет управления. – М.: ГУУ, 2011. – 341 с. 22. Пешкова Т.Ю. Минимальные требования к управлению рисками в страховых организациях (Германия) и российский опыт. / Модернизационное развитие современного российского общества: всерос. науч.-практ. конф. (2012; Волгоград). Всероссийская научно-практическая конференция, [материалы]. –Волгоград –М.: ООО «Планета», 2012. с. 411-414. 2012 г.: