Б Б Р Б А Н К УТВЕРЖДЕНЫ

реклама

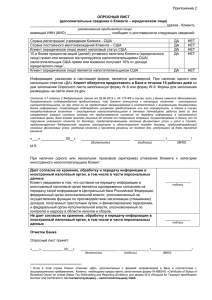

ББР БАНК (закрытое акционерное общество) УТВЕРЖДЕНЫ Приказом Председателя Правления От 18.12.2014 2014 №594 КРИТЕРИИ ОТНЕСЕНИЯ КЛИЕНТОВ ББР БАНК (ЗАО) К КАТЕГОРИИ КЛИЕНТА – ИНОСТРАННОГО НАЛОГОПЛАТЕЛЬЩИКА И СПОСОБЫ ПОЛУЧЕНИЯ ОТ НИХ НЕОБХОДИМОЙ ИНФОРМАЦИИ Москва 2014 В соответствии с Федеральным законом от28.06.2014 № 173-ФЗ «Об особенностях осуществления финансовых операций синостранными гражданами и юридическими лицами, о внесении изменений в КодексРоссийской Федерации об административных правонарушениях и признанииутратившими силу отдельных положений законодательных актов РоссийскойФедерации» (далее по тексту–Федеральный закон № 173-ФЗ) ББР Банк (ЗАО) определены критерии отнесения клиентов Банка к категории Клиента – иностранного налогоплательщика, на которых распространяется законодательство иностранного государства о налогообложении иностранных счетов, включая Закон США от 18.03.2010г. «О налогообложении иностранных счетов ForeignAccountTaxComplianceAct» (далее по тексту – FATCA) и способы получения от них необходимой информации. 1. Термины, используемые в настоящем документе: Банк – ББР Банк (ЗАО). Клиент – юридическое или физическое лицо, заключившие с Банком договор, предусматривающий оказание финансовых услуг, или лицо, обратившееся в Банк с целью его заключения. Клиент-FATCA –физическое или юридическое лицо, которое классифицируется Банком как потенциальный Клиент – иностранный налогоплательщик в соответствии с критериями, определенными в настоящем документе, до момента идентификации его как Клиента иностранного налогоплательщика или получения информации, позволяющей опровергнуть его принадлежность к указанной категории лиц. Клиент – иностранный налогоплательщик–физическое или юридическое лицо, классифицированное как Клиент-FATCA, на котороераспространяется законодательство иностранного государства о налогообложениииностранных счетов. 2. Банк принимает обоснованные и доступные в сложившихся обстоятельствах меры по выявлению среди Клиентов лиц, подпадающих под определение Клиента - иностранного налогоплательщика. 3. Способы получения информации: идентификация,анкетирование, анализ операций. Банк, до приема наобслуживание Клиента, осуществляет его идентификацию, а именно принимает обоснованные идоступные в сложившихся обстоятельствах меры по установлению в отношении Клиента необходимых сведений, позволяющих установить, что Клиент может быть отнесен к категории Клиентов – иностранныхналогоплательщиков. В процессе заключения соответствующих договоров между Клиентом и Банком, сотрудники Банка, ответственные за работу с Клиентом, путем опроса и анкетированияполучают от Клиента (представителя Клиента) документы и сведения, позволяющиеустановить, что Клиент может быть отнесен к категории Клиентов – иностранных налогоплательщиков. 4. Критерии выявления Клиентов-FATCA: Критерии отнесения Клиентов к категории Клиентов-FATCA определяют перечень признаков, по мнению Банка свидетельствующих о вероятной принадлежности Клиентов к лицам, на которых распространяется законодательство иностранного государства о налогообложении иностранных счетов (FATCA), а также состав необходимой информации, позволяющей идентифицировать Клиента – иностранного налогоплательщика или опровергнуть его принадлежность к указанной категории лиц. 4.1. Критерии отнесения Клиента – физического лица (в т.ч. индивидуального предпринимателя и физического лица, занимающегося в установленном порядке частной практикой) или его представителяк категории Клиентов-FATCA: Клиент имеет гражданство США; Клиент является постоянным резидентом США, т.е. имеет разрешение на постоянное или долгосрочное пребывание в США (greencard); Страна рождения Клиента – США; Контактная информация по договору – почтовый адрес в США; Контактная информация по договору –почтовый ящик или реквизит «до востребования» («incareof», «holdmail»); Контактная информация по договору – номер телефона в США; Постоянно действующие инструкции по платежам предполагают перевод средств в США; Доверенность на представление интересов Клиента по договору с Банком выдана лицу, имеющему адрес в США; Право подписи по договору предоставлено лицу, имеющему почтовый адрес в США. 4.2. Критерии отнесенияКлиента – юридического лицак категории Клиентов-FATCA: Клиент являетсярезидентомСША; Клиент зарегистрирован/учрежден в США; Клиент имеет налоговый статус США;10 и более процентов акций (долей) уставного капитала юридического лица прямо или косвенно контролируется иностранным налогоплательшиком/ иностранный налогоплательщик прямо или косвенно получает 10% от дохода юридического лица. 4.3. Для получения сведений в целях идентификации Клиента, а также в случае выявления сотрудником Банка в рамках операционной деятельности сведений,, которые позволяют классифицировать Клиента как Клиента-FATCA, Клиентпроходит дополнительное анкетирование, путем заполнения «Опросного листа физического лица (в том числе индивидуального предпринимателя)» (Приложение 1)/ «Опросного листа юридического лица» (Приложение 2)/ «Опросного листа кредитной организации» (Приложение 3), целью которого является получение письменного подтвержденияинформации от Клиента, а также получение согласия на обработку и передачу информации в иностранный налоговый орган, а также на передачу информации в Центральный банк Российской Федерации, федеральный орган исполнительной власти, уполномоченный на осуществление функции по противодействию легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, и федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов. При наличии в «Опросном листе физического лица (в том числе индивидуального предпринимателя)»/ «Опросном листе юридического лица»/ «Опросном листе кредитной организации»одного или нескольких признаков (критериев) отнесения Клиента к Клиенту- FATCA, данный Клиентобязан предоставить, в том числе по запросу, в Банк соответствующую форму анкеты IRS: W-8или W-9 «RequestforTaxpayerIdentificationNumberandCertification» и в случае необходимости документы, подтверждающие отсутствие статуса иностранного налогоплательщика у Клиента (документы об отсутствии гражданства, информация о структуре собственности и бенефициарах и т.п.). 5. Критерии отнесения налогоплательщиков: Клиентов-FATCA к категории Клиентов - иностранных Клиент-FATCA является Клиентом – иностранным налогоплательщиком, если в специальной форме анкеты, утвержденной уполномоченным налоговым органом США (W-8BEN, W-9), он подтвердил, что он является иностранным налогоплательщиком. 6. Соответствие Клиента хотя бы одному из критериев и/или любая неопределенность в вопросе соответствия Клиента хотя бы одному из критериев, является основанием для Банка отнести Клиентак категории Клиентов - FATCA. В целях определения Клиента, как Клиента налогоплательщика иностранного государства,или опровержения такого предположения Банк вправе запросить у Клиента дополнительную информацию. 7. Все сведения, предоставляемые Клиентами должны быть документальноподтверждены. Запрошенная Банком информация подлежит предоставлению в Банк в виде оригиналов и/или заверенных Клиентом копий документов подтверждающих/опровергающих предположение Банка. Банк вправе проводить дополнительную проверку, а также направлятьКлиентам запросы о предоставлении в Банк информации/документов с целью выявленияКлиента - иностранного налогоплательщика. Срок для предоставления Клиентом по запросу Банка информации,идентифицирующей его в качестве Клиента - иностранного налогоплательщика неможет быть более пятнадцати рабочих дней со дня направления Клиентусоответствующего запроса/ заполнения Клиентом «Опросного листа физического лица (в том числе индивидуального предпринимателя)» или «Опросного листа юридического лица»/ «Опросного листа кредитной организации» и наличия в нем одного или нескольких признаков (критериев) отнесения Клиента к Клиенту- FATCA. В случае, если у Банка имеется обоснованное, документально подтвержденноепредположение, что Клиент относится к категории Клиентов – иностранныхналогоплательщиков, но при этом он не предоставил запрашиваемую информацию,позволяющую подтвердитьуказанное предположение или его опровергнуть, Банк вправе принять решение об отказе от заключения договора,предусматривающего оказание финансовых услуг, об отказе всовершении операций,осуществляемых в пользу или по поручению указанного Клиента и (или) в случаях,предусмотренных законодательством, расторгнуть в одностороннем порядке договор,предусматривающий оказание финансовых услуг, уведомив Клиента о принятомрешении не позднее дня, следующего за днем принятия решения. Приложение 1 ОПРОСНЫЙ ЛИСТ (дополнительные сведения о Клиенте – физическом лице (индивидуальном предпринимателе)) Настоящим я, ________________________________________________________________________________, документ, удостоверяющий личность______________________________________________________________ (серия, номер, кем и когда выдан) _____________________________________________________________, зарегистрированный(-ая) по адресу ____________________________________________________________________________________________ подтверждаю достоверность следующих сведений обо мне (верный ответ обвести): Имею гражданство США Являюсь постоянным резидентом США/ имею разрешение на постоянное или долгосрочное пребывание в США (greencard) Страна рождения – США Контактная информация по договору – почтовый адрес в США Контактная информация по договору – почтовый ящик или реквизит «до востребования» («incareof», «holdmail») В контактной информации по договору – номер телефона в США Наличие постоянно действующих инструкций по платежам, которые предполагают перевод средств в США Выдана доверенность лицу, имеющему адрес в США, на представление моих интересов Клиента по договору с Банком Подтверждаю, что являюсь иностранным налогоплательщиком Если «ДА», то укажите страну ДА ДА НЕТ НЕТ ДА ДА ДА НЕТ НЕТ НЕТ ДА ДА НЕТ НЕТ ДА НЕТ ДА НЕТ Я подтверждаю, что информация, указанная в настоящей форме, является достоверной и обязуюсь предоставить в Банк в течение 15 рабочих дней со дня заполнения Опросного листа заполненную форму W-8 или форму W-9 «RequestforTaxpayerIdentificationNumberandCertification». Формы для заполнения размещены на сайте www.irs.gov. Согласно п.7 статьи 2 Федерального закона от 28.06.2014 г. № 173-ФЗ в случае, если у Банка имеется обоснованное, документально подтвержденное предположение, что Клиент относится к категории клиентов иностранных налогоплательщиков, но при этом он не предоставил запрашиваемую в соответствии с внутренними документами Банка информацию, позволяющую подтвердить указанное предположение или его опровергнуть, а также в случае непредоставления клиентом - иностранным налогоплательщиком в течениепятнадцати рабочих дней со дня направления запроса согласия (отказа от предоставления согласия) на передачу информации в иностранный налоговый орган, Банк вправе принять решение об отказе от совершения операций, осуществляемых в пользу или по поручению указанного клиента по договору, предусматривающему оказание финансовых услуг и (или) в случаях, предусмотренных Федеральным законом, расторгнуть в одностороннем порядке договор, предусматривающий оказание финансовых услуг, уведомив клиента о принятом решении не позднее дня, следующего за днем принятия решения. «___» ___________________ 20__ _____________________________________________________ (ФИО и подпись Клиента) При наличии одного или нескольких признаков (критериев) отнесения клиента к категории иностранного налогоплательщика: Я даю согласие на хранение, обработку и передачу информации в иностранный налоговый орган, в том числе в части персональных данных Я уведомлен в том, что согласие на передачу информации в иностранный налоговый орган является одновременно согласием на передачу такой информации в Центральный банк Российской Федерации, федеральный орган исполнительной власти, уполномоченный на осуществление функции по противодействию легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, и федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов. Я не даю согласие на хранение, обработку и передачу информации в иностранный налоговый орган, в том числе в части персональных данных __________ подпись __________ подпись Отметки Банка Опросный лист принят: «____» ____________ 20___г. (подпись) ________________/____________________________________________ (Ф.И.О., должность) Приложение 2 ОПРОСНЫЙ ЛИСТ (дополнительные сведения о Клиенте – юридическом лице) ______________________________________________________________________________(далее - Клиент), (наименование юридического лица) имеющий ИНН (КИО) _______________________________, сообщает о достоверности следующих сведений: Страна регистрации/ учреждения Клиента - США Страна постоянного местонахождения Клиента – США Клиент (юридическое лицо) имеет налоговый статус США 10 и более процентов акций (долей) уставного капитала Клиента (юридического лица) прямо или косвенно контролируется иностранным налогоплательщиком/ иностранный налогоплательщик прямо или косвенно получает 10% от дохода юридического лица 1. Клиент (юридическое лицо) является иностранным налогоплательщиком Если «ДА», то укажите страну ДА ДА ДА ДА НЕТ НЕТ НЕТ НЕТ ДА НЕТ Информация, указанная в настоящей форме, является достоверной. Клиент обязуется предоставить в Банк в течение 15 рабочих дней со дня заполнения Опросного листа заполненную форму W-8 или форму W-9 «RequestforTaxpayerIdentificationNumberandCertification» . Формы для заполнения размещены на сайте www.irs.gov. Согласно п.7 статьи 2 Федерального закона от 28.06.2014 г. № 173-ФЗ в случае, если у Банка имеется обоснованное, документально подтвержденное предположение, что Клиент относится к категории клиентов иностранных налогоплательщиков, но при этом он не предоставил запрашиваемую в соответствии с внутренними документами Банка информацию, позволяющую подтвердить указанное предположение или его опровергнуть, а также в случае непредоставления клиентом - иностранным налогоплательщиком в течениепятнадцати рабочих дней со дня направления запроса согласия (отказа от предоставления согласия) на передачу информации в иностранный налоговый орган, Банк вправе принять решение об отказе от совершения операций, осуществляемых в пользу или по поручению указанного клиента по договору, предусматривающему оказание финансовых услуг и (или) в случаях, предусмотренных Федеральным законом, расторгнуть в одностороннем порядке договор, предусматривающий оказание финансовых услуг, уведомив клиента о принятом решении не позднее дня, следующего за днем принятия решения. «___» ____________ 20__ _________________________ ________________ /_____________________/ (должность) (подпись) (ФИО) М.П. При наличии одного или нескольких признаков (критериев) отнесения Клиента к категории иностранного налогоплательщика Клиент: Дает согласие на хранение, обработку и передачу информации в иностранный налоговый орган, в том числе в части персональных данных Клиент уведомлен в том, что согласие на передачу информации в иностранный налоговый орган является одновременно согласием на передачу такой информации в Центральный банк Российской Федерации, федеральный орган исполнительной власти, уполномоченный на осуществление функции по противодействию легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, и федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов. Не дает согласия на хранение, обработку и передачу информации в иностранный налоговый орган, в том числе в части персональных данных ______________ подпись ______________ подпись Отметки Банка Опросный лист принят: «____» ____________ 20___г. _____________________ _________________ /_______________________/ (должность) 1Если (подпись) (ФИО) в этой строке Клиент отвечает «ДА», ему необходимо предоставить Опросный лист, заполненную форму W-8BEN-E «CertificateofStatusofBeneficialOwnerforUnitedStatesTaxWithholdingandReporting (Entities)» или форму W-9 «RequestforTaxpayerIdentificationNumberandCertification» по соответствующему физическому лицу - бенефициару. Приложение 3 ОПРОСНЫЙ ЛИСТ (дополнительные сведения о кредитной организации) _____________________________________________________________________________________________ (наименование юридического лица) _____________________________________________________________(далее – Кредитная организация), имеющая ИНН (КИО) _______________________________, сообщает о достоверности следующих сведений: Страна регистрации/ учреждения Кредитной организации - США Страна постоянного местонахождения Кредитной организации – США Кредитная организация имеет налоговый статус США 10 и более процентов акций (долей) уставного капитала Клиента (юридического лица) прямо или косвенно контролируется иностранным налогоплательщиком/ иностранный налогоплательщик прямо или косвенно получает 10% от дохода юридического лица 2. Кредитная организация является иностранным налогоплательщиком Если «ДА», то укажите страну ДА ДА ДА ДА НЕТ НЕТ НЕТ НЕТ ДА НЕТ Зарегистрирована ли официально Кредитная организация как сотрудничающая с иностранными налоговым органом (в том числе есть ли у Кредитной организации GlobalIntermediaryIdentificationNumber (GIIN) для целей FATCA)? Если есть, укажите GIIN ДА НЕТ Информация, указанная в настоящей форме, является достоверной. Кредитная организация обязуется предоставить в Банк в течение 15 рабочих дней со дня заполнения Опросного листа заполненную форму W-8 или форму W-9 «RequestforTaxpayerIdentificationNumberandCertification» . Формы для заполнения размещены на сайте www.irs.gov. Согласно п.7 статьи 2 Федерального закона от 28.06.2014 г. № 173-ФЗ в случае, если у Банка имеется обоснованное, документально подтвержденное предположение, что клиент относится к категории клиентов иностранных налогоплательщиков, но при этом он не предоставил запрашиваемую в соответствии с внутренними документами Банка информацию, позволяющую подтвердить указанное предположение или его опровергнуть, а также в случае непредоставления клиентом - иностранным налогоплательщиком в течениепятнадцати рабочих дней со дня направления запроса согласия (отказа от предоставления согласия) на передачу информации в иностранный налоговый орган, Банк вправе принять решение об отказе от совершения операций, осуществляемых в пользу или по поручению указанного клиента по договору, предусматривающему оказание финансовых услуг и (или) в случаях, предусмотренных Федеральным законом, расторгнуть в одностороннем порядке договор, предусматривающий оказание финансовых услуг, уведомив клиента о принятом решении не позднее дня, следующего за днем принятия решения. «___» ____________ 20__ _________________________ ________________ /_____________________/ (должность) (подпись) (ФИО) М.П. При наличии одного или нескольких признаков (критериев) отнесения Кредитной организации к категории иностранного налогоплательщика Кредитная организация: Дает согласие на хранение, обработку и передачу информации в иностранный налоговый орган, в том числе в части персональных данных Кредитная организация уведомлена в том, что согласие на передачу информации в иностранный налоговый орган является одновременно согласием на передачу ______________ подпись такой информации в Центральный банк Российской Федерации, федеральный орган исполнительной власти, уполномоченный на осуществление функции по противодействию легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, и федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов. Не дает согласия на хранение, обработку и передачу информации в иностранный налоговый орган, в том числе в части персональных данных ______________ подпись Отметки Банка Опросный лист принят: «____» ____________ 20___г. _____________________ _________________ /_______________________/ (должность) 2Если (подпись) (ФИО) в этой строке ответ «ДА», ему необходимо предоставить заполненную форму W-8BEN-E «CertificateofStatusofBeneficialOwnerforUnitedStatesTaxWithholdingandReporting (Entities)» или форму W-9 «RequestforTaxpayerIdentificationNumberandCertification» по соответствующему физическому лицу - бенефициару.