1.Пояснительная записка Требования к структуре текущего контроля по дисциплине «Инвестиции»

реклама

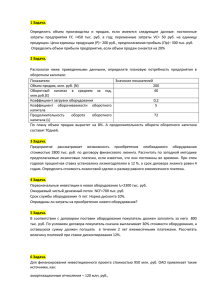

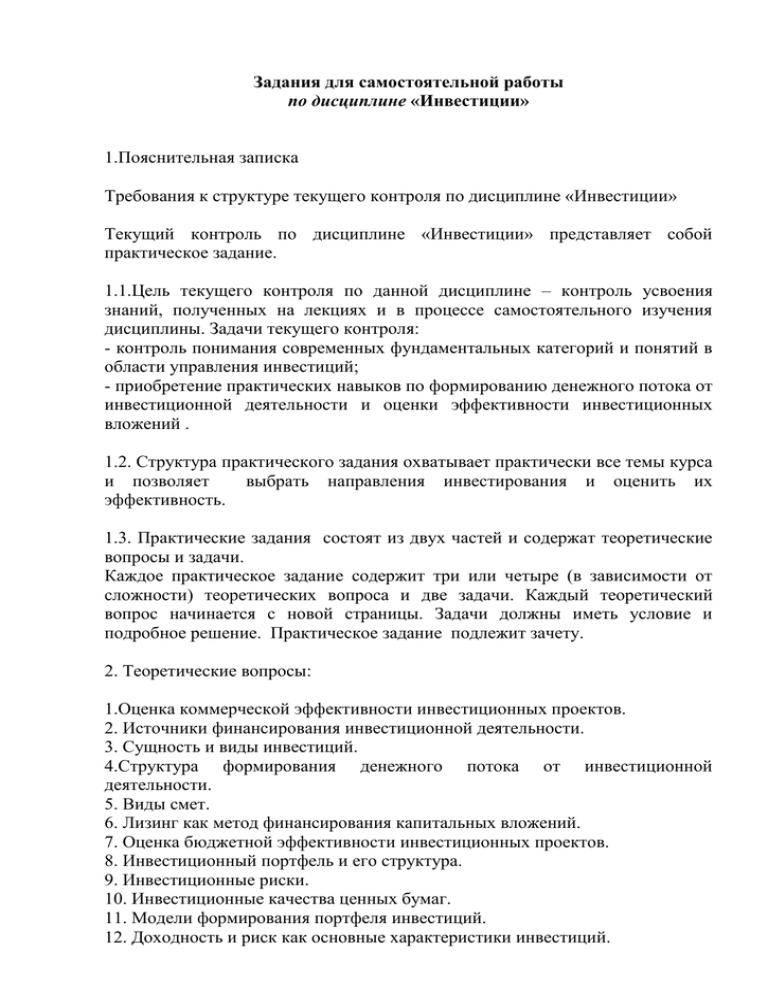

Задания для самостоятельной работы по дисциплине «Инвестиции» 1.Пояснительная записка Требования к структуре текущего контроля по дисциплине «Инвестиции» Текущий контроль по дисциплине «Инвестиции» представляет собой практическое задание. 1.1.Цель текущего контроля по данной дисциплине – контроль усвоения знаний, полученных на лекциях и в процессе самостоятельного изучения дисциплины. Задачи текущего контроля: - контроль понимания современных фундаментальных категорий и понятий в области управления инвестиций; - приобретение практических навыков по формированию денежного потока от инвестиционной деятельности и оценки эффективности инвестиционных вложений . 1.2. Структура практического задания охватывает практически все темы курса и позволяет выбрать направления инвестирования и оценить их эффективность. 1.3. Практические задания состоят из двух частей и содержат теоретические вопросы и задачи. Каждое практическое задание содержит три или четыре (в зависимости от сложности) теоретических вопроса и две задачи. Каждый теоретический вопрос начинается с новой страницы. Задачи должны иметь условие и подробное решение. Практическое задание подлежит зачету. 2. Теоретические вопросы: 1.Оценка коммерческой эффективности инвестиционных проектов. 2. Источники финансирования инвестиционной деятельности. 3. Сущность и виды инвестиций. 4.Структура формирования денежного потока от инвестиционной деятельности. 5. Виды смет. 6. Лизинг как метод финансирования капитальных вложений. 7. Оценка бюджетной эффективности инвестиционных проектов. 8. Инвестиционный портфель и его структура. 9. Инвестиционные риски. 10. Инвестиционные качества ценных бумаг. 11. Модели формирования портфеля инвестиций. 12. Доходность и риск как основные характеристики инвестиций. 13. Диверсификация портфеля. 14. Состав сметной документации и порядок составления смет. 15. Сметная стоимость строительства. 16. Венчурное (рисковое) финансирование. 17. Амортизация как источник финансирования капитальных вложений. 18. Ипотечное кредитование: сущность и особенности. 19. Определение размера и графика лизинговых платежей. 20. Инвестиционный процесс и его участники. 21. Государственное регулирование инвестиционной деятельности в России. 22. Оценка общественной эффективности инвестиционных проектов. 23. Особенности ценообразования в строительстве. 24. Инвестиционные ресурсы предприятия. 25. Методы определения сметной стоимости строительства. 26. Проект организации строительства. 27. Ценность денег во времени. 28. Жизненный цикл инвестиционного проекта. 29. Франчайзинг. 30. Факторинг. 31.Методы расчета договорной цены в строительстве. 32. Критерии, используемые для расчета экономической эффективности инвестиционных проектов. Задачи: Задача 1. Предприятие анализирует два проекта А и Б.Денежные потоки по которым представлены в таблице. тыс.руб. Проект Денежный периоды поток, всего 0-ой 1-ый 2-0й 3-ий 4-ый А 2300 1000 300 300 350 350 Б 1160 500 150 150 180 180 Ставка дисконтирования для обоих проектов 20%. На основании оценки эффективности инвестиционных проектов, выбора критериального показателя и ранжирования проектов выберите предпочтительный и обоснуйте свой выбор. Задача 2. Предприятие, может инвестировать 180 млн.руб.. Для инвестирования рассматривается несколько инвестиционных проектов с целью включения их в свой портфель. Проект Первоначальные инвестиции Млн.руб. Дисконтированные денежные поступления, млн.руб. А Б В Г Д 10 30 80 120 60 24 80 78 170 90 На основании ранжирования проектов по критерию РI сформируйте портфель и рассчитайте чистую текущую стоимость портфеля. Задача 3. Предприятие имеет возможность инвестировать 150 тыс.руб. либо в проект А, либо в проект Б. ставка дисконтирования составляет 11%. Прогноз недисконтированных денежных потоков от реализации проекта дал следующие результаты: Проект А позволит вернуть 60% вложенных средств в первый год его реализации и 115 тыс. руб. на следующий год, после чего будет закрыт. Проект Б генерирует денежные потоки в течение трех лет: в 1-ый год – 55 тыс.руб., во 2-ой год – 85 тыс.руб., в 3-ий год – 90 тыс.руб. Определите предпочтительный для предприятия проект. Задача 4 Предприятие имеет возможность инвестировать до 85 млн.руб. в реальные инвестиционные проекты, при этом доходность капитала составляет 20%. Проект Годовые денежные потоки, млн.руб. 0 1 2 3 4 А -30 6 11 13 12 Б -20 4 8 12 5 В -40 12 15 15 15 Г -15 4 5 8 8 Составьте оптимальный инвестиционный критериев оценки экономической эффективности. портфель, на основе Задача 5 Предприятие планирует приобрести новую технологию, для чего необходимо затратить 50 млн.руб. В первые три года денежные потоки от ее использования составят соответственно 10 млн.руб., 25 млн.руб., 60 млн.руб. На четвертый год при достижении финансовой устойчивости и с целью усовершенствования выпускаемой продукции, придания ей уникальных свойств предприятие планирует провести модернизацию производства, затраты на которое составят 180 млн.руб. Как результат, в последующие три года денежные потоки составят соответственно: 100 млн.руб., 250 млн. руб., 400 млн. руб. Жизненный цикл данного инвестиционного проекта оценочно равен семи годам. Определите значение NPV , если ставка дисконтирования составит 10 %. Задача 6 Провести расчет ежегодных лизинговых платежей по условиям оперативного лизинга на основе следующих данных: 1. стоимость арендуемого имущества 20, 0 млн.руб. 2. срок полной амортизации 3. срок лизинга 4. процентная ставка за кредит 5. размер комиссии по лизингу 6.Ставка НДС 7. дополнительные ежегодные услуги лизингодателя 9 лет 7 лет 16 % 1,4% 18% 20,0 тыс.руб. Амортизация начисляется линейным методом . Задача 7 Предприятие рассматривает вариант покупки оборудования за счет ссуды банка, либо приобретения путем долгосрочной аренды (лизинга) на основании следующих данных: 1.Стоимость имущества 2. Срок полной амортизации 3. Процентная ставка по ссуде банка на покупку оборудования (ссуда погашается ежегодными равными платежами) 4. Процент за пользование кредитными ресурсами лизингодателя 5. Размер комиссии по лизингу 6.Ставка НДС 19, 0 млн.руб. 7 лет 25% 14% 1,3 % 18% Определить наиболее экономичный вариант приобретения оборудования. Задача 8 Произвести расчет ежегодных лизинговых платежей финансового лизинга на основе следующих данных: 1. Стоимость имущества 2.Срок полной амортизации 3.Процентная ставка за кредит 4.Размер комиссии по лизингу 5. Ставка НДС 6. Ежегодная плата техобслуживание 18,0 млн.руб. 6 лет 19 % 1,8% 18% за 25,0 тыс.руб. по условиям Амортизация начисляется методом снижающегося остатка при коэффициенте ускорения -1,5. Задача 9 Провести расчет ежегодных лизинговых платежей по условиям оперативного лизинга на основе следующих данных: 1. стоимость оборудования 3,6 млн.руб. 2. срок полной амортизации 10 лет оборудования 3. срок лизинга 6 лет 4. процентная ставка за кредит 17% 5. размер комиссии по лизингу 1,5% 6. ставка НДС 18% Амортизация начисляется линейным способом. Задача 10 Провести расчет ежегодных лизинговых платежей по условиям финансового лизинга на основе следующих данных: Стоимость имущества Срок полной амортизации 3. процентная ставка за кредит 4. размер комиссии по лизингу Ставка НДС 22,0 млн.руб. 8 лет 18% 1,6% 18% Амортизация начисляется нелинейным методом. Задача 11 Инвестор владеет портфелем из акций: А, В, С, Д, сведения о которых приведены ниже. Рассчитайте индивидуальные ожидаемые доходности этих ценных бумаг и вычислите ожидаемую доходность портфеля. Акции Номинальная стоимость, руб Рыночная стоимость, руб. А В С Д 500 200 1000 900 700 300 1000 1500 Доля в рыночной стоимости портфеля, % 19,7 7,2 38,5 34.6 Задача 12 Инвестор вложил капитал в три вида ценных бумаг, составивших его портфель. Инвестиции в акции А составили 4000 руб., в акции Б- 6000 руб., в акции В – 5500 руб. Общее количество приобретенных акций – 400 шт., в том числе: акций А – 100 шт., акций Б – 200 шт., акций В – 100 шт. В конце первого года владения портфелем инвестор оценил ожидаемую стоимость акций: акции А – 45,5 руб., акции Б – 41, 4 руб., акции В – 70, 1 руб. Определите ожидаемую доходность портфеля. Задача 13 Ожидаемая норма дохода по ценной бумаге А составляет 7,5 %, по ценной бумаге Б – 9%. Инвестор, располагая суммой 80 тыс. руб., намерен 36 тыс. руб. вложить в ценные бумаги А, а оставшуюся сумму – в ценные бумаги Б. Определите ожидаемую норму дохода по портфелю инвестора. Задача 14 Портфель ценных бумаг предприятия характеризуется следующими данными: Показатели акции А Б В Г Д Доля в портфеле, % 5 60 10 5 20 Бета - коэффициент 0,9 1,6 1,0 0,7 1,2 Определите бета-коэффициент по портфелю в целом. Задача 15 Портфель инвестора на 45% состоит из акций А с бета-коэффициентом 0,8 и на 55% из акций Б с бета-коэффициентом - 1,55. Безрисковая ценная бумага приносит 7% дохода, доходность средней акции на рынке равна 12%. Определите требуемую доходность по портфелю инвестиций. 3. Студент делает практическое задание по одному из 9 вариантов заданий. Номер варианта соответствует последней цифре номера зачетной книжки. Варианты программированных заданий Номер варианта 0 1 2 3 4 5 6 7 8 9 Номер теоретического вопроса 1;5;16;2 8;18;27;15 3;11;13 6;24;31 4;20;23 7;14;32 9;10;26 12;17;28 19;25;30 21;22;29 Номер задачи 1;6 2;7 3;8 4;9 5;11 10;12 2;13 3;14 5;15 9;12 4. Объем практического задания 20 страниц рукописного текста шифр 14 через 1,5 интервала. Выполненное задание должно быть сшито или скреплено степлером. Титульный лист выполняется по установленной форме. Практическое задание выполняется на бумаге формата А4. Текст должен отвечать требованиям грамматики и стилистики. При выполнении практического задания необходимо соблюдать требования: - расстояние от левого края страницы до границы текста должно составлять не менее 25 мм; - расстояние от правого края страницы до границы текста – не менее 10 мм; - расстояние от верхней или нижней строки текста до верхней или нижней границы листа – не менее 15 мм; - абзац должен начинаться с расстояния 35 мм от левого края страницы. Примечания, примеры, сноски рекомендуется располагать на расстоянии 45 мм от левого края страницы. Все страницы практического задания должны быть пронумерованы арабскими цифрами. Нумерация страниц должна быть сквозной от титульного листа до последнего листа текста, включая таблицы, схемы и так далее. На титульном листе, который является первой страницей в задании, и содержании нумерация страниц не проставляется. Если в тексте приведены формулы, то все символы и числовые коэффициенты, приведенные в них, должны быть приведены непосредственно под формулой с новой строки в той же последовательности, в какой они приведены в формуле. Первая строка экспликации (пояснения) начинается словом “где“ без двоеточия после него. Если в тексте имеются ссылки на формулы, то они заключаются в круглые скобки. Порядковая нумерация формул проставляется также в круглых скобках, причем первая цифра обозначает номер главы, а последующая – номер формулы в пределах главы. При приведении цифрового материала должны использоваться только арабские цифры, за исключением общепринятой нумерации кварталов, полугодий, которые обозначаются римскими цифрами. Количественные числительные в тексте должны быть без падежных окончаний. Интервалы величин в виде «от и до» должны записываться через тире. При величинах, имеющих два предела, единица измерения проставляется только один раз при второй цифре. Все математические знаки и такие знаки, как № или % в тексте следует писать словами. Литература, которая используется в процессе выполнения практического задания, указывается в конце работ. При этом библиография составляется в следующем порядке: - указы Президента Российской Федерации; - законы Российской Федерации; - постановления Правительства Российской Федерации; - нормативные документы и акты; - специальная литература; - учебная литература; - периодическая литература. Каждый литературный источник отражается в списке в следующем порядке: - порядковый номер в списке; - фамилия и инициалы автора (авторов); - название книги (для статьи – ее заглавие, название сборника, журнала (газеты), его номер и год издания); - издательство; - место и год выпуска. При ссылке на литературный источник в тексте приводится порядковый номер использованной литературы, заключенный в квадратные скобки. При выполнении работы на компьютере можно использовать сноски.