варианты контрольных работ по дисциплине Финансовое право

реклама

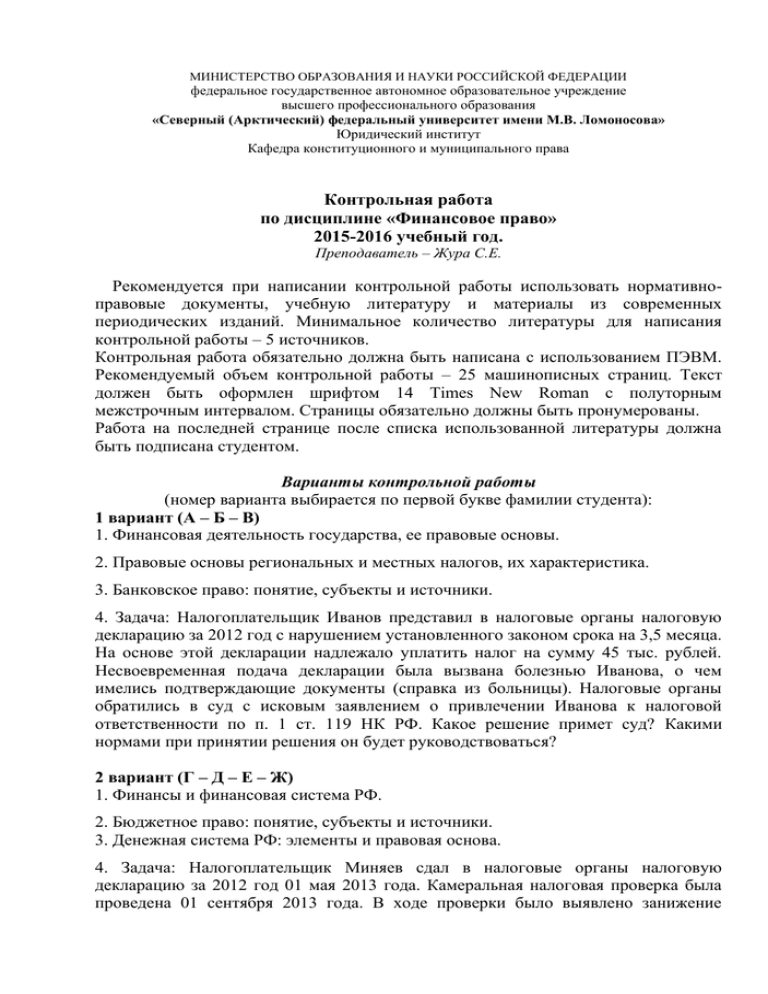

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ федеральное государственное автономное образовательное учреждение высшего профессионального образования «Северный (Арктический) федеральный университет имени М.В. Ломоносова» Юридический институт Кафедра конституционного и муниципального права Контрольная работа по дисциплине «Финансовое право» 2015-2016 учебный год. Преподаватель – Жура С.Е. Рекомендуется при написании контрольной работы использовать нормативноправовые документы, учебную литературу и материалы из современных периодических изданий. Минимальное количество литературы для написания контрольной работы – 5 источников. Контрольная работа обязательно должна быть написана с использованием ПЭВМ. Рекомендуемый объем контрольной работы – 25 машинописных страниц. Текст должен быть оформлен шрифтом 14 Times New Roman с полуторным межстрочным интервалом. Страницы обязательно должны быть пронумерованы. Работа на последней странице после списка использованной литературы должна быть подписана студентом. Варианты контрольной работы (номер варианта выбирается по первой букве фамилии студента): 1 вариант (А – Б – В) 1. Финансовая деятельность государства, ее правовые основы. 2. Правовые основы региональных и местных налогов, их характеристика. 3. Банковское право: понятие, субъекты и источники. 4. Задача: Налогоплательщик Иванов представил в налоговые органы налоговую декларацию за 2012 год с нарушением установленного законом срока на 3,5 месяца. На основе этой декларации надлежало уплатить налог на сумму 45 тыс. рублей. Несвоевременная подача декларации была вызвана болезнью Иванова, о чем имелись подтверждающие документы (справка из больницы). Налоговые органы обратились в суд с исковым заявлением о привлечении Иванова к налоговой ответственности по п. 1 ст. 119 НК РФ. Какое решение примет суд? Какими нормами при принятии решения он будет руководствоваться? 2 вариант (Г – Д – Е – Ж) 1. Финансы и финансовая система РФ. 2. Бюджетное право: понятие, субъекты и источники. 3. Денежная система РФ: элементы и правовая основа. 4. Задача: Налогоплательщик Миняев сдал в налоговые органы налоговую декларацию за 2012 год 01 мая 2013 года. Камеральная налоговая проверка была проведена 01 сентября 2013 года. В ходе проверки было выявлено занижение налоговой базы, в связи с чем, налоговый орган произвел доначисление неуплаченной суммы налога, а также пени. 01 декабря 2013 г. налоговый орган предложил Миняеву произвести оплату налога, пени, и сообщил о привлечении его к налоговой ответственности по ст. 122 НК РФ (штраф в размере 20% от неуплаченной суммы налога). Миняев с требованиями налогового органа не согласился. Дело передано на рассмотрение в суд. Какое решение примет суд? 3 вариант (З – И – К – Л) 1. Финансовое право: понятие, предмет, субъекты и источники. 2. Система органов финансового контроля в РФ. 3. Налоговые правонарушения: понятие, виды и ответственность за совершение налогового правонарушения. 4. Задача: Репешов работал по контракту в иностранной фирме, находящейся за пределами территории РФ, с 01.01.2012 по 01.08.2012. За работу он получил 20 тыс. долларов США. Вернувшись в Архангельск, Репешов продолжил работу в авиаотряде № 2 с 15.08.2012. За август ему было начислено 20 тыс. рублей, за сентябрь – 25 тыс. рублей, за октябрь – 21 тыс. рублей. На иждивении имеет сына 15 лет и дочь 20 лет, студентку очного отделения СГМУ (за обучение дочери платит 60 тыс. рублей в год). Какую консультацию мы можем дать Репешову по поводу уплаты им налога на доходы физических лиц? Какие суммы налога при этом надлежит уплатить? В каком порядке предоставляются льготы при уплате данного налога? 4 вариант (М – Н – О) 1. Налоговое право: понятие, субъекты и источники. 2. Правовые основы деятельности государственных социальных внебюджетных фондов. 3. Правовые основы валютного контроля. 4. Задача: Иванова имеет на иждивении троих детей: сын 7 лет (школьник), дочь 14 (школьница), сын 20 лет (студент вечернего отделения вуза, учится платно). Иванова воспитывает детей одна, брак с супругом расторгнут в 2005 году, алименты не получает. Доход Ивановой в 1 квартале 2013 года составил: январь – 30 тыс. рублей; февраль – 32 тыс. рублей; март – 34 тыс. рублей. На основании главы 23 НК РФ определите размер налога на доходы физических лиц, который будет взиматься с Ивановой в 1 квартале 2013 года. 5 вариант (П – Р – С) 1. Правовые основы федеральных налогов и сборов, их характеристика. 2. Бюджетная система РФ: состав и принципы. 3. Государственный и муниципальный кредит: сущность, формы и правовое регулирование. 4. Задача: В марте 2012 г. закрытое акционерное общество было реорганизовано путем преобразования в общество с ограниченной ответственностью. В мае 2012 г. в ходе аудиторской проверки общество с ограниченной ответственностью (правопреемник) обнаружило, что закрытое акционерное общество (реорганизованное юридическое лицо) не представило в налоговый орган сведения о доходах физических лиц - работников реорганизованного юридического лица и суммах начисленного и удержанного в 2011 г. налога на доходы физических лиц, установленные п. 2 ст. 230 НК РФ. Правопреемник представил в налоговый орган данные сведения. Налоговый орган наложил на правопреемника штраф в соответствии с п. 1 ст. 126 НК РФ. Должен ли правопреемник уплачивать этот штраф? 6 вариант (Т – У – Ф – Х) 1. Банковская система РФ: банки и банковская деятельность. 2. Налоговый контроль: камеральные и выездные проверки. 3. Правовые основы организации страхового дела в РФ. 4. Задача: Налогоплательщик Петров представил в налоговые органы налоговую декларацию за 2013 год с нарушением установленного законом срока на 4 месяца. На основе этой декларации надлежало уплатить налог на сумму 15 тыс. рублей. Несвоевременную подачу декларации Петров объяснить не смог, никаких уважительных причин для этого не было. Налоговые органы обратились в суд с исковым заявлением о привлечении Петрова к налоговой ответственности по п. 1 ст. 119 НК РФ. Кто должен доказывать вину налогоплательщика? Какое решение примет суд по данному делу? 7 вариант (Ц – Ч – Ш – Щ) 1. Правовые основы наличного и безналичного денежного обращения. 2. Правовые основы деятельности предприятий. 3. Налоговые правонарушения: понятие, виды и ответственность за совершение налогового правонарушения. 4. Задача: В январе 2012 года Воробьева не работала в связи с временной нетрудоспособностью, за что ей начислено по основному месту работы пособие по временной нетрудоспособности в размере 18 тыс. рублей. Кроме того, в январе она получила алименты на несовершеннолетних детей (13 и 14 лет) в размере 5 тыс. рублей, в феврале и марте алименты не поступили. Брак между Воробьевыми расторгнут в 2006 году. В феврале 2012 года она получила по основному месту работы 20 тыс. рублей, по второму месту работы – 14 тыс. рублей. В марте доход Воробьевой составил по основному месту работы 22 тыс. руб., по второму месту работы – 15 тыс. рублей. В каком размере будет взиматься налог на доходы физических лиц с Воробьевой за 1 квартал 2012 года. Заявление о предоставлении налоговых вычетов представлено по основному месту работы Воробьевой. 8 вариант (Э – Ю – Я) 1. Бюджетный процесс – составление, рассмотрение и утверждение проектов бюджетов, исполнение бюджета и контроль за исполнением бюджета. 2. Правовое регулирование банковского кредитования 3. Правовые основы специальных налоговых режимов, их характеристика. 4. Задача: В декабре 2010 года Иванов приобрел в собственность жилой дом стоимостью 2 млн. рублей, который затем продал за 2,5 млн. рублей в феврале 2013 года. Кроме того, в феврале 2013 года он продал за 200 тыс. рублей автомобиль «Тойота», собственником которого являлся с января 2009 года. Какую консультацию мы дадим Иванову по вопросу уплаты налога на доходы физических лиц? Является ли Иванов плательщиком данного налога? Если да, то в каком размере он обязан уплатить этот налог. (Для справки – Иванов является налоговым резидентом РФ). Изменится ли ответ на вопрос, если исходить из того, что Иванов не является налоговым резидентом РФ?