Налоговое право - Северный (Арктический)

реклама

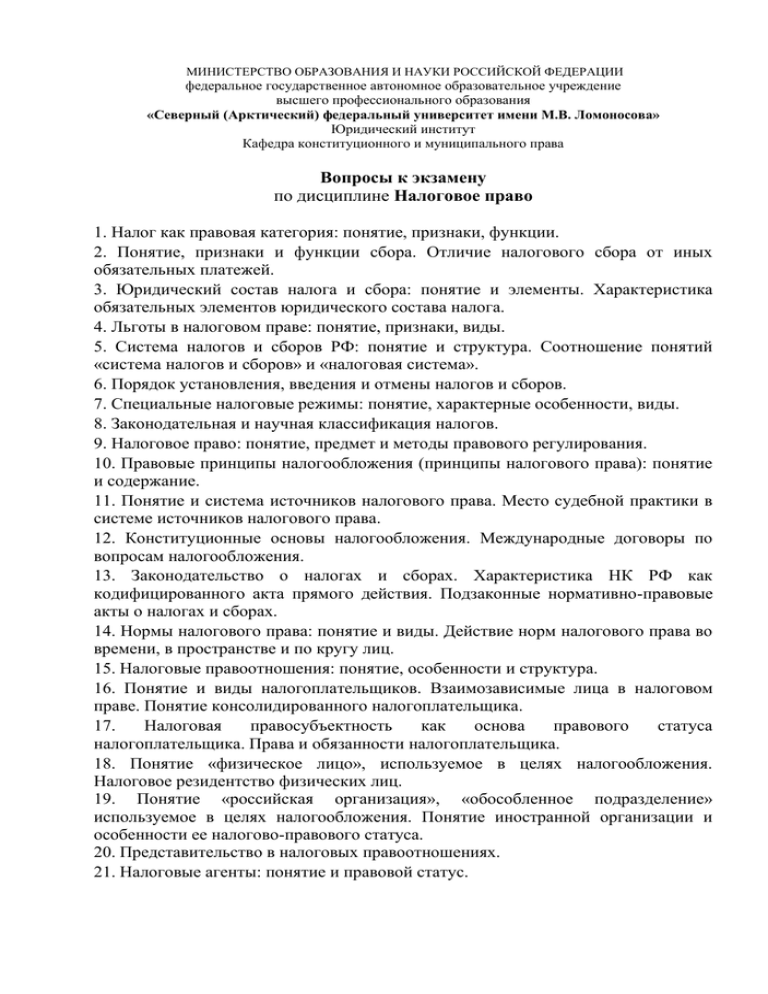

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ федеральное государственное автономное образовательное учреждение высшего профессионального образования «Северный (Арктический) федеральный университет имени М.В. Ломоносова» Юридический институт Кафедра конституционного и муниципального права Вопросы к экзамену по дисциплине Налоговое право 1. Налог как правовая категория: понятие, признаки, функции. 2. Понятие, признаки и функции сбора. Отличие налогового сбора от иных обязательных платежей. 3. Юридический состав налога и сбора: понятие и элементы. Характеристика обязательных элементов юридического состава налога. 4. Льготы в налоговом праве: понятие, признаки, виды. 5. Система налогов и сборов РФ: понятие и структура. Соотношение понятий «система налогов и сборов» и «налоговая система». 6. Порядок установления, введения и отмены налогов и сборов. 7. Специальные налоговые режимы: понятие, характерные особенности, виды. 8. Законодательная и научная классификация налогов. 9. Налоговое право: понятие, предмет и методы правового регулирования. 10. Правовые принципы налогообложения (принципы налогового права): понятие и содержание. 11. Понятие и система источников налогового права. Место судебной практики в системе источников налогового права. 12. Конституционные основы налогообложения. Международные договоры по вопросам налогообложения. 13. Законодательство о налогах и сборах. Характеристика НК РФ как кодифицированного акта прямого действия. Подзаконные нормативно-правовые акты о налогах и сборах. 14. Нормы налогового права: понятие и виды. Действие норм налогового права во времени, в пространстве и по кругу лиц. 15. Налоговые правоотношения: понятие, особенности и структура. 16. Понятие и виды налогоплательщиков. Взаимозависимые лица в налоговом праве. Понятие консолидированного налогоплательщика. 17. Налоговая правосубъектность как основа правового статуса налогоплательщика. Права и обязанности налогоплательщика. 18. Понятие «физическое лицо», используемое в целях налогообложения. Налоговое резидентство физических лиц. 19. Понятие «российская организация», «обособленное подразделение» используемое в целях налогообложения. Понятие иностранной организации и особенности ее налогово-правового статуса. 20. Представительство в налоговых правоотношениях. 21. Налоговые агенты: понятие и правовой статус. 22. Понятие налогового администрирования и состав органов, его осуществляющих. Субъекты, обязанные предоставлять информацию о налогоплательщиках: виды, обязанности. 23. Налоговые органы РФ: понятие, структура, функции в сфере налогообложения. 24. Правовой статус налоговых органов и их должностных лиц: права, обязанности, ответственность. 25. Таможенные и финансовые органы как субъекты налогового права: понятие и полномочия в сфере налогообложения. Правовое значение официальных разъяснений финансовых органов по вопросам применения законодательства о налогах и сборах. 26. Банки как субъекты налогового права: понятие и налогово-правовой статус. Публично-правовые обязанности банков в сфере налогообложения и ответственность за их неисполнение. 27. Органы внутренних дел и следственные органы как субъекты налогового права: полномочия и порядок взаимодействия с налоговыми органами. 28. Лица, привлекаемые к осуществлению мероприятий налогового контроля: виды, права и обязанности. 29. Обязанность по уплате налогов и сборов: понятие; основания возникновения, изменения и прекращения. 30. Общий порядок и момент исполнения обязанности по уплате налогов и сборов. 31. Основания и меры принудительного исполнения обязанности по уплате налогов и сборов. Гарантии соблюдения прав налогообязанных лиц. 32. Требование об уплате налогов и сборов: понятие, порядок и сроки направления. 33. Порядок обращения взыскания на денежные средства и иное имущество налогоплательщика – организации и индивидуального предпринимателя. 34. Порядок обращения взыскания на денежные средства и иное имущество физических лиц, не являющихся индивидуальными предпринимателями. 35. Залог, поручительство и банковская гарантия, как способы обеспечения исполнения обязанности по уплате налогов и сборов. 36. Пеня как способ обеспечения исполнения обязанности по уплате налогов и сборов: понятие; порядок применения, исчисления и взимания. 37. Приостановление операций по счетам в банке: понятие, основания и порядок реализации. 38. Арест имущества в налоговом праве: понятие, основания и порядок наложения. 39. Понятие, формы и общие условия изменения сроков уплаты налогов и сборов. Органы, уполномоченные принимать решение об изменении сроков уплаты налогов и сборов. 40. Рассрочка и отсрочка по уплате налогов и сборов: понятие, основания и порядок предоставления: 41. Инвестиционный налоговый кредит: понятие, основания и порядок предоставления. 42. Зачет и возврат излишне уплаченных (взысканных) налогов и сборов. 43. Налоговый контроль: понятие, содержание и принципы проведения. 44. Налоговая тайна. Правовой режим сведений, составляющих налоговую тайну. 45. Понятие учета налогоплательщиков и основания их постановки на учет в налоговых органах. 46. Налоговая декларация: понятие и порядок представления. 47. Камеральная налоговая проверка: основание и порядок проведения. Порядок оформления результатов проверки. 48. Выездная налоговая проверка: виды, основание и порядок проведения. Порядок оформления результатов проверки. 49. Мероприятия налогового контроля: истребование документов, допрос свидетеля, экспертиза, инвентаризация. 50. Мероприятия налогового контроля: осмотр территорий и помещений налогоплательщика, предметов и документов; выемка (изъятие) предметов и документов. 51. Юридическая ответственность за нарушения законодательства о налогах и сборах: понятие и виды. Отличие налоговой ответственности от иных видов ответственности за нарушения законодательства о налогах и сборах. 52. Принципы и срок давности привлечения к ответственности за совершение налогового правонарушения. 53. Налоговое правонарушение: понятие, признаки, состав, виды. 54. Производство по делу о налоговом правонарушении. Виды и содержание решений по результатам налоговой проверки. 55. Порядок привлечения лиц к административной и уголовной ответственности за нарушения законодательства о налогах и сборах. 56. Понятие и способы защиты прав и законных интересов налогоплательщиков. 57. Административный (внесудебный) порядок обжалования актов налоговых органов, действия или бездействия их должностных лиц. 58. Судебный порядок обжалования актов налоговых органов, действия или бездействия их должностных лиц.