42.68Kb - G

реклама

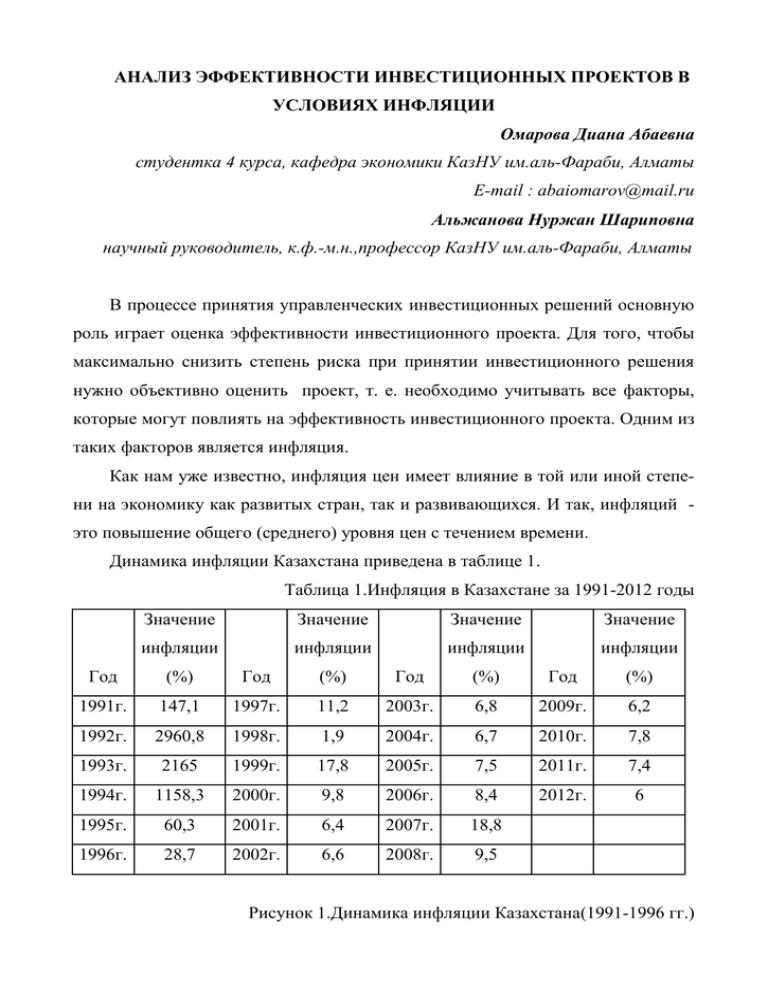

АНАЛИЗ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ В УСЛОВИЯХ ИНФЛЯЦИИ Омарова Диана Абаевна студентка 4 курса, кафедра экономики КазНУ им.аль-Фараби, Алматы E-mail : abaiomarov@mail.ru Альжанова Нуржан Шариповна научный руководитель, к.ф.-м.н.,профессор КазНУ им.аль-Фараби, Алматы В процессе принятия управленческих инвестиционных решений основную роль играет оценка эффективности инвестиционного проекта. Для того, чтобы максимально снизить степень риска при принятии инвестиционного решения нужно объективно оценить проект, т. е. необходимо учитывать все факторы, которые могут повлиять на эффективность инвестиционного проекта. Одним из таких факторов является инфляция. Как нам уже известно, инфляция цен имеет влияние в той или иной степени на экономику как развитых стран, так и развивающихся. И так, инфляций это повышение общего (среднего) уровня цен с течением времени. Динамика инфляции Казахстана приведена в таблице 1. Таблица 1.Инфляция в Казахстане за 1991-2012 годы Значение Значение Значение Значение инфляции инфляции инфляции инфляции Год (%) Год (%) Год (%) Год (%) 1991г. 147,1 1997г. 11,2 2003г. 6,8 2009г. 6,2 1992г. 2960,8 1998г. 1,9 2004г. 6,7 2010г. 7,8 1993г. 2165 1999г. 17,8 2005г. 7,5 2011г. 7,4 1994г. 1158,3 2000г. 9,8 2006г. 8,4 2012г. 6 1995г. 60,3 2001г. 6,4 2007г. 18,8 1996г. 28,7 2002г. 6,6 2008г. 9,5 Рисунок 1.Динамика инфляции Казахстана(1991-1996 гг.) 3000 2960,8 2500 2165,0 2000 1500 1158,3 1000 500 0 28,7 60,3 147,1 1991 1992 1993 1994 1995 1996 Рисунок 2.Динамика инфляции Казахстана(1997-2012 гг.) 20 18,8 17,8 15 11,2 9,8 10 9,5 6,4 5 6,6 6,8 6,7 7,5 2002 2003 2004 2005 8,4 7,8 7,4 6,2 6,0 1,9 0 1997 1998 1999 2000 2001 2006 2007 2008 2009 2010 2011 2012 Как мы видим из таблицы1 и рисунка 1 инфляция за период с 1992 по 1998 год имела тенденцию к снижению, но в 1999 и 2007 годах наблюдаются резкие скачки. Высокий уровень инфляции в 2007 году был обусловлен, прежде всего, экзогенными факторами. Это финансовый мировой кризис, продовольственный и энергетический кризисы. Высокий кредитный рейтинг страны открыл коммерческим банкам доступ на международные финансовые рынки, благодаря чему кредитные ресурсы, как для предпринимателей, так и для населения стали в течение 2006-2007 гг. весьма доступными. Это стало толчком к усилению инфляции в стране. Повышение цен на углеводороды, моторное топливо, зерно и другие продукты питания также внесли свою лепту в этот процесс. Высокий уровень инфляции является основным фактором, дестабилизирующий экономику. При ней снижаются реальные доходы населения и растут издержки производства. Помимо этого, высокая инфляция обычно является не- желательной для большинства компаний, которые ориентированы на внутренний спрос на рынке, так как они теряют значительную часть своих доходов. Некоторые предприятия выигрывают от инфляции. Например, предприятия, которые ориентируются на экспорт, исчисляя свою выручку в твердой валюте, имеют выигрыш от внутренней инфляции, так как это позволяет дополнительно экономить на издержках. Для того, чтобы наглядно показать влияние инфляции на эффективность инвестиционного проекта на каждом шаге расчетного периода (m) используются следующие показатели: - базисный общий индекс инфляции (отражает отношение среднего уровня цен в конце m-го шага к среднему уровню цен в начальный момент времени) - общий индекс инфляции за m-й шаг (отражает отношение среднего уровня цен в конце m-го шага к среднему уровню цен в конце шага m - 1) - темп (уровень, норма) общей инфляции; - средний базисный индекс инфляции на m-м шаге (отражает отношение среднего уровня цен в середине m-го шага к среднему уровню цен в начальный момент времени) Описывающие инфляцию индексы делятся на базисные и цепные. При определении базисных показателей инфляции рассчитывается отношение уровня цен определенного состава и набора товаров или услуг отчетного шага к базисному шагу: Iiб = Рim /Рiб , где Iiб – базисный индекс роста цен на i-ый товар, работу, услугу на шаге m; Рim - цена на i-ый товар, работу, услугу на шаге m, Рiб – цена на i-ый товар, работу, услугу в базисном периоде, тенге. При определении цепных показателей инфляции находится отношение уровня цен определенного состава и набора товаров и услуг отчетного шага к уровню цен предыдущего шага: Iiц = Рim /Рim−1 , где Iiб –цепной индекс роста цен на i-ый товар, работу, услугу на шаге m; Рim –цена на i-ый товар, работу, услугу на шаге m, тенге., Рim−1 -цена на i-ый товар, работу, услугу на шаге m-1, тенге. Для того, чтобы оценить эффективность инвестиционного проекта с учетом инфляции нужно произвести расчет денежных потоков в базисных (текущих), прогнозных и дефлированных ценах. [2,131] Рассмотрим методику оценки эффективности инвестиционного проекта с учетом инфляции. Традиционная методика оценки эффективности инвестиционного проекта в условиях инфляционных процессов заключается в следующем: 1.Моделируются денежные потоки по инвестиционному проекту в текущих(базисных) ценах, на основе которых определяется значение показателя чистого дохода по проекту(суммарного накопленного эффекта). 2. Прогнозируются индексы роста цен по шагам реализации инвестиционного проекта для всех видов товаров, услуг, работ, входящих в этот проект и определяющих как расходную, так и доходную часть проекта. 3. Прогнозируется общий индекс инфляции по шагам реализации инвестиционного проекта 4.На основе значений показателей в текущих(базовых) ценах и индексов роста цен рассчитываются денежные потоки по проекту в прогнозных ценах. 5.На основе показателей инвестиционного проекта в прогнозных ценах рассчитывается показатель чистого дохода по шагам реализации инвестиционного проекта. 6. Значение показателя чистого дохода по инвестиционному проекту на каждом его шаге делится на его общий базисный индекс инфляции, в результате чего получаем значение чистого дохода в дефлированных ценах. 7. На основе показателя чистого дохода на каждом шаге m инвестиционного проекта рассчитывается чистый доход(суммарный накопительный эффект) в целом по проекту за весь срок его реализации. 8.На основе значения показателя чистого дохода по проекту( суммарного накопительного эффекта) в дефлированных ценах делается вывод об устойчивости проекта в условиях прогнозируемой инфляции. Инфляционные процессы сказываются на фактической эффективности инвестиций, поэтому фактор инфляции обязательно следует учитывать при анализе и выборе проектов капиталовложений. Особенно это актуально в Казахстане, экономическая ситуация в которой характеризуется высоким уровнем инфляции и серьезными структурными изменениями в ценообразовании. Проведем анализ влияния инфляции на оценку эффективности инвестиционного проекта для двух случаев: • Разный темп инфляции по отдельным составляющим ресурсов (входных и выходных); • Одинаковый темп инфляции для различных составляющих затрат и издержек. В первом случае, который больше приближен к реальной ситуации, используется метод чистого современного значения в стандартной форме, но все составляющие расходов и доходов, а также показатели дисконта корректируются в соответствии с ожидаемым темпом инфляции по годам. Во втором случае инфляция влияет своеобразно: инфляция влияет на числа (промежуточные значения), получаемые в расчетах, но не влияет на конечный результат и вывод относительно судьбы проекта. Рассмотрим это явление на конкретном примере. Пример. Предприятие «Сана» приобретает оборудование за 2 000 000 тенге. В течение 3-х лет оборудование обеспечивает 1 200 000 тенге экономии затрат в виде входного денежного потока ежегодно, за которые оборудование подвергнется полному износу. Стоимость капитала предприятия составляет 18%. Ссылаясь на таблицу 1 , предположим, что ожидаемый темп инфляции – 6% в год. Для начала нужно оценить проект без учета инфляции: Рассчитываем NPV: NPV = -CF0 + CF1 (1+D) + CF2 (1+D)2 + CF3 (1+D)3 + CF4 (1+D)4 = 609 128 тенге Подробный расчет показан в таблице 2. Таблица 2. Расчет без учета инфляции Сумма де- 18%-й Современное нег, тенге множитель значение, тенге 0 -2000000 1 -2000000 1 1200000 0,8475 1 016 949 2 1200000 0,7182 861 821 3 1200000 0,6086 730 357 Показатель Год Инвестиции Приток денег NPV 609 128 Получаем NPV=609 128. Из расчетов можно сделать вывод, что проект следует принять, отмечая высокий запас прочности. Теперь при оценке проекта учтем эффект инфляции. Прежде всего, необходимо скорректировать требуемое значение показателя отдачи на влияние инфляции. Для этого пусть предприятие «Сана» планирует реальную прибыльность его вложений в соответствии с процентной ставкой 18%. Это означает, что при инвестировании суммы в $105500 через год оно должно получить: 2000000*(1+0,18) =2360000 тенге. Если темп инфляции составляет 6 %,то необходимо скорректировать эту сумму в соответствии с темпом: 2360000 (1+0,06)= 2501600 тенге. В общем случае, если rp - реальная процентная ставка прибыльности, а Т – темп инфляции, то номинальная (контрактная) норма прибыльности будет отражаться формулой: rp = r + T + rT. Тогда при реальной процентной ставке прибыльности в 18% и темпе инфляции в 6% рассчитываем номинальную норму прибыльности: rp=18+6+1,08=25,08 Рассчитаем величину критерия NPV с учетом инфляции (таб 3), т.е. пересчитаем все денежные потоки и продисконтируем их с показателем дисконта 25,08%. Таблица 3. Решение с учетом инфляции Сумма Показатель Год денег, $ Инвестиции Сейчас Годовая экономия 1 2 3 Индекс Приведенный денежный поток, $ инфляции 25,08 % й множитель Современное значение, $ 2000000 1 2000000 1 2000000 1200000 1200000 1200000 1,0600 1,1236 1,1910 1272000 1348320 1429219,2 0,7995 0,6392 0,5110 1016949 861821 730357 609128 NPV Ответы обоих решений в точности совпадают. [1,125]. В примере результаты получились одинаковыми, так как мы скорректировали на инфляцию и входной поток денег, и показатель отдачи. Поэтому многие фирмы западных стран не учитывает инфляцию в процессе расчета эффективности капитальных вложений. Естественно, оба метода оценки при корректном использовании должны давать одинаковые результаты. Но в более сложных ситуациях, когда учитывается заемное финансирование и изменение оборотного капитала, возможны расхождения в оценках инвестиционного проекта. Эффект инфляции сводится к потере прежней покупательской способности денег. Что приводит к изменению доходностей и коэффициентов дисконтирования. В макроэкономической ситуации, когда есть основания ждать резкого спада инфляции, следует отдавать предпочтение проектам, для которых инвестирование не сконцентрирован в начальный момент времени, а более растянуто во времени. При таком эшелонировании вложений на затратах сказывается эффект снижения темпов роста цен и разрыв между динамикой дисконтированных затрат и дисконтированных результатов становится меньше. А, следовательно, уменьшается и опасность убыточности проектов из-за сильной чувствительности к инфляции. Инфляция оказывает существенное влияние при выборе и принятии финансовых инвестиционных решений, т.к. предприятие производит инвестиции сегодня, номинальная стоимость инвестиций равна реальной стоимости, а свои доходы предприятие получит только через некоторое время, и к этому моменту может уменьшиться не только текущая стоимость будущих денежных поступлений, но и сами деньги могут обесцениться под действием инфляции. Так инфляции усложняется процесс оценки инвестиционного проекта и решений. В следствии возникает потребность в дополнительных источниках финансирования, увеличиваются процентная ставка по заемному капиталу и ставки дисконтирования, затрудняется выпуск корпоративных облигаций, растет степень диверсификации инвестиционного портфеля предприятия. Для общего случая можно применить правило: «В условиях влияния инфляции инвестировать денежные фонды в любые операции оправданно лишь тогда, когда доходность вложений превышает темпы инфляции». Список литературных источников: 1. Альжанова Н.Ш. «Анализ проектов»: учебное пособие. - Алматы: Қазақ университеті , 2012.-159с. 2. Кучарина Е.А. «Инвестиционный анализ» - СПб. : Питер, 2006 – 160 с. 3. Экспресс информация об инфляции в Республике Казахстан // Агентство Республики Казахстан по статистике [Электронный ресурс] — Режим доступа. — URL: http://stat.kz (дата обращения 14.04.2013)