8. Опционный аналитик (аналитическое ПО)

реклама

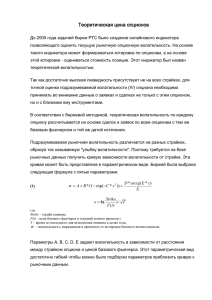

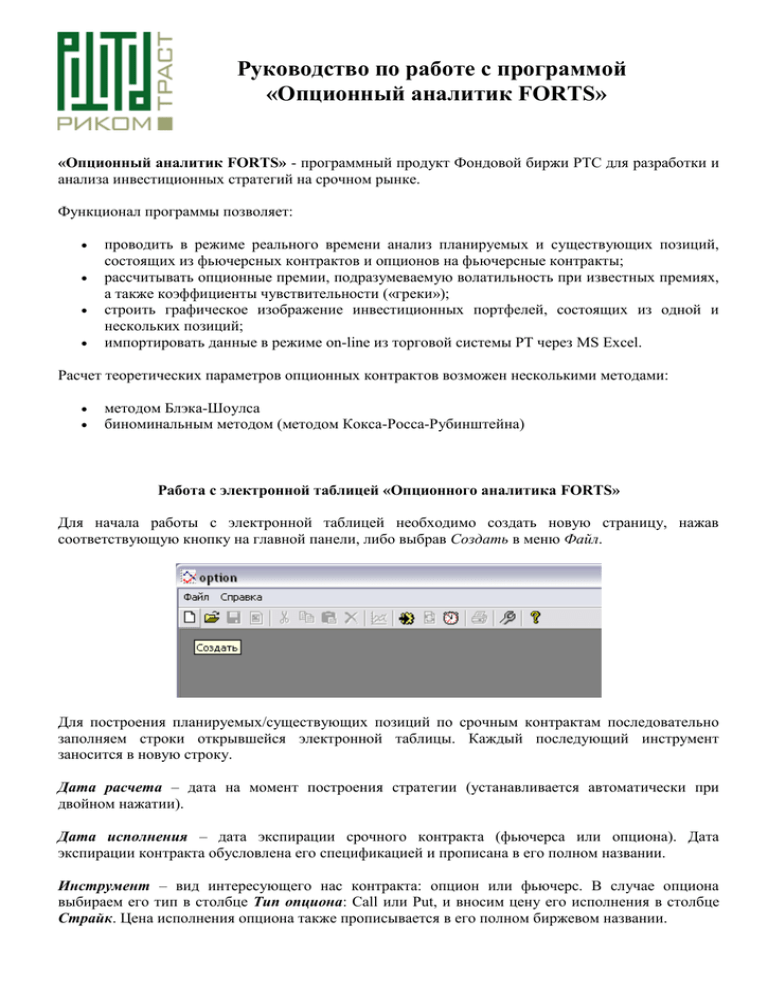

Руководство по работе с программой «Опционный аналитик FORTS» «Опционный аналитик FORTS» - программный продукт Фондовой биржи РТС для разработки и анализа инвестиционных стратегий на срочном рынке. Функционал программы позволяет: проводить в режиме реального времени анализ планируемых и существующих позиций, состоящих из фьючерсных контрактов и опционов на фьючерсные контракты; рассчитывать опционные премии, подразумеваемую волатильность при известных премиях, а также коэффициенты чувствительности («греки»); строить графическое изображение инвестиционных портфелей, состоящих из одной и нескольких позиций; импортировать данные в режиме on-line из торговой системы РТ через MS Excel. Расчет теоретических параметров опционных контрактов возможен несколькими методами: методом Блэка-Шоулса биноминальным методом (методом Кокса-Росса-Рубинштейна) Работа с электронной таблицей «Опционного аналитика FORTS» Для начала работы с электронной таблицей необходимо создать новую страницу, нажав соответствующую кнопку на главной панели, либо выбрав Создать в меню Файл. Для построения планируемых/существующих позиций по срочным контрактам последовательно заполняем строки открывшейся электронной таблицы. Каждый последующий инструмент заносится в новую строку. Дата расчета – дата на момент построения стратегии (устанавливается автоматически при двойном нажатии). Дата исполнения – дата экспирации срочного контракта (фьючерса или опциона). Дата экспирации контракта обусловлена его спецификацией и прописана в его полном названии. Инструмент – вид интересующего нас контракта: опцион или фьючерс. В случае опциона выбираем его тип в столбце Тип опциона: Call или Put, и вносим цену его исполнения в столбце Страйк. Цена исполнения опциона также прописывается в его полном биржевом названии. Количество - количество планируемых к покупке или продаже контрактов. В случае продажи число контрактов вносится со знаком «минус». Цена сделки – цена (премия в случае опциона), по которой мы открыли или планируем открыть данную позицию. В случае, например, желания продать опцион вносим в Цену сделки цену спроса на данный контракт. Столбец Название используется при работе в режиме on-line для выбора нужных нам контрактов по их биржевому коду. Цена фьючерса – текущая цена фьючерса, являющегося базовым активом для данного опциона. Ставка % – текущая безрисковая ставка. Лишь значительные изменения текущей процентной ставки приведут к сколько-нибудь заметным изменениям в ценообразовании исследуемых нами контрактов, поэтому можно оставить этот столбец незаполненным. Две следующие величины – Премия и σ, % – являются величинами расчетными. Премия – это теоретическая цена данного опциона, рассчитываемая по формуле Блэка-Шоулса при заданной подразумеваемой волатильности цены базового актива (σ, %). Подразумеваемая волатильность (σ, %), исчисляемая как стандартное отклонение цены базового актива за год, в свою очередь рассчитывается программой при заданной Премии. Для нахождения теоретической цены данного опциона необходимо внести значение исторической волатильности цены базового актива, либо собственную оценку значения будущей волатильности. ! Если мы оставим ячейку Цена сделки незаполненной, то в графическом изображении программа будет использовать Премию как цену, по которой планируется, либо была открыта данная позиция. Так, простая гипотетическая стратегия продажи Call-опциона на фьючерс на индекс РТС с ценой исполнения 220000 и датой экспирации 09.06.08 будет выглядеть следующим образом: Как видно, при ожидаемой волатильности индекса РТС в 28% теоретическая стоимость данного опциона составляет 4818,46 пунктов (что в случае фьючерса на индекс РТС не равно 4600 рублей). При этом мы получили или планируем получить за продажу этого опциона премию в размере 4600 пунктов. В четырех крайних правых столбцах мы видим определенные теоретические параметры нашей опционной позиции; это так называемые «греки». «Греки», показанные в строке отдельной позиции, рассчитываются на один контракт, вне зависимости от количества контрактов, указанных в Количестве. «Греки» представляют собой показатели «чувствительности» стоимости опциона к влиянию различных факторов. Дельта (Δ) – это показатель того, насколько изменится стоимость опциона при изменении цены базового актива на один пункт. Дельта также называется коэффициентом хеджа, т.к. используется для определения правильного количественного соотношения между базовыми контрактами и опционами при проведении нейтрального хеджа. Гамма (Γ), которую иногда называют кривизной опциона, – это скорость изменения дельты опциона при изменении цены базового актива (выражается через изменение дельты на один пункт изменения цены базового контракта). Тета (θ) – это показатель временного распада, характеризующий скорость, с которой опцион теряет свою стоимость со временем. Наконец, Вега (Vega) есть изменение теоретической стоимости опциона на каждый процентный пункт изменения волатильности. Так, в нашем случае дельта проданного опциона составляет -0,39 (значение дельты, рассчитываемое по строкам выводится как положительное число как при короткой, так и длинной позиции), что значит, что при повышении цены базового фьючерса на 1 пункт наш опцион теряет в цене 0,39 пункта. В нижней части окна электронной таблицы расположена строка параметров суммарной позиции, где показатели одного контракта помножены на количество контрактов. При выделении нескольких строк электронной таблицы с разными инструментами программа рассчитывает суммарные показатели портфеля. Σ – это суммарные затраты по формированию портфеля (без учета ГО по фьючерсам и проданным опционам). Π – это разница между текущей стоимостью портфеля и начальными затратами по формированию портфеля. В нашем случае, изменив количество проданных опционов до 2, получим следующие значения суммарной строки: Как видно, все суммарные параметры рассчитаны для двух проданных опционов. Затраты на открытие данной позиции равны цене сделки помноженной на два. При повышении цены фьючерса на индекс РТС на один пункт наш портфель теряет 0,783 пункта. Работа с графическим окном «Опционного аналитика FORTS» Выделив необходимые для графического отображения строки электронной таблицы нажимаем на кнопку главной панели Нарисовать график. Перед нами графическое изображение нашей опционной позиции – профиль прибыли и убытков (вертикальная ось) в зависимости от цены базового фьючерса (горизонтальная ось). Синяя жирная кривая – это прибыль или убыток по нашей позиции на момент экспирации контрактов. Жирная красная кривая – теоретическая стоимость позиции на день расчета (состоящая из внутренней и временной стоимости). Тонкая вертикальная черная прямая – текущее значение цена базового фьючерса. В нижней части окна графика находится панель инструментов управления графиком. С помощью кнопки Рисовать кривые по каждому опциону можно отобразить графики доходности всех составляющих позиций нашего портфеля. Пролистывая дату расчета нажатием синей стрелки, можно проследить «временной распад» стоимости нашего портфеля. Кнопки с обозначением соответствующих «греков» позволяют отобразить зависимость показателей «чувствительности» нашей позиции от значения цены базового актива. Справа от графика перечислены все отдельные позиции, входящие в наш портфель. При выделении одной или нескольких из них на графике появляются отображения соответствующих позиций наряду с суммарным портфелем. Пример построения опционной стратегии с помощью «Опционного аналитика» По итогам торгов 19 мая 2008 года котировки «ПолюсЗолото» взлетели на 12,08% в связи со слухами о том, что фонд Kazimir сделал компании предложение о покупке 2,5% пакета акций за $350 млн. Инвестор считает чрезмерный рост неоправданным, предполагая, что новость была запущена крупным участником рынка, желающим избавиться от собственного пакета акций «ПолюсЗолота». Если предположение инвестора о ложности слухов оправдывается, то можно ожидать не менее быстрого снижения котировок. При этом наш инвестор остается осторожным и принимает вероятность того, что слухи могут оказаться и правдой, в случае чего котировки продолжат рост, хотя и менее быстрыми темпами. Таким образом, инвестору необходима опционная стратегия, рассчитанная на существенное движение котировок либо в ту, либо в другую сторону. При этом потенциал снижения, по мнению инвестора, превышает потенциал дальнейшего роста. Стратегией, рассчитанной на существенное понижение или повышение котировок, является стрэдл, состоящий из равного количества купленных опционов пут и колл, с одним и тем же страйком и датой исполнения. На конец торгов 19 мая фьючерс на акции «ПолюсЗолото» стоил 15 200 пунктов (рублей). Ближайшим к данной цене исполнения фьючерса страйком опционов является 15 000 пунктов (центральный страйк); с этим страйком инвестору и следует купить опционы колл и пут. Открыв соответствующие «стаканы», инвестор выяснил, что реалистичная цена, по которой он может купить опцион колл со страйком 15 000 и датой исполнения 09.06.08, составляет 650 р., а цена аналогичного опциона пут – 460 руб. Заносим эти параметры в «Опционный аналитик»: Вписав цены, по которым можно купить опционы колл и пут, в поле Премия, инвестор выясняет, что волатильность (σ, %), заложенная в эти цены, составляет приблизительно 38%, что намного выше волатильности, наблюдавшейся до сих пор по акциям «ПолюсЗолото». Возросшая волатильность объясняется как раз текущим резким ростом котировок. Несмотря на то, что от покупки опционов с высокой волатильностью желательно воздерживаться (т.к. волатильность имеет свойство возвращаться к средним значениям, отчего опционы теряют в цене), инвестор решается на покупку стрэдла по текущим ценам. Выделив обе строки, соответствующим позициям в колле и путе, и нажав кнопку графика, инвестор выводит профиль прибыли и убытков по задуманной стратегии. Как видно из графика, безубыточность при падении фьючерса на акции «ПолюсЗолота» достигается при значении 13884 пунктов, а при дальнейшем росте – при цене фьючерса в 16110 пунктов. Воспринимая падение цены фьючерса как более вероятное событие, инвестор желает отказаться от части потенциальной прибыли в случае повышения цены, уменьшая тем самым потенциальные убытки, наступающие в том случае, если цена фьючерса останется неизменной. На графике видно, что максимальные убытки инвестора при данном стрэдле равны 1110 рублям (сумма уплаченных премий) при цене фьючерса в 15000 пунктов. Красная кривая на графике отражает временную стоимость опционной стратегии на данный момент. Кривая временной стоимости «вольется» в синюю кривую на момент экспирации опционов. В данном примере временная стоимость будет постепенно снижаться. Отказаться от части потенциальной прибыли и уменьшить потенциальные убытки позволит проданный колл с более высоким страйком (и той же датой исполнения). Например, колл со страйком 16000 п., который, как выяснил инвестор, может быть продан в данный момент по цене 300 рублей. Инвестор вносит информацию о третьем опционе в третью строку электронной таблицы и выводит следующий график суммарной позиции. Таким образом, стрэдл превратился в т.н. бэкспрэд колл, отличающийся ограниченным убытком, ограниченной прибылью в случае повышения цена б.а. и неограниченной прибылью в случае снижения цены б.а. Максимальный потенциальный убыток, как видно на графике, снизился до 810 рублей благодаря полученной премии за проданный колл. Кроме того, как нетрудно догадаться, точки безубыточности сместились ближе к центральному страйку, что значит, что теперь инвестору необходимо меньшее изменение цены б.а., чтобы окупить затраты на покупку бэкспрэда, чем стрэдла. Можно также взглянуть на «греки» суммарной позиции, отображенные в нижней части таблицы: Отрицательная дельта (Δ) показывает, что стоимость нашей позиции на сегодняшний день при данной цене фьючерса в 15200 п. снизится на 0,18 рублей при повышении цены фьючерса на один пункт. На это указывает и красная кривая временной стоимости, наклон которой в точке 15200 п. отрицательный (первая производная отрицательна). Положительная гамма (Γ) отражает тот факт, что при незначительном повышении цены фьючерса (от его текущего значения) стоимость нашей позиции будет терять все меньше и меньше. Т.е. наклон кривой временной стоимости становится более пологим при малом росте цены б.а. (вторая производная положительна). Как показывает отрицательная тета (θ), стоимость нашей позиции резко снижается с течением времени (при прочих равных). Тета-риск, действительно, является наиболее существенным в нашем случае: если цена фьючерса не изменится (и ее волатильность не возрастет), то купленные инвестором опционы обесценятся при приближении к моменту экспирации – убытки составят максимально возможное значение. Положительная вега (v) отражает положительную зависимость между стоимостью позиции и волатильностью базового актива. При прочих равных, временная стоимость позиции повысится при росте волатильности акций «ПолюсЗолота». Инвестор доволен задуманной стратегией и производит соответствующие сделки. В ближайшие дни инвестор обнаруживает, что предположения его оправдались не в полной мере. В течение двух последующих дней котировки «ПолюсЗолота» продолжили стремительный рост, уже в связи с неожиданным закрытием реестра для выплаты дивидендов. 21-го мая фьючерс достиг максимальной отметки в 17500 п. Если бы инвестор закрыл купленный бэкспрэд на этот момент, то его чистая прибыль составила бы порядка 200 р. При этом, если бы инвестор не ограничивал потенциал прибыли и купил стрэдл, то прибыль его была бы куда более существенной (порядка 1500 р.). Тем не менее, если бы инвестор не закрыл позицию вовремя и оставил ее до момента экспирации опционов (11.06.08), то оказался бы в убытке, т.к. цена фьючерса вернулась к этому времени к тем же самым 15000 п., в районе которых убыток инвестора максимален. При этом, убыток по стрэдлу, как мы уже выяснили, составил бы большее значение. Тета-риск реализовался на момент исполнения в полной мере.